Топ 20 лучших дебетовых карт

Содержание:

- Критерии оценки дебетовых карт

- MasterCard Black Edition Московского индустриального банка

- Оформление выгодной дебетовой карты для оплаты

- Какой банк лучше?

- Мегафон Банк

- На что обращать внимание при выборе карты

- Промсвязьбанк

- Opencard от банка Открытие

- Основные плюсы дебетовых карт:

- Предложение Росгосстрах Банка – Карта клиента

- Стоимость годового обслуживания

- Краткий обзор популярных карт

- Платиновая «Карта впечатлений ВТБ24» от банка ВТБ24

- Прибыль от Уралсиба

- Заключение

Критерии оценки дебетовых карт

Когда я выбирал свою первую дебетовую карту, я обращал в основном на стоимость обслуживания и возможность практически бесплатно переводить деньги со своего счета на кредитные счета(тема про комиссию). Так вот, время шло и я уже начинал понимать, что не все просто так и пора бы мне до конца разобраться в чем же я проиграл, а где наоборот выиграл.

Первое что нас интересует — это стоимость обслуживания

Это не просто важно, а архиважно. И я сейчас попытаюсь объяснить

Денежные средства на дебетовой карте — это в первую очередь ваши бабки. Но с появлением технологий и возможности списать за любую хрень, надежда и вера в это тихо умирает. Нолики и единички уж совсем никак не доставляют радости. Так вот, доверяя деньги банку или пытаясь это сделать, хочется минимизировать расходы. В число таких входит и стоимость обслуживания. Я понимаю, что это некая условная комиссия за использование технологии, которую банк предоставляет и все такое, но тем не менее отдавать, в некоторых случаях по 2-3 тысячи в год, по мне так многовато. Конечно, в большинстве случаев мы по факту отдаем за использование платежной систему по типу Виза или Мастеркард, ведь банк тоже за них платит. Но когда на рынке есть те, кто предлагает это бесплатно, задается вопрос, раз они могут, почему другие не могут?

Стоимость обслуживания достаточно важный момент, но в нынешних реалиях другим немаловажным фактором будет кэшбэк. Да, еще десять лет назад многие не просто не знали, а даже боялись. На сегодняшний день эти слова уже прочно засели в наших головах, а у некоторых даже в крови. Но кэшбэк дело не простое, у одних он условный, у других реальный, но цифры маленькие, однако это не меняет того, что экономить можно. Но опять же, за кэшбэк, как правило, платит магазин, а значит чтобы ему вернуть этот кэшбэк, ему надо накрутить стоимость. Вот такой диссонанс получается, но понимания, что за ту или иную хрень вам все равно придется заплатить, то почему бы не сделать это с кэшбэком?

Остальные критерии, для многих будут не столь важными для вас, но не для. Ведь к примеру, многие просто не умеют делать банковский перевод. А для меня это часть моей работы. Или к примеру есть кредит(рассрочка) в банке, в котором перевод может стоить космических процентов. И так далее. Поэтому для меня важным фактором будет и стоимость банковского перевода.

А вот следующий критерий, важнее возможно остальных других. Это снятие наличных в других банкоматах. Да и в целом сам процесс. Ведь оказавшись в трудной ситуации, вы меньше всего будете думать о том, сколько процентов отдадите. А вот потом…

MasterCard Black Edition Московского индустриального банка

Раздумывая в каком банке лучше оформить выгодную дебетовую карту, обратите внимание на Московский индустриальный банк и его лучший мультивалютный вариант MasterCard Black Edition. Клиенты, которые оплачивают счета такой карточкой, получают кешбэк:

- 10% от денег, потраченных на автозаправках;

- 5% от суммы, потраченной в барах, магазинах Duty free, ресторанах;

- 1% от расходов в торгово-сервисных предприятиях.

При использовании карточки граждане должны учитывать следующие условия:

- начисление годовых на остаток – 8%, если на счете более 300 тысяч рублей;

- срок действия – 2 года;

- выпуск дополнительных карточек – до 5 экземпляров;

- доступ к функционалу банка;

- доступ к повышенному кредиту – полмиллиона;

- 5 бесплатных снятий денег в год в любом банкомате мира;

- автоматическое участие в дисконтных программах, которые инициируют банкиры.

За обслуживание клиент не платит, если его месячный оборот превышает 100 тысяч или неснижаемый остаток больше 800 тысяч. Если им не выполнено ни одно условие, то банк взимает плату — 3,5 тысячи.

Оформление выгодной дебетовой карты для оплаты

Моментальное оформление в день обращения к эмитенту выгодной дебетовой карты для безналичной оплаты товаров, услуг и выставленных счетов обеспечивает владельцу существенные преимущества:

- безопасность и надежность хранения сбережений;

- регулярную прибыль от размещения средств;

- незначительные расходы на обслуживание;

- щедрые бонусы и акции;

- бесплатное снятие наличных в банкоматах эмитента и партнеров;

- элегантный и стильный дизайн пластика.

По заявлению клиента эмитент выпускает дополнительные платежные инструменты для членов семьи, включая детей с шестилетнего возраста.

Какой банк лучше?

Итак, задаем поисковый запрос вездесущему интернету: “Карту какого банка лучше оформить?” Получаем тонну полезной (и не очень) информации обо всех предложениях, которые актуальны на сегодняшний день. И что со всей этой полезностью делать? Давайте определимся с критериями выбора, в первую очередь, банка:

Место в рейтинге надежности.

Участие в государственной программе страхования вкладов.

Сеть отделений по стране (для кого-то это важно).

Наличие иных методов коммуникации с клиентами (при отсутствии офисов).

Отзывы держателей дебетовых карт.

На официальном сайте Центрального банка РФ публикуются данные о деятельности наших финансово-кредитных учреждений. Ключевыми показателями являются активы, выданные кредиты и вклады. Например, по итогам 2017 года первые места в ТОП-10 заняли Сбербанк, ВТБ и Газпромбанк. Замкнул десятку Промсвязьбанк.

Эксперты советуют обращать внимание не только на первую десятку, но и на банки, которые расположились ниже по рейтингу. Почему? Потому что не стоит ждать выгодных предложений по дебетовым картам от учреждений, которые не особо нуждаются в привлечении клиентов – физических лиц

У них и так все хорошо. В данном случае мы платим за их имя и низкую степень риска. Но, каждому свое…

Обязательным шагом в выборе банка является его участие в государственной программе страхования вкладов. Эту информацию можно получить на сайте агентства по страхованию вкладов. В случае отзыва лицензии у банка, выдавшего вам дебетовую карту, вы 100 % вернете свои деньги (в пределах 1,4 млн. рублей).

Если мы уже определились с банками, у которых будем изучать предложения по дебетовым карточкам, самое время посетить их сайты. Информацию по отделениям в каждом городе, по мобильным приложениям и онлайн-обслуживанию лучше всего брать именно оттуда.

На последнем этапе я бы порекомендовала изучить отзывы клиентов. Все мы знаем, что часто эта информация не объективная, а иногда даже заказная. Но стоит включить внутренний фильтр и проанализировать с точки зрения конкретных фактов, дат и цифр. Удобно делать анализ на портале Банки.ру. Это независимая финансовая площадка, которая является на сегодня самым цитируемым медиаресурсом.

Например, по Сбербанку РФ на момент написания статьи (середина марта 2018 г.) отзывов было 61 782 штуки. И всего 42-е место в народном рейтинге. А на 1-м месте банк Авангард, который занимает всего лишь 51-е место в рейтинге по данным ЦБ РФ.

Подкупает еще и то, что ни один отзыв не остается без ответа. Представители банков стараются, как могут, решить возникшие проблемы и устранить недоразумения. И очень часто клиенты меняют оценку на более высокую. Как утверждает сам портал Банки.ру, его ежемесячная аудитория превышает 6 млн. человек, поэтому есть смысл потратить время на его изучение.

Мегафон Банк

Когда счет мобильного телефона и банковской карты один и тот же — это надежно и просто. Заведите дебетовую карту Мегафон Банка и получайте 1.5% кэшбэка за все покупки в магазинах и 10 процентов годовых прибыли на остаток. При выполнении всех условий, обслуживание карты будет бесплатным, а за каждые потраченные 100 рублей, компания начисляет 10 Мб мобильного интернета.

Вам не обязательно получать пластиковую карту, которая будет занимать место в кошельке. Цифровая карта (виртуальная) от Мегафон удобна для совершения покупок в интернете, а также для бесконтактной оплаты через электронный кошелек. На виртуальный счет действуют правила и тарифы как на обычной. Платежные данные защищены шифрованием, поэтому использование цифровой карты безопасно.

Для карты Мегафон банка можно выбрать тариф Стандарт, Лайт или Максимум. Они отличаются размером кэшбэка и условиями, при которых не будет взиматься плата за обслуживание счета. Для всех клиентов банка предоставляется защита от случайных подписок, а также бесплатный смс-банкинг, который работает без интернета.

На что обращать внимание при выборе карты

Если вы готовы стать счастливчиком и оформить самую выгодную дебетовую карту онлайн, то вам следует обратить внимание на такие моменты

Стоимость обслуживания карты

Желание сэкономить находится в нашей крови. К огромному сожалению, такая экономия нередко приводит к отказу от самых важных вещей. Не стали исключением в этом вопросе и наши дебетовые карты

Чаще всего будущие банковские клиенты выбирают самый дешевый в годовом обслуживании «пластик», не обращая при этом внимание на его функциональное наполнение. Однако я советую вам делать выбор с перспективой на будущее: не бойтесь переплатить в начале и приобрести по-настоящему доходный банковский продукт, в котором будет присутствовать кэшбэк и начисление % на остаток собственных средств на счету

Наличие этих опций сможет с лихвой вернуть вам затраты на годовое обслуживание. К слову сказать, иногда даже дебетовая карта без годового обслуживания может оказаться весьма и весьма прибыльным приобретением. Но стать владельцем такого чудо-продукта – большая редкость, поскольку банки крайне редко предлагают своим клиентам акции по оформлению качественных карт совершенно бесплатно. Тем не менее, данный момент имеет место быть, а потому предлагаю вам изучить предложения банков.

Начисление процентной ставки на остаток собственных средств

Лично мне эта услуга на депозитках нравится больше всего. Такая функция очень выгодна, но, к несчастью, предоставляется очень немногими банками. Поэтому советую вам серьезно подойти к тому, в каком банке лучше открыть дебетовую карту, чтобы вместе с пластиком вы получили еще и возможность легкого и ненавязчивого накопления за счет ежемесячных процентных поощрений за вашу экономность.

Стоимость владения «пластиком»

Очень важно выяснить, во сколько вам обойдется открытие расчетного счета, обналичивание средств в банкомате, изменение пин-кода, блокировка карты. Такие, казалось бы, незначительные нюансы, в конечном счете могут вылиться вам в кругленькую сумму

Онлайн-банк

Качество и удобство онлайн-банкинга и возможность подключить его

Очень важно, чтобы вы могли совершать те же операции, что и в банке, прямо у себя дома в любое время дня и ночи. Возможность руководить своими счетами самостоятельно в любой точке мира, где есть интернет, существенно облегчит вам ваши отношения с банком

Мобильное приложение

Наличие удобного мобильного приложения сделает возможным проверку состояния вашего банковского счета прямо со своего мобильника.

Кроме того, многие программы способны предоставить вам возможность провести безналичные расчеты, перевести деньги, проверить бонусные счета с кэшбэком и многое другое.

Лимиты

Особенно, лимит на снятие наличных. В целях безопасности ваших финансов банки устанавливают ежедневные кэш-лимиты на обналичивание карт в банкоматах. Если вы решите, что вам нужна депозитка с большим лимитом снятия наличных, вы всегда сможете обратиться в свой банк и подать заявку на его увеличение.

Промсвязьбанк

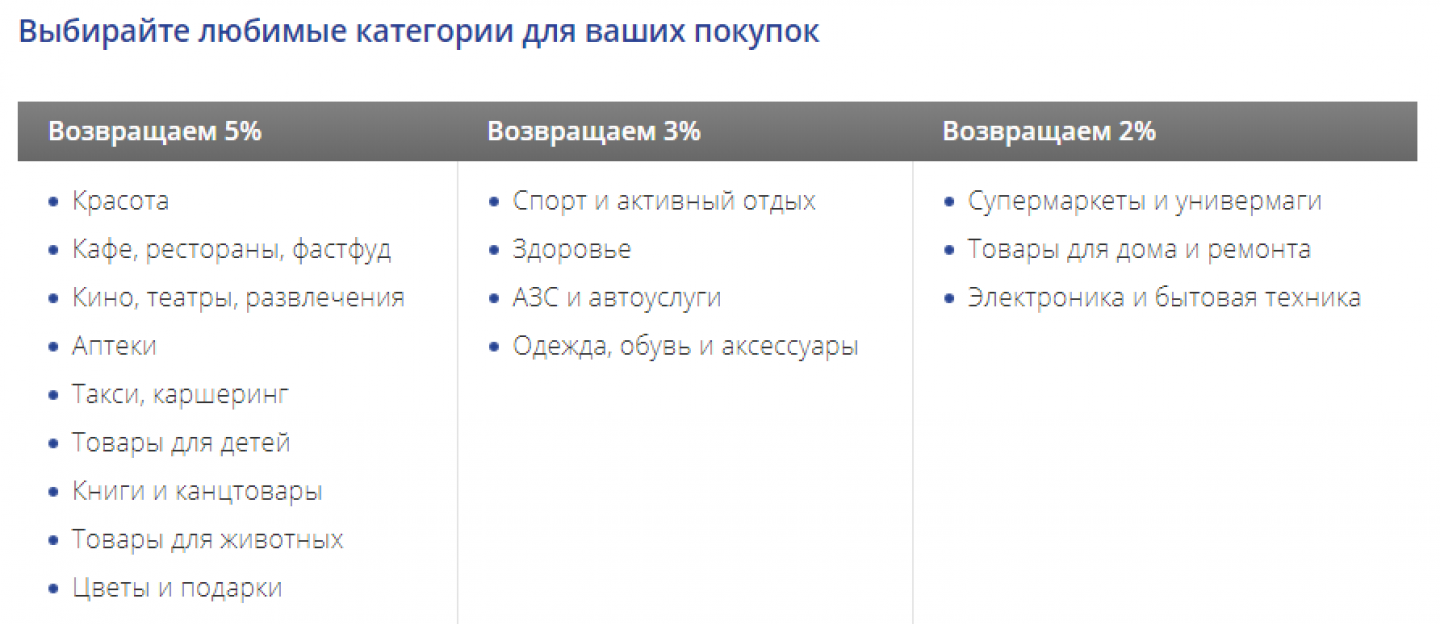

Держателям пластика «Твой кэшбэк» банк возвращает до 5% при покупках в трёх выбранных категориях. С остальных трат кэшбэк составляет 1%.

Бонусные категории, доступные по карте «Твой кэшбэк» ПСБ

5% начисляются на остаток по карте в кэшбэк-баллах.

Клиент вправе подключить только одну опцию: повышенный кэшбэк или % на остаток.

Бесплатное обслуживание доступно при соблюдении условий: при среднемесячном остатке 20 тыс. руб. или при покупках на ту же сумму. В других случаях берётся плата 149 руб. в месяц.

Снятие наличных без комиссии возможно в банках-партнёрах: Альфа-Банк, Россельхозбанк и другие.

Плюсы:

бесплатные переводы на карты других банков до 20 тыс. руб. в месяц.

Минусы:

для получения кэшбэка необходимо совершать покупки от 5 тыс. руб. в месяц.

Opencard от банка Открытие

Открытие тоже старается не отставать от конкурентов, предлагая клиентам собственную банковскую карту Opencard с рядом интересных условий.

Стоимость выпуска и обслуживания

Opencard обслуживается совершенно бесплатно без дополнительных условий. Но ее изготовление обойдется держателю в 500 рублей. Правда, эти деньги банк Открытие вернет, причем достаточно быстро — после того, как с карты будет потрачено 10 000 рублей, комиссия за выпуск пластиковой карты возвращается в виде бонусных баллов.

Платной услугой являются смс-уведомления. Они стоят 59 рублей в месяц. Поскольку push-уведомления из мобильного приложения приходят совершенно бесплатно, смс лучше сразу же отключить и не оплачивать эту комиссию.

Кэшбэк

Держатель карты может выбрать, каким вариантом начисления кэшбэка он хочет пользоваться. Вариант первый — стандартный кэшбэк. Он равен 2% за любые покупки с использованием карты. Дополнительный 1% можно зарабатывать, если иметь на счетах банка Открытие от 500 000 рублей.

Второй вариант — повышенный кэшбэк за покупки в отдельных категориях и сниженный процент кэшбэка по всем прочим покупкам. За любую покупку можно получить 1% кэшбэка, за покупки в выбранных категориях — 5%. Дополнительные 5% придут, если держать на вкладах в банке от 500 000 рублей.

Во втором случае можно выбрать одну из четырех категорий для повышенного начисления баллов:

- Транспорт.

- Кафе и рестораны.

- Путешествия.

- Красота и здоровье.

Попробовать оба варианта и выбрать самый выгодный достаточно легко — переключаться между ними можно один раз в месяц в личном кабинете на сайте или в мобильном приложении.

Минус программы — кэшбэк приходит баллами, которые нужно самостоятельно выводить по относительно сложной схеме.

Пополнение карты, снятие наличных, переводы

Здесь для клиента предусмотрены неплохие условия:

- можно снимать средства в любом банкомате банка Открытие и его партнеров;

- снятие наличных в других банкоматах платное — 1% от суммы, мин. 299 руб.;

- бесплатно пополнять счет с карточек иных банковских учреждений;

- переводить без комиссии с Opencard на другие банковские карты по номеру телефона получателя через СБП.

Недостатки

Существенный минус использования карточки Opencard в том, что кэшбэк начисляется не настоящими деньгами, а бонусами. Держатели таких карт отмечают и такие недостатки:

- мало категорий для увеличенного кэшбэка;

- не предусмотрен процент на остаток по карте;

- бесплатно снимать наличные можно только в банкоматах определенных банков.

Но всё же у Opencard вполне приемлемые условия, если учитывать то, что держатель может выбирать категории для высокого процента по кэшбэку и не должен беспокоиться о соблюдении специальных условий для получения бесплатного обслуживания карты — комиссии за обслуживание нет всегда.

Основные плюсы дебетовых карт:

Простое оформление, которое можно произвести через онлайн-платформу или в отделении банка. Сроки выдачи колеблются от 2 дней до 2 недель, в зависимости от выбранного банка

Важно, что банки оформляют карты для лиц, достигших четырнадцати лет. Однако неименная дебетка выдается в день подачи, а именная будет выдана спустя некоторое время

Удобство. Вероятно, это главная причина использования дебетки. Она занимает крайне мало места, но на ней могут храниться большие суммы денег, при этом не возникает страха, что деньги будут утеряны и украдены.

Простое совершение покупок, оплата услуг. Теперь есть возможность экономить время и делать все через интернет. У банков есть мобильные приложения, которые позволяют совершать любое действие: оплата коммунальных услуг, штрафов, обучения, мобильной связи и многое другое. В последнее время можно оплачивать покупки пластиком, а не наличными средствами даже в маленьких торговых точках, не говоря уже о больших торговых центрах.

Надежность. Все расходы и доходы также можно посмотреть в мобильном приложении. Кроме того, вы можете включить оповещения обо всех действиях, синхронизируясь с телефоном. Существует уникальный код, защищающий средства от мошенников, которые владеют данными вашего пластика. А при подозрительной активности или потери вы можете заблокировать карту, просто позвонив в банк.

Масштабность. Находясь в другой стране, вы по-прежнему можете пользоваться дебетовой картой, стоит лишь заранее узнать, есть ли такая возможность у вашего банка.

Экономия времени. Оплачивая продукты в магазине или услуги ЖКХ, вы не думаете о получении сдачи, потому что с вашего баланса будет списано определенное количество средств. Это занимает лишь одно простое действие: следует приложить карту или телефон к терминалу.

Предложение Росгосстрах Банка – Карта клиента

Это лучшая дебетовая карта мгновенной выдачи Росгосстрах Банка, которую бесплатно оформляют/переоформляют за 10-15 минут в любом банковском отделении. При досрочном переоформлении клиент платит 300 рублей.

Держатель Карты клиента получает:

- возврат 3% — при использовании карточки в операциях в торговых точках, которые определяются банком;

- кешбэк 1% — при оплате остальных товаров.

- бесплатное обслуживание;

- доступ к программному обеспечению «Мобильный банк»;

- автоматическое участие в программах лояльности;

- бесплатное пополнение счета;

- бесплатные ежемесячные выписки по счету

Кешбэк пользователи дебетового варианта получают до 15 числа месяца, который следует за месяцем, в котором были расходы. Банкиры учитываются только операции, которые превышают 100 рублей.

Стоимость годового обслуживания

Кредитное учреждение чаще всего берет с клиентов определенную сумму за обслуживание дебетовок. Но существуют и карты с бесплатным обслуживанием:

- В рамках зарплатных проектов (среди дебетовок 2018 года таких – подавляющее большинство);

- Социальные карточки (к примеру, пенсионные).

Плата за обслуживание взимается банками одним из 2 способов:

- Списывается равными долями ежемесячно;

- Снимается один раз в год перед следующим платежным периодом.

Размер взноса зависит от политики банка и количества дополнительных услуг, предоставляемых владельцам платежных инструментов. В этот список в первую очередь входят:

- Информирование по совершенным операциям;

- Веб-банкинг.

Эти и другие услуги подключаются к счету только по желанию клиента и предоставлению в банк заявления.

В договоре на выпуск карты, заключаемом между кредитным учреждением и клиентом, стоимость годового обслуживания всегда указывается вместе со способом списания.

Краткий обзор популярных карт

- Халва

- Рокетбанк

- Яндекс

Разберем их поподробнее.

Карта Халва

Позволяет оформлять любую покупку в беспроцентный кредит. Выпускается и обслуживается на бесплатной основе. В случае утери или истечения срока службы, карта будет заменена также бесплатно. Клиенту доступен широкий выбор партнерских предложений (свыше 150000), с помощью которых можно получить повышенный кэшбэк. По заявлениям владельцев — это самая выгодная карта с кэшбэком.

Для оформления карты достаточно оставить заявку на сайте. Курьер бесплатно доставит пластик по указанному адресу. Пользователю доступно мобильное приложение и СМС-оповещение о транзакциях. Также из преимуществ стоит отметить начисление 6-7,5% на остаток при совершении покупки на сумму от 1 руб.

Из недостатков можно отметить высокую комиссию за снятие или перевод кредитных средств — 290 рублей + 2,9%. Также учтите, что кредитный лимит может достигать 15 тыс. руб.

Карта Рокетбанка

Рокетбанк предлагает выгодные карты с кэшбеком, которые в первую очередь ориентированы на молодежную аудиторию, благодаря чему все услуги направлены на удовлетворение потребностей именно данной группы. Стоит отметить, что банк работает исключительно в режиме онлайн. Клиенту не нужно сидеть в длинных очередях или долго разбираться в перечне бумажек, которые нужно принести для получения кредита. Достаточно написать консультанту в удобном для вас мессенджере.

Из преимуществ стоит отметить бесплатный выпуск и обслуживание карт. Ежемесячно на остаток начисляется 5,5% годовых, а размер кэшбэка варьируется от 1 до 10%, в зависимости от категории покупки. Снятие наличных выполняется без комиссии, если количество обращений к банкомату не превышает 5-10 раз в месяц (зависит от выбранного тарифа).

Карту можно получить с помощью курьерской доставки. Если ваш населенный пункт не входит в список поддерживаемых, услуга будет стоить 350 рублей. Также доступно получение пластика за границей, что обойдется уже в 5000 рублей. После первой активации на счет будет зачислено 500 рублей.

Из недостатков следует отметить начисление бонусов за покупки у партнеров в виде рокетрубля — специальной валюты, которая действует только внутри данного банка. С ее помощью можно выполнять оплату товаров в соотношении к рублю 1:1, но при условии, что стоимость покупки выше 3000 руб.

Карта от Яндекса

Яндекс предлагает пользователям возврат средств в виде баллов. Ежемесячно категории для получения баллов меняются на наиболее актуальные. К примеру, в августе, во время подготовки детей к школе, сервис дарит 5% возврата на приобретение детской одежды, канцелярии и игрушек.

Из недостатков системы следует отметить возможность регулирования сервисом максимального и минимального количества баллов для оплаты покупки. То есть, не всегда получится оплатить 100% стоимости.

Платиновая «Карта впечатлений ВТБ24» от банка ВТБ24

Банк ВТБ24 свой лучший платиновый вариант «Карта впечатлений ВТБ24». Любители развлечений могут вернуть до 5% при оплате счетов в барах, ресторанах, кафе, приобретении билетов в кинотеатр, театр.

Держатели платинового экземпляра «Карта впечатлений ВТБ24» пользуются ею на таких условиях:

- стоимость выпуска — 500 рублей;

- возврат 1% стоимости при покупке товаров в магазинах, на интернет-ресурсах;

- обслуживание – 0 рублей;

- дополнительные карты – 2 экземпляра;

- бесплатные выписки по счетам;

- услуги по резервированию столиков.

Через банкоматы ВТБ24 снимают деньги владельцы карточки бесплатно, в банкоматах других банков первые 2 снятия в квартал бесплатно, остальные – 1% от снимаемой суммы, но не меньше 300 рублей.

Прибыль от Уралсиба

Я уже делал достаточно интересный, пусть и не такой информативный на первый взгляд обзор на эту карту. И попадает она на второе место по большей части из-за своей неприхотливости. Стоимость обслуживания небольшая, есть кэшбэк. Кому не нужна услуга переводов, то вообще достаточно шикарный и отличный вариант.

Дебетовая карта Прибыль от УралСиб банка

Дебетовая карта Прибыль от УралСиб банка

От такой карты не требуешь чего-то сверх и она выполняет свой минимум задач на ура, чем кстати и подкупает. Причем знаете, основная проблема ведь в чем заключается. Бонусы, кэшбэки, бесплатное обслуживание — как правило условия выполнения по этим картам достаточно высокие для жителей многих регионов. Никто в здравом уме не тратит по 50 000 рублей на бензин ежемесячно, чтобы получать какие-либо адекватные бонусы. Нет больших денег для хранения остатка. Эти все карты в основном созданы для тех, кто проживает в больших и крупных городах, где достатки и заработки средние сильно выше, чем в регионах. А в регионах средняя зарплата едва ли превышает 30-50 000 рублей и это без учета взносов за ипотеки и автокредиты. И в таких условиях, вот такая карта становится, действительно интересной, выгодной и главное не сложной. Обзор на эту карту вышел достаточно давно, но условия и по сей день остаются профитными.

Условия карты «Прибыль»

Вот небольшой список условий, чтобы понимали о чем идет речь.

- Стоимость обслуживания от 0 до 588 ₽

- Cash back

- Бонусная программа

- Начисление процентов на остаток до 6%

Полный обзор на карту и более подробные условия найдете тут

Заключение

Когда я думала над структурой этой статьи, хотела построить ее так: сделать собственный рейтинг дебетовых пластиковых карт. Он должен был основываться на моих предпочтениях и желаниях, на анализе предложений банка, выявлении достоинств и недостатков. И логичным завершением статьи должен был стать выбор оптимального варианта.

Но, друзья, мы так устали от попыток постоянного манипулирования нами: с экрана телевизора, с рекламных щитов, по телефону и в интернете. Я отказалась от первоначальной идеи навязывать вам свое мнение

Решила, показать алгоритм действий, какие вопросы надо обязательно изучить, на что обратить пристальное внимание и т. д

И результатом его выполнения должна стать именно ваша карта и ничья иная.

Буду ждать комментариев о проделанной вами работе по подбору дебетовой карточки. Смогли ли вы найти подходящий вариант? Приветствуются ваши советы по выбору. Вы поможете читателям сэкономить время, а, возможно, и деньги.