Полный обзор сервиса втб мои инвестиции: реальные отзывы

Содержание:

- Сколько в месяц зарабатывает новичок в инвестициях с ВТБ

- Условия для совершения сделок

- Как пополнить брокерский счёт?

- Инвестиции в ВТБ 24 для физических лиц

- Тарифы брокерского обслуживания и их стоимость

- Платформа ВТБ инвестиции. Признаки лохотрона.

- Десять тысяч инструментов на нескольких вкладках

- Описание приложения

- Обзор приложения

- Условия обслуживания и тарифы

- Инвестиционная облигация ВТБ (ИО ВТБ)

- Как торговать

Сколько в месяц зарабатывает новичок в инвестициях с ВТБ

Конкретно ответить на вопрос, сколько зарабатывают на инвестициях ВТБ, не получится. Один месяц — слишком короткий период, даже для среднего подсчета заработка. Вы можете даже не заработать ничего, и это будет в пределах нормы, год — куда показательнее.

Кредит без процентов для первого инвестиционного портфеля

Оформите кредитную карту ВТБ с беспроцентным периодом и большим кэшбеком на все категории покупок и переводов! Прекрасный старт в мир инвестиций! Ознакомиться и оформить можно здесь

Результат зависит от разных факторов, это:

- сумма вложений;

- виды сделки, которые вы совершали (покупка/продажа);

- ситуация на мировом рынке.

Ещё один из важнейших показателей — это время. Долгосрочные инвестиции всегда значительнее увеличивают капитал.

Интересная статья

Что такое робот-советник в ВТБ Инвестиции — как работает и как отключить?

Условия для совершения сделок

Прибыль начисляется в долларах, однако покупка осуществляется в рублях. Бумаги выставлены лотами, в каждом из которых находится 1 акция и более. Вы будете платить брокеру по стандартному тарифу без дополнительных комиссий.

.jpg) Налог по акциям можно уменьшить достаточно заполнить специальную форму.

Налог по акциям можно уменьшить достаточно заполнить специальную форму.

Торги происходят в рабочие дни Московской Биржи: 10:00-19:00 и 19:00-23:50 по Мск.

С акций США взимаются 2 вида налогов:

- НДФЛ (13%), который автоматически удерживает брокер с дохода.

- Налог с дивидендов. По умолчанию для россиян он составляет 30%. Но если заполнить декларацию W8 BEN, он снизится до 13%. Американская сторона удерживает 10%, а оставшиеся 3% инвестор уплачивает сам, подав декларацию НДФЛ-3 на сайте ФНС в «Личном кабинете».

Условия торговли на ВТБ:

- расчеты Т+2;

- фондовый портфель;

- лимитированные заявки;

- комиссия брокера как у ФР Московской Биржи;

- комиссия биржи 0,01%.

.jpg) При покупке акций нужно помнить, что все расчеты происходят на второй рабочий день с момента сделки.

При покупке акций нужно помнить, что все расчеты происходят на второй рабочий день с момента сделки.

Как пополнить брокерский счёт?

В ВТБ предусмотрено 3 способа пополнения счета:

- Через интернет-банк ВТБ-Онлайн или мобильное приложение с Мастер счета Банка ВТБ;

- Со счета Карты стороннего Банка межбанковским переводом;

- через отделение ВТБ банка.

Реквизиты для пополнения брокерского счета указаны в извещении об открытии брокерского счета. Общие реквизиты Банка получателя опубликованы на сайте.

Сколько времени зачисляются средства?

В соответствии с внутренним регламентом брокера, деньги зачисляются не позднее следующего рабочего дня.

Обычно зачисление денежных средств через офис банка занимает несколько часов, а через интернет-банк или мобильный банк 15 минут.

Предусмотрена ли Комиссия за пополнение брокерского счета?

Банк ВТБ не берет комиссию за пополнение брокерского счета. При переводе денег из стороннего банка, отправитель может списать комиссию согласно своим тарифам.

Для пополнения брокерского счета через мобильное приложение необходимо;

- Открыть вкладку “Портфель”.

- Слева от суммы инвестиций нажать на кнопку с изображением кошелька.

- Выбрать функцию «Пополнить»

Как подать заявку на покупку/продажу ценной бумаги?

Подать заявку можно 2 способами:

- через торговый терминал

- по телефону 8(800) 200 6277 (звонок по России бесплатный), +7 (495) 797 9345. Для этого потребуется номер соглашения, Код с карты переменных кодов или СМС-код.

История операций будет отображаться на первой вкладке «Портфель». Необходимо кликнуть по иконке с изображением круговой стрелки в правом верхнем углу. Здесь предусмотрены опции —

- Сделки

- Заявки (неторговый поручения)

- Предыдущие заявки.

Как посмотреть структуру портфеля?

Чтобы посмотреть структуру портфеля, сделайте свайп влево (проведите пальцем по экрану справа налево)

Инвестиции в ВТБ 24 для физических лиц

До недавнего времени, только крупные компании и корпорации могли себе позволить осуществлять инвестирование различной части капитала в паевые фонды, акции компании или иные, приносящие доход программы.

Программа инвестирования банка позволяет начать вложение в паевой фонд для обычных людей, причем инвестирование начинается со стартового капитала в 5 тысяч рублей.

Условия инвестирования в банке

Такая сумма выбрана не напрасно – накопить первоначальный взнос под силу каждому желающему. К тому же, инвестирование небольшой суммы позволяет узнать и понять – подходит ли данный способ сбережения и увеличения капитала для каждого конкретного человека в частности.

Условия для начинающих инвесторов

Кроме того, инвестору не нужно обладать рядом каких-либо специальных знаний, ведь все нужные процедуры по преувеличению капитала и по распределению прибыли будет выполнять штат сотрудников с глубокими знаниями и солидным опытом.

Основные новости на главной странице ресурса

Таким образом, с помощью специальной программы инвестирования от банка, стать инвестором в паевых фондах может каждый желающий.

Для этого не нужно обладать специальными знаниями или большими средствами – достаточно только желания и первоначальной суммы для вложения.

Тарифы брокерского обслуживания и их стоимость

Инвестор Стандарт

Самый популярный тариф, который подходит для новичков и физических лиц, готовых вложить минимальную (для банка) сумму – 100 тыс. рублей. Ежедневно с пользователя снимается комиссия в размере 0,0413 процента независимо от суммы дохода.

Профессиональный стандарт

Распространяется на специалистов, которые оборачивают большие суммы (до 100 миллионов и выше). Комиссия зависит от дневного оборота и варьируется от 0,0472 до 0,015 %.

Персональный брокер

Тарифный план распространяется на инвесторов, имеющих в своем распоряжении денежные средства в размере от 10 до 15 млн. рублей. Независимо от суммы дохода с нее будет сниматься комиссия 0,2 % каждый день.

Тариф позволяет пользоваться привилегиями и иметь «своего» человека, который может дать рекомендации по выгодным курсам и вложениям, выполнять поручения на биржах и консультировать инвестора по мере необходимости.

Банком предусмотрено условие, если комиссия за весь месяц в сумме составляет менее 5000 рублей, его тарифный план изменяется на «Инвестор Стандарт» автоматически.

Инвестиционные портфели

Минимальная сумма вложения – 300 000 рублей. Выбрав определенную стратегию, которая была успешна в прошлом, клиент вкладывает средства в ранее удачные проекты. Комиссия составит 0,03 % плюс дополнительный процент в размере от 0,008 до 0,016.

Также для владельцев пакетов «Привилегия» и «Прайм» действует своя линейка комиссионных сборов со стороны банка.

Полная информация о тарифных планах представлена в приложении 9 к регламенту по оказанию брокерских услуг. https://broker.vtb.ru/services/stock/docs/.

VTB24 online личный кабинет вход на www.vtb24.ru

Для привлечения услуг торгового робота (автоследование) пользователю придется платить ежемесячную плату от 135 до 1350 рублей. Подробности о тарифных планах и ставках размещены в приложении № 9 к Регламенту.

Платформа ВТБ инвестиции. Признаки лохотрона.

Бесплатный конструктор Google

Рекламы несколько видов. Один из рекламных роликов в Фейсбуке выглядит вот так. Извините за плохое качество. Объективные технические причины. Но, я думаю, что вы и так поймёте, о чём идёт речь.

Сразу прошу вас обратить внимание на то место куда указывает стрелка на скриншоте. Мошенники даже не удосужились потратить сто двадцать рублей на покупку нормального домена для своей рекламы

А надпись которую вы видите, говорит нам о том, что данный ролик создан в бесплатном конструкторе от Google.

А теперь подумайте, нужен ли банку ВТБ бесплатный конструктор?

Дурацкие вопросы

Далее. Если вы нажмёте кнопку с надписью «Подробней», то вас перекинет вот на такую страницу. Страницу с дурацким вопросом.

С учётом того, что ВТБ является российским банком и подавляющее большинство клиентов это клиенты из России, вопрос более чем странный.

Примитивная посадочная страница

Посадочной страницей называют веб страницу на которой клиент делает заказ. Оставляет свои личные контактные данные. Так вот, если вы ответите на вопрос о русском языке, то именно на такую страницу вас и перекинет.

Сразу хочу вас предупредить. Ни в коем случае не оставляйте мошенникам свои данные! Это чревато очень неприятными последствиями! Вам начнут звонить мошенники. Будут представляться менеджерами банка. Будут уговаривать вас отдать им деньги. И могут и уговорить. В этом случае вы своих денег больше не увидите. Никогда. Совсем.

Теперь непосредственно о самой посадочной странице. Она сделана очень-очень примитивно. Чтобы вы понимали, даже у меня (а я не очень сильный специалист) уйдёт на создание подобной страницы меньше часа времени.

Обратите внимание на логотип банка ВТБ в левом верхнем углу. При наведении на него курсора компьютерной мыши курсор становится активным

Но при нажатии не происходит ровным счётом ничего.

Для сравнения посмотрите как выглядит настоящий сайт банка ВТБ. Разница есть. Не правда ли? Так что, друзья, так называемая платформа ВТБ инвестиции является на самом деле самым настоящим разводом наших граждан на деньги.

Десять тысяч инструментов на нескольких вкладках

Несмотря на то, что эксперты из Российской Ассоциаций электронных коммуникаций отметили именно простоту интерфейса как важный фактор успешности приложения, эту платформу для управления частными инвестициями нельзя назвать ни скромной, ни минималистичной по своему функционалу. Это полноценная торговая система, которая позволяет выполнять все необходимые операции: открыть счет, пополнить, купить или продать выбранные ценные бумаги в один клик. В мобильном приложении организован доступ более чем к 10 000 разнообразных инструментов на 33 биржах по всему миру, а также через внебиржевые сделки.

Отдельная вкладка посвящена аналитике портфеля. Здесь можно отфильтровать его состав по типу активов, по отраслям, странам и валютам, а также посмотреть прогноз выплат. Аналитики «ВТБ Капитал Инвестиции» регулярно публикуют свои рекомендации относительно того, какие акции имеют высокий потенциал роста и какие облигации имеют хорошее соотношение риска и доходности и делают подборки наиболее перспективных бумаг.

«ВТБ Мои инвестиции» — это полноценная торговая система, которая позволяет выполнять все необходимые операции

«ВТБ Мои инвестиции» — это полноценная торговая система, которая позволяет выполнять все необходимые операции

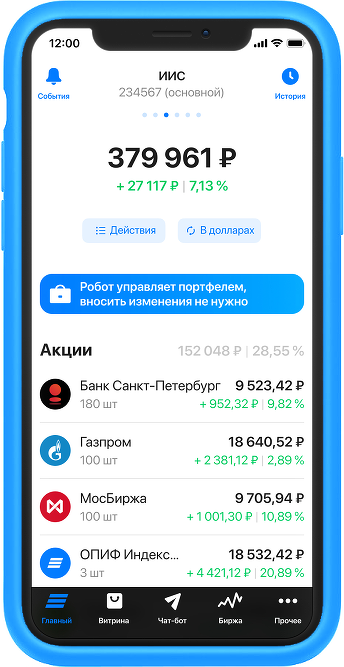

Среди тех, кто только начинает инвестировать, популярна услуга робота-советника. В «ВТБ Мои Инвестиции» первый официально аккредитованный робот такого типа в России. Подключение услуги бесплатно. Робот подберет подходящий по отношению клиента к риску и его задачи инвестиционный портфель, будет его отслеживать и давать рекомендации по управлению им и ребалансировкам в случае необходимости.

Стоит отметить, что в целом за последний год число сделок, совершаемых в «ВТБ Мои Инвестиции», выросло в 4 раза. В январе 2021 г. клиенты проводили 700 тыс. сделок ежедневно. Оборот вырос в 4,7 раза по сравнению с январем 2020 г., до ₽70 млрд ежедневно. По итогам января 2021 г. на «ВТБ Мои Инвестиции» приходится более 76% сделок с ценными бумагами, совершаемых клиентами ВТБ. Также для них доступны Quik и онлайн-кабинет на сайте брокера.

«При этом мы предоставляем качественную экспертизу и аналитику, генерируем инвестиционные идеи, в том числе и по иностранным ценным бумагам», — прокомментировал Владимир Потапов.

Инвестиционные идеи можно почерпнуть из раздела, где публикуются ежедневные обзоры самых важных финансовых новостей на рынке. Удобно, что новости можно прочитать, не выходя из приложения, и сразу принять решение при необходимости.

Описание приложения

Приложение от VTB банка «Мои инвестиции» открывает доступ к огромному количеству финансовых инструментов. Оно ориентировано на тех клиентов, которые смогут самостоятельно управлять своими инвестициями. Платформа активно функционирует с июля 2018-го года.

Функционал

Функционал приложения позволяет:

- покупать и продавать ценные бумаги на бирже;

- обменивать валюту;

- отслеживать финансовые результаты по каждой операции, совершенной в портфеле;

- следить за изменением котировок инструментов биржи;

- изучать информационную ленту топовых аналитиков;

- наблюдать за прозрачностью торговых сделок.

Особенности

Скачав программу «Мои инвестиции» от ВТБ-банка вы сможете не только заработать денег, то и получить отличный опыт инвестирования. Прийти в мир инвестирования может любой желающий с начальным капиталом от 5-ти тысяч рублей.

Главными преимуществами приложения являются:

- приложение можно использовать круглосуточно вне зависимости от местонахождения;

- понятный интерфейс, с которым разберутся даже самые неопытные инвесторы;

- высокая системе безопасности (Touch ID, Face ID и сложный пароль для входа);

- в разделе «Инвестидеи» можно ознакомиться с практическими рекомендациями от советников;

- каждая опция разработана на профессиональном уровне.

Обзор приложения

Новая платформа имеет пять активных вкладок и действует с июля 2018 года, она предназначена для финансовых инструментов ВТБ и самостоятельных инвесторов.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис

Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги

Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

Условия обслуживания и тарифы

В таблице я указал основные услуги «ВТБ Капитала», комиссию УК, а также способы пополнения и вывода средств.

| Доступные инструменты | Структурные продукты: ПИФы, ETF, ЗПИФы, прямые инвестиции в недвижимость | Валютный рынок – Форекс брокер | ИИС, брокерский счет: облигации, акции |

| Комиссия УК | До 8,5 % от ежегодной СЧА (фактически в разы меньше) | до 0,06 % | 0 % |

| Способы пополнения и вывода | ВТБ-онлайн, банковские карты, через приложение «Мои инвестиции», в офисе УК | ВТБ-онлайн, банковские карты, через приложение «Мои инвестиции», в офисе УК | ВТБ-онлайн, банковские карты, через приложение «Мои инвестиции», в офисе УК |

Инвестиционная облигация ВТБ (ИО ВТБ)

Инвестиционная облигация ВТБ (ИО ВТБ) — это ценная бумага, которую инвестор, приобретая,

автоматически предоставляет долг эмитету этой бумаги. Таким образом инвестиционная облигация

является долговой ценной бумагой. Если вы являетесь обладателем ИО ВТБ, вы должны понимать,

что её доходность будет находиться в прямой зависимости от наступления заранее определенных

событий. В качестве примера, приведем некоторые из таких событий: можно зарабатывать на

росте цен акций, сырьевых товаров, снижении курса валюты и пр. Банк ВТБ будет возвращать вам

гарантированно номинал облигации, иными словами вы получите в полной сумме капитал, который

вы вложили в ИО ВТБ. Вторую же часть дохода вы можете получить в зависимости от конкретного

вида ИО ВТБ. У ценных долговых бумаг ВТБ срок погашения от 0,5 года до 5 лет. Интересным

является данный продукт, благодаря системе начисления дохода, а именно, процент, который

дополнительно к номиналу получит инвестор.

Два вида дохода вы можете получить по ИО ВТБ

- Фиксированный доход, который устанавливается на уровне 0,01% годовых

- Доход, зависящий от динамики базовых активов (акции, товары, ставки и т.д.)

Обратим ваше внимание на том, что инвестиционными облигациями может воспользоваться лишь тот

клиент банка ВТБ, который имеет статус «квалифицированный инвестор». Фиксированная

доходность инвестиционных облигаций означает тот факт, что приобретая облигацию, вы уже

информированы в отношении того, какой процент заплатить вам компания, выпустившая эту ценную

бумагу

Облигации – это ценные бумаги, доход от которых зависит от динамики базовых активов.

Предварительно инвестор не знает ставку на облигации, она формируется в зависимости от

некоторых условий. Потенциальная доходность таких ценных бумаг может быть выше доходности

ценных бумаг с фиксированной доходностью, однако и риски велики. Условия выплаты второй

части дохода зависят от вида инвестиционной облигации.

ОСНОВНЫЕ ВИДЫ ИНВЕСТИЦИОННЫХ ОБЛИГАЦИЙ:

- Участие в динамике базового актива. Ценная долговая бумага обеспечивает инвестору доход,

который находится в прямой зависимости от увеличения или уменьшения базового актива.

Доход инвестора может увеличиться в зависимости от коэффициента участия и выплачивается

при завершении срока обращения. Данный продукт ВТБ выбирают инвесторы, которые

предпочитают инвестировать лишь в рост актива, при этом не желают рисковать средствами,

которые вложили. - Накопительный коридор. Такая ценная долговая бумага обеспечивает инвестору доход за

ежедневное присутствие актива в заранее определенном диапазоне. По такой облигации

регулярно выплачивается накопленный дополнительный доход. Данный продукт выбирают

инвесторы, кто не уверен в росте рынка и допускают его падение. Такой продукт дает им

возможность зарабатывать повышенный доход даже в том случае, когда на рынке наблюдается

затишье, т.е. стагнация рынка. - Облигации с «эффектом памяти» купона. Ценная долговая бумага обеспечивает инвестору

доход при нахождении базового актива выше определенного барьера, т.е. «Условие выплаты».

Чаще всего базовым активом является корзина акций, а условием выплаты является худшая

акция в корзине.Особенностью облигации является «эффект памяти» купона – при

несоблюдении условия выплаты, инвестор не лишается своего дохода и может получить в одну

из следующих дат выплаты дохода, если были соблюдены при этом условия выплаты в эту

дату. При соблюдении условий выплаты, выплата дополнительного дохода будет регулярной.

Этот продукт выбирают инвесторы, которые хотят принять участие в росте рынка, но при

этом желают получать регулярный доход.

Как торговать

Преимуществом торговли через терминал онлайнброкер VTB Инвестиции является полностью переведенный процесс в режим онлайн. Доступ на финансовые рынки открывается через мобильное приложение или веб платформу. Ничего дополнительно скачивать и устанавливать не потребуется. При наличии смартфона существует опция дополнительного уровня безопасности подтверждения сделок при помощи Face ID или Touch ID.

В компании работают проверенные эксперты и профессиональные аналитики рынка. Они бесплатно предоставляют аналитику и обзоры, выдают инвестиционные идеи. Экспертность состава ВТБ была доказана по версии авторитетного международного финансового издания Global Finance. Аналитика представлена в разделе https://broker.vtb.ru/analytics/.

Робот-советник

Наличие встроенного помощника робота-советника позволит новичкам собирать свой собственный портфель исходя из индивидуального соотношения риска и прибыли. Доступно формирование целей, для достижения которых робот будет составлять портфель и выбирать ценные бумаги для вложения.

Какие рынки доступны для торговли от ВТБ

Вне зависимости от выбранного тарифного плана клиентам доступна торговля на Московской и Санкт-Петербургской биржи. Здесь представлены свыше 5000 торговых активов, среди которых акции, облигации, еврооблигации, фонды и валюта.

Для профессиональных трейдеров и инвесторов доступно большее разнообразие — свыше 10 тысяч активов. Обеспечено такое многообразие обеспечением дополнительно выхода на крупнейшие зарубежные фондовые биржи: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

Квалифицированный инвестор

Для получения статуса квалифицированного инвестора, необходимо соответствовать следующим требованиям ВТБ:

- Быть полноправным владельцем имущества на сумму от 6 000 000 рублей. В счет идут средства на счетах клиента в банке, ОМС и купленные ценные бумаги.

- Опыт работы в соответствующей сфере рынка ценных бумаг от двух лет в качестве профессионального инвестора.

- Профессиональное профильное образование, полученное в вузе для обучения торговли на рынке ценных бумаг.

В случае удовлетворения требованиям компании, необходимо подойти в офис банка и предоставить соответствующие документы. Их список можно уточнить на официальном сайте в разделе https://broker.vtb.ru/trade/qualified/ ру или по телефону горячей линии 8 800 333-24-24. Звонок техподдержки бесплатный на территории РФ.

Инвестиционные идеи

Это независимые рекомендации и сигналы, которые генерируются на основании экспертного мнения и опыта работы на рынках от профессиональных аналитиков и трейдеров. Клиент вправе самостоятельно решать, пользоваться ими или нет. Профи рекомендуют новичкам учитывать подобные сигналы, но они должны быть только в качестве дополнительного подтверждения своей собственной торговой стратегии.

Опция персонального советника

Брокер ВТБ предлагает клиентам платную услугу профессионального консультанта, который будет разрабатывать стратегию и персональные торговые рекомендации на основании предпочтений клиента. В VTB трудятся только специалисты с опытом работы в сфере от 10 лет, имеющие все надлежащие сертификаты и прошедшие строгую проверку со стороны компании.

Стоимость персонального консультанта составляет от 20 000 рублей в месяц. При этом рекомендуемая сумма на счету для реализации его торговых идей должна быть как минимум 10 миллионов.

Советник составит торговую стратегию исходя из предпочтений клиентов. К примеру, вы хотите получать 20% чистой прибыли в год. Советник составит тактику так, чтобы обеспечивать клиенту такие показатели. Это позволит сэкономить время и деньги, доверившись профессионалу. Опция подойдет для начинающих инвесторов, у которых не хватает должного опыта для составления подобной тактики самостоятельно.

Терминал для торговли QUIK

Для осуществления деятельности на фондовых рынках ВТБ предоставляет для своих клиентов торговый терминал, обеспечивающий доступ к российским рынкам в режиме онлайн. Это профессиональная платформа, соответствующая требованиям и международным стандартам.

Торговый терминал предоставляется для трейдеров бесплатно, абонентская плата отсутствует. Терминал требует установки на персональном компьютере. Скачать можно с официального сайта в разделе https://broker.vtb.ru/login/quik/. Со сторонних ресурсов не рекомендуется скачивать для повышения безопасности и снижения риска взлома.