Обзор брокера «сбербанк»: развод или нет + реальные отзывы трейдеров

Содержание:

- Нюансы и пошаговая инструкция открытия брокерского счёта в Сбере

- Нюансы обслуживания брокерского счета Сбербанка

- Тарифы на брокерское обслуживание

- Как открыть счет в Сбербанке

- Продукты брокера

- Инвестиции в драгоценные металлы

- Преимущества брокерской работы от Сбербанка

- Проблемы с приложением Сбер-Инвестор

- Депозиты в Сбербанке: гарантированные инвестиции с защитой

- Как пользоваться счетом?

- Как открыть брокерский счет

Нюансы и пошаговая инструкция открытия брокерского счёта в Сбере

Открытие брокерского счёта у брокера Сбербанк делается в личном кабинете «Сбербанк Онлайн»:

Примечание

Можно через приложение на мобильных телефонах также открыть брокерский счёт.

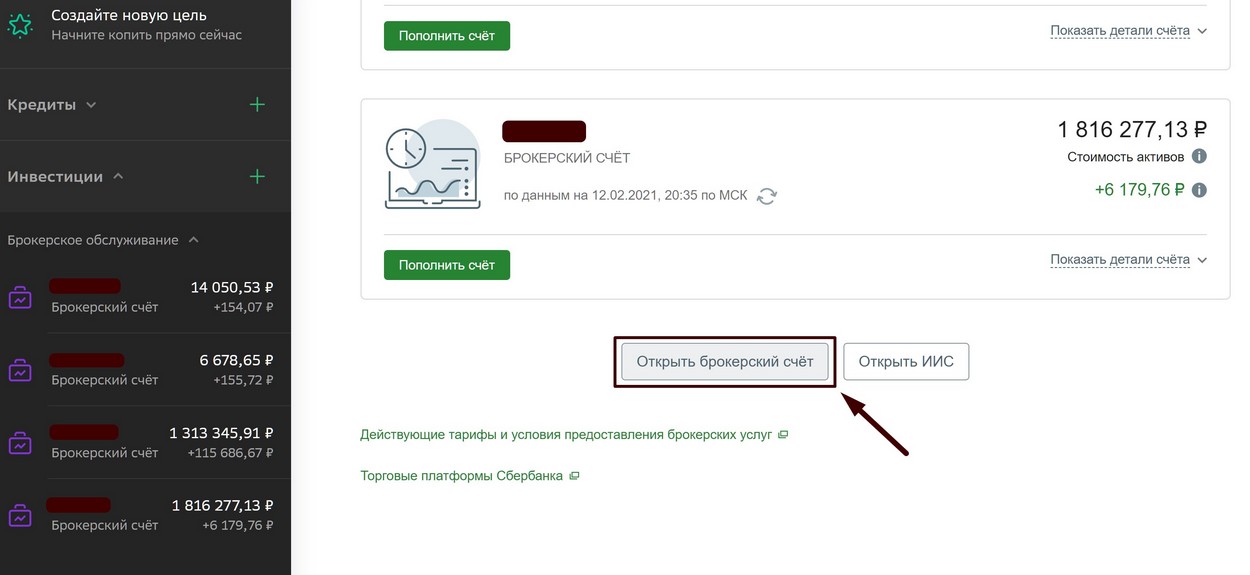

Шаг 1. Нажимаем открыть брокерский счёт.

Будет спрошено является ли вы налоговым резидентом России и страна рождения.

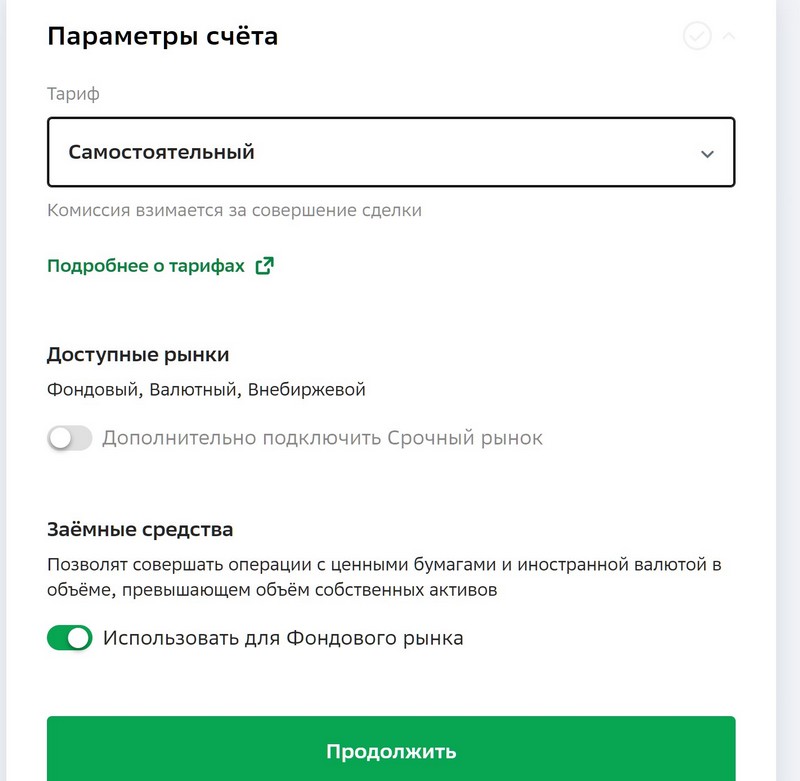

Шаг 2. Будет предложено два тарифа:

- Самостоятельный. Комиссия за оборот 0,06%;

- Инвестиционный. Комиссия за оборот 0,30%. По умолчанию стоит этот вариант;

Естественно, что лучше выбрать «самостоятельный». Всё же комиссия 0,30% очень высокая и это никуда не годится. Тем более вы за эту доплату ничего толком не получаете.

Внимание! По умолчанию стоит инвестиционный тариф. Шаг 3

Ещё один вопрос, который надо будет дать ответ при открытии счёта: маржинальный счёт или нет

Шаг 3. Ещё один вопрос, который надо будет дать ответ при открытии счёта: маржинальный счёт или нет.

Удобнее сделать счёт маржинальным, поскольку можно будет покупать ценные бумаги на заёмные средства, а не только свои. В какие-то моменты времени это бывает действительно выгодным. Но стоит помнить, что кредитное плечо у Сбербанка составляет 18,9% годовых, что очень много.

Шаг 5. Указать контакты. Они установлены по умолчанию.

Шаг 6. Указать счёт для вывода средств. Скорее всего, это будет просто банковская карта.

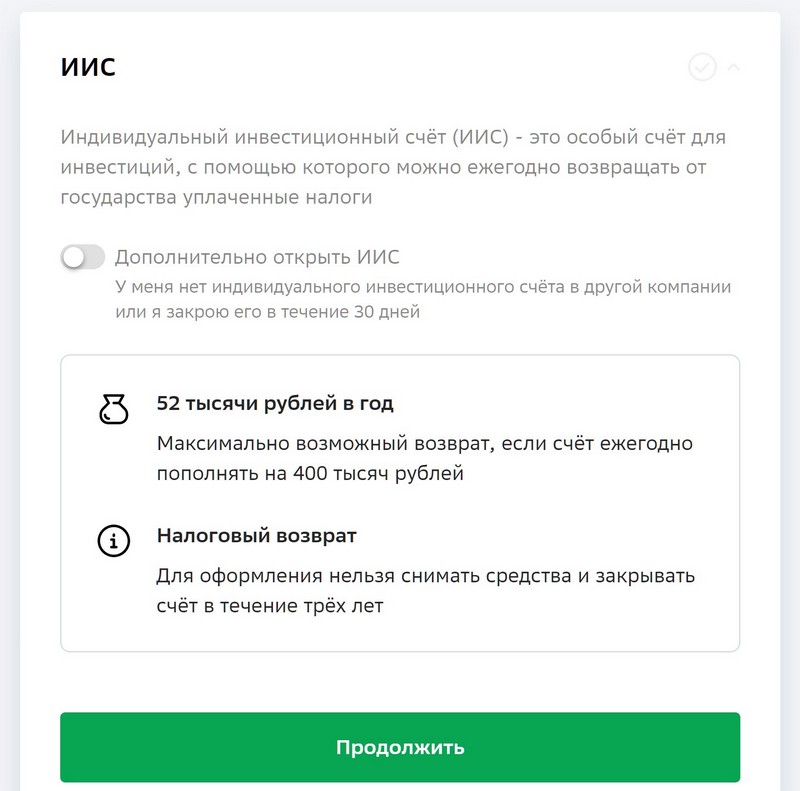

Шаг 7. Брокер предложит открыть счёт ИИС:

У меня открыт ИИС в Финаме. Здесь можно легко получать все необходимые справки и документы. По брокеру Сбербанк в личном кабинете я не нашел ссылок на скачивание отчётов ИИС для налоговой. Поэтому возможно будут сложности с получением этих документов.

Возможно, что лучше открыть ИИС в Финам. Если вы не знаете, что такое ИИС, то лучше пока не открывайте. Потом перенос счёте делать другого брокера не удобно.

Шаг 8. Подтвердить операцию открытия брокерского счёта.

В конце ещё будет вопрос «Разрешить передавать ценные бумаги». Это прибавит +2% в год. Я убрал эту опцию от греха подальше. Мало ли что случится с брокером Сбера.

После чего нужно подписать документы по SMS и ожидать уведомления об открытии брокерского счёта.

Нюансы обслуживания брокерского счета Сбербанка

Расширение услуг и выход рядовых клиентов на фондовый рынок состоялся в 2011 году

Помощь начинающим инвесторам оказывает Сбербанк Форекс, уделяющая внимание сегменту краткосрочных инвестиций и брокерским программам

Восемь лет работы доказали востребованность и привели к стремительному расширению сети. Тесное сотрудничество с дочерними компаниями банка позволяет оперативно оценивать положение на рынке.

Партнерские отношения создают благоприятные условия владельцу брокерского счета. Снижаются лишние затраты и следует ожидать выдвижения наиболее интересных предложений, способных увеличить основной доход после операций на рынке.

Страховой брокер

Непростые задачи ставятся перед специалистами Страхового брокера. За короткий промежуток времени предстоит:

- подобрать лучшую программу страхования, способствующую снижению рисков;

- выступить в качестве посредника, не заставляя клиента переплачивать страховщикам;

- оформить полис и следить за выполнением положений договора.

Неудачная операция на рынке не приведет к серьезным материальным потерям. Новички любят неоправданно рисковать, не задумываясь о последствиях.

Торговый брокер

Закупки на интернет-площадках превратились в обыденное явление. Надежная электронная платформа от Сбербанк-АСТ нужна для:

- организации и проведения аукционов, связанных с местными и государственными заказами;

- продажи имущества компаний, ставших банкротами;

- мероприятий при аренде и реализации имущества;

- электронных торгов, затрагивающих госпредприятия и коммерческие фирмы;

- мониторинга цен и маркетинговых исследований.

Сбербанк отвечает за безопасность операций в режиме онлайн. Допуск сомнительных контрагентов исключается.

Кредитные услуги

Центр недвижимости занимается ипотечным кредитованием. Число желающих обрести жилье увеличивается, и сотрудники сервиса помогут:

- рассмотреть финансовое положение претендента и грамотно оформить заявку;

- подобрать недвижимость в пределах оговоренной суммы;

- подключить специалистов для правовой экспертизы, подтверждающей законность сделки;

- обеспечить безопасность и перевести деньги без необходимости посещать офис.

Дочерняя организация станет посредником, недопускающим мошеннические схемы. Установленная стоимость за услуги ниже средних показателей.

Инвестиционный брокер

Инвестиционный сегмент представляет Сбербанк-КИБ. Компания должна разрабатывать продукты, способные заинтересовать физических лиц, готовых открывать брокерский счет.

Клиенту предстоит обрести депозит. Распоряжение средствами возьмут специалисты, имеющие право работать на рынке. По поручению владельца счета производятся транзакции. Подготавливается подробный отчет о результатах мероприятий и обороте средств.

Тарифы на брокерское обслуживание

На сегодняшний день банковская организация предлагает провести открытие брокерского счет по одному из двух имеющихся тарифов – один предназначен для использования новичками, а второй отлично подойдет для профессиональных инвесторов, которые настроены получать достаточно крупные суммы с совершенных сделок.

| Вид Сделки | Инвестиционный тариф (комиссии) | Самостоятельный тариф (комиссии) |

|---|---|---|

| Сделки на фондовом рынке Московской биржи | ||

| — до 1 млн. руб. | 0,3% | 0,06% |

| — 1 млн.р. – 50 млн. руб. | 0,3% | 0,035% |

| — от 50 млн. руб. | 0,3% | 0,018% |

| Сделки на валютном рынке Московской биржи | ||

| — до 100 млн. руб | 0,2% | 0,2% |

| — от 100 млн. руб | 0,2% | 0,02% |

| Сделки на срочном рынке Московской биржи | ||

| — совершение сделок | 0,5 руб./контракт | 0,5 руб./контракт |

| — принудительное закрытие позиций | 10 руб./контракт | 10 руб./контракт |

| Сделки на внебиржевом рынке ценных бумаг, ТС ОТС | ||

| — покупка (кроме структурированных нот) | 1,5% | 0,17% |

| — продажа (кроме структурированных нот) | 0,1% | 0,17% |

| — покупка структурированных нот и структурных облигаций | 1,5% | 1,5% |

| — продажа структурированных нот и структурных облигаций | 0,1% | 0,17% |

| Сделки с ОФЗ-н, размещенными до 01.05.2019 | ||

| — до 50 000 руб. | 1,5% | 1,5% |

| — 50 000–300 000 руб. | 1% | 1% |

| — от 300 000 руб. | 0,5% | 0,5% |

| Сделки РЕПО | ||

| — ОТС-РЕПО | 0,001% | 0,001% |

| — СпецРЕПО | 0,0045% | 0,0045% |

| — инвестирование свободных ценных бумаг | 0,001% | 0,001% |

| Распоряжения по телефону, цена за 1 поручение | 150 руб. | 150 руб. |

- Самостоятельный тариф. Предполагается получение первых 20 поручений в течение одного месяца полностью бесплатно, а далее стоимость каждого поручения будет составлять 150 рублей. Это несколько дороже, чем плата за услуги некоторых других брокеров.

- Инвестиционный тариф. Предназначен для тех лиц, которые обладают определенным уровнем знаний и умений, вследствие чего сторонняя помощь для совершения выгодных сделок – не потребуется. Также пользователю предоставляется доступ к закрытому порталу, а также предполагается некоторые снижение комиссии за проведение различных сделок на торговой платформе, размер которых составляет как менее, так и более одного миллиона рублей. Первые 20 поручений также остаются бесплатными, а за каждое последующее придется платить по 150 рублей.

Банковская организация является брокером, который предоставляется тарифы пользования для физических лиц. Комиссии будут изменяться в зависимости от суммы операции, которая проведена по брокерскому счету.

Также можно будет воспользоваться информационным порталом для того, чтобы получить данные о наиболее востребованных акциях, обо всех акциях, которые можно приобрести на данный момент, а также о том, какие активы в скором времени должны упасть в стоимости.

Как открыть счет в Сбербанке

Учитывая, что накопления у меня были не очень большие, то я принялся именно к последнему варианту и открыл брокерский счет в Сбербанке. Какая процедура и подводные камни, все ниже по пунктам и отзывами, основанными на личном опыте.

Клиентами Сбера являются до 80% жителей России и соответственно показывать вход в личный кабинет ( ссылка — https://online.sberbank.ru ) смысла нет.

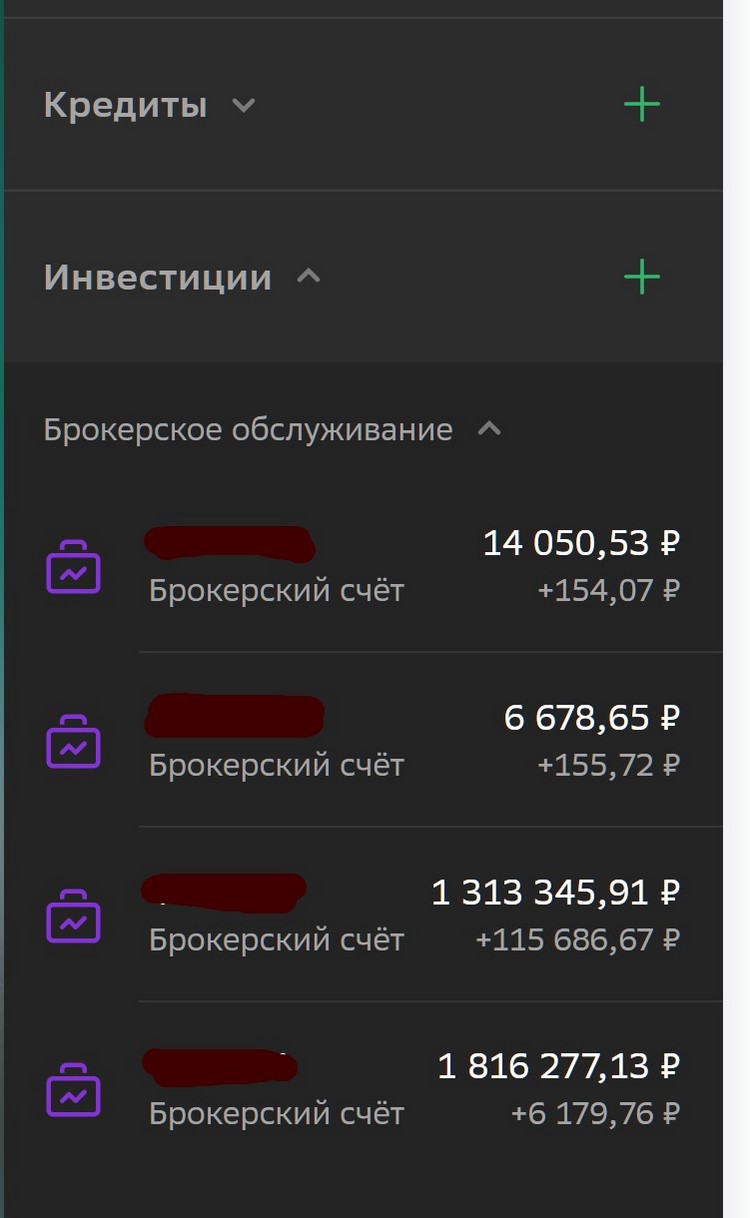

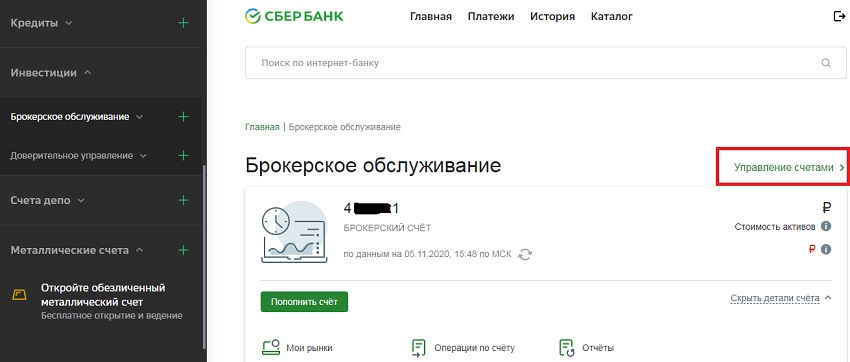

Далее находим: Инвестиции — Брокерское обслуживание

картинка кликабельна для увеличения

картинка кликабельна для увеличения

Учитывая, что я пишу уже с открытым брокерским счетом, он уже есть на скриншоте. Процедура открытия максимально простая, там будет буквально одна кнопка — открыть счет. Далее примерно через сутки вам поступит смс сообщение с номером счета и паролем. После чего вы сможете перевести деньги с вашей карты на брокерский счет ( не с вклада или сберегательной книжки, а только с карты), комиссий нет.

Продукты брокера

Для инвесторов и трейдеров брокер предоставляет следующие продукты:

- торговые стратегии;

- ИИС (индивидуальный инвестиционный счет);

- доверительное управление.

Структурные продукты

Компания «Сбербанк брокер» разработала ряд сложных продуктов, в составе которых имеются следующие активы:

- структурные облигации;

- кредиты;

- финансирование с обеспечением ЦБ и сырьевых товаров;

- структурные депозиты;

- производные инструменты.

Инвесторы с минимальной суммой 3 миллиона рублей могут заключить договор с УК и приобрести структурные продукты Сбербанка на 2 года. При этом предусмотрена стратегия защиты капитала.

Инвестор может вложиться на 2 года в структурные облигации. Номинал одной бумаги составляет 1000 рублей. Часть безрисковой составляющей размещается на депозите. Рискованная часть будет размещена в депозитарных расписках. Здесь предусмотрены акции компании «Газпром».

Компанией «Сбербанк брокер» предлагается получить инвестиционный доход с помощью еще одного структурного продукта — ИСЖ (инвестиционного страхования жизни). По окончанию срока выплачивается прибыль. При несчастном случае наследник или родственник сразу получает выплату.

Структурные продукты предназначены для широкого круга клиентов:

- частных лиц с высоким доходом;

- корпоративных клиентов;

- трейдеров сырьевых товаров;

- финансовых организаций.

IPO

В 2012 году было вторичное (публичное) размещение акций Сбербанка с листингом на Лондонской фондовой бирже и Мосбирже. Объем составлял $5,2 миллиарда. Это стало крупнейшим SPO в регионе Европы, Ближнего Востока и Африки. Также в 2012 году было проведено первичное размещение корпоративных облигаций и облигаций акционерного общества «Новатек» на сумму 20 миллиардов рублей.

В 2018 году сервисом был проведен выпуск конвертируемых облигаций на $250 миллионов. Совместный букраннер с компанией «Полюс».

В 2017—2018 году были проведены первичные и вторичные размещения ценных бумаг ряда компаний:

- Роснефть.

- Мегафон.

- РЖД.

- ФосАгро.

- Детский мир.

- Обувь России.

- Ел.

- Норникель.

- Русгидро.

- Русал.

- Газпром.

Еще

Инвесторам Сбербанк брокера предоставляется возможность вложить средства в рискованные инструменты — барьерные ноты. При вложении средств в эту категорию структурных инструментов их возврат не гарантируется. Вложения не делятся на рискованную и безрисковую часть.

Деньги вкладываются в разные инструменты:

- валюту;

- акции;

- драгметаллы;

- фьючерсы.

Инвестиции в драгоценные металлы

Монеты, слитки и счета — все это инструменты для долгосрочных инвестиций. У Сбербанка более 2 800 памятных монет. Выбрать их можно на сайте. Также есть инвестиционные монеты, их можно купить или продать в офисах банка. Операции с монетами, в отличие от слитков, не облагают НДС, для их продажи не нужны никакие справки и сертификаты.

Банк покупает такие монеты в любом состоянии, даже с царапинами и без капсул.

Можно открыть обезличенный металлический счет и начать с покупки всего 0,1 грамма. Металл хранится на счете, в любой момент его можно продать. Можно купить золото, серебро или платину в слитках, начиная с покупки 1 грамма. Исторически металлы всегда дорожают. Например, золото за последние 10 лет подорожало вдвое.

Преимущества брокерской работы от Сбербанка

Брокерское обслуживание Сбербанк предлагает как полное, так и частичное. Клиент имеет возможность доступа ко всем базовым инструментам регулировки. Сам Сбербанк России указывает на такие преимущества сотрудничества:

- Простота. Нет необходимости изучать литературу, иметь опыт вложений. Всем этим занимается банковская организация.

- Доступность. Начинается торговля акциями даже с небольшой суммой на руках. В зависимости от выбранного направления эта величина колеблется.

- Надежность. Сбербанк — одно из крупнейших финансовых учреждений. Свои средства ему доверяют около 110 миллионов человек.

Процедура работы с банковской организацией предполагает совершение четырех простых шагов. Первый — открытие инвестиционного счета. Вторым шагом переводят денежные средства для осуществления всех операций. Третий этап — установление программного обеспечения, лицензированного банком. И последний, четвертый шаг, предполагает получение инвестиционной прибыли.

Проблемы с приложением Сбер-Инвестор

Есть проанализировать отзывы, оставленные многочисленными пользователями платформы Сбербанк Инвестор, то можно выделить ряд наиболее часто возникающих проблем:

- Трудности при входе в личный кабинет (система может «выкидывать» из приложения, сообщать о введении неверных данных).

- Отсутствие доступа к отдельным настройкам в мобильной версии приложения брокера.

- Периодическое возникновение ошибок при попытке провести определенную операцию с ценными бумагами или вывести деньги из системы.

- Предоставление неверных сведений (например, неправильное отражение стоимости акции на конкретный момент).

- Появление ошибки, указывающей на отсутствие соединения с сервером и т.д.

В чем проявляется такая проблема:

- сайт не загружается;

- веб-страница долго грузится, при этом, после открытия может зависать.

Не вводятся данные аккаунта

Еще одна частая проблема пользователей Сбербанк Инвестор — невозможность зайти в свой аккаунт. Какие могут возникнуть сложности:

- Система указывает на ввод неверных данных от личного кабинета (логин и пароль). При этом все попытки восстановить пароль также не приносят результата;

- появление на экране сообщения со следующим содержанием: «Валидация пользователя завершилась неудачно».

В обоих случаях нет возможности получить доступ к своему брокерскому счету. Причем спустя некоторое время проблема сама по себе исчезает, после чего вновь может повториться.

Еще про инвестирование

Как открыть брокерский счет в Сбербанк онлайн: пошаговая инструкция

Если судить по комментариям недовольных инвесторов, то можно сделать вывод, что служба поддержки брокера также не в состоянии решить этот вопрос.

Отсутствует соединение с сервером

Люди, занимающиеся инвестиционной деятельностью на бирже, знают, как важно не упустить момент и вовремя провести операцию с ценными бумагами. Однако у клиентов Сбербанка не всегда есть такая возможность

Причина — временное отсутствие доступа к личному кабинету из-за отсутствия соединения с сервером. При возникновении такой проблемы на экране появляется следующее сообщение: «Не удалось подключиться к серверу».

Также иногда пользователей «выкидывает» из приложения уже во время работы. При этом зайти туда снова может быть достаточно проблематично. Иногда приходится ждать несколько часов, пока появится доступ.

Это интересно!

Брокерский счет от Сбербанка – подводные камни

Приложение «Сбер Инвестор» не работает

Помимо невозможности авторизации в системе, внутри самого приложении Сбер Инвестор часто возникают различные сбои, что затрудняет работу. С какими проблемами часто встречаются пользователи:

- Отсутствие возможности выбрать через мобильную версию приложения отдельные виды настроек — например, выбор счета для зачисления средств, использование/неиспользование клиентских бумаг, включение маржинального кредитования и т.д.

- Система выдает ошибку при попытке провести определенную операцию с ценной бумагой — в результате такого сбоя инвестор не имеет возможности провести выгодную сделку в удачный момент. Итог — потеря прибыли.

- Сложности при выводе средств со счета — иногда при попытке оформить вывод денег система выдает сообщение: «отсутствуют реквизиты для валюты sur». При этом спустя некоторое время сбой исчезает.

- Не отражается информация о купленных акциях — некоторые пользователи Сбер Инвестор сталкиваются и с такой проблемой. Купив ценные бумаги на определенную сумму, в дальнейшем они могут пропасть из кабинета, в том числе и из истории покупок. Через некоторое время эти сведения появляются, однако такой сбой может доставить инвестору много волнений. Особенно если речь идет о существенных суммах.

- Отражение ложных показателей по финансовым инструментам — иногда по акциям указывается не их реальная цена приобретения, а какая-то недостоверная информация. Причем периодически брокер сам уведомляет своих клиентов о наличии такого сбоя. Этот негативный фактор создает препятствие для принятия правильных инвестиционных решений.

Внимание!

Чтобы не испытывать трудностей при настройке личных параметров в кабинете инвестора, лучше воспользоваться браузерной версией Сбербанк Онлайн.

Депозиты в Сбербанке: гарантированные инвестиции с защитой

Если риск — это не ваше и при слове «инвестиции» вас коробит, остановитесь на депозитных вкладах. Да, это тоже инвестиции, причем безрисковые, своего рода защита ваших средств. Сколько положите, столько заберете, плюс проценты набегут. Процесс оформления инвестиционного депозита не отнимет много времени.

Сегодня у Сбербанка есть ряд вкладов:

- «Сохраняй» (можно пополнять счет и снимать деньги в любой момент);

- «Пополняй» (только пополнение, снятие невозможно);

- «Умножай» (нельзя ни пополнять счет, ни снимать с него).

Есть специальные вклады для пенсионеров и даже инвестиции для школьников.

Если вы хотите позаботиться о будущем своих детей, откройте вклад СберKids. Вклад открывают на имя ребенка, и все деньги на счету — его.

С 14 лет ребенок может снимать проценты по вкладу, а с 18 лет пользоваться всей суммой. Такой вклад нельзя арестовать. При разводе родителей денежные средства не делят. Вклад могут пополнять дедушки и бабушки ребенка. Счет можно открыть в рублях или долларах. Начальная сумма 1 000 рублей или 100 долларов. Пополнять вклад можно на любые суммы и в любое время. Ставка 2,9 % в рублях и 0,4 % в долларах.

Если вас интересует вопрос, куда вложить деньги под проценты пенсионерам, обратите внимание на вклад «Пенсионный Плюс». Ставка по вкладу — 3,67 %

Чтобы открыть счет, нужен всего 1 рубль. Срок вклада — 3 года с возможностью пополнения.

Закрыть инвестиционный депозит так же просто, как и открыть. Однако, если нарушить сроки вклада, можно потерять проценты.

Плюсы и минусы инвестирования через брокера «Сбербанк Инвестиции»

| Плюсы | Минусы |

| У брокера большая сеть филиалов по всей стране. | Существенный недостаток брокера сегодня — его клиенты могут торговать только на Московской бирже, на Санкт-Петербургской — нет. |

| Всегда быстро и удобно снять или положить деньги на счет, подключить дополнительные опции. | Прогноз не всегда может быть оправдан.Ошибочно рассчитывать при покупке ценных бумаг только на письма рекомендательного характера от брокера. Придется самому проанализировать продукт, изучить новости, перспективы, причины подъема или спада стоимости ценных бумаг. |

| У Сбербанка много банкоматов. | Если взглянуть на отзывы реальных вкладчиков, то можно увидеть, что новичкам сложно разобраться в программе, а служба поддержки не всегда мобильно реагирует на вопросы. |

| У клиентов есть возможность досрочного расторжения брокерского договора. | |

| Можно оформить *страховку с возможностью заработать на инвестициях и сохранить свой первоначальный взнос. |

*«Доходный курс Онлайн» — это программа, которая сочетает в себе страхование жизни и инвестиции в ценные бумаги, при этом полностью исключает риск потери вложенного капитала. Вы решаете, какую сумму и на какой срок вы хотите вложить, и выбираете подходящую вам стратегию. Часть суммы работает на защиту вашего взноса, а часть — на получение дохода.

Как пользоваться счетом?

Открытие и внесение денег станет для владельца брокерского счета отправной точкой в работе. Управление производится двумя способами.

- На привязанный смартфон устанавливается приложение «Сбербанк Инвестор».

- Логином становится нумерация брокерского счета. При использовании смартфона нужен код, содержащийся в выданной пластиковой карте. Стирается защитный слой, информация о комбинации доводится сотруднику трейд-деска.

- После подачи заявок через месяц следует подъехать в офис и подписать документацию по сделкам.

- Потребуется установить программу КВИК, позволяющую управлять брокерским депозитом, на компьютер или планшет. Теперь начнут ежедневно приходить отчеты с анализом ситуации на рынке.

- Подтвердить сделку сумеет ключ-флешка с цифровой подписью. Можно применить двухфакторную идентификацию, к указанному паролю добавляют код из присланного смс-сообщения.

Нередко с брокерским депозитом открывают индивидуальный инвестиционный счет. Банк выбирает оптимальные варианты для вложения средств с лимитом пополнения до 400 тысяч в год. Срок вложения укладывается в 3 года.

Как открыть брокерский счет

Открыть брокерский счет в Сбербанке может любой желающий. Сделать это можно дистанционно (через мобильное приложение или Сбербанк Онлайн) или непосредственно в одном из отделений. Первый вариант подходит для тех, кто уже является клиентом банка (имеет карточку или депозит), поскольку по условиям договора деньги могут быть перечислены только на сбербанковские продукты. Вторым вариантом может воспользоваться как тот, кто еще ни разу не пользовался продуктами банка, так и клиент, желающий лично проконсультироваться с сотрудниками структуры.

Если было решено открывать счет в отделении банка, необходимо предварительно узнать, в каком из филиалов осуществляют открытие брокерских счетов, изучить информацию по тарифным планам и условиям сотрудничества. При себе нужно иметь паспорт, ИНН, СНИЛС и банковскую карту (при наличии).

Дистанционно открыть счет можно двумя способами: через мобильное приложение или интернет-ресурс. Пошаговая инструкция открытия брокерского счета через Сбербанк Онлайн:

- Для начала необходимо авторизоваться в личном кабинете (ввести логин, пароль и СМС-код).

- На верхней панели вкладок нужно щелкнуть на «Прочее» и выбрать раздел «Брокерское обслуживание».

- В центре открывшегося окна будет кнопка «Открыть брокерский счет». Необходимо нажать на нее.

- Затем ресурс предложит выбрать интересующие вас сегменты инвестиционного рынка (валютный, фондовый срочный).

- Необходимо указать один из двух предложенных тарифных планов. Новичкам всегда рекомендуется «Инвестиционный».

- Далее следует указать счет для вывода заработанных средств. Это могут быть банковская карта или депозит.

- Ресурс запросит согласие на обработку персональных данных. Чтобы продолжить дальше, нужно поставить галочку напротив строки «Я согласен».

- Затем необходимо согласиться или отказаться от возможности использования заемных средств (поставить галочку или наоборот). Эта услуга позволяет совершать операции по стоимости, превышающей имеющие средства или активы.

- Необходимо ответить на вопрос об открытии ИИС (согласиться или поставить запрет).

- Дальше следует указать цель открытия брокерского счета. Обычно это сохранение капитала и получение дополнительного дохода.

- Затем будут выходить вопросы, касающиеся личных данных пользователя (дата и страна рождения, паспортные данные и т.д.). Где это требуется – нужно ответить, в других местах просто проверить введенные данные.

- Далее нужно будет указать адрес электронной почты и подтвердить свой номер телефона.

- В конце следует дать согласие на заключение договора и отправить заявление на обработку.

В течение 2 дней, отведенных на открытие брокерского счета, на указанный телефон поступит уведомление о решении банка. В случае положительного ответа (что вероятнее всего) в сообщении будут указаны логин и одноразовый пароль, которые вводятся во время входа в личный кабинет.

Второй вариант дистанционной регистрации брокерского счета отличается от первого только в деталях. Для начала необходимо войти в приложении, перейти во вкладку «Инвестиции» и нажать кнопку «Открыть». Далее необходимо следовать инструкциям приложения. По сути, там также надо будет выбирать тарифный план, инструмент вывода, рынки и вводить свои данные. В конце необходимо подтвердить корректность введенных данных с помощью СМС-кода и дожидаться решения банка.

Пользоваться брокерским счетом Сбербанка очень просто. Чтобы его пополнить, достаточно просто зайти в приложение или в онлайн-ресурс. Правда, если нужно внести на счет валюту, все-таки придется прогуляться до отделения банка.

Совершать операции можно в тех же сервисах или скачав приложение «Сбербанк Инвестиции». Оно специально приспособлено для проведения операций на инвестиционном рынке, имеет удобный и интуитивно понятный интерфейс.