Банк россии зарегистрирован в сша

Содержание:

- Резервы и валюта Центрального банка

- История возникновения ЦБ

- Инфляция или экономический рост?

- Основные функции и курс Центробанка России

- Почему валюта российский рубль не принадлежит государству

- Кому он принадлежит и кто им управляет?

- Денежные знаки

- Чем является ЦБ в настоящее время? Какие функции он выполняет?

- Телефон горячей линии Траст Банка

- Где зарегистрирована Российская Федерация

- Функции Регулятора

- Почему валюта российский рубль не принадлежит государству

- Дочерние организации

- Кому подчиняется ЦБ РФ?

- Проверка фирмы через открытого регистратора OpenLEIs

- Денежно-кредитная политика

- Роль и обязанности

- История возникновения ЦБ

- Дочерние компании Центробанка

- Заключение

Резервы и валюта Центрального банка

Одной из функций Центробанка остается управление накопленными ЗВР, представляющими собой иностранные активы высокой ликвидности. В нее входит иностранная валюта, золото, часть Фонда национального благосостояния и Резервного фонда за вычетом финансовых требований к резидентам, которые номинированы в иных валютах. Резервы и валюта Центрального банка могут вкладываться в надежные ценные бумаги и облигации, находиться на депозитах и расчетных счетах, использоваться для совершения сделок РЕПО. Основная доля валютной составляющей золотовалютных резервов находится традиционно в американских долларах и евро. Кроме этого используется британский фунт стерлингов, японская иена, австралийский доллар, которые обеспечивают относительно высокую доходность среди всех мировых резервных валют.

Основным назначением валютных резервов Центрального банка остается гарантия устойчивости национальной финансовой системы в условиях турбулентности. Последнее имеет место во время спекулятивных атак на российский рынок, резкого изменения ситуации на международных рынках, снижения экспорта, при иных ситуациях. Максимальное историческое значение золотовалютных резервов Центробанка России было зафиксировано 8 августа 2008 года накануне финансового кризиса и составило 598,1 миллиарда долларов.

Согласно действующему законодательству государство не отвечает по имеющимся обязательствам Центробанка России и наоборот, поэтому правительство может объявлять дефолт даже при наличии значительных запасов валюты и золота в резервах.

История возникновения ЦБ

Можно с уверенностью говорить, что Центральный Банк в России — «главный банк» страны. Именно он определяет актуальный курс рубля, он обладает правом на эмиссию российского рубля и он же выполняет ряд других крайне важных для экономики России функций.

Поэтому и возникает вопрос, кому он подчиняется, ведь по сути у его учредителей — большая власть. Прежде чем разбираться, кто сегодня хозяин столь значимого учреждения, нужно вникнуть в историю его возникновения, т.к. без этого невозможно понять целесообразность Центробанка как института.

Центральный Банк России (ЦБР), по сути, является следующей ступенью Госбанка СССР, ликвидированного после развала Советского Союза. ЦБ РФ возник в самый разгар «парада суверенитетов», а именно: 13 июля 1990 года. Решение о создании Центробанка было принято Верховным Советом РСФСР, т.е. его первоначальным учредителем фактически являлось государство.

К началу лета 1991 года, Верховный Совет разработал Устав Госбанка РСФСР, который с некоторыми поправками до сих пор регулирует банковскую деятельность в РФ, в частности — деятельность Центробанка. Примерно в это же время на ЦБ были окончательно делегированы все обязанности и полномочия, которые ранее принадлежали Госбанку СССР.

В декабре 1991 года СССР распался, а вместе с ним был упразднен и Госбанк. Все национальные и валютные активы, содержащиеся на счетах Госбанка внутри России, были переданы на управление Центробанку.

Справка: название «Центральный Банк России» возникло не сразу, а лишь в 1992 году. Первоначально учреждение называлось «Государственный Банк РСФСР».

Таким образом, ЦБ возник на базе общего советского банка. Учредителем организации в 1990 году являлся Верховный Совет РСФСР, который в то время означал власть в нынешнем понимании.

Инфляция или экономический рост?

Центробанку часто приходится решать довольно сложную задачу, выбирая между контролем над ростом цен и экономическим ростом. Важным инструментом здесь является ключевая ставка, которая сегодня находится на уровне 6%.

Если Центробанк снижает ключевую ставку, то деньги для банков становятся более дешевыми. Соответственно, они снижают ставки по своим кредитам. Заемщики начинают охотно брать деньги в долг и впрыскивать в экономику дополнительные средства. Все это самым положительным образом сказывается на экономическом росте страны.

Но со временем дополнительные денежные вливания могут разогнать инфляцию. Чтобы не допустить этого, регулятору необходимо повышать ставку. Дорогие деньги приведут к тому, что кредиты станут дороже, а население предпочтет копить и откладывать средства на депозитах, поскольку ставки по вкладам тоже увеличатся. Инфляция успокоится, но из-за низкой потребительской активности населения экономический рост опять начнет показывать скромные темпы.

Основные функции и курс Центробанка России

Для выполнения поставленных задач предусмотрены следующие функции и курс Центробанка России:

- проведение согласованной монетарной политики с правительством;

- эмиссия;

- выступление в качестве кредитора последней инстанции, создание для отечественных банков системы их рефинансирования;

- определение правил функционирования банковской сферы, проведения расчетов и контроль за их соблюдением;

- контроль за работой банковского сектора, включая выдачу, приостановка и отзыв специальных лицензий на работу банка;

- обслуживание расчетных счетов бюджета на всех уровнях (за исключением отдельных случаев, которые оговорены законодательством);

- контроль за пенсионными фондами, некредитными финорганизациями;

- регистрация выпускаемых ценных бумаг АО, а также надзор за соблюдением последними соответствующего законодательства;

- управление накопленными резервами;

- установление и публикация официальных курсов для совершения расчетов с контрагентами из других стран;

- определение порядка проведения различных расчетов с международными финансовыми институтами и организациями, иными государствами, физическими и юридическими лицами;

- разработка и утверждение стандартов ведения бухучета для финансового сектора;

- учет инвестиций, направляемых в Россию и обратную сторону;

- контроль за фондовым рынком и предупреждение манипуляций на нем, получения прибыли с помощью инсайдерской информации.

Почему валюта российский рубль не принадлежит государству

Рубль не является собственностью российского государства. Отечественные эксперты объяснили, каким образом так получилось. Центральный банк Российской Федерации, согласно закону, — главное банковское учреждение страны, и от его действий зависит состояние экономики государства.

Именно ЦБ РФ и занимается выпуском рубля после установления кредитных ставок и курсов национальной валюты по отношению к иностранной. Также ЦБ РФ имеет право выдавать и отнимать право на проведение операций у других банковских учреждений.

В статье 75 Конституции РФ говорится, что денежной единицей в России является рубль. Её выпуск (эмиссию) может осуществлять исключительно Центробанк, который также обязан обеспечивать устойчивость валюты и защищать её.

Таким образом получается, что государству рубль не принадлежит. Единственная структура, чьим указаниям должен следовать Центральный банк РФ, — это Международный Валютный Фонд (МВФ).

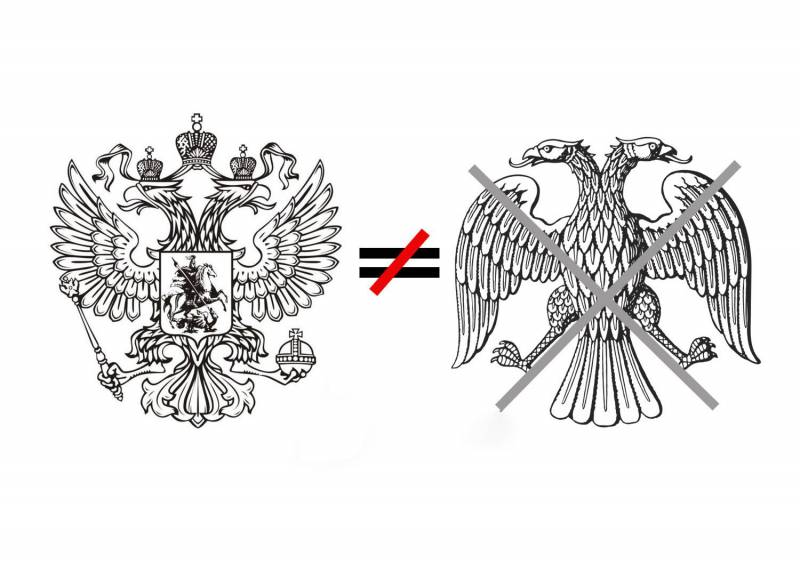

Некоторые исследователи вопроса о принадлежности Центрального банка Российской Федерации акцентируют внимание на том обстоятельстве, что на рублях изображается не герб государства, а герб временного правительства, которое было у власти после Февральской революции 1917 года. Эксперты считают это дополнительным подтверждением того, что российская валюта не принадлежит самому государству

Кому он принадлежит и кто им управляет?

ЦБ — это самостоятельная, отдельная от государства некоммерческая организация. Формально, это означает, что Центральный Банк — юридическое лицо с неопределенной организационно-правовой формой. В России больше нет организаций с таким устройством, и в этом смысле ЦБ уникален. Поэтому вопрос «кому принадлежит ЦБ РФ и кто им управляет» сам по себе некорректен, тем более некорректно спрашивать, кто является его акционером.

Если же смотреть на реальную ситуацию, то фактически полным контролем над Банком обладает так называемая «власть», т.е. Президент, Правительство и Федеральное Собрание РФ. Во всех законодательных и правовых актах, в т.ч. в Гражданском Кодексе, это прямым текстом не указано (за исключением ст. 83 Конституции, где Президенту дано право назначать кого-либо главным председателем ЦБ).

В качестве наиболее важного аргумента в пользу подконтрольности ЦБ государству можно привести следующее: с юридической точки зрения Президент РФ и Правительство РФ могут выпускать Указы и Постановления соответственно, так или иначе касающихся деятельности Центробанка. В результате косвенно над ЦБР установлен контроль

Управление Центробанком осуществляет главный председатель и 14 директоров совета. Главу представительства, как мы уже упоминали выше, назначает Президент соответствующим Указом. Деятельность ЦБ регламентирована отчасти Конституцией, отчасти — отдельными федеральными законами, главным из которых является ФЗ-86.

Формально, Центробанк не принадлежит ни к исполнительной, ни к законодательной, ни к судебной ветви власти. Единственным органом в России, прямо влияющим на функционирование данного органа, является Федеральное Собрание: представительство ЦБ обязано ежегодно отчитываться перед ФС о проделанной работе.

Подытоживая все вышесказанное, никаких собственников, «состава владельцев» у ЦБ нет и никогда не было. Это юридическое лицо без учредителя, а значит, оно не является ни частной, ни государственной собственностью. А вот сам ЦБ вполне может быть владельцем какой-нибудь компании. Так, например, по состоянию на 2021 год Центробанку принадлежит контрольный пакет акций Сбербанка (52,3%).

Денежные знаки

Некоторые эксперты обратили внимание на то, что на российских денежных знаках нет указания страны, где они напечатаны. Ведь надпись «Билет Банка России» никак не указывает на державу, где эти бумажки выпущены

Малоубедительно указывать на купюре, кто ее выпустил. Нужно еще сообщить, где она изготовлена.

Иначе выходит, что наша Родина носит наименование «Банк России». Однако это не так. Не указав державу, в которой напечатаны купюры, Банк России показал, что он к этому государству никакого отношения не имеет.

Многие исследователи заявляют, что денежная купюра «Банка России» не является казенным дензнаком. Ведь ни на одной банкноте нельзя увидеть надпись «Российская Федерация – Россия». Даже орел двуглавый, воспроизводящий Герб РФ, никак не относится к Государственному Гербу. Сравнив два герба, каждый сможет найти десять отличий.

На любой купюре советской был нарисован герб СССР, на какой угодно российской он отсутствует. Хотя согласно канону о ЦБ РФ, Банк России – юрлицо и имеет печать с изображением Госгерба РФ и со своим названием. Так вот, некоторые эксперты считают, что отсутствие Госгерба РФ на банкноте Банка России доказывает то, что эти банкноты не являются правительственными дензнаками, а Банк РФ – не государственный.

Здесь гадать можно долго. Законы РФ о ЦБ РФ крайне противоречивы и запутаны. Эти противоречия появились не вчера, и никто не собирается их устранять. Возможно, потому, что этот статус ЦБ вполне устраивает его владельца. Проще, конечно же, принять такой вывод: хозяин ЦБ РФ – безызвестен, но господство его – неизмеримо.

Чем является ЦБ в настоящее время? Какие функции он выполняет?

По состоянию на 2021 год, Центробанк выполняет в России 6 крайне важных функций, от исполнения которых напрямую зависит развитие национальной экономики. Перечислим их по порядку:

- Центральный Банк имеет право выпускать постановления, регламентирующие или уточняющие в отдельных Федеральных Законах банковскую деятельность. Кроме ЦБ такими же правами на регламентирование деятельности банков обладают Президент Российской Федерации, Правительство РФ и Конституционный Суд, который может уточнять отдельные правовые акты, вступающие в противоречие с Конституцией РФ;

- Согласно ст. 75 Конституции РФ, исключительно Центробанк России имеет право выпускать (эмитировать) российский рубль — это называется монопольным правом на эмиссию;

- ЦБ обязан всячески содействовать Правительству РФ в пополнении/регулировании федерального бюджета. Например, на плечи ЦБ возложено: кредитование государственных федеральных органов при недостаточных поступлениях в бюджет; он должен быть посредником при проведении крупных финансовых операций между Россией и другой страной или между государственными структурами внутри страны. Кроме того, именно ЦБ должен регулярно пополнять золотовалютный резервный фонд и, в случае острой необходимости, реализовывать его;

- ЦБ должен быть главным банком страны. Это выражается в том, что именно ЦБ РФ устанавливает ставку рефинансирования, от которой зависит стоимость кредитования внутри страны и выгода от покупки облигаций за счет высоких процентных выплат. Кроме того, ЦБ должен выступать в роли посредника при безналичных расчетах между российскими банковскими организациями;

- ЦБ ответственен за установку актуального курса российского рубля по отношению ко всем остальным мировым валютам;

- Центробанк регулирует деятельность других банковских организаций на территории РФ, он выступает в роли одной из инстанций при желании обжаловать то или иное решение банка. Более того, на Центробанк ложится ответственность за сохранность резервов, полученных от российских частных, частично государственных и государственных банковских организаций.

Как можно увидеть в списке выше, Центральный Банк России — ключевой российский институт в секторе финансовых услуг. По этой причине уместно задаваться вопросом, кому он принадлежит.

Телефон горячей линии Траст Банка

Несмотря на возможность отправки электронных сообщений, многие клиенты предпочитают пользоваться горячей линией Траст Банка. Общие вопросы рассматриваются по номеру. Звонки совершаются бесплатно с любых регионов Российской Федерации. Операторы помогут узнать расположение банкоматов или научиться пользоваться личным кабинетом.

Также работают дополнительные номера:

- 8 – для физ. лиц;

- 8 – для компаний.

Поскольку контактный центр кредитной организации иногда перегружен, открыты региональные горячие линии, перечисленные на официальном сайте. Например, жителям столицы доступен номер +7 (495) 587 90 44. Он также подходит для совершения международных звонков и позволяет связываться с поддержкой, находясь за рубежом. Разговоры оплачиваются согласно условиям вашего мобильного оператора.

Где зарегистрирована Российская Федерация

РФ зарегистрирована в DTCC — это депозитарная трастовая и клиринговая компания. DTCC была создана в 1999 году. DTCC — это холдинг, который предоставляет клиринговые, расчетные и информационные услуги по акциям, корпоративным и муниципальным облигациям, паевым фондам.

Другими словами, есть фирма, которая наделена полномочиями задавать стандарты и проводить регулирующие функции на рынке ценных бумаг. У фирмы РФ первым таким регулятором является Центральный Банк РФ. Так вот, DTCC управляет РФ через выпущенные ценные бумаги на мировом финансовом рынке.

Если есть выпущенные ценные бумаги, значит есть и хозяева этих ценных бумаг. Однако речь сейчас не про них. Владельцы известны и это не граждане РФ, хотя все не так просто. Причина всему, существование СССР и наличие обязательств хозяев денег перед учредителями СССР. В поле Римского права таким владельцем является народ и граждане СССР.

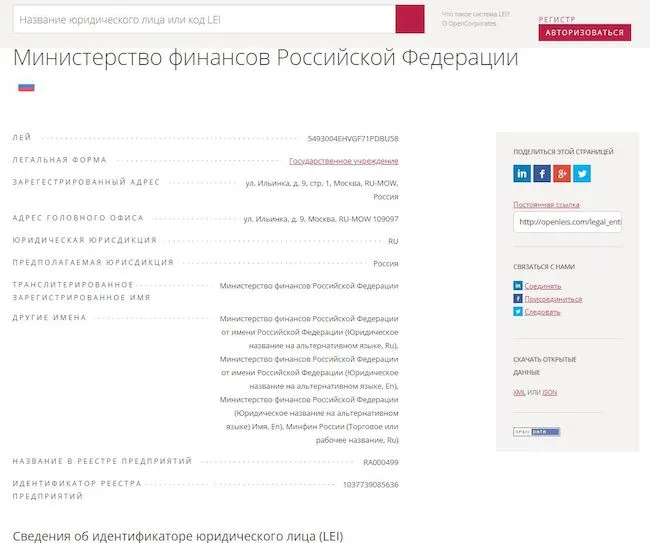

Вернемся к DTCC и ее дочерней компании Business Entity Data (BED) B.V. Эта компания сделала онлайн приложение Global Market Entity Identifier Utility (GMEI). Через систему присвоения кодов и идентификаторов в этом приложении можно отследить любую зависимость одной компании от другой. Вот что такое GMEI:

В общем, данный сайт — это всемирная база данных коммерческих компаний — юридических лиц. Эти компании имеют мировые коды и идентификаторы. Они владеют другими компании, и другие компании владеют ими. Паутина такая, что даже профессор Мориарти сломал бы голову, как тут все устроено.

Функции Регулятора

Если рассматривать современную структуру регулятора, Центробанк РФ – явление относительно новое. Дата основания Банка России — 13 июля 1990 г. Несмотря на свою «молодость», Центральный банк преуспел в регулировании финансовой сферы и ее стабилизации.

Совместными усилиями правительство с ЦБ занимается разработкой и осуществлением ДКП (денежно-кредитной политики).

К функциям Центробанка относят:

- Принятие мер по сохранении стабильного финансового рынка.

- Эмиссия нацвалюты.

- Установление правил выполнения банковских операций.

- Управление золотовалютным запасом.

- Предоставление и отзыв лицензий финансовым организациям .

- Контроль коммерческих кредитных организаций (банки, микрофинансовые организации, ломбарды).

- Регулирование валютного рынка и курс нацвалюты.

- Организация выплат вкладчикам, если банк в силу ряда причин не вошел в число участников системы страхования.

Перечень действий регулятора намного шире, однако все они преследую единую цель – стабильный финансовый рынок с контролем банков, принадлежащих частным владельцам.

Почему валюта российский рубль не принадлежит государству

Рубль не является собственностью российского государства. Отечественные эксперты объяснили, каким образом так получилось. Центральный банк Российской Федерации, согласно закону, — главное банковское учреждение страны, и от его действий зависит состояние экономики государства.

Именно ЦБ РФ и занимается выпуском рубля после установления кредитных ставок и курсов национальной валюты по отношению к иностранной. Также ЦБ РФ имеет право выдавать и отнимать право на проведение операций у других банковских учреждений.

В статье 75 Конституции РФ говорится, что денежной единицей в России является рубль. Её выпуск (эмиссию) может осуществлять исключительно Центробанк, который также обязан обеспечивать устойчивость валюты и защищать её.

Таким образом получается, что государству рубль не принадлежит. Единственная структура, чьим указаниям должен следовать Центральный банк РФ, — это Международный Валютный Фонд (МВФ).

Некоторые исследователи вопроса о принадлежности Центрального банка Российской Федерации акцентируют внимание на том обстоятельстве, что на рублях изображается не герб государства, а герб временного правительства, которое было у власти после Февральской революции 1917 года. Эксперты считают это дополнительным подтверждением того, что российская валюта не принадлежит самому государству

Дочерние организации

Многие люди задаются вопросом, кто же учредители Банка России. Эта организация напрямую владеет внушительными долями в капиталах ряда учреждений РФ:

- Биржа Московская (11,8 % акций);

- Перестраховочная национальная компания России (100 % акций);

- Сбербанк РФ (52 %);

- Валютная Санкт-Петербургская биржа (8,903 %);

- Управляющее предприятие Фонда укрепления банковской отрасли (100 % долей);

- Росинкас.

Также ранее Банк РФ владел долями в активах ряда учреждений державы, в том числе после аннулирования Госбанка СССР он стал хозяином контрольных или полных пакетов акций пяти так именуемых «росзагранбанков» (до 1991 г. – «совзагранбанки»):

- в Париже — Eurobank;

- в Вене — Donaubank AG;

- в Лондоне – Narodny Moscow Bank;

- в Люксембурге — East-West United Bank;

- во Франкфурте-на-Майне — Ost-West Handelsbank.

Все они находились в системе Внешэкономбанка СССР и были переданы ЦБ постановлением Президиума ВС России в 1992 году. С 2000 по 2005 годы все акции росзагранбанков у Банка РФ сумел выкупить банк ВТБ.

Во время санаций кредитных учреждений Банк РФ инвестировал в них финансы через Фонд укрепления банковской отрасли, получая (опосредованно или временно) долю в активах санируемых банков. Первой такой программой летом 2017 г. стало формование ПАО «Финансовый концерн Открытие».

Необходимо отметить, что золотой запас РФ на 1.08.2017 г. был равен 1,73 тыс. тонн.

Кому подчиняется ЦБ РФ?

Для начала просмотрим факты, которые может проверить каждый человек, взглянув на современную купюру нашей страны. Кое-что можно узнать, глядя на самую ходовую российскую купюру номиналом в тысячу рублей. Подробная информация по шагам:

- Посмотрите на российскую тысячную купюру (возможно наглядное использование иной современной купюры РФ). В углу банкноты находится круглый знак с двуглавым орлом. Чуть ниже написано «Билет банка России» и «Банк России».

- Как известно, орел – символ США и нацистов. Этот знак являет собой американский герб и в эпоху Гитлера был символом нацистов. Позднее двуглавый орел появился в государственной символике других стран – колоний США. На сегодняшний день колонией США называют Германию из-за ее глобальной зависимости от Штатов.

- Смотрите дальше. «Билет» (название любой российской банкноты) с французского языка переводится как «вексель». Из финансовой терминологии понятно, что вексель означает долговую бумагу, долговое обязательство (официальная расписка о долге).

- Что такое Банк России? Частная организация, зарегистрированная на территории США, округ Колумбия. ЦБ РФ является филиалом Федеральной резервной системы США, осуществляющим сбор денег для отправки их за океан.

Если принять во внимание факты, понятно, что деньги РФ – это долговые обязательства нашей страны в счет США. Эту информацию трубят все негосударственные видеоканалы, но сделать ничего не могут

Как оказывается, финансовая система России не направлена на рост или расширение влияния, а только на поддержание американских интересов за границей США.

Если возникают сомнения, подумайте и поразмышляйте о следующих фактах:

- На купюрах РФ нет изображения орла с герба РФ, нет и иных государственных символов, которые бы присваивали данную купюру России. Символ на банкнотах РФ – не герб РФ, а символ США.

- ЦБ РФ не подчиняется никому в РФ, ни перед кем не отчитывается, тем не менее ЦБ регистрирует и регулирует работу всех кредитно-финансовых организаций в стране.

- Сбербанк (самый крупный банк России), подчиняемый ЦБ, не открывает свои отделения и филиалы в Крыму и Севастополе, так как США не признает эти территории за Россией. Вспомним, что ЦБ РФ регулирует и контролирует все банки РФ, в том числе Сбербанк.

ЦБ не подчиняется никому в нашей стране, даже президент не в состоянии (по статьям Конституции) влиять на работу ЦБ России. Обязанностью данной инстанции является поддержание уровня покупательской способности, печать денег. Последнее происходит, если цена на нефть превышает установленный Министерством финансов уровень. Разница компенсируется печатанием денег, что напрямую обесценивает национальный рубль.

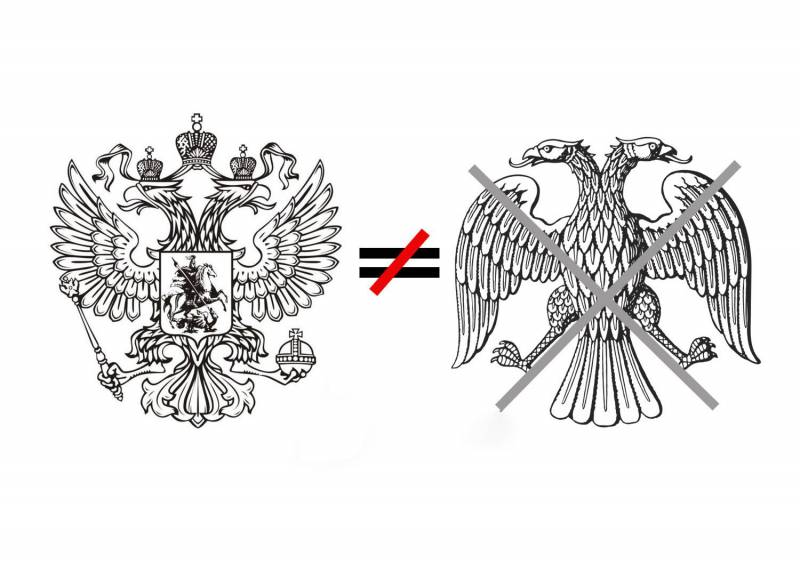

Проверка фирмы через открытого регистратора OpenLEIs

Что это за ресурс чуть ниже. Пока смотрим, более детальную информацию по Минфину РФ: http://openleis.com/legal_entities/5493004EHVGF71PDBU58

Смотрите на первый скрин и на важные 2 момента: юрисдикция и юридический адрес. По факту имеем следующее на Минфин РФ:

- Предполагаемая юрисдикция — Россия

- Зарегистрированный адрес юрлица — ул. Ильинка, д. 9, стр. 1, Москва, RU-MOW, Russia/Россия

- Штаб квартира — ул. Ильинка, д. 9, Москва, RU-MOW 109097

Ого, какие интересные факты вскрываются! Оказывается есть 2 юрисдикции — это юрисдикция РФ и юрисдикция Россия. И это совершенно 2 разных юрисдикции! А самое интересное, что закрытое Министерство Финансов РФ находилось до 17 июля 2021 года не в своей юрисдикции, а в юрисдикции России.

Даже черт у себя в мозгах все ноги поломал, что уже говорить про простых людей. Хозяева денег уже сами, наверное запутались в своих махинациях. Уже непонятно кто из их новых фирм несет ответственность за недееспособных граждан РФ. Ведь РФ то юридически не существует, как оказывается!

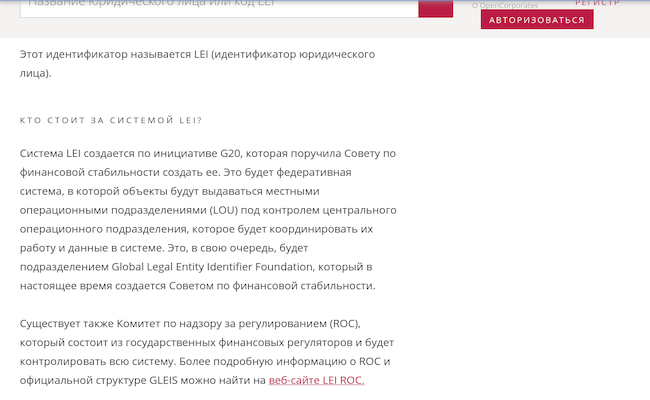

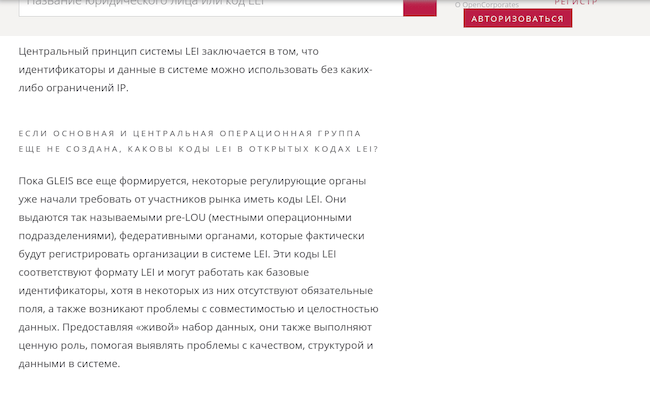

Вернемся к OpenLEIs. Вот краткая информация об этом источнике:

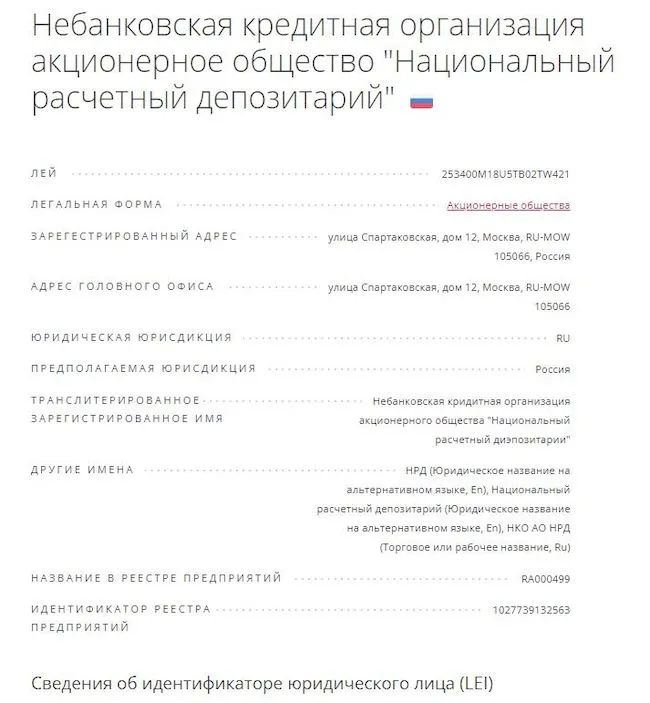

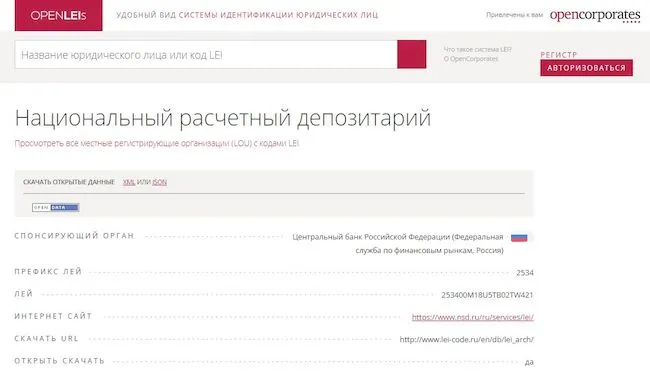

Мы выяснили, что Минфин РФ был зарегистрирован Национальным Расчетным Депозитарием. Берем его LEI код и смотрим информацию по этой коммерческой фирме:

Эти действия я сделал, чтобы показать вам, как происходит подмена понятий, через изменения названий фирм и их юрисдикций. Немного ушли от того, где зарегистрирована российская федерация и на кого она оформлена, однако вы много теперь знаете. Теперь узнаем информацию об управляющем провайдере записью регистрации РФ — это BED/GMEI Utility (5493).

Денежно-кредитная политика

Основной целью денежно-кредитной политики, которую проводит ЦБ, является обеспечение инфляции в пределах 4 %. Эта цифра зафиксирована в проекте политики на 2019 – 2021 годы. И основным инструментом для достижения этой цели является регулирование ключевой ставки.

Кроме регулирования ставки есть и еще ряд инструментов. Например:

- установление предельных размеров резервов коммерческих банков,

- валютные интервенции,

- выпуск облигаций,

- регулирование денежной массы в стране.

Следует иметь в виду, что влияние этой политики на экономику в целом и благосостояние отдельного гражданина носит долгосрочный характер и не может проявиться здесь и сейчас. Поэтому для разработки действительно эффективных инструментов ЦБ составляет прогнозы и оценивает риски.

Роль и обязанности

Согласно конституции, это независимый субъект, основной обязанностью которого является защита стабильности национальной валюты — рубля .

До 1 сентября 2013 года он был основным регулятором российской банковской отрасли , отвечал за банковские лицензии , правила банковских операций и стандарты бухгалтерского учета, выступая в качестве кредитора последней инстанции для кредитных организаций. После указанной даты функции и полномочия ЦБ были значительно расширены, и центральный банк получил статус мегарегулятора всех финансовых рынков России.

Ему принадлежит эксклюзивное право выпуска рублевых банкнот и монет через Московский и Санкт-Петербургский монетные дворы,

монетный двор Гознака . Центральный банк выпускает памятные монеты из драгоценных и недрагоценных металлов, а также инвестиционные монеты из драгоценных металлов, которые распространяются внутри и за пределами страны. В 2010 году в честь своего 150-летия выпустила 5-килограммовую памятную золотую монету « Александр II» .

По российскому законодательству половина прибыли банка должна направляться в федеральный бюджет . Центральный банк России является членом BIS .

Банку России принадлежит 57,58% акций Сбербанка , ведущего коммерческого банка страны . Банк России также владеет 100% долей в Российской национальной перестраховочной компании (РНПК), крупнейшей национальной перестраховочной компании. RNRC был создан для предотвращения возможных проблем с зарубежным перестрахованием крупных под международными санкциями во время украинского кризиса , таких как строительство Крымского моста .

Действия по борьбе с мошенничеством

Ключевым потенциальным свидетелем в неправомерных финансовых делах была Любовь Тарасова ( русский язык : Любовь Тарасова ), которая была старшим аудитором Центрального банка России и работала в аудиторской фирме «Юником» ( русский язык : «Юникон» ), которая была основана 20 августа. Август 1991 г. и отвечал за «проверку правильности документации и сущности сомнительных деловых операций» ( русский язык : «проверка правильности документального оформления и сущности хозяйственных операций, вызывающих сомнение» ), но был зарезан в своей квартире в Москве 15-16 октября 1997 г.

В 2017 году в рамках совместного антифишингового проекта Банка России и поисковой системы Яндекс появилась специальная галочка (зеленый кружок с галочкой и текстовое поле Реестр ЦБ РФ). в результатах поиска, информируя потребителя о том, что сайт действительно принадлежит юридически зарегистрированной компании, имеющей лицензию Банка России.

История возникновения ЦБ

Можно с уверенностью говорить, что Центральный Банк в России — «главный банк» страны. Именно он определяет актуальный курс рубля, он обладает правом на эмиссию российского рубля и он же выполняет ряд других крайне важных для экономики России функций.

Поэтому и возникает вопрос, кому он подчиняется, ведь по сути у его учредителей — большая власть. Прежде чем разбираться, кто сегодня хозяин столь значимого учреждения, нужно вникнуть в историю его возникновения, т.к. без этого невозможно понять целесообразность Центробанка как института.

Центральный Банк России (ЦБР), по сути, является следующей ступенью Госбанка СССР, ликвидированного после развала Советского Союза. ЦБ РФ возник в самый разгар «парада суверенитетов», а именно: 13 июля 1990 года. Решение о создании Центробанка было принято Верховным Советом РСФСР, т.е. его первоначальным учредителем фактически являлось государство.

К началу лета 1991 года, Верховный Совет разработал Устав Госбанка РСФСР, который с некоторыми поправками до сих пор регулирует банковскую деятельность в РФ, в частности — деятельность Центробанка. Примерно в это же время на ЦБ были окончательно делегированы все обязанности и полномочия, которые ранее принадлежали Госбанку СССР.

В декабре 1991 года СССР распался, а вместе с ним был упразднен и Госбанк. Все национальные и валютные активы, содержащиеся на счетах Госбанка внутри России, были переданы на управление Центробанку.

Справка: название «Центральный Банк России» возникло не сразу, а лишь в 1992 году. Первоначально учреждение называлось «Государственный Банк РСФСР».

Таким образом, ЦБ возник на базе общего советского банка. Учредителем организации в 1990 году являлся Верховный Совет РСФСР, который в то время означал власть в нынешнем понимании.

Дочерние компании Центробанка

Независимость Центробанка не означает, что структура стоит обособленно от остальных финансовых учреждений. Многие изначально частные банки с покупкой ЦБ крупного пакета акций превращались в дочерние компании регулятора.

Список дочерних структур Центробанка, кому принадлежит контрольный пакет акций, включает:

- Банк «Открытие» (99,9%).

- Сбербанк (52%).

- Мосбиржа (11,8%).

- Российская национальная перестраховочная компания (100%).

- УК «Фонд консолидации банковского сектора» (100%).

При санации кредитной организации ЦБ РФ вкладывает средства, временно получая взамен долю в уставном капитале. Таким образом ЦБ получил 99,9% банка «Открытия» после проведения в 2017 году санации.

Заключение

- Банк России является юридическим лицом, которое создано для укрепления и развития финансовой системы государства. Организационно-правовой статус ЦБ можно назвать симбиозом государственного органа, автономного учреждения и некоммерческой организации.

- Правление ЦБ назначается Государственной Думой. Президент вправе предложить кандидатуру на рассмотрение или выразить недоверие действующему руководителю.

- Как юридическое лицо, ЦБ вправе не соглашаться с решением правительства РФ, оспаривая его в суде на условиях равноправного партнера.

- Деятельность Банка России напрямую зависит от распоряжений международной финансовой организации.

- Представителем от России в МВФ в настоящее время является министр финансов А. Г. Силуанов.