Как узнать задолженность по налогам по инн?

Содержание:

- Узнать долг по налогам по ИНН

- Проверить налоги через Госуслуги

- Узнать долги по налогам без ИНН

- Должна ли ИФНС требовать уплаты налога

- Телефон

- Как появляются налоговые недоимки?

- Как рассчитывается налог

- Как и где контролировать задолженность по ЖКУ

- Способ для клиентов электронных платежных систем

- Способ для клиентов Сбербанка

- Экономический смысл

- До какого числа нужно оплатить

- Информация по налогу через сайт Госуслуг

- Проверяем судебную задолженность

- Новые формы расчета налоговых начислений

- Если уведомление о налоге на недвижимость не пришло

- Что делать, если платить по налогам нечем?

- Как узнать налог на имущество по кадастровому номеру объекта недвижимости?

- Какими удалёнными способами нужно владеть

Узнать долг по налогам по ИНН

Чтобы узнать долг по налогам по ИНН и оплатить задолженность, достаточно зайти на сайт Яндекс.Денег. Несмотря на популярность сервиса, ему по-прежнему не доверяют многие Россияне. В конце 2012 года систему ЯД выкупил Сбербанк, поэтому поводов для недоверия давно нет.

Скрыть

- Узнать долг по налогам по ИНН

- Как узнать долг по налогам физических лиц?

- Узнать долги по налогам без регистрации

- Узнать долги по налогам без ИНН

- Узнать долг по транспортному налогу

- Узнать долги по налогам ИП

- Может ли налоговая инспекция предоставить данные по налоговой задолженности?

- Сайт ФНС — как проверить налоговую задолженность

- Сайт гос. услуг. Сведения по налогам

- Что делать, если обнаружилась задолженность по налогам?

В системе существует сервис, который называется «Налоги: Проверка задолженностей». После перехода в соответствующий раздел пользователь выбирает из двух видов поиска: по индексу документа или по ИНН. Чтобы узнать нужную информацию, достаточно перейти на подходящую вкладку, вбить номер в свободную графу под ней и нажать кнопку «Проверить».

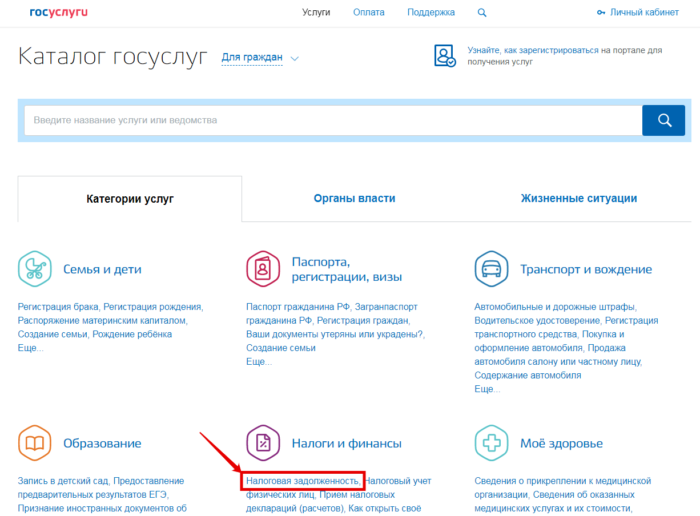

Проверить налоги через Госуслуги

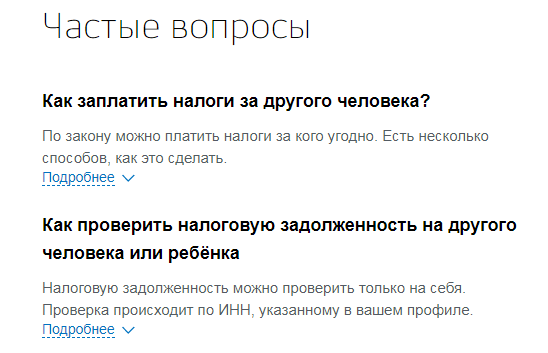

Заметьте: чтобы узнать долги по налогам по фамилии физического лица, этому лицу надо иметь учетную запись и входить в систему со всеми реквизитами. В заявке требуется указать свой ИНН – и только тогда будет получен искомый ответ. Если у пользователя уже есть учетная запись, задолженность будет «висеть» у него в личном кабинете, ненавязчиво напоминая о выполнении гражданского долга.

Еще один нюанс: найти задолженность третьих лиц, войдя со своей учетной записью, на портале не удастся. Система будет выдавать только информацию, связанную с учетной записью, ИНН владельца учетной записи. Зато через Госуслуги можно оплатить налоги и долги любого человека, зная номер налогового уведомления – УИН (универсальный идентификатор начисления).

Узнать долги по налогам без ИНН

В последнее время в рунете появилось достаточно много сайтов, которые предлагают узнать долги по налогам без ИНН. Для получения информации используется ФИО посетителя. Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Должна ли ИФНС требовать уплаты налога

Начнём с того, что обязанность по уплате налогов ИП или организация выполняет самостоятельно (статья 45 НК РФ). Никто не будет предупреждать вас заранее о необходимости рассчитаться с бюджетом.

Требование об уплате налога ИФНС направляет только после возникновения недоимки, т.е. нарушения сроков уплаты налогов, сборов, взносов. При этом документ может быть вручен лично налогоплательщику (его представителю) под роспись, направлен в электронном виде по каналам ТКС или заказным письмом через Почту России.

Последний вариант – самый рискованный для налогоплательщика. Дело в том, что письмо ИФНС считается доставленным на седьмой день после отправки, даже если оно затерялось на почте или дошло позже. А на погашение задолженности отводится всего 8 рабочих дней после того, как письмо признаётся доставленным. В результате может возникнуть ситуация, когда о наличии долгов по налогам организация или предприниматель узнают уже от судебных приставов.

Телефон

Хочется понять, сколько составит налог на квартиру? Как узнать о задолженностях или предстоящих налоговых платежах уже известно. Некоторую информацию можно извлечь при помощи телефонного разговора. О чем идет речь?

В налоговых службах, как правило, передают всю информацию о налогах и долгах гражданина. Достаточно просто позвонить в районную ФНС (по месту прописки собственника). По телефону удастся узнать:

- о сроках внесения денежных средств;

- о порядках расчета суммы, положенной к уплате;

- о сроке проведения почтового информирования населения.

А вот непосредственную сумму налога для конкретной квартиры придется выяснять лично. Подобная информация по телефону обычно не предоставляется.

Как появляются налоговые недоимки?

Если в положенное время вы не оплатили свои обязательства, то через 5 дней начинает формироваться задолженность. В ближайшие 3 месяца вы получите требование на оплату. При этом по налогам, сумма которых составляет до 3 тыс. рублей, уведомление может направляться в течение 1 года.

Вам потребуется оплатить задолженность в течение 8 дней с момента получения подобного уведомления.

Далее, если оплата отсутствует, начинается начисление пеней и штрафов. Размер пени составляет 1/300 от ставки рефинансирования регулятора за каждый день просрочки.

На сайте числится долг, я не знаю, как мне его оплатить. Закажите звонок юриста

В будущем ФНС может обратиться в суд, чтобы:

- взыскать задолженность принудительно;

- признать вас банкротом.

Параллельно формируются штрафы, которые составляют 20% от суммы задолженности. При злостном уклонении от оплаты размер штрафа повышается до 40%.

Как рассчитывается налог

На текущий момент фискальными органами осуществляется ступенчатый переход расчета платежей от инвентаризационной к кадастровой стоимости. Целью данного изменения является стремление к максимально достоверному исчислению стоимости жилого и нежилого имущества граждан, которое подлежит налогообложению.

При расчете налога используют базовую стоимость и различные коэффициенты, зависящие от типа недвижимости, его стоимости, территориальной принадлежности и местные нормативы расчетных ставок. За подготовку информации отвечает региональный фискальный орган, сотрудники которой знают, как рассчитать налог на имущество.

Расчет по кадастровой стоимости

По новым правилам исчисления налога, базовой основой служит величина кадастровой стоимости, т.е. определенной стоимости имущества, рассчитанной при совокупном учете технических действий и административно-правовых мероприятий. Государственная оценка земли определена путем массовой оценки земли. Отличительной особенностью расчетной базы является ее максимальное соответствие рыночной оценке собственности.

Уточнить базовую сумму расчета налога на имущество можно, посмотрев информацию о стоимости в кадастровом паспорте (при его наличии), обратившись в Кадастровую палату или оформив запрос на сайте Росреестра.

Для расчета налога по новым принципам требуется совершить следующие действия:

- Определить налогооблагаемую площадь;

- Определить стоимость из кадастрового плана;

- Узнать применяемую налоговую ставку;

- Путем использования ставки определить сумму к оплате по платежу.

Налог по инвентаризационной стоимости

Использование в расчетах инвентаризационной оценки ранее требовалось для исчисления налога на имущество за 2021 год. Однако и после перехода на новый порядок в некоторых регионах сохраняется прежние правила расчета. Кроме того, инвентаризационная стоимость требуется при совершении сделок с недвижимостью (дарении, продажи, обмене) и при назначении госпошлин.

Инвентаризационная стоимость определяется в следующем порядке:

- Явка в районное БТИ с предоставлением сотруднику документов, удостоверяющих личность гражданина и документов, свидетельствующих о его праве собственности.

- Передача заявления с запросом о получении документа.

- Оплата услуг учреждения.

- Получение требуемой информации.

Как и где контролировать задолженность по ЖКУ

Отслеживать ситуацию с долгами за ЖКУ несложно, способов много. Выбирайте тот, который максимально удобен для вас. Квитанции и списки должников

Квитанции (“платежки”) за ЖКУ каждый месяц присылает вам управляющая организация (УО) или товарищество собственников жилья (ТСЖ). Если же вашим домом непосредственно управляют собственники, квитанции будут приходить отдельные — от каждого поставщика своя. То же самое в случае, если с поставщиками услуг заключены прямые договора.

В Москве и некоторых регионах жители получают ЕПД — единый платежный документ.

Так вот, в квитанциях, которые приходят вам каждый месяц, фиксируется величина долга. Это сумма в графе “долг на начало месяца”. Долг может образоваться, если вы заплатили за последний месяц не до 10 числа, а несколько позже. Не переживайте, в следующем месяце все зачтется как надо — долгов не будет.

Также во многих домах сотрудники УО (или ТСЖ) вывешивают в подъездах списки квартир должников с указанием суммы задолженности. УО / ТСЖ

Обратиться в управляющую организацию (или к председателю ТСЖ) можно лично. У каждой УО обязательно есть представительство. А можно и по телефону позвонить.

Для того, чтобы вам дали информацию о задолженности за ЖКУ, нужно будет назвать номер квартиры и фамилию собственника. Поставщики услуг

Можно узнать сумму долга по конкретной услуге, обратившись к поставщику лично или по телефону. Банки и Почта России

В банковских и почтовых отделениях можно узнать размер задолженности по номеру лицевого счета и адресу. Здесь же можно оплатить долги. Расчетные центры

Во многих городах работают расчетные центры (ЕИРЦ — единые информационно-расчетные центры, расчетные центры коммунальных услуг, расчетно-кассовые центры), где без проблем можно получить актуальную информацию о задолженности и погасить ее. Банкоматы и терминалы

Во многих магазинах и торговых центрах стоят специальные платежные терминалы, в которых по номеру лицевого счета можно проверить, есть ли задолженность за ЖКУ. То же можно сделать в банкоматах. Можно сразу внести на счет средства, чтобы погасить долг, но надо иметь в виду, что может взиматься комиссия. Мобильная связь

Мобильные операторы тоже предоставляют услугу по проверке и оплате задолженности за ЖКУ. Если вам удобно платить с телефона, уточните у своего оператора, как можно это делать. И будьте внимательны — уточняйте размер взимаемой комиссии. Онлайн

Способов узнать сумму долга за ЖКУ в интернете несколько. Это сайты УО и поставщиков услуг, портал “Госуслуги”, сайт ГИС ЖКХ, приложения и сайты разных банков. Выбирайте то, что вам удобней. Везде требуется регистрация.

В мобильных банковских приложениях можно настроить автоплатеж за ЖКУ — каждый месяц с вашего счета (карты) будет перечисляться определенная сумма. Так возможность появления задолженности сводится к минимуму.

Способ для клиентов электронных платежных систем

Как заплатить налог за квартиру, если нет квитанции, и вы не пользуетесь услугами банков? Многие люди привыкли совершать финансовые операции через электронные кошельки, например, Яндекс.Деньги. Данная система также позволяет оплачивать налоги по номеру ИНН

Причем ей, как и Сбербанку, не важно, чей номер вводит пользователь

Но есть одна загвоздка – при поиске по ИНН Яндекс.Деньги видят только просроченные платежи. То есть, до 1 декабря текущего года без квитанции вы не сможете найти в них уведомление о налоге на недвижимость. Причина проста – до этой даты задолженностей за вами не числится. В декабре данные появятся, но на выставленную сумму уже будет начислена пеня.

Прочие платежные системы функцией поиска выставленных пользователю счетов из ФНС не располагают вовсе. Провести оплату в них можно только по номеру квитанции либо по указанным в ней реквизитам. Поэтому в данном случае, чтобы не затягивать процесс и не рисковать получить реноме неплательщика, стоит все же обратиться в налоговую службу для получения платежного документа.

Способ для клиентов Сбербанка

Если у вас имеется личный кабинет в системе Сбербанк Онл@йн, вы можете с его помощью оплатить налог на недвижимость, даже если нет квитанции. Для этого необходимо будет выполнить следующие действия:

- войти в систему;

- выбрать в главном меню пункт «Переводы и платежи» — «Федральная налоговая служба»;

- в открывшемся разделе найти иконку налоговой службы и кликнуть по ней;

- в новом окне задать в выпадающем списке поиск по номеру ИНН;

- ввести свой индивидуальный номер налогоплательщика.

Система проведет поиск по своей базе данных и покажет вам выставленные к оплате налоги. Далее останется только следовать подсказкам личного кабинета, чтобы сформировать платежное поручение и внести по нему оплату.

Обратите внимание, что подобным образом вы можете заплатить имущественный взнос не только за себя, но и за любого человека, чей ИНН вам известен. Сбербанк предоставляет такую возможность, для него не обязательно, чтобы ИНН лица, которому начислен налог, совпадал с данными владельца личного кабинета

Экономический смысл

Налог на имущество физических лиц относится к той категории налоговых платежей, которые рассчитываются ИФНС и уплачиваются гражданами на основе налоговых уведомлений. Но в связи с тем, что от ошибок в расчетах не застрахован никто, физическим лицам необходимо самостоятельно разбираться в методике исчисления налога на имущество.

Имущественный налог относится к категории местных, устанавливаемых на территории каждого муниципального образования.

Налогообложению подлежат следующие объекты недвижимости граждан: гаражи, парковочные места, комнаты, квартиры, жилые дома, здания на этапе строительства и иные недвижимые объекты.

Чтобы исчислить налог на имущество физических лиц, необходимо располагать значениями таких показателей, как стоимость объекта согласно данным кадастровой палаты, инвентаризационная стоимость объекта на основе данных БТИ, ставка налога, коэффициент-дефлятор, площадь недвижимого объекта, льготы по налогу, понижающий коэффициент.

Налоговая база каждого отдельно взятого объекта недвижимости определяется исходя из показателя инвентаризационной стоимости и показателя-дефлятора.

До какого числа нужно оплатить

Ежегодно гражданам РФ приходит налог на имущество, который нужно заплатить. Обычно квитанцию присылают на почту.

Сроки оплаты устанавливаются до 1 декабря для физлиц. Если заплатить налог позже, будут начисляться пени.

Если последний день выплаты является выходным, либо праздничным, можно перенести срок выплаты на ближайший рабочий день.

ФНС должна отправить налогоплательщику уведомление об оплате налога по почте. Это должно произойти не позднее, чем за месяц до последнего дня выплаты по налогу.

При более позднем отправлении уведомления, гражданин может внести платеж в течение месяца после получения уведомления.

Те физические лица, которые имеют учетную запись на сайте Госуслуг, могут выплачивать налог через интернет.

Причем, заплатить так можно не только имущественный налог, но и транспортный и земельный налоги. Периоды оплаты юридическими лицами имущественного налога отличаются зависимо от региона.

Для уточнения данного вопроса необходимо обратиться в налоговую инспекцию по месту регистрации недвижимого имущества.

В большинстве субъектов России последний период оплаты налога на имущество варьируется от 30 марта до 10 апреля.

Если у гражданина в определенный месяц появляется право на льготу, то начиная со следующего месяца, налог на имущество не начисляется.

Полный перерасчет налога с учетом льготы возможен за три года, которые предшествуют тому, в котором гражданин обратился в ФНС по вопросу использования льготы.

Информация по налогу через сайт Госуслуг

Если по каким-то причинам нет доступа к сведениям ФНС, то можно воспользоваться другим удобным способом – узнать задолженность по налогу на квартиру по фамилии и идентификационному коду.

Регистрация может быть произведена как через электронную почту и мобильный телефон, а также с помощью СНИЛС.

Информация о начисленных налогах находится во вкладке «Начисления». Там же с помощью любой банковской карты возможно осуществить и оплату начисленных налогов. Достаточно выбрать функцию «оплатить начисления».

Удобно то, что налог на недвижимость с помощью сайта Госуслуг можно оплатить как картой, так и электронными деньгами. Если же по каким-то причинам электронная оплата налога невозможна для Вас, то можно просто распечатать квитанцию на оплату. С этой квитанцией следует прийти в любой банк России и погасить задолженность.

Если же в установленный срок налог на имущество не будет уплачен, то он из раздела «Начисления» перейдет в раздел «Задолженность».

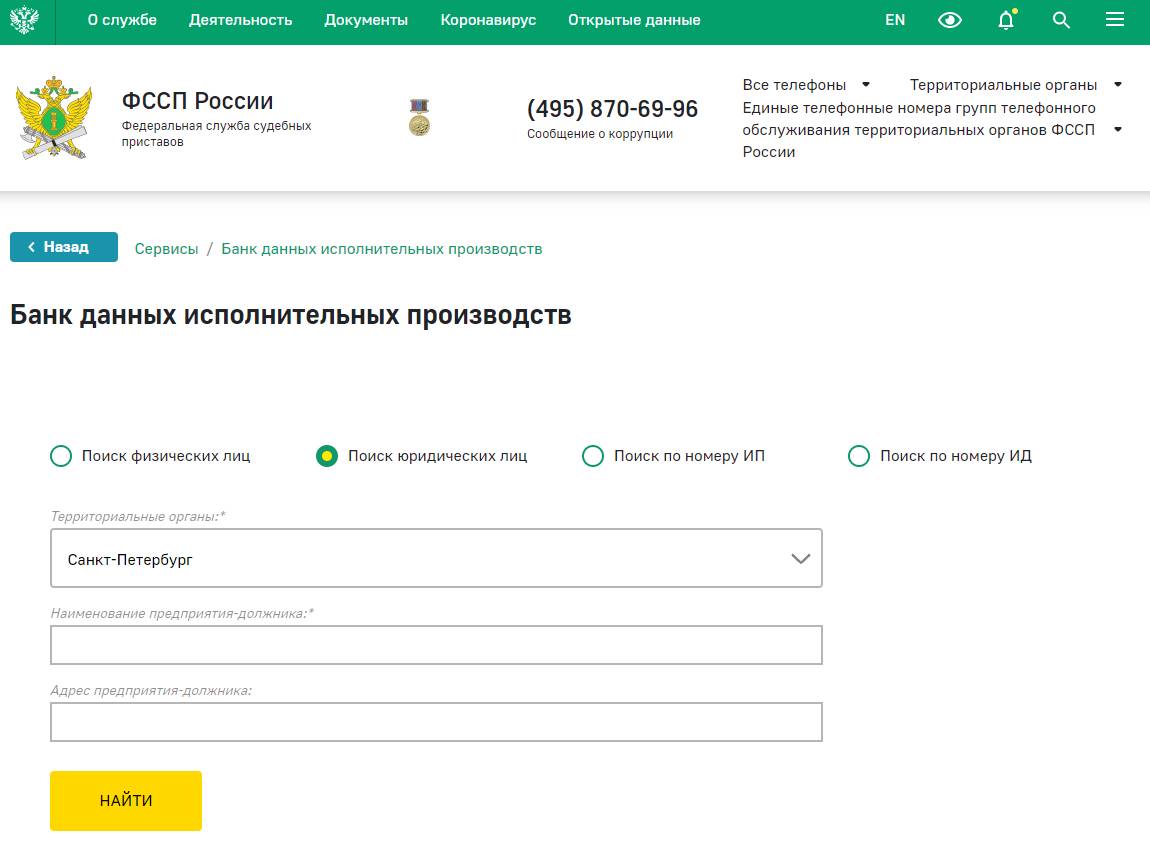

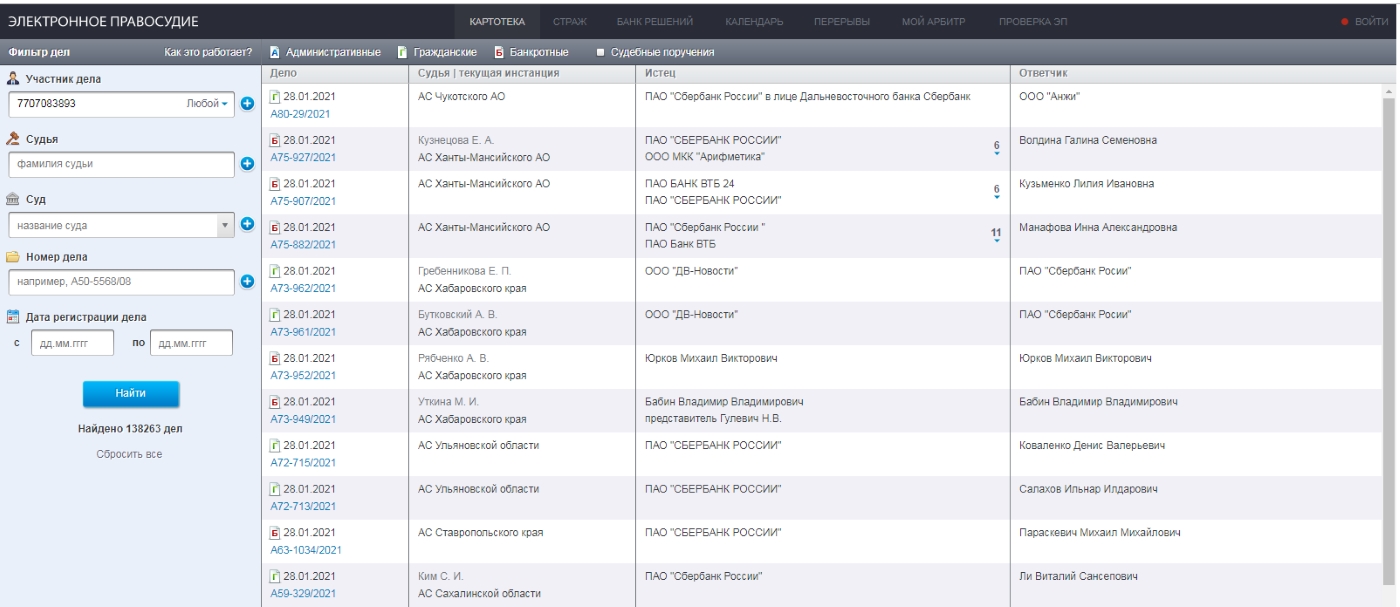

Проверяем судебную задолженность

Анализировать необходимо не только состояние расчетов по налогам и сборам. Наличие непогашенной судебной задолженности приводит к обращению взысканий за счет денежных средств и иного имущества организации или ИП. Проверить задолженность по ИНН юридического лица или предпринимателя, которая передана судебным приставам для взыскания, можно через сервис «Банк данных исполнительных производств» на сайте ФССП России.

Важно следить не только за уже вынесенными решениями. Против хозяйствующего субъекта может быть подан судебный иск о взыскании долгов или даже о введении процедуры банкротства

Особенно важно проверять введение подобных процедур в отношении контрагентов при заключении крупных контрактов. Проверить долги юридического лица по ИНН, по которым рассматриваются исковые заявления в судах или уже вынесены решения, удобно через Картотеку судебных дел. Этот сервис допускает поиск участников судебных процессов по ИНН или наименованию.

Новые формы расчета налоговых начислений

Суть новых расчетов налога на имущество заключается только в замене инвентаризационной на кадастровую стоимость в расчетах.

Формула остается предыдущей. Теперь жители России будут платить суммы в доход государства приближенные к реальной стоимости.

Кадастровая стоимость – это определенная стоимость недвижимости, совокупность технических, административных и правовых мероприятий.

Для установления кадастровой стоимости имущества необходимо провести его государственную оценку.

Ставка растет на федеральном уровне, но для коммерческих учреждений местные власти могут определить свой процент.

Если раньше за недвижимое имущество в центре столицы владелец платил 400-600 руб., то через 5 лет сумма налога вырастет до 6 тысяч.

Предусматриваются и налоговые вычеты. Для квартиры используется вычет в 20 м2, минус 10 м2 для комнат и 50 м2 высчитывают из площади объекта индивидуального строительства.

Некоторые категории граждан имеют право на льготы. Они используются к одному объекту каждого вида недвижимого имущества.

Изменения затронули и минимальный период владения жильем, на протяжении которого нельзя продать недвижимость, не заплатив 13 % НДФЛ. Он повышен с 3 до 5 лет.

Это нововведение относится к жилью, которое куплено после вступления закона в силу. Существуют и исключения.

Если человек получил имущество в наследства, то он может продать недвижимое имущество по истечении трех лет без оплаты НДФЛ.

Если уведомление о налоге на недвижимость не пришло

В соответствии с действующим законодательством РФ, в частности с Налоговым Кодексом РФ, налог на недвижимость граждане обязаны платить на основании налогового уведомления. Другими словами, каждый налогоплательщик платит налог в соответствии с тем документом, который ему присылает налоговая служба.

В соответствии с действующим законодательством РФ, в частности с Налоговым Кодексом РФ, налог на недвижимость граждане обязаны платить на основании налогового уведомления. Другими словами, каждый налогоплательщик платит налог в соответствии с тем документом, который ему присылает налоговая служба.

В данном уведомлении должна быть указана сумма начисленного налога, объект недвижимости, а также срок, в течение которого такой налог должен быть уплачен. В случае несвоевременной уплаты к налогоплательщику будут применены административные меры Главная мера – это начисление просрочки за каждый день неуплаты.

В связи с этим возникает вполне логичный вопрос: когда такое уведомление должно быть направлено получателю? Не позднее, чем за 30 дней до конечной даты уплаты налога. Таким образом, если срок уплаты заканчивается 1 декабря, то все уведомления должны быть направлены еще до конца ноября.

Но, как утверждают собственники жилья, не все получают такие письма от ФНС. Что им делать в таком случае?

Если сумма налога на недвижимость составляет менее 100 рублей, то, с экономической токи зрения, квитанция об уплате такого налога направляться собственнику жилья не будет.

Ни в коем случае не пытаться скрыться от налогов. Скорее всего, это банальная ошибка. Может быть, письмо просто потерялось. Поэтому лучший выход из ситуации – это самостоятельно узнать сумму начисленного налога. Это позволить соблюсти закон и не иметь в будущем проблем со службой судебных приставов.

Также обязательная уплата налогов регламентирована теми изменениями в Законе, которые были приняты в 2015 году. Если ранее обязательство по уплате налога на недвижимость возникало только в том случае, когда приходила к налогоплательщику соответствующая информация. То сейчас все поменялось.

Например, сейчас налогоплательщик, не получивший уведомление до 30 ноября, обязан сам проинформировать представителей Фискальной налоговой службы о том, что у него есть имущество, на него должен быть начислен налог. Необходимо сообщить и о том, что уведомление не получено.

Информировать налоговую службу необходимо не в произвольной форме, а по форме, которая утверждена ФНС. Ее можно запросить в электронном виде. Помимо этого к заявлению в обязательном порядке прикладываются копии документов, которые подтверждают право собственности на объект.

Внимание! Форма подается по каждому объекту недвижимости. Например, если Вы владеете квартирой и загородным домом, то формировать необходимо да комплекта документов с двумя формами.. Если такой запрос налогоплательщик не сформирует до конца года, то к нему будут применены административные меры ответственности

Если такой запрос налогоплательщик не сформирует до конца года, то к нему будут применены административные меры ответственности.

На сегодня – это штраф в размере 20% от суммы неоплаченного налога.

Если размер задолженности вместе с начисленным штрафом не будут уплачены, то тогда дело будет передано в суд. Может быть задействована служба ФССП – служба судебных приставов, которая будет конфисковывать имущество и погашать им задолженность.

Что делать, если платить по налогам нечем?

Эта возможность предусмотрена законодательно — списать можно и кредиты, и коммунальные услуги, и налоговые обязательства.

В особенности важно поспешить с заявлением в Арбитражный суд, если размер задолженности достаточно большой. ФНС может взять инициативу в свои руки, и тогда дело обернется неприятностями

Если вы ИП, и вам нечем платить по налогам, учтите следующие моменты.

- В процедуру банкротства лучше вступать в статусе физлица без ИП. То есть предварительно нужно отказаться от статуса индивидуального предпринимателя. В такой ситуации будет меньше последствий.

- Если вы банкротитесь как ИП, то статус ликвидируется в процессе реализации имущества. По завершении процедуры в течение 5 лет вы не сможете вести предпринимательскую деятельность.

- Если вы не хотите терять имущество, рассмотрите реструктуризацию долгов через Арбитражный суд. Она позволяет рассчитаться по налогам за 3 года.

- Можно списать задолженности перед ПФР, перед ФНС, но избавиться в банкротстве от невыплаченных зарплат бывшим работникам не получится.

Как узнать налог на имущество по кадастровому номеру объекта недвижимости?

Узнать, сколько платить налог на имущество физических лиц по кадастровому номеру, можно через сайты Росреестра и ФНС России. Для чего нужен сайт Росреестра — чтобы найти кадастровую стоимость имущества, ведь по ней считается налог — но не во всех регионах. Прежде чем пользоваться этим методом, убедитесь, что ваш регион перешел к кадастровому расчету налога на имущество — ознакомьтесь с информацией о переходе здесь.

Если на вашей территории применяется кадастровый метод, то вам нужно узнать стоимость имущества:

- Откройте сайт Росреестра.

- Спуститесь к центру главной страницы и перейдите к сервису «Справочная информация…».

- В открывшейся форме введите кадастровый номер имущества.

- В выданных результатах откройте файл.

- В справке будет указана последняя утвержденная кадастровая стоимость.

- Теперь войдите на сайт налоговой.

- Откройте онлайн-калькулятор — просто введите в строке поиска на главной странице слово «калькулятор».

- С помощью калькулятора и кадастровой стоимости вы сможете узнать сумму налога на квартиру без квитанции — сервис сам учтет действующую на территории ставку, понижающий коэффициент и применит формулу из п.8 ст.408 НК РФ, которая используется в переходный период.

Какими удалёнными способами нужно владеть

Нужно пройти через процедуру, после этого пользователю будет доступен ряд сервисных услуг:

- получение сведений по всем налоговым ставкам;

- оплата налогов;

- подача деклараций;

- поступление новостей, изменений в положениях НК;

- предоставление консультаций.

Налоговая служба имеет свою базу данных, которая постоянно обновляется. В неё вносятся все перечисления и задолженности. Если налогоплательщик игнорирует свои гражданские обязанности, ему придется познакомиться с судебными приставами.

Они тоже владеют официальным сайтом, он позволяет облегчить работу исполнителей судебных распоряжений. Должники могут просмотреть свои накопленные суммы, чтобы не усугублять неприятности оплатить задолженность. Для этого портал предоставляет данные квитанции, позволяет сделать распечатку платёжки.