Как посчитать ltv и использовать эту метрику для повышения эффективности бизнеса

Содержание:

- Почему пожизненная ценность клиента важна для вашего бизнеса

- Зачем нужно считать LTV клиента?

- Понимание отношения кредита к стоимости (LTV)

- Как посчитать LTV клиента

- Как рассчитать модель LTV клиента

- Как определить, сколько прибыли приносит каждый клиент

- Какие значения LTV считаются нормой

- CPA (Cost Per Acquisition — затраты на приобретение)

- Способы увеличения LTV

- Зачем маркетологу нужно знать LTV

- Как посчитать LTV

- Метрики связанные с LTV

- Формулы расчета LTV

- Churn Rate (коэффициент оттока клиентов)

- Как посчитать LTV

- Расчет Customer Lifetime Value: для чего это нужно

Почему пожизненная ценность клиента важна для вашего бизнеса

LTV можно смело назвать ценным показателем для маркетинговой аналитики. Стоимость привлечения новых клиентов, количество заказа, процент конверсии и многое другое тоже важны для вашего будущего дохода. Но пожизненная ценность объединяет в себе всю статистику по каждому отдельному клиенту. Это ожидаемая прибыль, которую вы получаете. При правильных расчетах вы легко сможете расширить свой бизнес, базируясь на данном показателе. И не потеряете деньги, потому что будете точно знать, сколько зарабатываете.

Показатель Customer Lifetime Value уникален еще и тем, что может показывать будущее. В отличие от такой концепции, как прибыльность продаж, которая измеряет текущую и прошлую деятельность компании.

Рекламные метрики и модели атрибуции, такие как первый или последний клик, сами по себе дают мало. Вы не знаете, как привлеченный в результате рекламной кампании клиент поведет себя дальше. Принесет ли он дополнительную прибыль бизнесу или, наоборот, это будет разовая покупка.

Вы всегда должны смотреть в будущее, чтобы определить, какие товары лучше продавать, как оптимизировать бизнес и какой сервис предлагать. Пожизненная ценность клиентов может помочь спрогнозировать деятельность, чтобы увеличить прибыль.

Понимание пожизненной ценности клиента позволяет:

- Определить эффективность маркетинговых стратегий, направленных на приобретение долгосрочных отношений с клиентами. Это, в свою очередь, поможет вашей компании продвинуться к более крупным финансовым целям.

- Изменить отношение к маркетингу с точки зрения создания новых целей. Например, поддержания лояльности клиентов или увеличения расходов на обслуживание и сервис.

- Провести сегментацию клиентов исходя из значений их пожизненной ценности.

- Изменить уровень лояльности потребителей, выделить слабые места, которыми нужно заняться в первую очередь.

- Найти баланс между краткосрочными и долгосрочными маркетинговыми целями, увидеть финансовую отдачу от ваших рекламных инвестиций в клиентский сервис.

- Принимать более эффективные решения, тратить меньше времени и денег на привлечение клиентов с более низкой ценностью.

- Оценить качество продукции, выделить сильные и слабые стороны и всесторонне проработать их для увеличения удержания клиентов.

- Увеличить удержание клиентов вместо того, чтобы впустую сливать весь бюджет на привлечение новых. Например, ваша стоимость привлечения клиента — CAC — для каждого нового покупателя составляет 30% от общей суммы продажи. Имеет смысл предоставлять скидки и рекламные акции вашим постоянным клиентам в размере 10–20%. Это обеспечит бизнесу стабильный рост.

- Гибко управлять отношениями с клиентами, которые ведут к увеличению прибыльности бизнеса. Это, пожалуй, самое очевидное преимущество Customer Lifetime Value.

Если учесть, что этот показатель выражает собой материальную ценность клиента, имеет смысл направлять основной маркетинговый бюджет на его реализацию. И, конечно же, знать, как его считать.

Зачем нужно считать LTV клиента?

Удержание существующих клиентов обходится компании в несколько раз дешевле, чем привлечение новых. Согласно данным из книги «Маркетинговые метрики», опубликованным в одной из статей Forbes, вероятность продажи новому покупателю составляет всего 5-20%, а существующему — 60-70%

Поэтому, крайне важно выстраивать воронку продаж таким образом, чтобы клиенты не отсеивались после покупки, а оставались с брендом и покупали снова

LTV клиента — один из самых важных показателей в маркетинге, поскольку помогает определить заинтересованность каждого покупателя в продуктах компании, а также рассчитать прибыль, которую они могут принести в будущем. Это позволяет грамотно составить рекламный бюджет и определить сумму, необходимую на привлечение новых клиентов. С помощью LTV также расчитывают ROI маркетинговых усилий и сегментируют целевую аудиторию. Пожизненная ценность клиента помогает компании сформировать группы наиболее и наименее лояльных покупателей для разработки программы лояльности.

Более того, показатель LTV позволяет выявить ту целевую аудиторию, взаимодействие с которой наиболее выгодно компании. Эту информацию используют для выявления новых параметров таргетинга и его улучшения. Вот еще несколько ответов на вопрос, почему нужно рассчитывать LTV:

- помогает улучшить стратегию удержания клиентов;

- позволяет рассчитать допустимую сумму затрат на удержание покупателей;

- помогает повысить релевантность предложений для каждой группы клиентов;

- позволяет улучшить коммуникационную и рекламную стратегии;

- помогает рассчитать вероятную прибыль, например, на следующий месяц, квартал или год;

- позволяет определить эффективные и малоэффективные каналы привлечения покупателей.

Далее вы узнаете, от чего зависит показатель LTV и как его рассчитать.

Понимание отношения кредита к стоимости (LTV)

Заинтересованные покупатели могут легко рассчитать коэффициент LTV дома. Это формула:

LТVратяознак равноMААпVжчере:MАзнак равноMortgage AmountАпVзнак равноРрряыедРгореттуVлуй \ begin {align} & LTV ratio = \ frac {MA} {APV} \\ & \ textbf {где:} \\ & MA = \ text {Сумма ипотеки} \\ & APV = \ text {Оценочная стоимость недвижимости} \\ \ end {выровнено}Взаимодействие с другими людьмиLTVratioзнак равноАПВ

Коэффициент LTV рассчитывается путем деления суммы займа на оценочную стоимость недвижимости, выраженную в процентах. Например, если вы покупаете дом, оцененный в 100 000 долларов по его оценочной стоимости, и вносите авансовый платеж в размере 10 000 долларов , вы будете занимать 90 000 долларов. В результате коэффициент LTV составляет 90% (т.е. 90 000/100 000).

Определение коэффициента LTV – важный компонент ипотечного андеррайтинга . Его можно использовать в процессе рефинансирования текущей ипотеки в новую ссуду или займа под накопленный капитал в собственности.

Кредиторы оценивают коэффициент LTV, чтобы определить уровень подверженности риску, который они принимают на себя при андеррайтинге ипотеки. Когда заемщики запрашивают ссуду на сумму, которая равна оценочной стоимости или близка к ней (и, следовательно, имеет более высокий коэффициент LTV), кредиторы считают, что существует большая вероятность того, что ссуда окажется в невыгодном положении . Это связано с тем, что в собственности очень мало собственного капитала. В результате в случае обращения взыскания кредитор может столкнуться с трудностями при продаже дома на сумму , достаточную для покрытия непогашенного остатка по ипотеке и при этом получить прибыль от сделки.

Основными факторами, влияющими на коэффициент LTV, являются размер первоначального взноса, продажная цена и оценочная стоимость недвижимости. Самый низкий коэффициент LTV достигается при более высоком первоначальном взносе и более низкой цене продажи.

Как посчитать LTV клиента

Применяемая для определения LTV формула зависит от величины бизнеса, сложности модели продаж, разнообразия предлагаемых товаров и услуг и т. д. Крупные компании используют в своих вычислениях прогностический метод расчета LTV. Он предполагает обработку больших массивов данных по сложным алгоритмам. Субъекты малого и среднего предпринимательства могут учитывать значительно меньше факторов и применять базовую формулу на основе уже имеющихся данных. В приведенном ниже изображении показан один из вариантов расчета LTV для крупного и среднего бизнеса от Harvard Business School.

Метод накопленных данных

Этот метод основан на анализе информации за выбранный отрезок времени. Сделать такой расчет не сложно, так как нужны только данные о предыдущих покупках. Способ работает только в том случае, если клиенты компании имеют схожие предпочтения и остаются с ней в течение длительного периода времени. Он не учитывает возможные изменения в их поведении.

Для расчета LTV на основе имеющихся данных нужно использовать следующую формулу:

LTV = средняя стоимость покупки * количество покупок в год * средняя продолжительность взаимодействия с клиентом

Рассмотрим эту формулу на примере магазина бытовой техники. Если клиент покупает 2 товара в год со средней стоимостью 9 000 рубле на протяжении пяти лет, значение его LTV составит: 9 000 * 2 * 5 = 90 000 рублей. Из получившегося числа необходимо вычесть себестоимость товара, накладные расходы и стоимость привлечения покупателя. Получившийся результат покажет насколько данный клиент, или группа клиентов со схожей моделью поведения, ценен для компании.

Прогностический метод

Прогностический подход к расчету LTV направлен на моделирование транзакционного поведения клиента и прогнозирование того, что он может сделать в будущем. Корректность результатов анализа напрямую зависит от объема используемых данных. Чем больше выборка по клиентам и их действиям, тем точнее будет прогноз их поведения. Для расчета LTV по этой формуле нужно учесть такие параметры, как:

-

средний чек (СЧ);

-

среднее количество транзакций за определенный промежуток времени (Т);

-

маржинальность бизнеса (М);

-

среднее время взаимодействия клиентов с компанией (В).

Готовая формула для определения значения LTV с учетом этих данных выглядит так:

В качестве примера посчитаем пожизненную стоимость клиента для онлайн-кинотеатра. Пускай абонент тратит в среднем 80 рублей 17 раз в год на протяжении 4 лет. При этом чистая прибыль компании составляет 30 рублей с одной транзакции. Перемножив имеющиеся числа, получим значение LTV, равное — 163 200 рублям.

Как рассчитать модель LTV клиента

Если подытожить все наши предыдущие действия с цифрами Starbucks, алгоритм будет выглядеть очень просто. Единственный важный момент: установите общий период времени для замера всех данных — неделю, месяц или год. Именно за этот период нам и нужна статистика.

1. Рассчитайте средний чек ASV (Average Sale Value)

Что считаем: сколько денег тратит клиент за одно посещение или покупку в среднем.

Единица измерения: денежная.

Как считаем: нужно разделить общий доход вашей компании за установленный период времени на количество покупок, сделанных за тот же период времени. Например, общий доход за месяц 100 000 рублей, покупок сделано 200. Итого средний чек равен 500 рублей.

2. Рассчитайте среднюю частоту покупок ATN (Average Transactions Number)

Что считаем: сколько раз клиент в среднем посещает вас или покупает у вас в течение заданного периода времени.

Единица измерения: количество визитов или покупок.

Как считаем: нужно разделить общее количество покупок за период времени на количество уникальных клиентов, совершивших покупки в течение этого периода времени. Например, общее количество покупок за месяц — 200, а клиентов пришло 50. Итого средняя частота покупок равна 4.

3. Рассчитайте среднюю потребительскую ценность клиента ACV (Average Сlient Value)

Что считаем: сколько денег приносит средний клиент за выбранный период времени.

Единица измерения: денежная.

Как считаем: нужно перемножить между собой два первых показателя — средний чек ASV и среднюю частоту покупок ATN, то есть значения из шагов 1 и 2. Например, средний чек в месяц 500 рублей, а средняя частота покупок 4. Итого средняя потребительская ценность клиента равна 2 000 рублей.

4. Рассчитайте средний срок «жизни» клиента CL (Client Lifetime) в годах.

Что считаем: количество лет, в течение которых клиент продолжит совершать у вас покупки.

Единица измерения: временная.

Как считаем: усредняем количество лет, в течение которых клиенты посещают вас или делают покупки. Либо делим 1 на показатель оттока клиентов за год. Например, показатель оттока клиентов 10% в год, итого средний срок «жизни» клиента равен 10 лет (1/0,1).

5. Рассчитайте LTV

Что считаем: потенциальный доход, который вы можете в среднем ожидать от типичного клиента для вашей компании за всё время его работы с вами.

Единица измерения: денежная.

Как считаем: умножаем среднюю потребительскую ценность клиента ACV на средний срок «жизни» клиента CL. Это значения из шагов 3 и 4. В нашем примере средняя потребительская ценность клиента ACV равна 2 000 рублей в месяц, а средний срок «жизни» клиента CL 10 лет. ACV мы считали за месяц, а LTV считаем в годах, поэтому нужно умножить полученное значение на 12, количество месяцев в году. Итого наш LTV будет равен 240 000 рублей (2 000 * 12 * 10).

Общий момент для точной формулы LTV. Если вы брали для расчета ACV меньший период времени — например, считали чек и частоту покупок за неделю или месяц, а не за год, вам нужно будет сначала умножить полученное значение средней потребительской ценности клиента ACV на количество недель или месяцев в году.

Как определить, сколько прибыли приносит каждый клиент

Сколько вы готовы вложить в привлечение и удержание нового клиента? Очевидно, не больше объема прибыли, который компания потенциально может получить от него. Ориентироваться при этом на стоимость одной покупки можно только в случае товаров с длинным жизненным циклом.

Сразу оговоримся, что рассчитать LTV контекстологу на фрилансе будет довольно сложно, поскольку для вычислений нужны внутренние данные компании о ее клиентах и их покупках. У стороннего человека доступа к таким данным, как правило, нет. Поэтому с lifetime value смогут работать штатные специалисты.

Разберемся, чем полезен этот показатель для контекстной рекламы, и что потребуется для его расчета.

Какие значения LTV считаются нормой

Не существует конкретных значений LTV, на которые можно было бы ориентироваться. Так происходит, потому что величина LTV рассчитывается в абсолютных числах, а не в относительных. Сравнивать их у разных компаний бессмысленно. Очевидно, что для продавца недвижимости и продуктового ритейлера они не могут быть одинаковыми. В первом случае пожизненная ценность покупателя может быть очень велика, но и его привлечение стоит недешево и много таких клиентов не бывает. Второй вариант предполагает меньшие показатели LTV на каждого клиента, но значительно большее их количество. Теоретически, можно попытаться рассчитать средний коэффициент LTV своих прямых конкурентов, но без детального знания их финансовых операций эта информация будет неверна. Поскольку получить доступ к данным вряд ли получиться, то и вся эта затея лишена смысла.

CPA (Cost Per Acquisition — затраты на приобретение)

Чтобы бизнес был прибыльным, нужно, чтобы пользователи вам платили. Взамен вы предоставляете какую-либо ценность — продукт или услугу. Чтобы эта ценность была максимально высокой, потребуется определить свою аудиторию.

Затем можно переходить к привлечению. Есть несколько способов это сделать.

- Органический трафик. Для этого нужно выпускать контент на различных социальных площадках, например YouTube и Instagram. При таком подходе трудно контролировать количество пришедших пользователей, а компания становится зависимой от охвата на платформах. Масштабировать бизнес с этой стратегией будет сложнее.

- Платный трафик. Вы также можете заплатить за привлечение аудитории через такие инструменты, как Google Реклама и Facebook Ads. При таком подходе вы получаете больший контроль над числом привлекаемых пользователей и зависите от средств, потраченных на рекламу. Эта стратегия упрощает масштабирование бизнеса.

Невозможно ответить, какой подход сработает лучше — все зависит от потребностей конкретного бизнеса. Однако в обоих случаях можно подсчитывать CPA.

CPA обозначает стоимость за привлечение одного пользователя. Измерение этого показателя помогает понять, в какую аудиторию выгоднее вкладывать средства. Чтобы снизить CPA, нужно улучшить либо бесплатный контент, либо рекламные баннеры. Это делается путем многочисленных тестирований.

Тем не менее низкий показатель CPA не обязательно означает большую выгоду. Все зависит от того, насколько он ниже, чем LTV.

Способы увеличения LTV

Если показатель LTV рассчитывается как произведение среднего чека, частоты покупок и срока жизни клиента, то увеличение каждого множителя будет повышать итоговое значение. То есть чтобы повысить LTV, нужно стимулировать повторные покупки, увеличивать средний чек и стараться удержать клиента как можно дольше. В этом помогут следующие инструменты.

Email маркетинг

- welcome-серия знакомит с компанией, товарами и услугами и подводит к покупке;

- триггерные рассылки ориентируются на действия клиента и помогают доставлять рекламные предложения в нужный момент;

- сегментация подписчиков и персонализация в рассылках повышают релевантность предложений;

- информация о действиях или бездействии подписчиков позволяет вовремя отправлять реактивационные письма и возвращать часть подписчиков.

Вместе эти инструменты помогают стимулировать повторные продажи и увеличить срок жизни клиента.

Web push уведомления

Push уведомления также напоминают подписчику о бренде. Сообщение появляется прямо на экране пользователя, даже если он в этот момент не работает в браузере.

Как правило, push уведомления используются в комплексе с рассылками. С их помощью рассказывают о новостях компании, анонсируют новые статьи на блоге, напоминают об акциях и вебинарах.

Релевантность push уведомлений можно повышать, сегментируя аудиторию по языку браузера, странице и дате подписки, региону или городу.

Программа лояльности

Чтобы запустить программу лояльности для увеличения LTV, компании нужна CRM-система. В нее должны вноситься все сделки и оплаты по клиенту.

Зачем маркетологу нужно знать LTV

LTV измеряет совокупный денежный поток от каждого клиента. С одной стороны, он оказывается отличным параметром разных сегментов аудитории наряду с их демографическими и поведенческими характеристиками. С другой стороны, его удобно сравнивать с рекламными расходами, оценивая их целесообразность. Посмотрим, для чего именно LTV применяется в работе с контекстной кампанией.

- Разработка стратегий для разных аудиторий. Не все клиенты одинаково лояльны. Расчет LTV позволяет сегментировать клиентов по сумме всех покупок, количеству покупок, частоте обращения и т. д. Так можно определить, какие клиенты наиболее ценны для бизнеса. Это позволит создать для них лучшие маркетинговые стратегии, эффективно распределив между ними бюджет.

Полученную информацию можно использовать при запуске рекламных кампаний. Например, настроить ретаргетинг на клиентов, которые не совершали покупок более 6 месяцев. Подробнее о настройке читайте в статье «Ретаргетинг в Яндекс.Директе: пошаговое руководство по настройке».

- Показатель для оптимизации. Повышение LTV клиентов может стать одной из долгосрочных маркетинговых целей: этот показатель характеризует приверженность бренду. Запуск новой рекламной кампании или проведение акции — успех любого действия легко измерять по его влиянию на lifetime value.

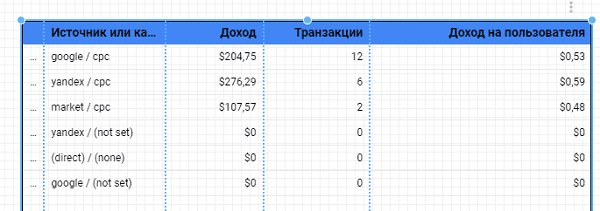

- Определение наиболее выгодных каналов продвижения. Большинство компаний используют несколько каналов продвижения товаров и услуг: контекстную и таргетированную рекламу, SMM, email-маркетинг и т. д. Расчет LTV по каждому каналу позволяет определить, в каком случае затраты на привлечение слишком высоки, и отсечь неэффективные каналы. Так вы сможете понять, выгоден ли вам контекст или лучше продвигаться в соцсетях.

- Планирование расходов на продвижение. Расчет LTV позволяет спрогнозировать максимальную и минимальную прибыль, которую можно получить от привлечения клиента. Для определения стоимости привлечения клиента рассчитывается показатель CAC. Сопоставление LTV и CAC дает возможность планировать затраты на маркетинг и продажи.

Подробнее об использовании этих двух метрик читайте в нашей статье .

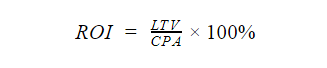

5. Оценка рентабельности. CPA, или цена конверсии — это стоимость привлечения одного клиента. LTV — прибыль, ожидаемая от этого клиента. Зная оба значения, рентабельность инвестиций в рекламу (ROI) можно посчитать по очень простой формуле:

Если коэффициент получится меньше 100%, реклама нерентабельна, если больше – она приносит доход.

- Определение влияния скидок на пожизненную ценность клиента. Допустим, из контекста пришел покупатель. Как сделать так, чтобы он не один раз совершил покупку, а возвращался снова и снова? Самый действенный способ предложить клиентам скидки, программы лояльности, акции. Если учесть скидки при расчете LTV, то можно определить эффективность данных мероприятий.

Пример

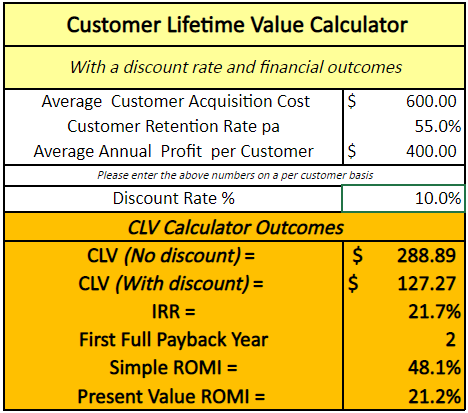

Рассчитать быстро влияние скидок на показатель LTV можно с помощью специального калькулятора.

Вводим в него такие данные:

- средние затраты на привлечение клиентов (строка Average Customer Acquisition Cost);

- средний годовой коэффициент удержания клиентов (строка Customer Retention Rate pa);

- средний вклад клиента в прибыль в год (строка Average Annual Profit per Customer);

- размер скидки (строка Discount Rate %).

После введения данных в таблицу мы получим такие результаты:

LTV без учета скидки (CLV no discount) составит 288,89 $. LTV с учетом скидки (CLV with discount) — 127,27 $ (CLV (With discount)).

Окупаемость вложений без учета скидок (Simple ROMI) — 48,1%. Окупаемость вложений с учетом скидок (Present Value ROMI) — 21,2%.

Таким образом, можно сделать вывод, что скидки снижают показатель LTV более чем в 2 раза.

Как посчитать LTV

Для расчета используют самые разные формулы — кто-то более простые, кто-то более сложные. Мы предложим расчеты для определения двух видов LTV.

Исторический LTV

Показатель рассчитывают на основе данных, которые компания уже получила о клиенте.

Его легко посчитать, если у вас есть своя система обработки данных — например, CRM-система. Чтобы посчитать жизненный цикл одного клиента, нужно просмотреть историю всех его заказов вплоть до последней транзакции и сложить суммы, которые он потратил.

LTV = сумма первой покупки + сумма второй покупки + сумма третьей покупки и так далее.

Например, клиент совершил первую покупку на 1 800 ₽, вторую — на 3 400 и третью на 6 000. В этом случае его LTV равен 11 200 ₽.

Более точную информацию даст формула с учетом средней валовой прибыли. Так вы увидите, сколько чистой прибыли принес один клиент. Для этого сумму всех заказов надо умножить на СВП — среднюю валовую прибыль. Этот показатель считают отдельно в каждой компании.

LTV = (сумма всех покупок) × СВП

Например, в расчете использована ситуация, приведенная выше. В этом случае LTV составит 4 480 ₽ — столько чистой прибыли вы получили с одного клиента.

Есть способ еще проще — умножить средний чек на количество покупок, которые сделал один клиент.

LTV = средний чек × количество покупок

Допустим, средний чек компании — 1 500 ₽. Конкретный клиент совершил 17 заказов. Значит, его жизненный цикл — 25 500 ₽. В этой формуле также можно учесть СВП, но в любом случае она даст усредненные показатели вместо реальных.

Есть еще один способ рассчитать показатель. Учитывают средний чек, количество покупок за месяц от одного клиента, и среднее количество месяцев, в течение которых клиент совершает покупки у вас.

LTV = средний чек × покупки в месяц одного клиента × срок, в течение которого клиент покупает у вас

Например, компания в год обслуживает 138 клиентов. Каждый клиент в среднем совершает 2 покупки в месяц, покупает на протяжении 7 месяцев, а средний чек составляет 5 600 ₽. В этом случае LTV составит 78 400 ₽без учета СВП. То есть среднестатистический клиент вносит в оборот более 78 тысяч ₽.

Формулу можно усложнить, чтобы получить самый точный результат. Она будет выглядеть так:

LTV = (сумма первой покупки + сумма второй покупки + сумма третьей покупки) — стоимость привлечения и удержания — себестоимость продуктов

Здесь придется считать отдельно себестоимость каждого товара, проданного клиенту, и складывать полученные суммы, чтобы увидеть общую себестоимость всех проданных товаров. Эта формула самая сложная и самая точная.

Статья в тему: Как посчитать ROI

Прогнозный LTV

Значение, которое поможет прогнозировать суммы, которые в среднем оставят у вас будущие клиенты. Для расчета значения нужно знать средний чек, среднее время, в течение которого клиент заказывает у вас, среднее количество продаж в месяц и долю прибыли в выручке, или СВП. Всю информацию о клиентах можно взять из CRM или поднять документы и посмотреть средние значения. СВП рассчитывайте отдельно.

Формула сложнее, если сравнивать ее с формулами расчета исторического LTV.

LTV = ((среднее число заказов в месяц × средний чек) × СВП) × среднее количество месяцев удержания клиента

Например, посчитаем цикл жизни клиента для онлайн-сервиса. Он привлек 700 пользователей, каждый из них раз в месяц оплачивает тариф — платит 500 ₽. В среднем пользователи оплачивают продукт полтора года, то есть 18 месяцев, а СВП сервиса составляет 0,7. LTV составит 6 300 ₽ для одного человека.

Полезные ссылки:

- 5 улётных коллабов

- Боли клиента — как найти и закрыть

- Как принимать чаевые картой

Метрики связанные с LTV

Показатель LTV необходимо использовать в связке с другой важной метрикой — CAC (customer acquisition cost). Она показывает, сколько денег бизнес тратит на привлечение новых клиентов, включая рекламу, маркетинг, специальные предложения и так далее.

Например, если LTV метрика среднестатистического клиента автосервиса составляет 25 000 рублей, а на его привлечение затрачено 27 000 (продвижение бренда, реклама, скидки и т. д.), компания будет постепенно терять деньги, если вовремя не сократит расходы на маркетинг.

Еще один значимый показатель, который используется при работе с LTV, это Churn Rate. Данная метрика показывает скорость оттока клиентов. Естественно, что чем выше CR, тем ниже LTV. При достижении определенной пропорции между этими значениями, клиент просто не будет успевать окупать вложенные на его привлечение и обслуживание средства.

Формулы расчета LTV

Исторический способ

- ARPU — средняя прибыль с клиента;

- TR — общий доход;

- CQ — количество клиентов.

Например, в агентстве интернет-маркетинга за год на обслуживании было 2000 клиентов. Доход с этих клиентов составил 1 000 000$. Соответственно, ARPU равен 500$.

Недостаток данного подхода заключается в отсутствии прогнозирования, не учитываются корректировки поведения клиентов, изменения в сделках и т. д.

Прогностический способ

Данный способ подразумевает учет действий клиентов. Формул подсчета прогностического подхода много, одна из них:

LTV = T * AOV * AGM * ALT

- T — среднее количество сделок;

- AOV — средняя цена сделки;

- AGM — средний коэффициент прибыльности;

- ALT — средний LifeTime клиентов.

Теперь разберем на примере.

За год в интернет-агентстве было 1200 сделок.

Например, в октябре 2020 общий доход составил 80 000$.

Проведем расчет показателя прибыльности (GM) в процентах в месяц:

- TR — общий доход;

- CS — себестоимость.

Общий доход, например, в октябре 2020 составил 80 000$.

Себестоимость: 60 000$

Таким образом необходимо провести расчет за 12 месяцев (год) и просуммировать все средние показатели прибыльности по месяцам.

| Month | TR | CS | GM |

| January 2020 | 80 000 | 60 000 | 0.25 |

| February 2020 | 60 000 | 40 000 | 0.33 |

| March 2020 | 80 000 | 60 000 | 0.25 |

| April 2020 | 60 000 | 40 000 | 0.33 |

| May 2020 | 80 000 | 60 000 | 0.25 |

| June 2020 | 60 000 | 40 000 | 0.33 |

| July 2020 | 60 000 | 40 000 | 0.33 |

| August 2020 | 80 000 | 60 000 | 0.25 |

| September 2020 | 60 000 | 40 000 | 0.33 |

| October 2020 | 60 000 | 40 000 | 0.33 |

| November 2020 | 80 000 | 60 000 | 0.25 |

| December 2020 | 60 000 | 40 000 | 0.33 |

Total GM — 3.56.

Наконец, последний показатель для расчета — ALT.

Для расчета показателя ALT следует определить показатель оттока клиентов.

- CB — клиенты в начале месяца;

- CE — клиенты в конце месяца.

Например, в начале месяца в интернет-маркетинговом агентстве было 250 клиентов, а к концу месяца их стало 220.

LTV (общий) = 100 * 800$ * 29,6% * 8,33 = 19 725 440$

Учитываем, что к концу месяца клиентов стало 220, поэтому прогностический LTV:

Стоит понимать, что для этого способа подсчета LTV также существуют погрешности, ведь мы учитываем только ежемесячные данные.

Традиционный подход

- GML — показатель прибыль на всем LT клиента;

- R — коэффициент удержания клиентов;

- D — сумма скидки.

GML = AGM * AOV

Из примера выше:

GML = 29,6% * 800$ = 236,8$

R — это процент клиентов, которые оплатили повторно услугу за определенный временный отрезок в сравнении с таким же временным отрезком.

- Се — клиенты в конце месяца;

- Сn — клиенты, зашедшие в работу в течение месяца;

- Сb — клиенты в начале месяца.

Например, в январе 2020 у вас было: Cn — 420, Ce — 250, Cb — 220.

Окончательная формула:

Другие формулы

LTV = AOV * RPR * LifeTime

- AOV — средняя цена сделки;

- RPR — частота повторных транзакций;

- LifeTime — период сотрудничества клиента с агентством.

LTV позволяет держать руку на пульсе и вовремя реагировать на изменения, правильно подходить к организации бизнес-процессов. В статье мы рассмотрели почти все формулы расчета LTV — выбирайте конкретную в зависимости от вашей ниши.

Churn Rate (коэффициент оттока клиентов)

Бывает так, что в первый день бизнесу удалось привлечь миллионы пользователей, но на второй они уже не вернулись. Чтобы отслеживать это, используется показатель Churn Rate — это процент пользователей, которые покидают компанию через некоторое время. И здесь у каждой индустрии также есть базовые критерии.

Аудитория может уходить по разным причинам.

Прежде чем привлекать большее число пользователей, как правило, для начала необходимо уменьшить коэффициент оттока. Это позволит повысить LTV (сокращение оттока всего на 10% может удвоить этот показатель).

Еще один способ уменьшить отток — повысить NPS.

Как посчитать LTV

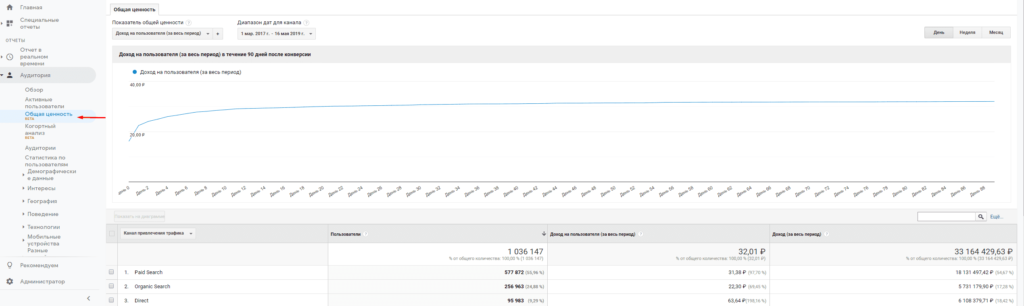

В Analytics

Для того, чтобы посчитать показатель в Google Analytics потребуется:

- Установить счетчик;

- Подключить электронную коммерцию.

После этого потребуется посетить отчет «Аудитория»-«Общая

ценность», где можно увидеть доход на пользователя за весь период.

В Google Data Studio данный пользовать можно добавить при помощи метрики «Доход на пользователя».

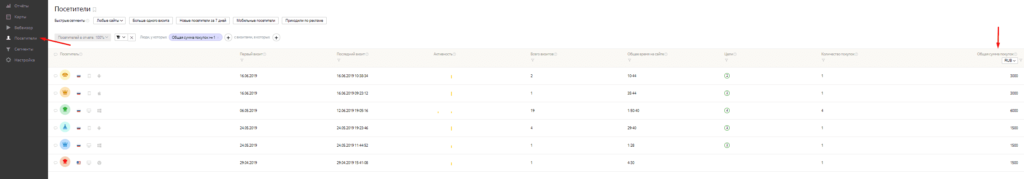

В Яндекс.Метрике

Для использования инструмента потребуется:

- Подключение счетчика;

- Подключение электронной коммерции.

После этого можно в отчете «Посетители» увидеть общую сумму

покупок на каждого пользователя.

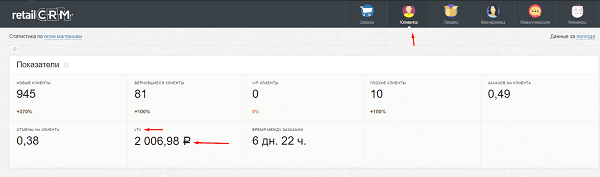

В CRM-системах

В CRM-системе RetailCRM подсчет данного показателя

ведется автоматически, через отчет “Заказ»-«Клиенты».

Подписывайтесь на наши социальные сети

Расчет Customer Lifetime Value: для чего это нужно

Метрика LTV очень важна в бизнесе особенно если ваш сайт относится к сегменту E-commerce. Если не учитывать это показатель, вы рискуете упустить прибыль или даже разориться. Обозреватели отмечают, что многие стартапы прогорают еще на начальном этапе, потому что затраты на привлечение клиента превышают показатель Lifetime Value.

Этой проблемы можно избежать, если не фокусировать все усилия только на сделке. Когда начальный этап завершен, нужно помнить о дальнейшей опыте, который получает клиент после конверсии.

Что вы получаете при подсчете LTV:

Четко видите ROI по затратам на получение нового клиента.

Понимаете, какие каналы дают вам больше всего выгоды, и на чем нужно сфокусироваться. Так вы сможете более грамотно оптимизировать свои каналы по продвижению, выстроить стратегию на основе текущей прибыли с канала, а не по доходу от его начального приобретения.

Когда вы определяете, у каких клиентов самый высокий LTV, вам проще вычислить аудиторию, которую нужно таргетировать.

Вычисляете способы удержания клиентов.

Видите, как показатель LTV меняется в динамике, с течением времени и под воздействием различных маркетинговых стратегий.

Разрабатываете эффективную систему взаимодействия с клиентами: обмениваетесь электронными письмами и сообщениями, информируйте пользователей по важным вопросам, настраиваете таргетинг.

Определив LTV для каждого клиента, вы можете составить несколько групп в соответствие с этими показателями и распределить по ним клиентов

Это позволяет подбирать и применять разные подходы в работе для каждого сегмента, а персонализированное взаимодействие всегда более эффективно.

Вносите правки в поведенческие триггеры и разрабатываете новые, которые позволяют подтолкнуть клиента к покупке.

Повышаете производительность за счет поддержки клиентов.

Выявляете наиболее ценных клиентов, которым стоит уделить особенное внимание.