Топ 64 дивидендных аристократов сша с доходностью

Содержание:

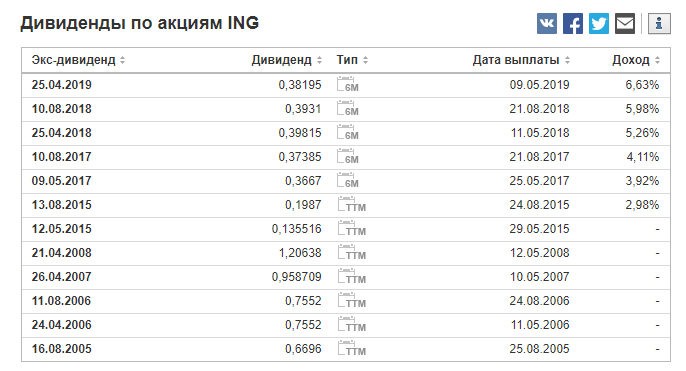

- ING Group NV ADR (ING) – 6,63%

- Пара слов о каждой

- Прогнозные дивиденды

- Даты закрытия реестров, даты отсечки

- Прошлая дивидендная доходность

- Новости дивидендов

- Coca Cola Company

- Philip Morris International, Inc. (PM)

- BCE Inc.

- Enbridge

- Налогообложение при покупке-продаже иностранных акций: нюансы

- China Yuchai International (CYD).

- 3М (MMM).

- Home Depot

- Procter & Gamble (PG).

- Дивидендная элита российского фондового рынка

ING Group NV ADR (ING) – 6,63%

ING (расшифровывается как Internationale Nederlanden Groep ) – это нидерландский финансовый конгломерат, который занимается буквально всем: от страхования до управления собственности, от финансирования стартапов до оказания брокерских услуг.

В России действуют две дочки ING – ING Commercial Banking, оказывающая банковские, брокерские и финансовые услуги, и ИНГ Лизинг (Евразия), оказывающую услуги лизинга в области транспорта, промышленности и оборудования.

К сожалению, в последние годы доход компании снижается. В 2016 году она заработала 49,5 млрд евро, в 2017 – 49,1, в 2018 – 33,4 млрд, при этом собственный капитал компании растет – главным образом, за счет дополнительных инвестиций.

Чистая прибыль последние 5 лет остается на одном уровне – в диапазоне 4,5-5 млрд евро в год.

Одна акция ING Group NV ADR стоит 11,59 долларов.

Дивиденды выплачиваются раз в полгода. Последняя выплата была произведена 25 апреля 2019 года, компания заплатила 38 центов на акцию. Текущая доходность – 6,63%.

Пара слов о каждой

1. British American Tobacco (NYSE:BTI) — британская транснациональная компания, производящая сигареты, табак и другие никотиновые продукты. Представлена в 180 странах мира. Бренды: Dunhill, Kent, Lucky Strike, Pall Mall, Rothmans, Camel, система нагревания табака glo, вейпы Vuse, снюс Velo. Год основания — 1902.2. Verizon Communications (NYSE:VZ) — американская телекоммуникационная компания. Владеет компанией Verizon Wireless, которая является крупнейшим в США поставщиком услуг беспроводной связи. Год основания — 1983.3. Chevron (NYSE:CVX) — вторая после ExxonMobil интегрированная энергетическая компания США. Год основания — 1879.4. AbbVie (NYSE:ABBV) — международная биофармацевтическая компания, сфокусированная на исследованиях и разработках. В России AbbVie осуществляет свою деятельность более 40 лет, до 2013 года в составе компании Abbott, а после как самостоятельная компания. Год основания лаборатории Abbott — 1888.5. Seagate Technology (NASDAQ:STX) — американская компания, специализирующаяся на производстве жёстких дисков и решений для хранения данных — облачные и периферийные центры обработки данных, специализированные накопители. Производят продукцию для различных отраслей: ТМТ, беспилотные авто, здравоохранение, видеонаблюдение и безопасность. Год основания — 1979.6. LyondellBasell Industries (NYSE:LYB) — американская нефтехимическая компания. Одна из крупнейших в мире по переработке пластмасс, химикатов и нефти. Продает продукцию в более чем 100 стран по всему миру. Год основания — 2007.7. BP (LON:BP) — транснациональная нефтегазовая компания со штаб-квартирой в Лондоне. ВР является одним из крупнейших иностранных инвесторов в России. Основной актив — в России — 19,75% доля в капитале компании «Роснефть». Год основания — 1909.8. Vodafone (LON:VOD) — британская компания, один из крупнейших в мире операторов сотовой связи. Является ведущей телекоммуникационной компанией в Европе и Африке и крупнейшей сетью 5G в Европе. Год основания — 1982.9. Philip Morris International (NYSE:PM) — американская табачная компания, один из крупнейших производителей сигарет в мире. До 2008 года входила в состав Altria Group (NYSE:MO), а с 28 марта 2008 года стала независимой компанией. Представлена в 180 странах мира. Бренды: Marlboro, Parliament, Bond, Chesterfield, L&M, Next, Philip Morris, President, система нагревания табака IQOS, стики для IQOS HEETS.10. Exxon Mobil (NYSE:XOM) — одна из крупнейших в мире нефтяных компаний, которая применяет технологические достижения и инновации для удовлетворения растущего спроса мирового энергетического рынка. Располагает крупнейшими в отрасли производственными ресурсами и входит в число крупнейших мировых компаний по переработке, производству и маркетингу нефтепродуктов и продуктов нефтехимии. Год основания — 1999.11. AT&T (NYSE:T) — старейшая телекоммуникационная компания США, головной офис которой находится в штате Техас. Одним из основателей компании в 1885 г. был Александр Бэлл — создатель первого телефона, которым люди пользовались на регулярной основе. AT&T работает в телекоммуникационном секторе и киноиндустрии, занимаясь распространением мобильного и интернет соединений, продажей техники, созданием фильмов и игр, распространением контента через принадлежащие ей телеканалы и стриминговые сервисы.Как вы видите, все компании из нашего списка работают уже не одно десятилетие и заслужили доверие и лояльность клиентов, что также является немаловажным фактором для уверенности в положительных денежных потоках в будущем. По нашему мнению, данный портфель позволит получать стабильный денежный поток в долларах, с годовой доходностью 5-10%.Статья написана в соавторстве с аналитиком Виктором Низовым

Прогнозные дивиденды

| Название | Тикер | Год | дивиденд,руб | Цена акции | Див.дох. | ||

|---|---|---|---|---|---|---|---|

| ЭнелРос ао | ENRU | 2021 | год | 0,085 П | 0,849 | 10,0% П | |

| РусГидро | HYDR | 2021 | год | 0,0562 П | 0,8111 | 6,9% П | |

| GLTR-гдр | GLTR | 2021 | 4 кв | 27,97 П | 551,2 | 5,1% П | |

| iQIWI | QIWI | 2021 | 3 кв | 15 П | 623,5 | 2,4% П | |

| iQIWI | QIWI | 2021 | 4 кв | 15 П | 623,5 | 2,4% П | |

| ВТБ ао | VTBR | 2021 | год | 0,00569 П | 0,050995 | 11,2% П | |

| ВТБ ао | VTBR | 2022 | год | 0,005979689 П | 0,050995 | 11,7% П | |

| Юнипро ао | UPRO | 2021 | 3 кв | 0,19 П | 2,731 | 7,0% П | |

| ГАЗПРОМ ао | GAZP | 2021 | год | 36 П | 344,47 | 10,5% П | |

| Сбербанк | SBER | 2021 | год | 25,45 П | 325 | 7,8% П | |

| Сбербанк-п | SBERP | 2021 | год | 25,45 П | 308,72 | 8,2% П | |

| Магнит ао | MGNT | 2021 | год | 304 П | 5973 | 5,1% П | |

| СаратНПЗ-п | KRKNP | 2021 | год | 1450 П | 15120 | 9,6% П | |

| МТС-ао | MTSS | 2021 | 4 кв | 17,45 П | 331,75 | 5,3% П | |

| Россети ап | RSTIP | 2021 | год | 0,0312 П | 1,9 | 1,6% П | |

| Юнипро ао | UPRO | 2021 | 4 кв | 0,1586 П | 2,731 | 5,8% П | |

| Акрон | AKRN | 2021 | 3 кв | 370 П | 7074 | 5,2% П | |

| Башнефт ап | BANEP | 2021 | год | 94,39 П | 1057,5 | 8,9% П | |

| Башнефт ао | BANE | 2021 | год | 94,39 П | 1415 | 6,7% П | |

| Сургнфгз-п | SNGSP | 2021 | год | 3,65 П | 38,66 | 9,4% П | |

| Сургнфгз | SNGS | 2021 | год | 0,7 П | 32,94 | 2,1% П | |

| М.видео | MVID | 2021 | 2 кв | 35,5 П | 600,5 | 5,9% П | |

| Распадская | RASP | 2021 | 4 кв | 30 П | 387,98 | 7,7% П | |

| ЛУКОЙЛ | LKOH | 2021 | 3 кв | 340 П | 6825,5 | 5,0% П | |

| Мечел ап | MTLRP | 2021 | год | 75 П | 238,35 | 31,5% П | |

| Газпрнефть | SIBN | 2021 | 3 кв | 22,9 П | 463,5 | 4,9% П | |

| АЛРОСА ао | ALRS | 2021 | 4 кв | 8,79 П | 139,17 | 6,3% П | |

| ГМКНорНик | GMKN | 2021 | 3 кв | 1574 П | 22786 | 6,9% П | |

|

+добавить дивиденды История выплаченных дивидендов |

В следующем календаре находятся точные даты закрытия реестров, утвержденные советом директоров. Кроме того, здесь указываются даты закрытий реестров для

участия в годовых и внеочередных собраниях акционеров российских компаний

Даты закрытия реестров, даты отсечки

| Дата | Описание | Ссылка |

|---|---|---|

| 27.09.2021 | MAGN: закрытие реестра по дивидендам 3,53 руб | |

| 27.09.2021 | GEMC: закрытие реестра по дивидендам 73,52 руб | |

| 27.09.2021 | LRCX: дивиденды $1.5; Выплата 13.10.2021 | |

| 27.09.2021 | PM: последний день с дивидендом $1.25 | |

| 28.09.2021 | APLE: последний день с дивидендом $0.01 | |

| 28.09.2021 | BXP: последний день с дивидендом $0.98 | |

| 28.09.2021 | DHR: последний день с дивидендом $0.21 | |

| 28.09.2021 | LADR: последний день с дивидендом $0.2 | |

| 28.09.2021 | SLG: последний день с дивидендом $0.303 | |

| 28.09.2021 | USB: последний день с дивидендом $0.46 | |

| Полный календарь |

В нижеследующих таблицах указаны дивидендные доходности, которые рассчитаны как отношение суммы всех полностью выплаченных дивидендов за прошлый год к текущей рыночной цене акции.

Фактически, эта таблица показывает, на какую годовую доходность могут рассчитывать инвесторы в случае, если компания за этот год выплатит такие же дивиденды как и в прошлый раз.

Но поскольку ситуация с прибылью компаний из года в год меняется, прошлые доходности не могут быть гарантированы в будущем.

Прошлая дивидендная доходность

| № | Название | Див доход, ао, % | Цена, посл | ||

|---|---|---|---|---|---|

| 1 | Лензолото | 137.9% | 11040 | ||

| 2 | Globaltrans | 13.5% | 551.2 | ||

| 3 | ТМК | 13.5% | 94 | ||

| 4 | КИВИ (QIWI) | 13.4% | 623.5 | ||

| 5 | МТС | 10.7% | 331.75 | ||

| 6 | Селигдар | 10.0% | 45.02 | ||

| 7 | Россети Центр и Приволжье | 9.9% | 0.2612 | ||

| 8 | НЛМК | 9.6% | 224.28 | ||

| 9 | ТГК-1 | 9.1% | 0.010948 | ||

| 10 | ОГК-2 | 8.7% | 0.687 | ||

| Полная таблица |

| № | Название | Див доход, ап, % | Цена, посл | ||

|---|---|---|---|---|---|

| 1 | Лензолото | 176.6% | 2095 | ||

| 2 | Сургутнефтегаз | 17.4% | 38.66 | ||

| 3 | Селигдар | 10.1% | 44.75 | ||

| 4 | Россети Ленэнерго | 9.2% | 164.7 | ||

| 5 | Пермэнергосбыт | 8.1% | 154.2 | ||

| 6 | ДЗРД — Донской завод радиодеталей | 7.8% | 1710 | ||

| 7 | Саратовский НПЗ | 7.5% | 15120 | ||

| 8 | Красноярскэнергосбыт | 6.9% | 9.44 | ||

| 9 | ЦМТ | 6.5% | 8.68 | ||

| 10 | Сбербанк | 6.1% | 308.72 | ||

| Полная таблица |

Здесь представлены все последние новости по дивидендам, опубликованные на смартлабе. Чтобы добавить новость по дивидендам в этот раздел,

напишите пост и поставьте в нему тег «дивиденды»

Новости дивидендов

-

(2)

26/09

Акции Lockheed Martin или как каждый может получить деньги от Пентагона -

(3) +8

24/09

Добровольного выкупа акций Нижнекамскнефтехим и Казаньоргсинтез может не быть — Универ Капитал -

+4

24/09

Увеличение free float позитивно для акций ММК — Финам -

+4

24/09

Распадская утвердила размер выплаты дивидендов за первое полугодие -

+4

24/09

Repsol: недорогой и дивидендный испанский нефтяник — Финам -

+4

24/09

Введение налога на дивиденды отложено, что позволит окончательно доработать его — Промсвязьбанк -

+4

24/09

McDonald’s возобновляет выкуп акций, поскольку бизнес восстанавливается после пандемии -

+11

23/09

Налоговый маневр в M&M. Соглашение достигнуто — Атон -

+4

23/09

Связывать падение акций металлургических компаний только с налогами не стоит — Универ Капитал -

+4

23/09

Дивидендная политика не должна увеличивать нагрузку на российскую экономику — Белоусов -

….

Здесь можно увидеть сообщения о дивидендах, поступивших на счет акционеров. Участники смартлаба, которым пришли дивиденды,

пишут в соответствующую ветку нашего форума акций —

«Поступление дивидендов»

Coca Cola Company

- Дивидендная доходность в 2020 году: 3,46%

- Посмотреть карточку компании

Крупнейший в мире производитель безалкогольных напитков, продающихся более чем в 200 странах. Самый известный напиток компании – газировка Сoca-Cola. Другие мировые бренды: Fanta, Schweppes, Sprite, Bonaqua. В России – соки «Моя семья» и «Добрый».

8. PayPal

PayPal (тикер: PYPL) – это цифровая платежная платформа с более чем 277 миллионами активных владельцев счетов на более чем 200 рынках по всему миру. У него есть продуктовые сегменты, включая Braintree, Venmo и Xoom.

PayPal позволяет потребителям и продавцам получать деньги в более чем 100 валютах, снимать средства в 56 валютах и хранить остатки на своих счетах PayPal в 25 валютах.

PYPL имеет рыночную капитализацию более 289 миллиардов долларов и котируется как в индексе S&P 500, так и в индексе NASDAQ 100. Эта цифровая и мобильная платежная платформа продолжает расширять свои услуги.

Чем хороши дивидендные истории

Дивиденды — это часть прибыли организации или компании, которая распределяется между владельцами ее акций или ценных бумаг. С ними неразрывно связано понятие дивидендной доходности, которая рассчитывается как соотношение выплат за последний год и текущей стоимости акции.

Следует отметить, что дивидендная доходность на американском рынке существенно ниже, чем на российском. Там 3-5% являются очень высоким показателем. Это связано с более низкими процентными ставками в США (ключевая ставка составляет 1-1,25%) и компенсируется более умеренными рисками.

На длительных временных отрезках дивиденды способны заметно увеличить совокупную доходность терпеливого инвестора. Классический пример на американском рынке — индекс общей доходности S&P 500 Total Return, который с 1988 года прибавил около 1820%, по сравнению с +890% стандартного S&P 500 (данные Yahoo Finance). С 1929 года на реинвестированные дивиденды пришлось около 40% общей доходности S&P 500.

Дивиденды несут в себе определенность, позволяя надеяться на стабильный источник доходов. Если дивиденды объявлены, то обозначенная сумма будет перечислена на счет держателя акций в установленный срок.

Также дивиденды несут в себе сигнальную функцию. Согласно этому подходу, регулярное увеличение дивидендов являются признаком уверенности топ-менеджмента компании в ее будущем, что повышает ценность акций. Пойти на попятную будет сложно. Снижение дивидендов воспринимается рынком как негативный сигнал, поэтому корпорации всеми силами стремятся этого не делать. Логично, что в рамках S&P 500 число компаний, режущих дивиденды, заметно растет лишь в условиях рецессии.

Тут есть один тонкий момент — когда «компании роста» переходят в зрелую стадию, они могут начать выплачивать дивиденды из-за избытка кэша и недостатка инвестиционных возможностей. В таких случаях сообщения о начале выплаты недавними «звездами» дивидендов могут сначала смутить инвесторов.

Чем полезно знание секторов

1. Диверсификация. Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Знание секторов поможет подобрать слабо коррелирующие акции, снизив тем самым риск портфеля.

Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

2. Концентрация. Возможны и, напротив, точечные идеи. Если вы верите в долгосрочные перспективы какой-либо индустрии или ожидаете появления катализаторов в определенном сегменте, то информация о структуре секторов позволит оптимально подобрать подходящие бумаги.

В разные периоды появляются новые драйверы, прорывные технологии и бизнес-модели, а значит и лидеры роста. В последнее десятилетие — это сектор высоких технологий. Современные мегатренды — искусственный интеллект, big data, 3D печать, биотехнологии.

3. Зависимость от бизнес-циклов. Тут речь идет о разрезе в 1-10 лет. Полный цикл охватывает три периода: возрождение, экспансию и сокращение экономики. Речь также идет о четырех этапах: раннем, среднем, позднем и рецессии. Каждый этап может охватывает по нескольку лет, в разных стадиях наиболее актуальны те или иные сектора, циклические или защитные бумаги.

Согласно оценкам Fidelity, сейчас США находятся ближе к поздней стадии экономического цикла, хотя еще туда не вошли. Если говорить об отдаленном будущем, в преддверии рецессии актуальными станут инвестиции в «защитные» сектора. В любом случае, подобные бумаги способны диверсифицировать инвестиционный портфель, обеспечить поток дивидендов.

Philip Morris International, Inc. (PM)

Размер дивидендов: $1.20

Дивидендная доходность: 5,41%

В истории американского табачного гиганта – более 10 лет стабильного прироста дивидендов. Вопреки мировым тенденциям снижения интереса к табаку, акции Philip Morris продолжают расти. В ближайшие несколько лет компания ожидает около 40% прироста дохода предприятия за счет прибыли от продажи бездымных продуктов: электронных сигарет, систем нагревания табака IQOS, картриджей и аксессуаров.

В последней четверти 2020 года компания была впервые включена в Промышленный индекс Доу Джонса – один из старейших американских фондовых индексов, в которые входят 30 крупнейших компаний США. Несмотря на очевидный рост Philip Morris, акции пока остаются доступными: многие инвесторы пропускают выгодное предложение по этическим причинам. Компании пока не удалось обнаружить абсолютно безвредный способ потребления нагретого табака, поэтому IQOS – главный источник роста Philip Morris в 2020 – считается «нечистым» заработком. Аналитики советуют акционерам, которые не страдают от лишних предубеждений, воспользоваться выгодной возможностью и купить доходные акции, пока не поздно – пусть они и принадлежат «страшной» табачной компании.

BCE Inc.

- Рыночная капитализация: $37,8 млрд;

- Квартальные выплаты: $0,63;

- Дивидендная доходность: 6,06%.

Канадские телекоммуникационные компании, как и банки, славятся своими дивидендами. Нормативное регулирование сильно ограничивает конкуренцию со стороны иностранных компаний, благодаря чему эти игроки могут предоставлять услуги по более высоким тарифам.

Крупнейший оператор связи страны в лице BCE Inc. (NYSE:BCE), (TSX:BCE) является хорошим выбором, способным обеспечить высокую доходность в условиях низких процентных ставок.

BCE 1-Year Chart.

Акции телекоммуникационных компаний, как правило, опережают рынки по мере снижения процентных ставок, поскольку эти компании привлекают большие объемы финансирования на рынках капитала. В условиях низких ставок им куда легче поддерживать и рефинансировать долги.

Сильная связь с долгосрочными ставками позволит компании BCE, также известной как Bell, быстро восстановиться после окончания экономического спада, спровоцированного пандемией. Но высокая доходность акций показывает, что инвесторы пока выжидают, ведь тенденция к удаленной работе ударила по доходам телекомов от предоставления медиа-услуг и беспроводной связи.

За второй квартал выручка Bell снизилась на 9,1% по сравнению с аналогичным периодом прошлого года, а прибыль упала на ошеломительные 64%, в основном из-за списания медиа-активов.

Этот период слабости, который заставил акции BCE упасть на 10% ниже уровня начала года, является удачной возможностью для покупки. BCE долгое время придерживалась политики ежегодного наращивания дивидендов на 5%, тем самым опережая инфляцию. Компания направляет на выплаты акционерам от 65% до 75% свободного денежного потока и с четвертого квартала 2008 года более чем удвоила годовые дивиденды.

Enbridge

На фоне резкого обвала доходности облигаций инвесторы в поисках фиксированного дохода обратили внимание на компании, гарантирующие высокие и, самое главное, надежные выплаты дивидендов

Крупнейший оператор сети трубопроводов в Северной Америке Enbridge (NYSE:ENB) хорошо вписывается в портфель дивидендных акций благодаря широкому «экономическому рву» и стратегически важному положению канадской компании в региональной цепочке поставок энергоносителей

Крупнейший оператор сети трубопроводов в Северной Америке Enbridge (NYSE:ENB) хорошо вписывается в портфель дивидендных акций благодаря широкому «экономическому рву» и стратегически важному положению канадской компании в региональной цепочке поставок энергоносителей. ENB: Недельный таймфрейм

ENB: Недельный таймфрейм

Денежные потоки Enbridge диверсифицированы и распределены по регионам, что помогает компании справляться с замедлением экономики лучше, чем многим другим.

Приведем пример. В то время как пандемия ударила по мировому спросу на нефть, компании Enbridge, занимающиеся транспортировкой, распределением и хранением газа (которые обеспечивают около 30% суммарных денежных потоков), смогли защитить дивидендные выплаты. Каждый квартал Enbridge выплачивает $0,6525 на акцию, обеспечивая годовую доходность в 8%.

В течение последних трех лет Enbridge проводила реструктуризацию, продавая активы, концентрируясь на своих сильных сторонах и выплачивая долги. Эти инициативы способны обеспечить стабильно растущий доход в долгосрочной перспективе.

Налогообложение при покупке-продаже иностранных акций: нюансы

Налог с продажи иностранных акций физическим лицом рассчитывается и взимается с учетом следующих особенностей:

НДФЛ по сделкам купли-продажи иностранных акций рассчитывается в отношении каждой сделки отдельно. Налоговой базой является разница между ценой продажи и ценой покупки, также базу можно уменьшить на сумму уплаченных комиссий. Ставка НДФЛ — 13% для налоговых резидентов РФ и 30% — для нерезидентов. С 2021 года налоговые резиденты, чей годовой доход превысил 5 млн. рублей, облагаются налогом по ставке 15 % (данная ставка применяется только к сумме превышения над 5 млн.руб., доход до 5 млн.руб. по-прежнему облагается по ставке 13%).

- Иностранные акции как правило торгуются в валюте. Поэтому для целей НДФЛ доходы и расходы пересчитываются по курсу ЦБ РФ на дату расчетов по сделке (т.е. по курсу на дату Т+2 (считаются только рабочие дни) относительно покупки или продажи). Из-за этого может возникнуть дополнительный доход от валютной переоценки, о которой поговорим в одном из следующих разделов.

- Если вы торгуете акциями через российского брокера, то он выступает налоговым агентом по сделкам купли-продажи: сам рассчитывает НДФЛ, подает в налоговую сведения, удерживает налог и уплачивает его в бюджет, а в случае невозможности удержания сообщает об этом в налоговую инспекцию. Соответственно, инвестору, являющемуся клиентом российского брокера, никаких действий по части НДФЛ от сделок купли-продажи акций предпринимать не нужно. Если же торговля осуществляется через иностранного брокера, все расчеты и отчетность ложатся на инвестора.

Примечание: клиент может запросить у налогового агента справку 2-НДФЛ и проверить поданную им информацию в личном кабинете налогоплательщика на сайте ФНС ( www.nalog.ru ).

Для долгосрочных владельцев ценных бумаг, налоговых резидентов РФ, предусмотрена льгота по НДФЛ (ст. 219.1 НК РФ). Если акции куплены после 01.01.2014 года, находились в собственности более трех лет и на момент продажи обращаются на ОРЦБ, от налогообложения освобождается доход от их продажи в пределах 3 млн руб. за каждый год владения (если владели 3 года -вычет до 9 млн руб., 4 года – до 12 млн руб. и т. д.). Получить данный налоговый вычет можно через налогового агента (брокера) или самостоятельно через налоговую инспекцию. В первом случае нужно подать соответствующее заявление брокеру, без заявления вычет он не предоставит (письмо Минфина от 01.09.2016 № 03-04-06/51247). Во втором — физическое лицо самостоятельно подает заявление и налоговую декларацию по форме 3-НДФЛ в налоговый орган по месту учета.

China Yuchai International (CYD).

Дивидендная доходность 4,89%.

Цена 17,4 $.

China Yuchai International состоит из трех дивизионов, и каждый кажется странным противником для двух других. Одно из подразделений – это компания по управленческому консультированию и бухгалтерскому учету для китайских фирм.

Другое подразделение производит и продает дизельные двигатели на китайском рынке. Третье подразделение владеет и развивает гостиничную и другую коммерческую недвижимость в Китае и Малайзии. Штаб-квартира находится в Сингапуре.

Это делает эту компанию значимым игроком в регионе на нескольких уровнях. И хотя каждое подразделение кажется полностью обособленным от других, на самом деле каждое подразделение – это игра на экономический рост Китая и региона в трех очень стратегических секторах.

Акции компании выросли на 27% за последний год, имеют текущий коэффициент P/E всего 8,15 и дивиденды 4,98%. Аналитики не будут обращать на это особого внимания, поскольку это запутанная комбинация, но CYD имеет многообещающие преимущества как дивидендные акции и игра для регионального роста.

3М (MMM).

Рыночная капитализация: 76,4 млрд. $.

Дивидендная доходность: 4,4%.

Количество лет увеличения дивидендов: 62 года.

Промышленный конгломерат 3M (MMM), который делает все от клеев до электрических цепей и магнитных лент, оказывается в критическом положении во время вспышки коронавируса. Компания делает маски N95 настолько быстро, насколько это возможно, для пополнения опасно низких запасов в больницах и других учреждениях.

3M – один из самых долгожданных королей дивидендов, который может похвастаться ежеквартальным дивидендами, которые существует уже более столетия. И 3М ежегодно увеличивал распределение денежных средств в течение 62 лет подряд.

В последний раз компания подняла дивиденды в феврале, когда подняла квартальную выплату на 2% до 1,47 долл. на акцию. За прошедшее десятилетие 3M вернул акционерам 57 миллиардов долларов путем комбинации дивидендов и выкупа акций, или 121% от чистой прибыли, говорится в сообщении компании в пресс-релизе.

Постоянный поток денежных средств помог компании 3M завоевать звание одной из 50 лучших акций всех времен, даже если за последние два года акции значительно отставали от рынка. Торговая война США с Китаем, а также мягкость в секторах автомобильной и бытовой электроники наказывают результаты МММ.

Инвесторы могут рассчитывать на стабильные выплаты конгломерата в течение длительного времени.

Home Depot

На протяжении 2020 года поставщики товаров и услуг для ремонта и благоустройства жилья опережали рынок, поскольку в условиях карантина американцы начали вкладывать больше средств в свои дома.

Благодаря этим тенденциям акции Home Depot (NYSE:HD) оказались в числе лучших дивидендных бумаг этого сектора.

HD: Недельный таймфрейм

Непосредственно перед началом пандемии компания пожинала плоды своих 11-миллиардных инвестиций в модернизацию торговых точек, цифровое присутствие и расширение предложений для своих ключевых клиентов. И высока вероятность того, что эти инициативы продолжат толкать продажи Home Depot вверх, обеспечивая растущий доход инвесторам.

Компания славится своими надежными дивидендами. За последнее десятилетие квартальные выплаты выросли на 380%, а учитывая, что на дивиденды направляется всего 50% нераспределенной прибыли, Home Depot способна и дальше их наращивать. При годовой дивидендной доходности в 2,2% компания ежеквартально выплачивает $1,5 на акцию.

С начала год акции выросли на 25% и в пятницу закрылись на отметке $270,45.

Procter & Gamble (PG).

Рыночная капитализация: 255 млрд. $.

Дивидендная доходность: 2,9%.

Количество лет увеличения дивидендов: 63 года.

Procter & Gamble (PG) входит в число крупнейших мировых брендов не только бытовой химии, таких как моющие средства Tide, но и подгузники Pampers и бритвы Gillette и является одним из самых узнаваемых дивидендных королей. Она также имеет завидные защитные характеристики в то время, когда рынки рушатся. Спрос на такие товары, как туалетная бумага (тренд 2020 года), зубная паста и мыло, обычно остается стабильным как в хорошие, так и в плохие времена.

Конечно, это вряд ли делает P&G полностью защищенным от рецессии, но это помогло обеспечить надежные выплаты дивидендов на протяжении более чем ста лет. Компонент Dow платит акционерам с 1890 года и ежегодно увеличивает распределение денежных средств в течение 63 лет. В последний раз P&G увеличивала свои квартальные выплаты в апреле 2019 года на 4% до 74,59 центов на акцию.

В дополнение к щедрым дивидендам, аналитики ожидают, что PG будет генерировать среднегодовой рост прибыли на 7,1% в течение следующих трех-пяти лет. В середине марта Deutsche Bank повысил рейтинг акций до уровня «Покупка и удержание», отметив, что он “привлекательно защищен” на неопределенном рынке.

Дивидендная элита российского фондового рынка

На фондовом рынке РФ нет официальной методики и критериев отбора дивидендных королей. Однако многие эксперты и аналитики по аналогии с принципами американского скрининга составляют списки российских компаний, стабильно выплачивающих дивиденды .

Условия для включения в индекс Dividend Aristocrats Russia

Ведущим аналитиком ПАО «УК Арсагера» Александром Шадриным был составлен список Dividend Aristocrats Russia Index по следующим критериям.

- Отбор акций и торговля ими на бирже. Компании, вошедшие в индекс, торгуют на Московской бирже, биржах LSE — Лондон, NYSE — Нью-Йорк.

- Годовые итоговые дивиденды выплачиваются из года в год с постоянным ростом не менее пяти лет.

В отличие от американских аристократов в России отсутствуют критерии по сумме капитализации и среднедневному обороту. Ведется учет промежуточных (специальных) дивидендов.

Российские аристократы

- «Лукойл» (LKOH) в течение 13 лет наращивала размер дивидендов, единственным сбоем был 2013 год. Доходность акций за последние 5 лет в среднем сложилась в 6,6 %, выплаты — 20 лет.

- ПАО «НОВАТЭК» (NVTK) — второе после «Газпрома» общество, ведущее разведку месторождений, переработку и продажу природного газа. Дивидендная доходность на сентябрь 2020 г. составила 2, 88 %, дивиденды выплачиваются 17 лет.

- НЛМК — Новолипецкий металлургический комбинат (NLMK). После 2015 года выплаты дивидендов значительно увеличились, но в 2020 году произошел резкий спад. Дивидендная доходность за последнюю пятилетку составила 11,2 %, платежи акционерам — 5 лет подряд.

- ПАО «ТГК-1» (TGKA) — энергетическая фирма с небольшой капитализацией. Начиная с 2010 года, выплаты акционерам постепенно увеличивались, в 2019 и 2020 гг. резко рванули вверх. Прирост 2020 г. по сравнению с 2019 составил 60,8 %. Дивидендная доходность на сентябрь 2020 г. — 9,21 %, выплаты — 6 лет.

- За 2018 г. в «Татнефти» дивидендная доходность по обычным акциям составила 12,43 %, по привилегированным — 17,68 %. Размер дивидендов за тот же период — соответственно 64,4 и 65,4 руб, постоянные платежи — 5 лет.

Пять компаний нефтяного и металлургического профиля не могут обеспечить стопроцентной диверсификации (разнообразия) акций. Предприятия, занимающиеся добычей сырья и его поставками, в наибольшей степени зависят от экономической ситуации в мире.

Дополнительная информация. В настоящее время в государственных корпорациях решениями правительства установлены обязательства по выплате дивидендов. Для этой цели предприятия формируют фонды денежных средств. Частные компании рассчитывают и платят дивиденды с целью привлечь инвестиции для расширения своего производства.

Дивидендные аристократы — элита бизнеса высокой надежности. Перед присвоением этого статуса каждый претендент прошел длительный путь и подтвердил свое положение более чем 25-летним стажем выплаты дивидендов. Обратиться к ценным бумагам этой категории компаний лучший вариант для начинающего инвестора.