Жажда наживы. как распознать финансовую пирамиду и избежать обмана

Содержание:

- Популярные пирамиды в России: тогда и сейчас

- Сетевой бизнес

- Статья Уголовного кодекса о финансовых пирамидах

- Виды финансовых пирамид

- Что такое финансовая пирамида

- Дополнительные признаки

- «Миссисипская компания» (1717-7120 гг.)

- ТОП-20 признаков финансовой пирамиды

- Что делать, если вложил деньги в финансовую пирамиду

- Как не стать жертвой финансовых пирамид

- Новые возможности

- Виды

- Как развивались финансовые пирамиды в России

- Современные пирамиды в интернете

- Классическая финансовая пирамида

- Заключение

- Заключение

Популярные пирамиды в России: тогда и сейчас

Бум таких фирм начался в 1990 г. Самая крупная пирамида в России — МММ. Были и другие проекты, которые желали повторить успех этой организации:

- Властелина;

- Рубин;

- Тибет;

- Life is good и другие.

Все звучало красиво только в теории, а на практике в общей сложности пострадало огромное количество человек. Несмотря на горький опыт, люди продолжают вкладываться в сомнительные проекты. Такие, как:

- МММ-2012 и 2016;

- СуперКопилка;

- Recyclis;

- Элеврус;

- Credex и пр.

МММ

Об этой пирамиде наслышаны все жители СНГ. Свою популярность МММ набирала быстро, количество акционеров росло в геометрической прогрессии. Основанная в 1993 г., уже в начале 1994 г. она привлекла более миллиона вкладчиков. Реклама инвестиционного проекта шла по всем каналам телевидения и по праву является примером маркетингового хода в наши дни.

Среди вкладчиков началась паника. Они просили вернуть свои деньги, но не всем это удалось.

Успех МММ обусловлен финансовой неграмотностью населения в 90-е гг. Сейчас такое вряд ли повторится, потому что граждане стали осторожными в вопросах, которые касаются денег. Но все-таки уроки прошлого научили не всему, финансовые пирамиды существуют и в наши дни: МММ-2011, МММ-2012, МММ-Nigeria, MMM-China. Люди и сейчас продолжают вкладываться в проекты, хотя уже по названию понятно, что они из себя представляют.

К тому же их основатель (тот же Мавроди) этого и не скрывает. Хотя вряд ли он выложил бы все карты наружу, если бы не было предыдущего неудачного опыта.

Махинация с iPhone

В 2011 г. житель Москвы пустил слух, что имеет связи на таможне и может достать новейшие модели айфона по низкой цене. Главным условием сделки была 100% предоплата.

В итоге хитрый предприниматель, получив деньги с первых клиентов, приобретал гаджеты по обычной цене, а продавал по заниженной, вкладывая средства из своего кармана. Однако это быстро окупилось, весть о такой щедрости быстро разлетелась, к мужчине начало обращаться огромное количество покупателей. Один из них заказал айфонов на 5 млн. рублей. Продавец получил эти деньги и скрылся. Однако через год его нашли и он понес уголовную ответственность.

Сетевой бизнес

Сетевой маркетинг нередко приравнивают к финансовой пирамиде, хотя это несправедливо. Между ними есть отличия, хотя стоит оговориться, что большинство современных пирамид маскируются именно под сетевой бизнес с нематериальной продукцией.

Начнём с того, что сетевой маркетинг разрешён законом, а пирамиды — нет. У сетевой компании есть все необходимые документы, она зарегистрирована в установленном законе порядке и платит налоги. Компании сетевого маркетинга занимаются продажами и получают от них доход. Финансовые пирамиды не ведут никакую деятельность помимо привлечения новых вкладчиков.

Прибыль участника сетевого маркетинга привязана к объёму его товарооборота и не зависит от числа привлеченных новых вкладчиков. Таким образом можно построить действительно работающий бизнес, получать стабильный доход. В сетевом маркетинге организаторы и члены сообщества заинтересованы закрепиться на рынке. Пирамиды же разваливаются через несколько месяцев, максимум через несколько лет, когда не могут привлечь новых вкладчиков.

Почему тогда сетевой маркетинг и финансовые пирамиды путают между собой? Во-первых, потому что вторые действительно маскируются под первых, получается так называемая «сетевая пирамида». Во-вторых, так как внешние сходства всё же есть — это вступительный взнос. Только в пирамиде он больше, потому что является единственный источником дохода, а не платой за материалы или продукцию.

Статья Уголовного кодекса о финансовых пирамидах

Как ни странно, но финансовые пирамиды стали запрещены в России совсем недавно. Правоведы связывают подобные изменения в законодательстве с тем, что именно в недавнее время такого рода мошеннических схем стало чересчур много, чуть ли не каждый мог организовать структуру, которая основывалась бы на привлечении новых вкладчиков, за счет которых совершались бы выплаты самым первым.

Итак, в 2016 году были внесены изменения в Уголовный кодекс. Появилась статья 172.2, в которой предусмотрена ответственность за финансовую пирамиду, как за ее создание, так и за рекламу и любое привлечение людей. В законе говорится о том, что любая деятельность, связанная с привлечением вкладов частных лиц, а затем выплат из этих вкладов денег первым вступившим лицам, будет уголовно наказуема, если при этом организация не занимается инвестиционной или любой другой предпринимательской деятельностью, которая могла бы обеспечить доходность по этим вкладам.

Предусмотрено несколько видов наказаний:

- Штраф. Равен размеру зарплаты или любого другого дохода осужденного за два года.

- Принудительные работы. Максимальный срок принудительных работ – четыре года.

- Лишение свободы. Также на четыре года с ограничением свободы на срок до одного года, либо без ограничения.

Также в статье отмечено то, что если данное деяние совершено в особо крупном размере, то наказание усиливается, увеличивается его срок и размер штрафа. Поэтому, прежде чем организовать нечто подобное, теперь стоит как следует подумать, ведь если поймают, то грозит уголовная ответственность. Предполагается, что данный закон поможет полностью избавиться от множества видов мошенничества в сфере вкладов и инвестиций.

Смотрите видео о сроках за финансовые пирамиды.

Виды финансовых пирамид

До сих пор какой-то внятной классификации финансовых пирамид никем предложено не было. Видимо, эта классификация не так востребована с практической точки зрения.

Беглый взгляд на практику функционирования подобных мошеннических структур позволяет выделить несколько критериев деления финансовых пирамид на виды (типы).

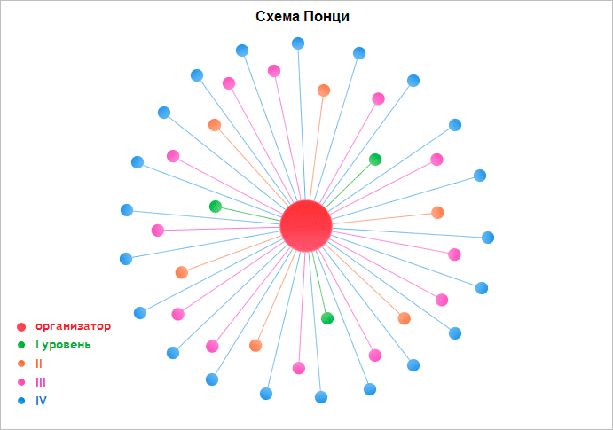

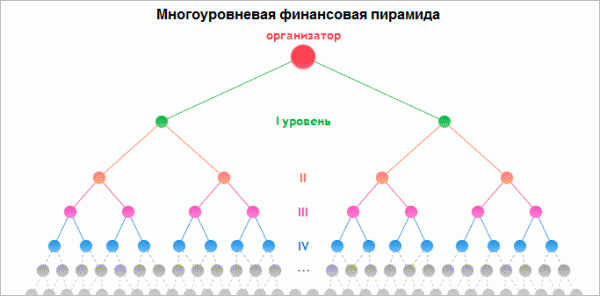

По своей структуре финансовые пирамиды могут быть разделены на два вида: двухуровневые и многоуровневые.

Двухуровневые финансовые пирамиды построены по схеме «клиент – проект», многоуровневые – «рефералы – клиент – проект» (элемент «рефералы», в свою очередь, также может иметь МНОГОУРОВНЕВУЮ структуру).

Некоторые финансовые пирамиды имеют десять и более уровней рефералов, что только подчеркивает ее мошеннический характер.

Суть-то от этого не меняется: выплаты новым вкладчикам буду производиться ИСКЛЮЧИТЕЛЬНО из имеющегося капитала, сформированного предыдущими вкладчиками.

По характеру выплат финансовые пирамиды делятся на производящие выплаты части вкладчиков, принципиально не производящие какие-либо выплаты вкладчикам.

Разумеется, при желании можно выделить и другие типы или виды финансовых пирамид.

Что такое финансовая пирамида

С экономической точки зрения финансовая пирамида — это схема, созданная для заработка на привлечении новых участников. То есть, создатель пирамиды и первые участники зарабатывают, привлекая все новых вкладчиков.

Финансовые пирамиды часто маскируются под благотворительные или инвестиционные фонды, или обычный бизнес. Кстати, предприниматель может поневоле стать создателем финансовой пирамиды другого типа. Например, он не рассчитал рентабельность, бизнес не пошел, а расплачиваться с поставщиками и кредиторами надо. Приходится брать новые займы, чтобы погасить долги. В целом, такую схему нельзя назвать классической финансовой пирамидой, однако общие черты есть.

Дополнительные признаки

Разоблачить финансовую пирамиду можно и по ряду других признаков, которые косвенным образом могут указывать на мошеннические намерения ее организаторов:

- использование при описании своей деятельности малопонятных юридических или экономических терминов, наподобие опционов, Форекса, трейдинга и прочих;

- крайне скупая и документально не подтвержденная информация об организаторах компании, которую крайне сложно проверить, либо ее полное отсутствие;

- нежелание размещать в открытом доступе сканы разрешительных документов (свидетельств о регистрации, лицензий, документов, подтверждающих постановку субъекта хозяйствования на налоговый учет, и так далее);

- чрезмерно агрессивная и эпатажная рекламная кампания с привлечением известных политиков, артистов, публичных персон;

- полная конфиденциальность финансовой отчетности, отсутствие достоверных данных о хозяйственной деятельности компании;

- регистрация компаний в оффшорных зонах либо в странах Тихоокеанского региона, Африки, Центральной Америки;

- отсутствие увязки выплат с результатами экономической деятельности и объемов продаж;

- отсутствие оффлайн-офиса, учредительных документов;

- присутствие сложных финансовых схем (покупка актива в одной стране, его регистрация в другой, а продажа – в третьей);

- гарантия высокой доходности, в несколько раз превышающей банковскую (нормальной принято считать доходность в пределах 10-20 процентов годовых).

«Миссисипская компания» (1717-7120 гг.)

По схожей схеме развивалась и другая известнейшая финансовая пирамида того периода – «Миссисипская компания», созданная во Франции Джоном Ло, облагодетельствованным покровительством тогдашним французским регентом Филиппом Орлеанским.

Опустошенный бюджет и обнищавшее население Франции остро нуждалось в притоке денежных ресурсов. Проблема была решена путем не сдерживаемой эмиссии денежных купюр.

Фото 2. Джон Ло — великий финансовый аферист

Вливание в экономику страны более полумиллиарда ничем не обеспеченных французских ливров имело положительный эффект, позволило оживить промышленность, решить проблему с выплатой жалований, погашением кредитов и долгов.

Однако дальнейший рост денежной массы сулил одни лишь беды. Очень скоро инфляционные процессы стали набирать силу, и перед правящей элитой замаячила другая проблема – как избавиться от излишков банкнот.

Ее решение было найдено посредством учреждения «Миссиссипской компании», якобы участвующей в освоении французских территорий на американском континенте.

Щедро проплаченная рекламная кампания сделала свое дело: ажиотаж на акции был столь велик, что люди с удовольствием обменивали стремительно теряющие в цене ливры на обещавшие им безбедное будущее акции «Миссиссипской компании».

Каждый последующий выпуск акций буквально сметался толпой.

Крах компании оказался неизбежен после просочившихся в прессу слухов о распродаже акций ее руководством. Хватило буквально нескольких дней, чтобы обанкротить столь «прибыльное» начинание…

ТОП-20 признаков финансовой пирамиды

Финансовая пирамида определяется по следующим проявлениям:

| Характерные признаки | Пояснение |

| Деятельность подтверждается только честным словом. | Представители компании не предоставляют никакую документацию об операциях. |

| Отсутствует бухгалтерия. | Она, конечно, есть, но никто не покажет отчетную документацию. |

| Обещают процент больше, чем в банках. | Это главный признак, когда стоит насторожиться. Если организация обещает доход больше, чем банки при вкладах, то наверняка является мошеннической. |

| Отсутствие сведений об организаторах. | Если с компанией все в порядке, то вряд ли ее представители будут скрывать данные. Однако информация об организаторах не дает 100 % гарантию, что фирма не является пирамидой. |

| Документация в оффшорной стране. | Организации являются легальными, потому что купить бумаги не сложно. Подделываются и сертификаты, подтверждающие, что деньги застрахованы от банкротства. |

| Специально нанятые люди постоянно проводят рекламные кампании. | Активисты ищут новых вкладчиков, обещая 100 % результат и отсутствие рисков. |

| Обещают быструю окупаемость. | От 1 месяца до года. Это сильно превосходит даже банковские условия при вкладе, что является подозрительным. |

| Запрашивают минимальный вклад или, наоборот, огромную сумму. | Для участия можно вложить столько денег, сколько есть. Нет четкой минимальной и максимальной суммы. |

| Обещают стабильный доход на долгие годы. | Финансовые пирамиды существуют 1-12 месяцев, а планы организаторов уходят вперед на десятилетия. |

| Чрезмерная настойчивость учредителей. | Организаторы используют хитрости и уловки для привлечения новых акционеров. Первых вступивших участников побуждают к реинвестированию. |

| Пассивный доход. | Не нужно вести никакую трудовую деятельность. Просто вложи деньги и сиди спокойно на диване и зарабатывай. Если бы можно было действительно таким образом стать богатым, то все бы ничего не делали и получали процент. Как говорится в пословице: «Без труда не выловишь и рыбку из пруда». |

| Прибыль поступает за счет привлечения новых людей. | Доход — это процент от вкладов привлеченных участников. Пирамиды действуют по принципу: не привел новых людей, не получишь деньги назад. |

| Фирма реализует сверхновый продукт, которого еще не было на рынке. | Инновационные технологии, нестандартно-прогрессивные схемы работы и прочее должны насторожить. Если мыслить логически, задумайтесь: действительно ли было изобретено что-то гениальное и зачем создателям привлекать мелких инвесторов. Можно сразу пойти к олигархам или же запустить краудфандинговую кампанию на специальной платформе (например, TeamRing). В крайнем случае, можно сделать акции на продукт, чтобы о нем узнали все, создать спрос на товар. |

| Постоянная мотивация. | Организаторы часто проводят семинары, вебинары, конференции с привлечением «успешных» людей, которые стали такими благодаря вложениям. На них рассказывают о светлом будущем, огромном богатстве и т.д. Существует даже кодекс внутри фирмы. Из-за этого легко не заметить опасность и попасться в ловушку. |

| Отсутствие лицензии на деятельность. | Значит, компания работает вне закона, т.е. нелегально. |

| Организаторы уверяют, что нет никаких рисков. | Любая фирма, занимающаяся финансовой деятельностью, проинформирует, что при вкладе есть вероятность (пусть и минимальная) потерять часть денег или все средства. |

| В договоре присутствует пункт, что при определенных обстоятельствах компания не вернет деньги инвесторам. | Естественно, учредители потом пользуются этим. Поэтому перед подписанием документации ее нужно внимательно читать. Желательно даже показать опытному юристу. |

| Слишком заумная или запутанная схема выплат. | Акционеру обещают высокий доход, но при выполнении определенных условий, содержащих множество пунктов. Естественно, когда дело дойдет до получения денежных средств, найдется причина их не выплачивать. |

| Принуждение к периодическим взносам или покупке ненужной продукции фирмы. | Это признак, что компания кое-как держится на плаву и существует только благодаря вложениям участников. |

| Призывы действовать прямо сейчас и быстрее вложить деньги. | Такие лозунги давят, принуждая быстрее нести средства, потому что скоро заманчивое предложение закончится. |

Что делать, если вложил деньги в финансовую пирамиду

Эксперты рекомендуют:

- Пойти в офис предприятия, в которое вы вложили деньги. У вас есть документ, который подтверждает внесение вклада? Это существенно облегчит ситуацию. Нужно идти лично и требовать возвращения денег.

- Организаторы пирамиды не вернули средства? Пригрозите, что пойдете в правоохранительные органы, полицию и прокуратуру.

- Угроза действия не возымела? Выполняйте ее — идите писать заявление в полицию. Передайте правоохранительным органам как можно больше информации о компании, расскажите все, что знаете, в том числе приметы лиц, с которыми вы общались.

Чем быстрее вы обратитесь в полицию, тем больше шансов найти организаторов и вернуть деньги.

Признаем, что сложнее всего найти организаторов онлайн-пирамид. Особенно, если юрлица вообще не было или компания зарегистрирована в оффшоре. Поэтому еще раз настоятельно советуем изучать признаки финансовых пирамид и вкладывать средства с умом, грамотно, максимально безопасно.

Как не стать жертвой финансовых пирамид

Имея здравомыслие и хладнокровие можно легко избегать связи с мошенниками с их уникальными предложениями о вложение в финансовые пирамиды. Итак, прежде всего, задайтесь следующими вопросами:

- Как давно существует проект? Пирамиды существуют крайне мало. Поэтому, если история организации имеет менее 2 лет, то стоит насторожиться.

- За счёт чего ожидается высокая доходность? Даже крутые ПИФы не в состоянии обеспечить стабильную доходность выше 12% годовых, тогда откуда у какой-то организации такие возможности? Пусть попробуют объяснить, показать примеры своей работы. Говоря про торговлю на биржах, они будут все пытаться утаить. В этом случае держитесь от них подальше, потому что если бы доходность реально была бы 30% в месяц, то зачем им чужие деньги? Они бы через год стали бы уже миллиардерами и так.

- Проявляют настойчивость, торопят? Кладите трубку и не думайте. Ни одна нормальная организация не будет проявлять настойчивость и торопить Вас.

- Спросите про лицензии и попросите их предоставить вам.

Новые возможности

Появление интернета привело к новому витку развития пирамидального типа бизнеса. Причиной того, что финансовые пирамиды в интернете стали столь популярны, является возможность для создателей сохранять свою анонимность. В Сети есть немало инструментов для перечисления денег, которые слабо отслеживаются регулирующими органами. Этим и пользуются мошенники. Самый распространенный вариант финансовых схем в интернете – это хайпы. Эти инвестиционные программы с очень высокими рисками сегодня предлагают в интернете вложить деньги в некие доходные программы. Но на самом деле прибыль получается за счет привлечения все новых игроков. Организаторы пирамид в интернете уверяют, что риска в их схемах нет никакого, так как количество потенциальных участников еще очень велико. Но этот аргумент не работает, так как любой инфоповод может спровоцировать панику и обрушение пирамиды. Также в сети сегодня можно встретить и традиционные модели пирамид, их называют скамами (от слова обман). Такая инвестиционная пирамида рассчитаны на доверчивость людей, которые ничего не проверят и перечислят деньги. Есть модели, которые маскируются под игры, в которых предусмотрена продажа каких-то атрибутов игры. Мошенники каждый день запускают все новые проекты в сети и почти всегда остаются безнаказанными.

Виды

Финансовые пирамиды бывают одноуровневыми и многоуровневыми.

Одноуровневую часто называют по имени основателя. В центре круга организатор, который контролирует всех участников схемы. Доход первых вкладчиков образуется за счет вкладов последующих. Со временем число членов этой системы растет, растут и обязательства организатора по выплате процентов. Но неизбежно наступает момент, когда при росте обязательств число вкладчиков снижается или прекращается вовсе.

Наступает конец игры. В выигрыше – организатор и ближайший к нему круг людей. Остальные теряют все свои деньги.

Многоуровневая система не только основана на вступительном взносе каждого участника, но и на его обязательствах пригласить еще несколько членов. То есть доход зависит от количества привлеченных людей. Понятно, что такая схема даже с математической точки зрения не может просуществовать долго.

Когда именно наступит крах, знает только организатор. Он видит снижение темпов поступления доходов и количества новых участников. В этом случае, как правило, проект прекращает свое существование, а его идейный вдохновитель пропадает со всеми собранными деньгами.

Как развивались финансовые пирамиды в России

История финансовых пирамид в России пока еще не набрала достаточного количества громких прецедентов. Но даже некоторых, особенно крупных, хватило для потрясения народа на долгие годы вперед. До сих пор граждане сторонятся подозрительных проектов, подозревая их в «пирамидальности» и сравнивая с МММ. Но детище Мавроди – далеко не первый такой проект в стране.

Хопёр Инвест

Первая финансовая пирамида в России, родившаяся ещё до известнейшего МММ. Была официально зарегистрирована в 1993 году Лией Константиновой и ее членами семьи. Изначально была полноценной инвестиционной компанией, но впоследствии переродилась в мошенническую схему. Активно развивалась и привлекала вкладчиков, добилась создания более 70 филиалов по всей стране.

В 1994 году Анатолий Чубайс резко раскритиковал деятельность компании, подчеркнув, что прослеживает схемы пирамидальной деятельности в происходящем. И через некоторое время эти слова подтвердились – компания прекратила выплаты и осталась должна более 500 миллиардов неденоминированных рублей. Пострадало более 4 миллионов вкладчиков.

МММ

Крупнейшая финансовая пирамида страны, основанная Сергеем Мавроди. Изначально компания МММ существовала с 1989 года и вела торговую и финансовую деятельность. В том числе ввозила иностранную оргтехнику в СССР. В 1992 году была перерегистрирована как «МММ-Инвест». А в 1994 году переродилась в обычную финансовую пирамиду.

МММ начала выпускать акции с 1 февраля 1994 года. Каждая стоила 1000 рублей. После чего сразу же ввела возможность торговать этими акциями. Котировки на них постоянно росли, что стимулировало вкладчиков приобретать большее количество акции, чтобы в дальнейшем их продать.

Естественно, такая схема быстро разлетелась. Пришлось перевыпускать акции, а потом – выпускать «билеты МММ», которые стоили 1% цены акции. Потом Мавроди отказался и от них, а ввел добровольные пожертвования – от клиента фирме, если он покупал акции, и обратно, если клиент продавал. К 4 августа того же года цена на акции выросла в 127 раз.

Однако государство видело, к чему все идет, и стремилось ограничить деятельность МММ. Сам же Мавроди заявлял, что это было полноценное уничтожение его бизнеса, и без вмешательства властей ничего бы не произошло. Выплаты прекратились 27 июля 1994 года. Тогда же цены на акции вернулись к 1000 рублей, хоть и с обещанием, что они будут увеличиваться в два раза быстрее.

Мавроди умудрился избраться в Госдуму и вести деятельность под ее прикрытием. И МММ просуществовала до 1997 года, в сентябре которого была признана банкротом. Точное количество вкладчиков до сих пор не установлено – различные исследования указывают цифры от 2 до 15 миллионов человек.

Современные пирамиды в интернете

Сегодня мошенники свободно себя чувствуют в интернете. Анонимность, электронные кошельки, безграничные возможности проведения рекламной кампании, большой географический охват позволили пирамидам плодиться онлайн, как грибы после дождя.

Появился даже специальный термин – хайп-проекты. Это высокодоходные и высокорискованные инвестиционные проекты, построенные по принципу пирамиды. Но зачастую они только прикрываются тем, что вкладывают деньги участников в акции, облигации и другие инвестиционные инструменты. На деле это все тот же сбор средств с участников и выплаты за счет этого более ранним членам.

Многие понимают, что сильно рискуют, но надеются вывести средства до крушения хайпа. В интернете есть целые списки с рейтингами и датой создания проекта. А аналитики публикуют свои рекомендации, когда и куда стоит вложить, чтобы успеть сорвать сливки. Получается это сделать у единиц.

Классическая финансовая пирамида

Вот, Василий Петрович решил организовать финансовую пирамиду. Он слышал, что это дело прибыльное. С чего надо начинать?

Первым делом, он предлагает своим соседям – Алексею и Григорию дать ему денег в долг под проценты. Мол, вы мне даете 1 тысячу рублей, а через месяц я вам возвращаю полторы тысячи.

Алексей и Григорий, конечно, соглашаются, потому что у Василия Петровича редкая харизма и дар убеждения.

Параллельно, Василий Петрович с тем же предложением обращается к своим коллегам по работе. Только тут ставки уже чуть выше – «Вы мне даете по две тысячи рублей, а я вам через два месяца – возвращаю по три тысячи».

Трое коллег Василия Петровича из охраны местной «Пятерочки» соглашаются на такое выгодное предложение. А дальше Василий Петрович берет их 6 тысяч рублей и возвращает соседям Алексею и Григорию три тысячи рублей (все без обмана – взял две тысячи, а через месяц вернул три). На оставшиеся три тысяч рублей Василий Петрович может хоть каждый день пить пиво с воблой.

Алексей и Григорий, прибалдевшие от такой халявной доходности (+50% за месяц), уже сами на коленях умоляют Василия Петровича взять у них еще денег взаймы. Василий Петрович великодушно соглашается, и рекомендует приводить к нему еще друзей-знакомых. Финансовая пирамида набирает обороты. Но это до поры до времени.

Заключение

Не зря финансовые пирамиды преследуются на государственном уровне. Это явно мошеннический способ заработать деньги, фактически ничего не делая, просто привлекая новых вкладчиков, обещая им «золотые горы».

Да, первые участники финансовых пирамид могут на самом деле заработать. Но для этого им приходится фактически обманывать других вкладчиков, привлекая к участию в схеме. Поэтому настоятельно рекомендуем отказываться от подобных предложений, ведь в итоге самый большой выигрыш получают организаторы пирамиды. Конечно, если до них не смогут добраться правоохранительные органы.

Заключение

Тягостное впечатление оставили у меня мои изыскания по этой теме. Я видела в репортажах корреспондентов сотни обманутых людей. Среди них много пенсионеров, к сожалению. Чем больше статей и фильмов появляется о финансовых пирамидах, тем лучше. Я, кстати, тоже однажды стала участницей такой схемы в далекие 90-е. К счастью, потеряла незначительные средства и получила отличный урок на всю жизнь.

Обидно, что люди, которые теряют большие деньги, больше не верят никому и ничему. Они хранят сбережения под матрасом и сами себя обманывают тем, что надежно защитили средства. А среди наших читателей есть бывшие или настоящие участники финансовых пирамид? Что вы думаете обо всем этом?