Dow jones industrial average (dji)

Содержание:

- Сегодняшний индекс Доу-Джонса

- Последствия падения индекса

- Что такое индекс Доу Джонса

- Расчет делителя Доу и индекса

- Годовая прибыль

- Использование индекса Доу

- Индекс Dow Jones в экономике

- Динамика и анализ «семейства Доу-Джонса»

- Годовая прибыль

- Использование индекса

- Понимание мирового индекса устойчивости Доу-Джонса

- Характеристики и методология мира DJSI

- Особые соображения

Сегодняшний индекс Доу-Джонса

<!—

p, blockquote

37,0,0,0,0—>

Учитывая разнообразие глобальной экономики, можно предположить, что активы всего 30 компаний вряд ли могут оказать заметное влияние на фондовый рынок. Вместе с тем, индекс Dow является наиболее упоминаемым американским рыночным бенчмарком, остается хорошим индикатором общих тенденций.

<!—

p, blockquote

38,0,0,0,0—>

Некоторые эксперты считают, что когда акции компаний DJIA начнут демонстрировать слабость, американская экономика пойдет на спад. Два иных бенчмарка Доу-Джонса (транспорт и коммунальные услуги) также могут указывать на рыночные и экономические тенденции.

<!—

p, blockquote

39,0,0,0,0—>

Эти три индекса Dow Jones могут использоваться для подтверждения друг друга

В теории, если какой-либо из этих трех индексов Dow Jones начинает расходиться в направлении во время рыночного восходящего тренда, частному инвестору необходимо проявить особую осторожность

<!—

p, blockquote

40,0,0,0,0—>

В нынешний состав Dow Jones Industrial Average входят следующие компании:

- 3M — тикер МММ, дата включения – 1976 г.

- American Express — тикер AXP, дата включения – 1982 г.

- Amgen – тикер AMGN, дата включения – 2020 г.

- Apple — тикер AAPL, дата включения – 2015 г.

- Boeing — тикер BA, дата включения -1987 г.

- Caterpiller — тикер CAT, дата включения — 1991 г.

- Chevron — тикер CVX, дата включения — 2008 г.

- Cisco — тикер CSCO, дата включения — 2009 г.

- Coca-Cola — тикер KO, дата включения — 1987 г.

- Disney — тикер DIS, дата включения — 1991 г.

- Dow Inc — тикер DOW, дата включения — 2019 г.

- Goldman Sachs – тикер GS, дата включения – 2013 г.

- The Home Depot — тикер HD, дата включения – 1999 г.

- Honeywell – тикер HON, дата включения – 2020 г.

- IBM – тикер IBM, дата включения – 1979 г.

- Intel – тикер INTC, дата включения – 1999 г.

- Johnson & Johnson – тикер JNJ, дата включения – 1997 г.

- JPMorgan Chase – тикер JPM, дата включения – 1991 г.

- Mcdonald’s – тикер MCD, дата включения 1985 г.

- Merck & Co. – тикер МРК, дата включения – 1979 г.

- Microsoft – тикер MSFT, дата включения – 1999 г.

- NIKE – тикер NKE, дата включения – 2013 г.

- Proctor & Gamble – тикер PG, дата включения – 1932 г.

- Salesforce – тикер CRM, дата включения – 2020 г.

- The Travelers Companies — тикер ТРВ, дата включения – 2009 г.

- UnitedHealth Group – тикер UNH, дата включения – 2012 г.

- Verizon – тикер ВЗ, дата включения – 2004 г.

- Visa – тикер V, дата включения — 2013 г.

- Walmart — тикер WMT, дата включения – 1997 г.

- Walgreens Boots Alliance – тикер WBA, дата включения – 2018 г.

<!—

p, blockquote

41,0,0,0,0—>

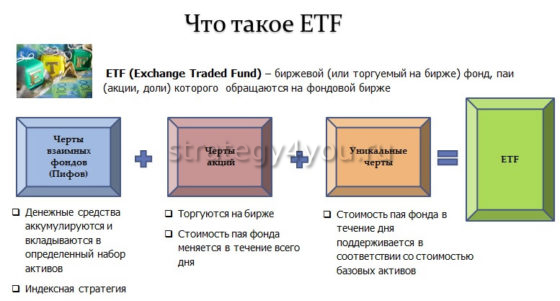

Частный инвестор может приобрести отдельные активы любой из 30 компаний, включенных в Dow Jones либо купить индексные фонды или ETF, отслеживающие изменения этого бенчмарка.

<!—

p, blockquote

42,0,0,0,1—>

Второй возможной стратегией является покупка так называемых «собак ДОУ», 10 самых высокодоходных акций в индексе

Спасибо за внимание, всегда ваш Максимальный доход!.

<!—after—>

Последствия падения индекса

Чем грозит обвал индекса Dow Jones, знает каждый инвестор, даже не интересующийся биржевыми сводками и не имеющий отношения к Америке и ее фондовому рынку. Все инвестиционные активы косвенно зависят от уровня индекса Dow Jones. В первую очередь это связано с его влиянием на курс американской валюты. А курс доллара влияет на все!

В России начнут падать цены на сырье, что отрицательным образом скажется на курсе главной валюты страны. Далее идет цепная реакция: уровень инфляции повышается, количество инвестиций уменьшается, цена на кредиты растет, период стагнации затягивается.

И если вы услышали, что рынок вырос или упал, то знайте, что речь идет об индексе Dow Jones.

Что такое индекс Доу Джонса

До середины XIX века в мире не было биржевого индикатора, способного отобразить экономическое состояние страны или какого-то сектора экономики. При выборе акций для покупки инвесторы пользовались только фундаментальным анализом: изучали компанию, ее отчетную документацию, новости и прогнозировали ее развитие. Это было время бурного роста американской экономики: по всей стране строились железные дороги, открывались промышленные предприятия, добывалось сырье для обеспечения их способности.

Экономика развивалась, а оценить уровень ее роста было невозможно – не было ни формул, ни специальных индикаторов. В 1884 году такой инструмент был разработан Чарльзом Доу, основателем и редактором газеты Wall Street Journal. Его индекс создавался как индикатор, позволяющий журналистам и аналитикам оценивать общие показатели развития американской экономики.

Сначала индекс назывался Dow Jones Transportation Average, так как в его расчет брались акции 11 компаний, девять из которых были железнодорожными. Этот индекс до сих пор существует и торгуется под биржевым тикером TRAN.

В 1896 году появился новый индекс – Dow Jones Industrial Average (DJIA), задача которого – оценивать уровень развития американской промышленности. Сначала в расчет брались акции 12 промышленных предприятий, в 1916 году их численность выросла до 20, а уже в 1920 году – до 30. Именно этот индикатор по умолчанию и называют индексом Доу-Джонса. Именно о нем чаще всего говорят и пишут в новостях.

Описание понятия простыми словами

За последние 100 лет правила расчета индекса нисколько не изменились. Он по-прежнему показывает состояние американской экономики на основе цен акций 30 крупнейших компаний. Периодически обновляется его состав: какие-то компании банкротятся или по другим причинам прекращают работать, на их место приходят другие, но их число остается неизменным – 30.

Dow Jones Industrial Average – это старейший и важнейший биржевой индекс. Такие показатели помогают аналитикам делать экономические прогнозы, а инвесторам – отслеживать поведение рынка ценных бумаг. К примеру, когда часть акций подорожает или упадет в цене, индекс покажет, на сколько в среднем вырос или упал рынок.

Этот показатель важен, чтобы понять, в каком состоянии находится тот или иной сектор экономики, а уже при помощи технического и фундаментального анализа эксперты делают свои макроэкономические прогнозы.

Как рассчитывается индекс

Сначала индекс рассчитывался просто: суммировалась стоимость акций всех входящих в него компаний и делилась на их количество. Например, в 1896 году в расчет индекса брались акции 12 американских компаний. Их стоимость суммировалась и делилась на 12. Полученное число и было значением Доу-Джонса. Оно сравнивалось с предыдущими расчетами и так определялось, вырос индекс или упал.

У такого способа было много недостатков, главный из которых – неточность. Для расчета индекса суммировалась стоимость каждой акции компании, которая была в списке Доу-Джонса, но при этом не учитывалась их капитализация и позиции на рынке. К примеру, одна компания выпускает 1 млрд акций, а другая – 10 тыс., но стоимость каждой ценной бумаги примерно равна. Если эти акции суммировать и поделить на две, мы не получим цифры, отображающей реальное положение дел на рынке.

Другой пример: компания-эмитент раздробила свои акции, их стало вдвое больше, цена на них снизилась, но капитализация осталась прежней. Если и дальше делить стоимость акций на количество компаний, индекс покажет снижение, хотя падения на рынке не было.

Базовое значение индекса на 17 апреля 2020 годы составляет 23350,45 пункта. Один пункт равен 1 доллару США. Если индекс вырос на 100 пунктов, это значит, что общая стоимость акций, которые учитываются при его расчете, выросла на 100 долларов.

Как узнать актуальное значение

Среди русскоязычных изданий выделяют:

- Investing. В новостном разделе ежедневно публикуются материалы о фондовых рынках. В них в обязательном порядке указывается и значение Dow Jones Industrial Average.

- РБК. Один из главнейших источников финансовой информации в Рунете. Значение индекса публикуется в ежедневных новостях и аналитических разборах.

- Коммерсант. Значение регулярно публикуется в новостях, выходящих в этой газете.

Расчет делителя Доу и индекса

Это привело к появлению делителя Доу, предопределенной константы, которая используется для определения эффекта движения на один пункт в любой из примерно 30 акций, составляющих индекс Доу. Были случаи, когда нужно было изменить делитель, чтобы значение Доу оставалось неизменным. Текущий делитель можно найти в The Wall Street Journal; это 0,14748071991788.

Dow не рассчитывается с использованием средневзвешенного арифметического значения и не отражает рыночную капитализацию входящих в него компаний (в отличие от S&P 500). Скорее, он отражает сумму цены одной акции для всех компонентов, деленную на делитель. Таким образом, движение на один пункт любой из составляющих акций сдвинет индекс на такое же количество пунктов.

Годовая прибыль

В следующей таблице показано годовое развитие индекса Доу-Джонса, рассчитанного до 1885 года.

| Год | Стоимость закрытия | Изменение баллов | Изменение в процентах |

|---|---|---|---|

| 1885 г. | 39,29 | 10,83 | 38,05 |

| 1886 г. | 41,03 | 1,74 | 4,43 |

| 1887 г. | 37,58 | −3,45 | −8,41 |

| 1888 г. | 39,39 | 1,81 | 4.82 |

| 1889 г. | 41,56 | 2,17 | 5,51 |

| 1890 г. | 35,68 | -5,88 | -14,15 |

| 1891 г. | 41,97 | 6,29 | 17,63 |

| 1892 г. | 39,21 | −2,76 | 6,58 |

| 1893 г. | 29,57 | -9,64 | -24,59 |

| 1894 г. | 29,40 | -0,17 | -0,57 |

| 1895 г. | 30.07 | 0,67 | 2,28 |

| 1896 г. | 29,56 | −0,51 | -1,70 |

| 1897 г. | 36,07 | 6.51 | 22.02 |

| 1898 г. | 44,18 | 8,11 | 22,48 |

| 1899 г. | 48,24 | 4.06 | 9,19 |

| 1900 г. | 51,62 | 3,38 | 7.01 |

| 1901 г. | 47,13 | -4,49 | -8,70 |

| 1902 г. | 46,93 | −0,20 | -0,42 |

| 1903 г. | 35,85 | -11,08 | -23,61 |

| 1904 г. | 50,82 | 14,97 | 41,76 |

| 1905 г. | 70,23 | 19,41 | 38,19 |

| 1906 г. | 68,88 | −1,35 | -1,92 |

| 1907 г. | 42,89 | -25,99 | -37,73 |

| 1908 г. | 62,89 | 20.00 | 46,63 |

| 1909 г. | 72,31 | 9,42 | 14,98 |

| 1910 г. | 59,40 | -12,91 | -17,85 |

| 1911 г. | 59,63 | 0,23 | 0,39 |

| 1912 г. | 64,15 | 4,52 | 7,58 |

| 1913 г. | 57,51 | −6,64 | -10,35 |

| 1914 г. | 54,58 | −2,93 | -5,09 |

| 1915 г. | 99,15 | 44,57 | 81,66 |

| 1916 г. | 95.00 | -4,15 | -4,19 |

| 1917 г. | 74,38 | -20,62 | −21,71 |

| 1918 г. | 82,20 | 7,82 | 10,51 |

| 1919 г. | 107,23 | 25,03 | 30,45 |

| 1920 г. | 71,95 | -35,28 | -32,90 |

| 1921 г. | 81,10 | 9.15 | 12,72 |

| 1922 г. | 98,73 | 17,63 | 21,74 |

| 1923 г. | 95,52 | −3,21 | −3,25 |

| 1924 г. | 120,51 | 24,99 | 26,16 |

| 1925 г. | 156,66 | 36,15 | 30.00 |

| 1926 г. | 157,20 | 0,54 | 0,34 |

| 1927 г. | 202,40 | 45,20 | 28,75 |

| 1928 г. | 300.00 | 97,60 | 48,22 |

| 1929 г. | 248,48 | -51,52 | -17,17 |

| 1930 г. | 164,58 | -83,90 | -33,77 |

| 1931 г. | 77,90 | -86,68 | -52,67 |

| 1932 г. | 59,93 | -17,97 | -23,07 |

| 1933 г. | 99,90 | 39,97 | 66,69 |

| 1934 г. | 104,04 | 4,14 | 4,14 |

| 1935 г. | 144,13 | 40,09 | 38,53 |

| 1936 г. | 179,90 | 35,77 | 24,82 |

| 1937 г. | 120,85 | -59,05 | -32,82 |

| 1938 г. | 154,76 | 33,91 | 28.06 |

| 1939 г. | 150,24 | −4,52 | −2,92 |

| 1940 г. | 131,13 | -19,11 | -12,72 |

| 1941 г. | 110,96 | -20,17 | -15,38 |

| 1942 г. | 119,40 | 8,44 | 7,61 |

| 1943 г. | 135,89 | 16,49 | 13,81 |

| 1944 г. | 152,32 | 16,43 | 12.09 |

| 1945 г. | 192,91 | 40,59 | 26,65 |

| 1946 г. | 177,20 | −15,71 | −8,14 |

| 1947 г. | 181,16 | 3,96 | 2,23 |

| 1948 г. | 177,30 | −3,86 | −2,13 |

| 1949 г. | 200,13 | 22,83 | 12,88 |

| 1950 | 235,41 | 35,28 | 17,63 |

| 1951 г. | 269,23 | 33,82 | 14,37 |

| 1952 г. | 291,90 | 22,67 | 8,42 |

| 1953 г. | 280,90 | -11,00 | −3,77 |

| 1954 г. | 404,39 | 123,49 | 43,96 |

| 1955 г. | 488,40 | 84,01 | 20,77 |

| 1956 г. | 499,47 | 11.07 | 2,27 |

| 1957 г. | 435,69 | -63,78 | -12,77 |

| 1958 г. | 583,65 | 147,96 | 33,96 |

| 1959 г. | 679,36 | 95,71 | 16,40 |

| 1960 г. | 615,89 | -63,47 | -9,34 |

| 1961 г. | 731,14 | 115,25 | 18,71 |

| 1962 г. | 652,10 | -79,04 | -10,81 |

| 1963 г. | 762,95 | 110,85 | 17.00 |

| 1964 г. | 874,13 | 111,18 | 14,57 |

| 1965 г. | 969,26 | 95,13 | 10,88 |

| 1966 г. | 785,69 | -183,57 | -18,94 |

| 1967 | 905,11 | 119,42 | 15.20 |

| 1968 г. | 943,75 | 38,64 | 4,27 |

| 1969 г. | 800,36 | -143,39 | -15,19 |

| 1970 г. | 838,92 | 38,56 | 4.82 |

| 1971 г. | 890,20 | 51,28 | 6,11 |

| 1972 г. | 1 020,02 | 129,82 | 14,58 |

| 1973 | 850,86 | -169,16 | -16,58 |

| 1974 г. | 616,24 | −234,62 | -27,57 |

| 1975 г. | 852,41 | 236,17 | 38,32 |

| 1976 г. | 1 004,65 | 152,24 | 17,86 |

| 1977 г. | 831,17 | -173,48 | -17,27 |

| 1978 г. | 805,01 | −26,16 | −3,15 |

| 1979 г. | 838,74 | 33,73 | 4,19 |

| 1980 г. | 963,99 | 125,25 | 14,93 |

| 1981 г. | 875,00 | -88,99 | -9,23 |

| 1982 г. | 1 046,54 | 171,54 | 19,60 |

| 1983 г. | 1 258,64 | 212,10 | 20,27 |

| 1984 | 1 211,57 | -47,07 | −3,74 |

| 1985 г. | 1 546,67 | 335,10 | 27,66 |

| 1986 г. | 1895,95 | 349,28 | 22,58 |

| 1987 г. | 1 938,83 | 42,88 | 2,26 |

| 1988 г. | 2 168,57 | 229,74 | 11,85 |

| 1989 г. | 2 753,20 | 584,63 | 26,96 |

| 1990 г. | 2 633,66 | -119,54 | −4,34 |

| 1991 г. | 3 168,83 | 535,17 | 20,32 |

| 1992 г. | 3 301,11 | 132,28 | 4,17 |

| 1993 г. | 3 754,09 | 452,98 | 13,72 |

| 1994 г. | 3 834,44 | 80,35 | 2,14 |

| 1995 г. | 5 117,12 | 1 282,68 | 33,45 |

| 1996 г. | 6 448,27 | 1,331,15 | 26.01 |

| 1997 г. | 7 908,25 | 1 459,98 | 22,64 |

| 1998 г. | 9 181,43 | 1 273,18 | 16.10 |

| 1999 г. | 11 497,12 | 2 315,69 | 25,22 |

| 2000 г. | 10 786,85 | -710,27 | −6,18 |

| 2001 г. | 10 021,50 | -765,35 | −7,10 |

| 2002 г. | 8 341,63 | −1 679,87 | -16,76 |

| 2003 г. | 10 453,92 | 2 112,29 | 25,32 |

| 2004 г. | 10 783,01 | 329,09 | 3,15 |

| 2005 г. | 10 717,50 | -65,51 | −0,61 |

| 2006 г. | 12 463,15 | 1 745,65 | 16.29 |

| 2007 г. | 13 264,82 | 801,67 | 6,43 |

| 2008 г. | 8 776,39 | -4 488,43 | -33,84 |

| 2009 г. | 10 428,05 | 1 651,66 | 18,82 |

| 2010 г. | 11 577,51 | 1 149,46 | 11.02 |

| 2011 г. | 12 217,56 | 640,05 | 5,53 |

| 2012 г. | 13 104,14 | 886,58 | 7,26 |

| 2013 | 16 576,66 | 3 472,52 | 26,50 |

| 2014 г. | 17 823,07 | 1 246,41 | 7,52 |

| 2015 г. | 17 425,03 | -398,04 | −2,23 |

| 2016 г. | 19 762,60 | 2337,57 | 13,42 |

| 2017 г. | 24 719,22 | 4 956,62 | 25.08 |

| 2018 г. | 23 327,46 | −1 391,76 | -5,63 |

| 2019 г. | 28 538,44 | 5 210,98 | 22,34 |

| 2020 г. | 30 606,48 | 2 068,04 | 7,25 |

Использование индекса Доу

Ключевой индекс США широко применяется как биржевой инструмент. Для крупных и средних инвесторов возможны три основных варианта получения дохода от индекса:

Операции интересны даже для начинающих трейдеров / инвесторов, которые могут обратиться к услугам брокеров. Покупка CFD считается наиболее доступным способом, а ETF – самым надежным.

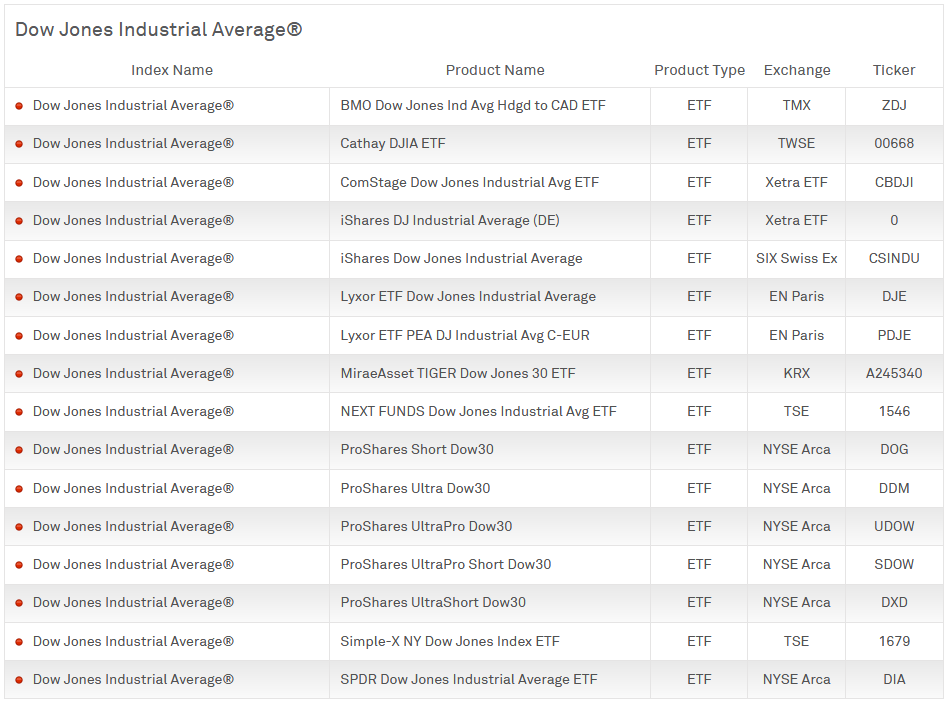

Масштаб сделок по крупнейшему в серии Доу фонду SPDR Dow Jones Industrial Average ETF Trust (тикер DIA, более 21 млрд. $ под управлением) обычно составляет $3-5 млн. в день. Он действует с 1998 г. и отличается регулярной ежемесячной выплатой дивидендов. Ниже даны некоторые примеры биржевых фондов ETF для различных вариантов индекса, доступных на мировых фондовых биржах:

Кроме аналитической значимости в качестве старейшего индикатора рынка, индекс Доу сказывается на курсе доллара США и ценах на фьючерсы сырьевых товаров. Среди них мини-контракты (E-mini) на бирже CME Group особенно ликвидны.

Сам Ч. Доу называл индексы лошадьми, способными вытащить увязшую повозку. Пример уже был приведен в начале статьи — индекс может вытянуть отстающую акцию, если у компании-эмитента не наблюдается действительно серьезных проблем. Как мы видели, входящие в различные варианты Dow Jones компании представлены во многих странах, так что изменение их стоимости отражает деловую активность всего мира.

Этот индекс очень чувствителен к политическим изменениям. С приходом к власти Трампа DJIA вырос на треть после повышения зарплаты американцев и уменьшения безработицы. Чем позитивнее политические новости, тем стабильнее индекс.

Если говорить о слабостях индекса, то несмотря на его популярность все-таки стоит помнить, учет лишь 30 (хотя и огромных) компаний одной сферы ограничивает возможности анализа рынка

Не менее важно и то, что для индекса определяющей является цена акций, а не капитализация компании (хотя компания с огромным капиталом иногда может иметь низкую цену на акции, если выпустила большое количество бумаг). Так что инвесторы нередко дополнительно изучают индекс S&P 500, отражающий состояние 500 крупнейших эмитентов США и рассчитывающийся по другой методике

Но для оперативного отражения деловой активности бизнеса и реакции на международные события Доу сохраняет высокую актуальность.

Индекс Dow Jones в экономике

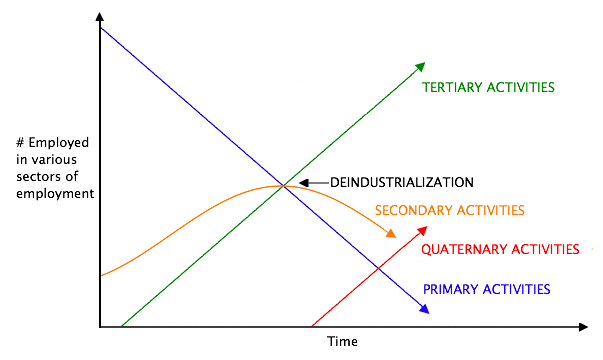

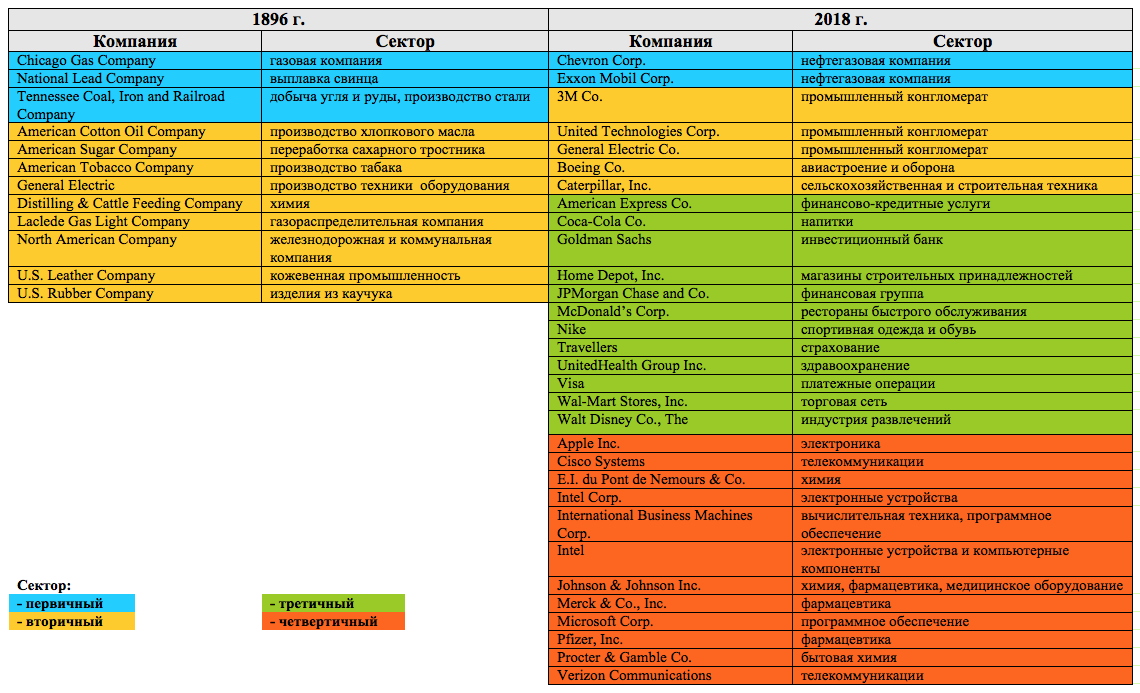

Напомним, что к первичному сектору (primary activities) относится добыча и переработка сырья, ко вторичному (secondary) – обрабатывающая промышленность и строительство, к третичному (tertiary) – сфера услуг, к четвертичному (quaternary) – научные исследования и разработки.

Модель Кларка: историческая смена ведущих секторов экономики

Проследим эту тенденцию по составу Dow Jones Index за прошедшие 120 лет, выделив цветом соответствующие сектора экономики:

С 1916 г. в индекс Dow Jones стали включать ценные бумаги 20 фирм, а с 1928 г. – 30 компаний. Эти «локомотивы экономики» составляют 20% капитализации всего бизнеса США и 25% NYSE. Ротация происходит постоянно из-за изменения стоимости и значимости определенной компании, в связи с реорганизациями и ликвидациями бизнеса. Так, в кризисные 1932-33 годы была замена половина представителей индекса, а полную картину смены компаний за 100 лет можно увидеть здесь:

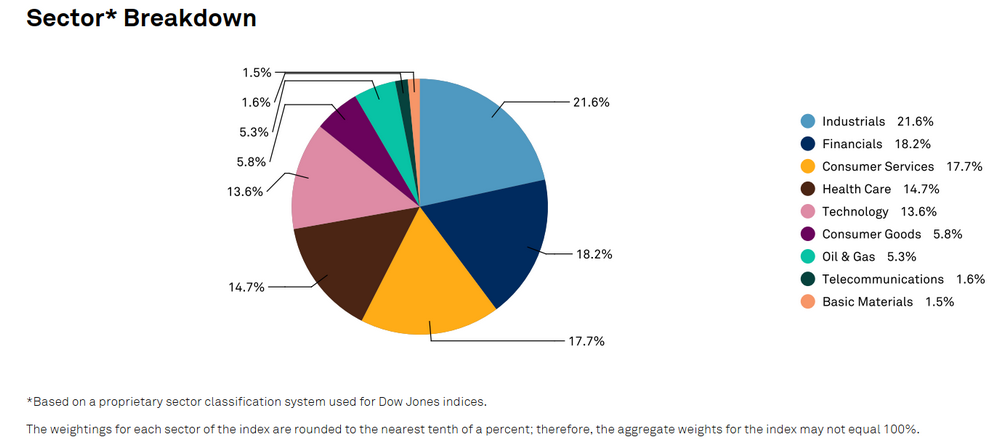

Как видно, наибольшей ротации dow jones подвергся в кризисные 1930-е и 2000-е годы, тогда как с 1940-х по 1960-е, отмеченные ростом американского рынка, состав Доу Джонс менялся мало. Если же мы сделаем классификацию индекса не по видам секторов, а по отраслям, то на сайте провайдера индекса в разделе «Data» увидим следующую картину:

Если сравнивать эти результаты с российскими показателями, то видно, что например нефтегазовая отрасль занимает в Dow Jones только около 5%, тогда как в индексе Мосбиржи на нее приходится примерно половина состава. Кроме того, там не представлена область высоких технологий и здравоохранения, которая в Доу Джонс занимает более четверти индекса. Актуальный состав dow 30 можно найти например на

Динамика и анализ «семейства Доу-Джонса»

За более чем 130 лет Dow Jones Industrial Average вырос с 40,94 пунктов в 1884 г. до 25 800 пунктов в начале декабря 2018 г., т.е. примерно в 630 раз. Относительно максимума в 2018 году — в 670 раз. Это невероятное значение можно условно считать приростом капитализации американского бизнеса. Миллиардер Уоррен Баффет предсказывает, что всего через 100 лет индекс вырастет до 1 млн. пунктов.

Такой рост с учетом выплачиваемых дивидендов равен примерно 10% в год. Разумеется, dow 30 не банковский депозит — на рынке были периоды, когда за 10 и даже более лет акции США не приносили реального дохода. Но за любые 15 лет инвестиции как минимум выходили в ноль, а все 30-летние промежутки давали доходность не менее 7-8% годовых.

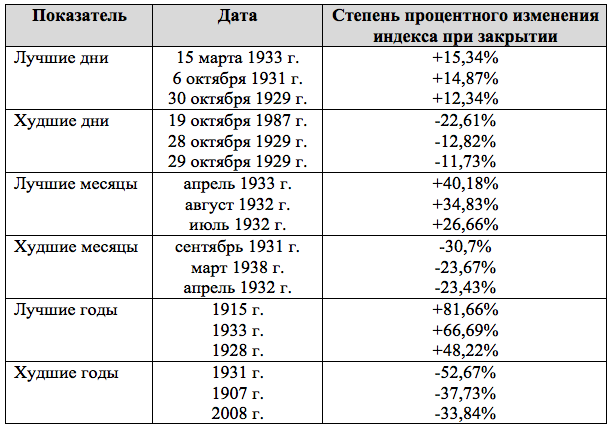

Поэтому в долгосрочной перспективе индексные ценные бумаги являются выгодными. Укажем значительные кризисные спады и резкие спекулятивные скачки цен, отраженные в динамике DJIA.

В истории с 20 века было четыре серьезных падения DJIA, повлиявших на мировую экономику:

- Великая депрессия 1929 г.

- Нефтяной кризис 1973 г.

- Обвал фондового рынка в 1987 г.

- Мировой финансовый кризис 2008 г.

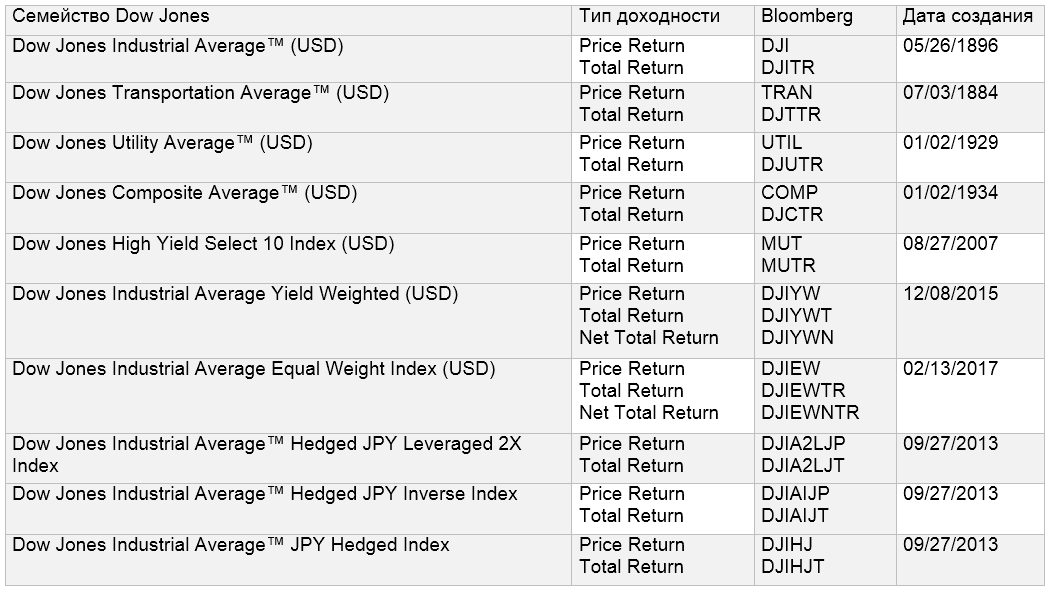

На самом сайте индекса выделяют семейство из 10 фондов Dow Jones:

Просмотрев эту таблицу, легко увидеть следующее. Четыре индекса:

- Dow Jones Transportation Average (DJTA, 20 транспортных компаний)

- Dow Jones Industrial Average (DJIA, 30 промышленных компаний)

- Dow Jones Utility Average (DJUA, 15 компаний энергетическо-газовой сферы)

- Dow Jones Composite Average (DJCA, использует компании трех индексов выше)

относятся к ветеранам рынка, самому «молодому» из них насчитывается 84 года. Число акций в таких индексах может существенно разниться — композитный индекс в данный момент включает в себя 65 акций. Остальные 6 индексов группы гораздо моложе — только один из них пока что отметил свое 10-летие. Несомненно, это расширение состава вызвано резким увеличением интереса в мире к индексному инвестированию, которое наблюдается в последние 10-15 лет. Что и ведет к появлению равновзвешенных или номинированных в йене вариантов.

Однако семейство Доу этими индексами отнюдь не исчерпывается. Существует Dow Jones Coal Index, Dow Jones Target Date Index, Dow Jones U.S. Mid-Cap Total Stock Market Index и множество других. The Global Dow (GDOW) включает в себя 150 акций со всего мира, причем доля США там менее 43%. Есть и индексы других стран, использующие как префикс название Доу-Джонса (опущен):

- Turkey Titans 20

- Italy Titans 20

- South Korea Titans 30

- Africa Titans 50

- Safe Pakistan Titans 15

Вид классического dow 30 в реальном времени:

За последние 10 лет (2009-2018) индекс вырос больше, чем за 100 предшествующих, что внушает определенные опасения за будущую доходность. Такие специалисты, как компания Vanguard и ее основатель Д. Богл предсказывают доходность следующих 10 лет не более 4-5% годовых.

Годовая прибыль

В следующей таблице показано годовое изменение индекса полезности Доу-Джонса, рассчитанного с 1928 года.

| Год | Стоимость закрытия | Изменение в баллах | Изменение в процентах |

|---|---|---|---|

| 1928 г. | 85,64 | ||

| 1929 г. | 88,27 | 2,63 | 3,07 |

| 1930 г. | 60,80 | -27,47 | −31,12 |

| 1931 г. | 31,41 | -29,39 | -48,34 |

| 1932 г. | 27,71 | -3,70 | -11,78 |

| 1933 г. | 23.09 | -4,62 | -16,67 |

| 1934 г. | 17,80 | -5,29 | −22,91 |

| 1935 г. | 29,55 | 11,75 | 66.01 |

| 1936 г. | 34,83 | 5,28 | 17,87 |

| 1937 г. | 20,35 | -14,48 | -41,57 |

| 1938 г. | 22,73 | 2.38 | 11,70 |

| 1939 г. | 25,32 | 2,59 | 11,39 |

| 1940 г. | 19,85 | -5,47 | −21,60 |

| 1941 г. | 14.02 | -5,83 | -29,37 |

| 1942 г. | 14,54 | 0,52 | 3,71 |

| 1943 г. | 21,87 | 7,33 | 5,04 |

| 1944 г. | 26,26 | 4,39 | 20.07 |

| 1945 г. | 38,13 | 11,87 | 45,20 |

| 1946 г. | 37,27 | -0,86 | −2,26 |

| 1947 г. | 33,40 | −3,87 | -10,38 |

| 1948 г. | 33,55 | 0,15 | 0,45 |

| 1949 г. | 41,31 | 7,76 | 23,13 |

| 1950 | 41,04 | -0,27 | -0,65 |

| 1951 г. | 47,22 | 6,18 | 15.06 |

| 1952 г. | 52,60 | 5,38 | 11,39 |

| 1953 г. | 52,04 | -0,56 | −1,06 |

| 1954 г. | 62,47 | 10,43 | 20.04 |

| 1955 г. | 64,16 | 1,69 | 2,71 |

| 1956 г. | 68,54 | 4,38 | 6,83 |

| 1957 г. | 68,58 | 0,04 | 0,06 |

| 1958 г. | 91,00 | 22,42 | 32,69 |

| 1959 г. | 87,83 | −3,17 | −3,48 |

| 1960 г. | 100,02 | 12,19 | 13,88 |

| 1961 г. | 129,16 | 29,14 | 29,13 |

| 1962 г. | 129,23 | 0,07 | 0,05 |

| 1963 г. | 138,99 | 9,76 | 7,55 |

| 1964 г. | 155,17 | 16,18 | 11,64 |

| 1965 г. | 152,63 | −2,54 | -1,64 |

| 1966 г. | 136,18 | -16,45 | -10,78 |

| 1967 | 127,91 | −8,27 | −6,07 |

| 1968 г. | 137,17 | 9,26 | 7,24 |

| 1969 г. | 110,08 | -27,09 | -19,75 |

| 1970 г. | 121,84 | 11,76 | 10,68 |

| 1971 г. | 117,75 | -4,09 | −3,36 |

| 1972 г. | 119,50 | 1,75 | 1,49 |

| 1973 | 89,37 | −30,13 | -25,21 |

| 1974 г. | 68,76 | -20,61 | -23,06 |

| 1975 г. | 83,65 | 14,89 | 21,66 |

| 1976 г. | 108,38 | 24,73 | 29,56 |

| 1977 г. | 111,28 | 2,90 | 2,68 |

| 1978 г. | 98,24 | -13,04 | -11,72 |

| 1979 г. | 106,60 | 8,36 | 8,51 |

| 1980 г. | 114,42 | 7,82 | 7,34 |

| 1981 г. | 109,02 | -5,40 | -4,72 |

| 1982 г. | 119,46 | 10,44 | 9,58 |

| 1983 г. | 131,84 | 12,38 | 10,36 |

| 1984 | 149,52 | 17,68 | 13,41 |

| 1985 г. | 174,81 | 25,29 | 16,91 |

| 1986 г. | 206,01 | 31.20 | 17,85 |

| 1987 г. | 175,08 | -30,93 | −15,01 |

| 1988 г. | 186,28 | 11.20 | 6,40 |

| 1989 г. | 235,04 | 48,76 | 26,18 |

| 1990 г. | 209,70 | -25,34 | -10,78 |

| 1991 г. | 226,15 | 16,45 | 7,84 |

| 1992 г. | 221,02 | −5,13 | −2,27 |

| 1993 г. | 229,30 | 8,28 | 3,75 |

| 1994 г. | 181,52 | -47,78 | -20,84 |

| 1995 г. | 225,40 | 43,88 | 24,17 |

| 1996 г. | 232,53 | 7,13 | 3,16 |

| 1997 г. | 273,07 | 40,54 | 17,43 |

| 1998 г. | 312,30 | 39,23 | 14,37 |

| 1999 г. | 283,36 | -28,94 | −9,27 |

| 2000 г. | 412,16 | 128,80 | 45,45 |

| 2001 г. | 293,94 | -118,22 | -28,68 |

| 2002 г. | 215,18 | -78,76 | -26,79 |

| 2003 г. | 266,90 | 51,72 | 24.04 |

| 2004 г. | 334,95 | 68,05 | 25,50 |

| 2005 г. | 405,11 | 70,16 | 20,95 |

| 2006 г. | 456,77 | 51,66 | 12,75 |

| 2007 г. | 532,53 | 75,76 | 16,59 |

| 2008 г. | 370,76 | -161,77 | −30,38 |

| 2009 г. | 398,01 | 27,25 | 7,35 |

| 2010 г. | 404,99 | 6,98 | 1,75 |

| 2011 г. | 464,68 | 59,69 | 14,74 |

| 2012 г. | 453,09 | -11,59 | −2,49 |

| 2013 | 490,57 | 37,48 | 8,27 |

| 2014 г. | 618,08 | 127,51 | 25,99 |

| 2015 г. | 577,82 | -40,26 | −6,51 |

| 2016 г. | 659,61 | 81,79 | 14.15 |

| 2017 г. | 723,37 | 63,76 | 9,67 |

| 2018 г. | 712,93 | -10,44 | -1,44 |

| 2019 г. | 879,17 | 166,24 | 23,32 |

| 2020 г. | 864,64 | -14,53 | -1,65 |

Использование индекса

Частные инвесторы могут инвестировать в DJI несколькими способами:

Покупка акций эмитентов, входящих в DJI. Можно приобрести все 30 бумаг с равными весами, скопировав таким образом структуру старейшего американского фондового индекса. Другой способ — покупка акций с наибольшим, по мнению инвестора, потенциалом роста и привлекательным уровнем дивидендных выплат.

- Более простым методом является приобретение паев ETF (Exchange Traded Fund) — индексного фонда, акции которого обращаются на бирже. Структура ETF полностью повторяет структуру выбранного индекса. Подобные финансовые инструменты представлены, например, на Санкт-Петербургской фондовой бирже. Таким образом инвестор может сэкономить время, необходимое для выбора акций, и деньги на транзакционные издержки.

- Покупка производных инструментов на DJI. Подобные операции больше подходят квалифицированным трейдерам, а не рядовым инвесторам. На (CME) обращаются фьючерсы на DJI, а Чикагской Опционной бирже (CBOE) — опционные контракты.

DJI выступает не только индикатором состояния фондового рынка США, но и сам является важным финансовым инструментом. Его значение непосредственно влияет на другие мировые фондовые индексы, долговые рынки, сырьевые цены, валютные курсы. В этом смысле индекс Доу Джонса является ценным аналитическим индикатором для инвесторов, трейдеров и финансистов всего мира.

Понимание мирового индекса устойчивости Доу-Джонса

Мировой индекс устойчивости Доу-Джонса (W1SGI) является частью более крупного семейства индексов устойчивости Доу-Джонса (DJSI), которые были запущены в 1999 году в качестве первого глобальногоэталона устойчивости.Семейство индексов включает аналоги DJSI World, характерные для Северной Америки, Европы, Азиатско-Тихоокеанского региона, Кореи, Австралии, Чили и развивающихся рынков.

DJSI World охватывает десятки отраслевых групп и имеет членов из более чем 20 стран. Из-за возросшего интереса инвесторов к социально ответственным инвестициям и корпоративной экологической ответственности, этот индекс был лицензирован многими управляющими частным капиталом для использования в качестве эталона, и к нему привязаны миллиарды активов под управлением.

По состоянию на 31 августа 2020 г. в десятку крупнейших по весу участников индекса входили Microsoft Corp, Nestle, Bank of America, Alphabet Inc и Unitedhealth Group Inc. Многие компании, которые стали участниками индекса, рассматривают это как возможность для повышения осведомленности акционеров об экологических усилиях и будет выпускать пресс-релизы, чтобы объявлять о своем членстве в индексе и рекламировать свое лидерство в области экологической устойчивости.

Краткий обзор

Еще один популярный индекс устойчивости – это индекс устойчивости Доу-Джонса в Северной Америке, который включает 20% крупнейших из 600 акций, включенных в глобальный индекс широкого рынка S&P, основанный на экологических, социальных и корпоративных практиках.

Характеристики и методология мира DJSI

DJSI World, в июне 2020 года, сообщает 317 составляющих и пятилетние годовом чистый совокупный доход на 7,8%.Около 47% веса эталонного теста по рыночной капитализации было сосредоточено в компаниях, базирующихся в Соединенных Штатах, из которых было 59. Разделение по секторам показало, что 25,3% компаний, перечисленных в DJSI World, были компаниями информационных технологий.Вторым по величине сектором было здравоохранение (21,3%), а на третьем месте – финансы (12,3%).

С точки зренияраскрытия экологической, социальной и управленческой информации (ESG) индекс показал углеродный след (измеренный в метрических тоннахвыбросовCO2 на 1 миллион вложенных долларов) примерно на 57,7% лучше, чем более широкий индекс S&P Global BMI, индекс, на основе которого Мир рисует свои составляющие.Выбросы от запасов ископаемого топлива в среднем составили около 21,4% от данных, указанных в S&P Global BMI, и DJSI World также показал лучшие результаты с точки зрения углеродной эффективности.7

Индекс взвешивается на основерыночной капитализации в свободном обращении, и изменения вносятся один раз в год в сентябре на основе обновленных оценок устойчивости.Корпоративная устойчивость каждой компании, представленной в индексе, оценивается с помощью сложной системы взвешивания, которая учитывает экономические, экологические и социальные показатели.Фирмы-кандидаты дополнительно оцениваются на основекомментариевСМИ и заинтересованных сторон, а также отраслевых критериев.

Особые соображения

Компании, зарегистрированные в DJSI World, ежегодно проходят переоценку.Процесс подсчета очков начинается в марте, а новые результаты публикуются в сентябре.Те компании, которые не демонстрируют стабильного прогресса, могут быть исключены из индекса.Компании также могут быть исключены между ежегодными проверками, если индексный комитет определит, что компания ведет себя не в соответствии с руководящими принципами устойчивого развития.Компания может быть исключена из индекса на основании различныхэтических исключений, включая ее подверженность воздействию алкоголя, азартных игр, табака, оружия, огнестрельного оружия, ядерной энергии, ядерного оружия и развлечений для взрослых.

Индексный комитет также рассматривает новости об участии каждой компании в вопросах ESG, которые могут нанести ущерб репутации компании и ее основному бизнесу.Сюда входит широкий круг вопросов, таких как вопросы прав человека, трудовые споры, безопасность на рабочем месте, незаконная коммерческая практика, мошенничество и экологические катастрофы.