Мировые и отраслевые индексы

Содержание:

- Расчёт биржевых индексов

- Что можно узнать при помощи биржевых индексов?

- Что такое фондовый индекс и что он показывает

- Торговля

- Индекс ММВБ/Мосбиржи

- Индексы Московской биржи

- Япония

- Американские фондовые индексы

- Как инвестировать в индексы?

- Российские биржевые индексы

- Фондовый индекс простыми словами

- Индекс NASDAQ

- Как рассчитываются биржевые индексы?

- 4 метода вычисления индексов

- Основные фондовые индексы мира

- Торговля фондовыми индексами

Расчёт биржевых индексов

Рассчитываются биржевые индексы двумя основными способами:

- Как среднее значение цен всех акций входящих в индекс

- Как средневзвешенное значение всех цен акций входящих в индекс

При расчёте первым способом берётся простое среднее арифметическое или среднегеометрическое от всех составляющих индекс акций. Среднее арифметическое это когда все цены суммируются, а потом делятся на число составляющих. Допустим индекс, состоящий из пятидесяти акций, рассчитывается как сумма цен этих акций деленная на пятьдесят. Среднее геометрическое предполагает перемножение всех цен акций составляющих индекс с последующим извлечением корня степени равной количеству акций входящих в индекс.

Недостатком этого метода расчёта является тот факт, что на значение индекса в равной степени влияют компании с разной капитализацией. Хотя по факту, компания с капитализацией в десять миллиардов долларов, потенциально может повлиять на отрасль, описываемую индексом, на порядок сильнее компании с капитализацией в сто миллионов долларов. А в расчёте индекса по данному методу, обе этих компании оказывают одинаковое влияние на него (что не совсем корректно). Тем не менее, по этому методу рассчитываются, например индексы Доу-Джонса.

При расчёте биржевых индексов вторым способом, во внимание принимается не только цена акций компаний входящих в индекс, а ещё и вес который имеет каждая из этих компаний. Чаще всего в качестве веса используется показатель рыночной капитализации компании

Что выгодно отличает этот способ от предыдущего.

Что можно узнать при помощи биржевых индексов?

При создании индекса всегда преследуется какая-либо цель, поэтому согласно ей и выбираются в расчет только определенного рода и вида акции по какому-либо признаку. Это касается не только вида деятельности компании-держателя ценных бумаг, но и размера ее акционерного капитала – он не должен значительно отличаться от прочих, включенных в данный показатель.

Тем не менее, любое варьирование в котировках данных компаний напрямую указывает на перемены в структуре и стоимости отраслевого рынка в целом, поэтому нет необходимости включать в расчет индекса довольно мелкие компании.

Таким образом, биржевые фондовые индексы способны показывать общую картину состояния дел на том или ином рынке, что дает предпринимателю должную информацию для того, чтобы решить – стоит ли вкладывать инвестиции в эту нишу мирового рынка или нет.

Поэтому каждый показатель из той доброй сотни индексов, которые сейчас представлены на мировом рынке, может оказаться полезным – достаточно лишь знать, какую отрасль он представляет и согласно состоянию дел каких конкретно компаний он меняется.

Что такое фондовый индекс и что он показывает

Представьте такую ситуацию: вы приходите в магазин, и вам нужно купить фрукты (акции и облигации). Хочется выбрать разных и побольше, но вы понимаете, что сразу много фруктов купить не получится: слишком дорого. Как быть? Как вариант, вам могут нарезать большую кастрюлю фруктового салата и продать его порционно. Так вы получите все то же самое разом, но по доступной цене.

Простыми словами, «фруктовым салатом» и является фондовый индекс, который также имеет определение «биржевой». Он собран из различных активов, которые можно приобрести «в одном блюде», и показывает движение котировок конкретной группы ценных бумаг. С его помощью можно отследить общую ситуацию на определенном рынке акций.

К примеру, NASDAQ 100 состоит из сотни ценных бумаг различных корпораций на бирже NASDAQ, а S&P 500 включает в себя акции 500 крупнейших компаний Америки. Если вы успели заметить, то число в названии фондового индекса не что иное, как количество входящих в него фирм.

Краткая история происхождения индексов

Фондовые индексы начали свою историю с 1884 года. Именно тогда финансист и учредитель корпорации Dow Jones & Company Чарльз Доу объединил акции 11 транспортных гигантов и рассчитал их среднюю стоимость. Это был Dow Jones Transportation Average. Если поднять его историю, видно, как развиваются крупнейшие компании США, прослеживается их рост и падение.

Кто создает фондовые индексы

Индексы могут создавать как крупные финансовые корпорации, например Standard & Poor`s, так и небольшие частные компании. Чаще этим занимается сама биржа.

Торговля

зарабатывают, торгуя опционами онлайн.

Почти для всех индексов есть опционы, которые можно купить/продать, ожидая повышения или понижения стоимости. Торговля опционами на индексы бирж осуществляется как для заработка непосредственно в формате спекуляции (разница курсов), так и с целью хеджирования рисков.

Привлекателен такой вид деятельности для многих трейдеров, так как данный финансовый инструмент диверсифицирован – демонстрируя положение дел в сфере, он почти не зависит от курса акций конкретной компании.

Инвестируя в биржевой индекс, не нужно анализировать стоимость акций разных компаний, достаточно быть в курсе событий отрасли.

И если объективные причины способствуют расцвету или кризису в отрасли, это легко предугадать, зная и движения биржевого индекса. Таким образом, работа с биржевыми индексами выглядит менее рискованной, чем отдельной компании.

Индекс ММВБ/Мосбиржи

Является взвешенным по эффективной капитализации фондовым индексом из самых ликвидных акций российских компаний, обращаемых на Московской межбанковской валютной бирже (с 2012 года – Московской бирже). Начал рассчитываться 22.09.1997 года, тогда он назывался «Сводным фондовым индексом ММВБ». Выражается в рублях. Нынешнее его название используется с 28.11.2002 года.

Update. С 27 ноября 2017 года называется индекс Московской биржи. В качестве методики расчета используется современная система менеджмента, на основании которой функционирует специальный комитет. Он определяет принципы включения ценных бумаг в листинг, основанный на экспертной оценке. Ниже приведу оценку российских компаний с позитивной стороны.

___________________________________________________

Газпром» — у этой компании солидные запасы газа, трансконтинентальная инфраструктура, плюс отлаженный бизнес. Дивиденды платит ежегодно. Не так, чтобы сильно щедрые — но платит.

Лукойл«. Из российских нефтедобывающих компаний Лукойл — единственная компания, которая всерьёз строит международный бизнес. Главные месторождения нефти — в России. Но Лукойл пытается закрепиться на Ближнем Востоке, в Африке, в Южной Америке. Лукойл отличается разумной дивидендной политикой. Регулярно платит дивиденды. Но значительная часть прибыли уходит на построение международного бизнеса. Освоение новых месторождений, покупка нефтеперерабатыващих заводов, развёртывание сетей АЗС. Очень устойчивая компания.

Сургутнефтегаз«. Самая щедрая на дивиденды во всей российской нефтянке. Но компания ведёт странную дивидендную политику. Много денег раздаёт акционерам. И огромную долю прибыли аккумулирует на банковских счетах. Непонятно зачем. Там уже скопилось несколько десятков миллиардов долларов. Видимо, однажды эти деньги будут потрачены на что-то глобальное. Есть два вида акций этой компании — обыкновенные и привилегированные. По привилегированным акциям дивиденды больше, чем по обыкновенным. Считаю оптимально инвестировать в обе разновидности акций поровну. У тех, и у других акций значительный потенциал роста.

Сбербанк«. Крупнейший, старейший. Разветвлённая сеть, государственное участие. Прибыль зарабатывает, дивиденды платит. Потенциал развития имеется. Два вида акций — обыкновенные и привилегированные.

Норильский никель«. Очень интересная компания. Имеет рудники по всему миру. Мировой лидер отрасли

Обратите внимание: не национальный лидер, а именно мировой. Исправно платит дивиденды

Магнит» — сеть супермаркетов. С каждым годом магазинов всё больше. В каждом постоянно бродят покупатели. Вокруг моего дома в радиусе 10 минут ходьбы — 4 супермаркета «Магнит». И в каждом ежедневно идёт торговля. Не прекращается.

Как можно вложиться в российскую экономику? Есть три основных варианта. Во-первых, купить все акции в соответствии с их долей в индексе (это весьма дорого, хотя можно купить только десять основных эмитентов, для чего достаточно несколько десятков тысяч рублей).

Во-вторых, можно купить фьючерс на ММВБ — этот способ предполагает знакомство с данным инструментом и наличие гарантийного обеспечения (ГО, денежные средства, которые резервируются на счете трейдера в случае покупки или продажи фьючерса). Наконец, можно купить подходящий индексный паевый фонд, которых насчитывается около двух десятков.

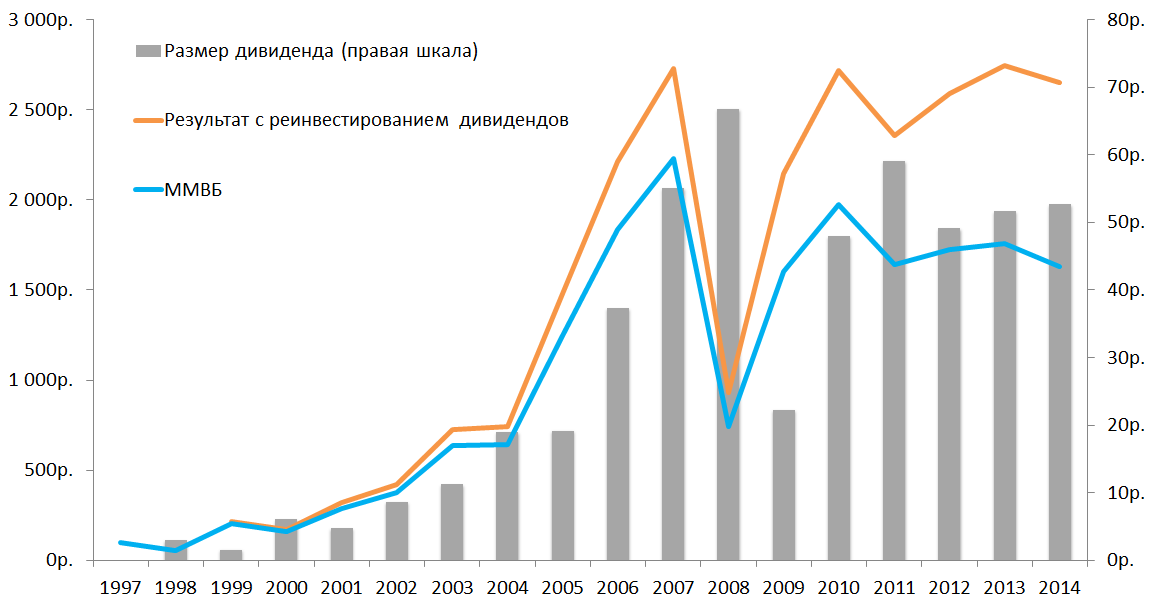

Если рассматривать результаты не по годам, а по периодам, то видно, что на дистанции в 10 лет только два периода (1998-2008 и 2004-2014) дали нулевую доходность (без учета дивидендов). Остальные периоды сроком в 10 лет и выше дали среднюю доходность порядка 5-7% выше инфляции, не включая дивиденды.

Дивидендная доходность индекса Мосбиржи

Любой ценовой график отражает лишь изменение котировок акций входящих в него компаний. Как известно, выплата дивидендов приводит к падению котировок акций на величину выплаты — таким образом, индекс (который есть сумма котировок входящих в него компаний) показывает котировки без дивидендного дохода составляющих его акций. Или можно сказать, что график не учитывает дивиденды.

Средняя дивидендная доходность российского рынка составляет около 3% — в паевых фондах эти дивиденды не выплачиваются, но реинвестируются, влияя на доход инвестора. Если же инвестор покупает акции в том же соотношении, что и в индексе, то у него есть выбор: реинвестировать дивиденды или выводить их на свой банковский счет. На дистанции с 1997 по 2014 годы данная прибавка по расчету компании Арсагера означала бы увеличение капитала инвестора на 70% по сравнению с «чистым» индексом:

Индексы Московской биржи

Среди 121 индекса Московской биржи наиболее популярными являются:

— Индекс МосБиржи(IMOEX, у Reuters имеет идентификато MCX, ранее имел название «Индекс ММВБ»). Построен по рыночной капитализации 50 акций наиболее крупных компаний. Обязательные условия: все 50 акций должны иметь коэффициент ликвидности не менее 15 %, при его значении ниже 10 % акция исключается из индекса МосБиржи. В индекс вошли акции Сбербанка, «Газпрома», «ЛУКОЙЛа», «НОВАТЭКа», «ГМК «Норильский никель», «Сургутнефтегаза», НК «Роснефть», Банка ВТБ, «АК «Транснефть», АК «АЛРОСА», «Северстали», «Яндекс Н.В.», АФК «Система», «Аэрофлота», «Ростелекома», «МегаФона», «Мечела», «Уралкалия» и иных крупнейших корпораций РФ.

— Индекс РТС (RTSI, RTS Index) имеет те же компании, что и Индекс МосБиржи, но в отличие от нее рассчитывается в долларах США, а не российских рублях.

— ММВБ 10 (MICEX10 в Bloomberg, MCX10 в Reuters) — среднеарифметический индекс стоимости 10 самых ликвидных акций Московской биржи. Корзина акций пересматривается ежеквартально;

— индекс голубых фишек (RTSSTD). В него вошли 15 самых ликвидных компаний Московской биржи;

— MICEXBMI и RUBMI — индексы (соответственно в рублях и долларах США) «акций широкого рынка», в которые вошли ТОП 100 ценных бумаг Московской биржи по критериям капитализации, ликвидности, находящиеся в свободном обращении (free-float не менее 5%);

— MICEXO&G — отраслевой индекс 13 компаний нефтегазового сектора, в котором самый больой вес имеют акции «ЛУКОЙЛа», «НОВАТЭКа», Газпрома, Роснефти и Татнефти;

— MICEXFNL – отраслевой индекс финансового сектора, состоящий из 10 компаний с наибольшим весом в котором занимают Сбербанк, ВТБ и Мосбиржа;- RGBI и RGBITR — индексы (соответственно в российских рублях и американских долларах) государственных облигаций федерального займа (ОФЗ) с дюрацией более 1-го года;- MICEXCBICP и MICEXCBITR – индексы (так же, соответственно в рублях и долларах) корпоративных облигаций, продаваемые на Московской Бирже, с дюрацией более 1-го года.

Япония

| Индекс | Цена | Макс. | Мин. | Изм. | Изм. % | Время | ||

|---|---|---|---|---|---|---|---|---|

| Nikkei 225 | 30.248,81 | 30.276,38 | 30.110,30 | +609,41 | +2,06% | 24/09 | ||

| JASDAQ | 196,20 | 196,91 | 195,73 | +2,24 | +1,15% | 24/09 | ||

| JASDAQ 20 | 5.752,93 | 5.854,48 | 5.729,84 | +29,40 | +0,51% | 24/09 | ||

| JPX-Nikkei 400 | 18.883,17 | 18.892,54 | 18.761,40 | +404,48 | +2,19% | 24/09 | ||

| Nikkei 1000 | 2.077,79 | 2.078,33 | 2.062,88 | 0,00 | 0,00% | 23/02 | ||

| Nikkei 300 | 436,51 | 436,68 | 433,35 | +5,77 | +1,34% | 24/09 | ||

| Nikkei 500 | 2.974,05 | 2.975,89 | 2.954,99 | +25,04 | +0,85% | 24/09 | ||

| Nikkei JQ Average | 4.089,36 | 4.092,02 | 4.075,42 | +25,20 | +0,62% | 24/09 | ||

| Nikkei Volatility | 20,86 | 21,61 | 20,69 | -2,59 | -11,04% | 24/09 | ||

| TOPIX | 2.090,75 | 2.091,50 | 2.075,07 | +47,20 | +2,31% | 24/09 | ||

| Topix 100 | 1.364,41 | 1.365,06 | 1.353,94 | +30,80 | +2,31% | 24/09 | ||

| Topix 1000 | 1.975,12 | 1.975,90 | 1.960,61 | +44,37 | +2,30% | 24/09 | ||

| Topix 500 | 1.622,34 | 1.622,95 | 1.610,60 | +36,19 | +2,28% | 24/09 | ||

| TOPIX Composite | 2.643,07 | 2.643,95 | 2.623,28 | +59,64 | +2,31% | 24/09 |

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Американские фондовые индексы

Представлены на 2-х крупнейших американских биржах Нью-Йорка — NYSE и NASDAQ. Так,

1. Индексы NYSE.Оператор Нью-Йоркской фондовой биржи включил в листинг более 100 собственных биржевых индексов, крупнейшими из которых являются

— NYSE Composite Index — включает среднеарифметическую цену всех более 2300 акций Нью-Йоркской фондовой биржи;

— Dow Jones Industrial Average 30 — знаменитый биржевой индекс, основанный Чарльзом Доу и Эдвардом Джонсом, включается в себя акции 30 крупнейших предприятий Америки;

— — отраслевой индекс Dow Jones Transportation Average, состоящий из 20 акций транспортных предприятий Америки — Alaska Air Group, Inc., American Airlines Group Inc., Avis Budget Group, Inc., C.H. Robinson Worldwide, Inc., CSX Corporation, Delta Air Lines, Inc и др.;

— Dow Jones Global Titans 50 Index — индекс самых дорогих 50 компаний на NYSE;

— Dow Jones-UBS Commodity Indexes — «сырьевой» отраслевой индекс, отслеживающий товарные фьючерсы золота, нефти, платины, серебра, меди, никеля, цинка, газа и т.д.);

— Dow Jones Target Date Indexes — специализированный индекс облигаций на NYSE;

— S&P 500 (Standard and Poor’s 500) состоит из 500 акций США с самой большой капитализацией на NYSE (т.е. Доу Джонс 30 + 470 компаний);

— S&P 500 Net Total Return — это индекс S&P 500 + реинвестированные дивиденды по акциям за вычетом налогов;

— S&P 600 — это индекс S&P 500 + 100 компаний;

— S&P 1500 — это индекс S&P 500 + 1000 компаний;

2. Фондовые ндексы биржи NASDAQ.

— — сводный индекс ВСЕХ без исключения акций компаний (их более 5-ти тыс.), чьи котировки даются на торговой платформе Насдак;

— — биржевой индекс акций всех компаний с регистрацией в США и листингом на Насдак.

— — сводный индекс акций 100 самых крупных предприятий Насдак;

— — отраслевой индекс биотехнологических и фармацевтических предприятий;

— Nasdaq Bank Index — отраслевой индекс банков;

— Nasdaq Financial Index – отраслевой индекс компаний финансового сектора Насдак, за исключением банков и страховых компаний;

— Nasdaq Computer Index — отраслевой индекс IT компаний;

— NASDAQ Industrial Index – отраслевой индекс промышленных компаний;

— NASDAQ Insurance Index – отраслевой индекс страховых компаний;

— NASDAQ Telecommunications Index- отраслевой индекс телекоммуникационных компаний.

Как инвестировать в индексы?

Трейдеры и инвесторы не могут покупать/продавать непосредственно фондовые индексы. Для решения этой проблемы создаются производные инструменты, позволяющие зарабатывать на изменении котировок биржевых индексов.

ETF фонды

Подходят в большей степени для средне- и долгосрочного инвестирования. Среди провайдеров ETF фондов наибольшей популярностью пользуются крупнейшие мировые биржевые индексы.

Ключевая особенность ETF фондов – возможность портфельного инвестирования за счет покупки всего 1 ценной бумаги. Провайдеры биржевых фондов составляют портфель из акций различных компаний, а корзины индексов используются для облегчения этой задачи. Например, фонд с тикером SPY копирует корзину американского S&P 500 с точностью, превышающей 95%. Покупая акции SPY, инвестор вкладывает деньги в 500 крупнейших компаний США.

Крупнейшие ETF могут использоваться и для активных спекуляций, но основное их назначение – инвестиции с горизонтом планирования в несколько лет. Есть ETF с плечом, есть и инверсные фонды, инвестируя в них, можно зарабатывать на падении индекса.

Фьючерсы и опционы, бинарные опционы на биржевые индексы

В случае с индексами фьючерсные и опционные контракты – это исключительно спекулятивный инструмент. С их помощью трейдеры зарабатывают на прогнозировании изменения котировок, например, S&P 500 или Nikkei 225. Доступность фьючерсов нужно уточнять на конкретной бирже. Состав доступных для торговли инструментов отличается.

Бинарные опционы не относятся к полноценным биржевым инструментам. БО на индексы – финансовый беттинг, а процесс торговли напоминает обычные ставки у букмекеров. Если работать с проверенными брокерами, можно зарабатывать. Графики у бинарных брокеров и на биржах совпадают.

Надежные брокеры бинарных опционов представлены ниже

Регистрация

основано

2016

депозит

от $1

ставка

$1

bonus

—

demo

mobile

регулятор

—

9,9

Обзор Отзывы

Регистрация

основано

2010

депозит

от $10

ставка

$5

bonus

до 100%

demo

mobile

—

регулятор

ЦРОФР

9,7

Обзор Отзывы

Регистрация

основано

2017

депозит

$5

ставка

$1

bonus

25%

demo

mobile

регулятор

ЦРОФР

9,6

Обзор Отзывы

4

Регистрация

основано

1999

депозит

от $5

ставка

$0.35

bonus

—

demo

mobile

—

регулятор

MFSA

9,4

Обзор Отзывы

5

Регистрация

основано

2012

депозит

300 р.

ставка

60 р.

bonus

60%

demo

mobile

регулятор

—

9,1

Обзор Отзывы

Есть подвид биржевых бинарных опционов, но доступ к нему ограничен. Биржевые БО предоставляет только Nadex, трейдеры из постсоветских стран не принимаются. Также БО доступны на CBOE, CME, но это буквально пара типов контрактов, такого разнообразия как на Nadex нет.

Контракты на разницу

Этот инструмент массово используют Форекс-брокеры, в терминалах МетаТрейдер 4 и 5 доступны CFD на индексы фондового рынка. Контракты на разницу хороши тем, что облегчают активный трейдинг и снижают входной порог до минимума. График совпадает с биржевым с точностью до 2-3 знака после запятой, небольшая погрешность не сказывается на результатах торговли.

В отличие от бинарных опционов трейдер не теряет контроль над сделкой после входа в рынок. Позицию можно закрыть в любой момент. Работать с CFD удобнее чем с фьючерсами/опционами так как Форекс-брокеры до минимума упрощают регистрацию. К тому же этот инструмент проще, не нужно разбираться со сложными опционными стратегиями.

Особенность CFD в том, что по ним могут выплачиваться дивиденды, решение об этом принимает Форекс-брокер. Дивиденды выплачиваются только по длинным позициям, с коротких соответствующая сумма списывается.

Лучшие форекс брокеры для торговли фондовыми индексами

Регистрация

основано

2007

депозит

от $100

инвестиции

Акции, ПАММ, IPO, ДУ

кредитное плечо

до 1:500

bonus

до 2000$

demo

mobile

регулятор

CySEC, ESMA

9,9

Обзор Отзывы

Регистрация

основано

2009

депозит

$10

инвестиции

Copy FX, RAMM

кредитное плечо

до 1:2000

bonus

до 120%

demo

mobile

регулятор

ISFC, CySEC

9,8

Обзор Отзывы

Регистрация

основано

1998

депозит

от $1

инвестиции

ПАММ, Fix Contracts

кредитное плечо

до 1:3000

bonus

15-30%

demo

mobile

регулятор

FSA, TFC

9,6

Обзор Отзывы

4

Регистрация

основано

2007

депозит

от $100

инвестиции

RAMM

кредитное плечо

до 1:1000

bonus

25%

demo

mobile

регулятор

FSA, TFC

9,4

Обзор Отзывы

5

Регистрация

основано

2007

депозит

от 1$

инвестиции

ПАММ, RAMM, БО

кредитное плечо

до 1:1000

bonus

до 100%

demo

mobile

регулятор

BVI FSC

9,3

Обзор Отзывы

Российские биржевые индексы

Среди наших национальных биржевых индексов можно выделить такие основные как:

РТС – относится к индексам Московской биржи. Включает в себя акции крупнейших, динамически развивающихся российских компаний торгующихся на Московской бирже. Индекс РТС вычисляется на основе цен акций выраженных в долларах США.

Индекс голубых фишек – это ещё один индекс, рассчитываемый на Московской бирже. Как уже понятно из названия, он включает в себя акции так называемых голубых фишек российского рынка.

Индекс МосБиржи – ранее он назывался индексом ММВБ, однако после слияния ММВБ и РТС под крылом Московской биржи, он сменил своё название. Состоит из пятидесяти акций компаний представляющих основные сектора российской экономики. Список компаний входящих в индекс пересматривается раз в три месяца.

MSCI Russia – этот индекс рассчитывается международной компанией MSCI inc наряду с индексами для других стран экономика которых классифицируется в данный момент как развивающаяся. В состав индекса MSCI Russia отбираются российские компании на основе их капитализации, количества акций в свободном обращении. Также немаловажным фактором здесь является доступность акций для иностранных инвесторов. Расчёт индекса производится в долларах США, список компаний входящих в индекс пересматривается ежеквартально.

Список компаний входящих в индекс MSCI Russia (по состоянию на июнь 2017)

Фондовый индекс простыми словами

Фондовый индекс — это среднеарифметическая цена группы акций конкретной фондовой биржи, позволяющая инвестору получать «среднюю» прибыль от изменения цен в этой группе ценных бумаг. Например,

— индекс Доу Джонса 30 — автоматически показывает «среднюю стоимость» ТОП-30 акций биржи NYSE, входящих в данный биржевой index, реагируя на любое изменение цен каждой из 30 акций;

— индекс , соответственно, показывает цену акций ТОП-50 крупнейших по капитализации предприятий Франкфуртской фондовой биржи;

— — индекс 120 акций ведущих фармацевтических и биотехнологических компаний биржи NASDAQ;

— — среднеарифметической цена всех (более 1500) акций Шанхайской фондовой биржи.

Таким образом, фондовые индексы отличаются между собой

1. биржей, которая формирует данный index;

2. числом акций, входящих в фондовый индекс;

3. нишей отбора акций. Обычно в индекс попадает

— или акции ТОПа крупнейших по капитализации компаний на фондовой бирже

— или формируется «отраслевой индекс» высокотехнологичных, медицинских, промышленных, банковских и каких то иных компаний из листинга биржи;

— или биржа включает в индекс все свои акции («Composite index»).

Индекс NASDAQ

Фондовый индекс NASDAQ отражает котировки ценных бумаг высокотехнологичных компаний США на бирже NASDAQ (National Assosiation of Securities Dealers Automated Quotations). Его публикует национальная ассоциация торговли ценными бумагами. Рассчитываетя рассчитывается аналогично S&P500, только за основу (базу) берется стоимость акций по состоянию на 05.02.1971, при этом значение базы равно 100. Для расчета используют значения курсов всех обыкновенных акций, обращаемых в его системе (на данный момент это более чем 4 200 акций). Наиболее крупные представители индекса: Apple, Microsoft, Google, Amazon и Facebook.

С этим индексом связан так называемый «пузырь доткомов«, надувавшийся в 1995-2000 годы. Доткомы — это компании, ведущие свой бизнес через интернет; ожидания от этого бизнеса как по прогнозам многих специалистов, так и СМИ были очень высоки, что привело к сильно завышенной оценке таких компаний. В результате индекс резко рухнул вниз. Правда, в то время он еще не содержал таких гигантов как Google и Apple, так что сегодня имеет более высокую устойчивость. Однако граалем индекс не является, и об этом не стоит забывать.

Как рассчитываются биржевые индексы?

Теперь давайте подробней остановимся на непосредственной методике расчета данных показателей.

Итак, наиболее популярной и часто используемой является методика расчета среднего арифметического. Она достаточно проста в исполнении – за числитель принимается общая цена акций на определенный отчетный момент, а в качестве знаменателя принимается новое стоимостное значение ценных бумаг. Однако данный способ несовершенен – акции с более низкой номинальной ставкой не могут в полной мере влиять на более дорогие, и наоборот.

Следующий, более точный метод представляет собой исчисление среднего арифметического взвешенного. Для этого каждой акции присваивается коэффициент в зависимости от ее количественной доли на фондовом рынке, который умножается каждый раз на ее стоимость, если таковая меняется.

И последний метод – это нахождение средней геометрической величины, которая напрямую зависит от непосредственной скорости роста или снижения стоимости ценных бумаг.

4 метода вычисления индексов

1. Одним из старейших способов расчета индексов является метод среднего арифметического. У подобного метода есть плюсы, главными из которых являются простота расчета и скорость реакции на сильные колебания цен акций, которые происходят, к примеру, во время выхода важных экономических новостей или кризисов.

Минусом же является отсутствие взвешивания. Наибольшее влияние на индекс оказывают самые дорогие акции, а изменение цен самых дешевых почти не отражается на его значении. При этом цена самих акций не влияет напрямую на капитализацию компании. Так, у компании, одна акция которой стоит дорого, капитализация может быть меньше, чем у эмитента более дешевой акции. По такой схеме рассчитываются, например, индекс Dow Jones и японский индекс Nikkei.

2. Другим способом расчета является метод вычисления взвешенного среднего арифметического с использованием различных способов взвешивания. Такая методика — взвешивание по рыночной капитализации — используется для вычисления индекса рейтингового агентства Standard & Poor’s (S&P 500) и охватывает примерно 80% общей капитализации компаний, торгуемых на Нью-Йоркской фондовой бирже. Капитализация компаний в выборке составляет от $ 73 миллионов до $ 75 миллиардов.

3. Встречается метод вычисления невзвешенного среднего геометрического, он нужен, если стоимость самих акций сильно отличается и при этом их очень много в конкретном индексе. При среднем геометрическом динамика двух акций, одна из которых стоит $ 10 и выросла на доллар и вторая, которая $100 и выросла на два доллара, будет меньше и значит более объективна, чем при усреднении среднеим арифметическом которая покажет динамику индекса больше. По этому методу рассчитывается старейший фондовый индекс Великобритании ФТ-30 (FT-30 Share Index, Financial Times Industrial Ordinary Index).

4. Ещё один метод, это вычисления взвешенного среднего геометрического. Эта формула применяется для расчета композитного индекса Value Line Composite Average, используемого на фондом рынке США.

Основные фондовые индексы мира

На рынке представлены тысячи фондовых индексов. Из них есть те основные, которые существуют достаточно давно. Расскажу о каждом немного подробнее.

Американские

Помимо него, есть еще Dow Jones Utility Average. В него входят акции компаний, представляющих коммунальную сферу. А также сводный Dow Jones Composite Average, объединивший все вышеупомянутые индексы Доу-Джонса.

Сегодня к самым популярным фондовым индексам США относятся S&P 500 и NASDAQ Composite. В корзину первого входят 500 компаний с наибольшей капитализацией. Их список составляется рейтинговым агентством Standard & Poor’s. Запущен S&P 500 в 1957 году и в отличие от Dow Jones охватывает большую часть рынка, а потому считается более объективным.

NASDAQ Composite рассчитывается с 1971 года. Он характеризует биржу NASDAQ, его котировки основываются на стоимости всех компаний, торгующих на ней.

Есть и NYSE Index, который показывает среднюю стоимость всех акций холдингов, разместившихся на Нью-Йоркской фондовой бирже.

Не менее значимый канадский S&P/TSX Composite, его представляет биржа в Торонто. До 2002 года он носил название TSE 300, что означало количество компаний, входящих в корзину. Затем индекс выкупила компания Standart & Poor`s, и наименование поменялось.

Европейские

Европейские биржевые индексы моложе американских, тем не менее тоже пользуются популярностью среди игроков фондового рынка.

Ведущий показатель Британской фондовой биржи – FTSE 100 Index. Его расчет производит независимая компания FTSE Group. Запущен с 1984 года и включает в себя сотню ценных бумаг компаний, среди которых Coca-Cola, Burberry, Marks & Spencer.

Широко распространен DAX 30, куда входит три десятка гигантов Германии, среди которых Adidas, Volkswagen, BMW. Также пользуется популярностью САС 40, объединивший крупнейшие компании Франции – L’Oreal, Michelin, Peugeot и т. д.

В Euro Stoxx 50 входят полсотни крупнейших компаний еврозоны, охватывающих практически все сферы экономики. Внушительную часть показателя образуют компании Германии и Франции: Volkswagen Group, BMW, Carrefour и т. д.

Значимый испанский индекс – IBEX 35. Расчет показателя ведется на Мадридской фондовой бирже. В корзине 35 крупнейших компаний: Inditex, IAG, Repsol YPF и другие.

Азиатские

Один из самых известных – Nikkei 225. Перечень входящих в него предприятий пересматривается каждый год. Рассчитывается показатель японским изданием «Нихон Кэйдзай Симбун».Популярный показатель Японии – TOPIX. Расчет производится Токийской фондовой биржей. Входящие в корзину корпорации пересматриваются дважды за год.

SSE Composite – индекс фондовой биржи Шанхая. Ведется с конца 1990 года, за основу берется стоимость всех ценных бумаг, торгующихся на бирже в котировальных списках А и В.

Hang Seng объединил 34 корпорации Гонконга, а BSE Sensex – значимый индекс Бомбейской фондовой биржи, в него входят три десятка корпораций Индии. Другой ключевой показатель – NSE NIFTY 50. Принадлежит Индийской фондовой бирже. Создан только в 1995 году и демонстрирует вполне вероятные рост и снижение.

Фондовый индекс Кореи – KOSPI, в него входят все корпорации, ведущие деятельность на Корейской бирже, введен в 1993 году.

Не могу не упомянуть фондовый индекс Австралии – S&P/ASX 50. В его корзине – National Australia Bank Limited, Sydney Airport Holdings, Австралийская биржа ценных бумаг и другие крупнейшие австралийские компании. Что касается Straits Times Index, то он отражает динамику котировок 30 предприятий фондовой биржи Сингапура, а NZX 50 является основным индексом Новозеландской биржи, включает в себя банки и реальный сектор экономики.

Российские

Расчет показателей фондовых индексов в РФ ведет Московская биржа. Здесь различают ММВБ и РТС. В них входит полсотни крупнейших компаний страны разных секторов: от сферы потребления до нефтегазового. Отличие двух индексов: ММВБ рассчитывается в национальной валюте, РТС – в долларах.

Что входит в корзину? Сургутнефтегаз, ВТБ, Яндекс, Мегафон, Детский мир, РусГидро и другие.

Торговля фондовыми индексами

Сами по себе фондовые индексы – это не активы, это просто средневзвешенные котировки корзины акций. Но как же торговать по индексам? Главным инструментом для заработка на торговле биржевыми индексами являются фьючерсные контракты. Фьючерсы на индексы только расчетные, без права поставки как скажем фьючерсы на нефть. Торговля ведется исключительно в отношении значений индекса, права собственности на акции предприятий, входящих в «корзину», не возникает.

Рекомендованные для вас статьи:

- Индексы MSCI World, EAFE и Russia

- Индекс S&P NZX 50. Новая Зеландия

- Индекс OMX Stockholm 30. Швеция

- Индекс Dow Jones – Курс сейчас (онлайн), Состав и Пример заработка

- Индекс CAC 40 – График онлайн и Прогноз на сегодня

В последние годы все более популярны ETF фонды, которые еще называются индексными фондами, так как в основном, они копируют корзины индексов.

Вот как это работает:

ETF фонд покупает все акции корзины определенного биржевого индекса и держит у себя в активах. Сам же ETF фонд является публичной компанией и продает свои акции на бирже. Инвестор покупает акции этого ETF фонда, которые являются отражением выбранного индекса.

К примеру, известный и крупнейший владелец ETF фондов – компания Invesco PowerShares. Один из ее фондов – PowerShares QQQ (NASDAQ:QQQ) полностью копирует индекс NASDAQ 100.

Как использовать фондовые индексы в торговле на бирже

Учитывая, что фондовый индекс – это своеобразный индикатор настроений рынка ценных бумаг в целом, он может подсказать, как поведут себя котировки отдельных активов, входящих в «корзину».

Между графиками котировок индекса и отдельной акции прослеживается явная положительная корреляция. Таким образом, показатели фондового индекса должны быть учтены при торговле акциями компаний, входящих в сегмент наблюдений такого индекса.

Дневные графики индекса RTS и акций Сбербанка. Между графиками четко выражена положительная корреляция – движение активов во многом повторяются. Если растёт индекс, то растут в цене и акции Сбербанка.

Корреляцию активов можно использовать в своей торговле в качестве подтверждающего сигнала – если индекс акций идёт вниз, то можно ожидать и падение котировок конкретных акций.

Каждому трейдеру также полезно будет изучить влияние отдельных биржевых индексов на валютные пары. Например, индекс Nikkei 225 имеет тесную связь с валютными парами с JPY.

Давайте подытожим, что такое биржевые индексы.

Фондовые (биржевые) индексы – это не просто аналитическая информация, которая может пригодиться только любителям статистики. Это полноценный рабочий инструмент, с которым можно совершать самостоятельные сделки (приобретая фьючерсы на индексы), оценивать состояние отрасли, проводить фундаментальный анализ рынка, ориентироваться на готовые портфели и инвестировать в ETF фонды.