20 лучших ипотечных программ в москве

Содержание:

- Предложения от топ-10 банков

- Отделения и филиалы банков, предоставляющих услугу в Химках

- Совкомбанк

- Выбор банковской компании

- Почему вторичка?

- Абсолют Банк

- Полезно знать

- Ипотечный кредит на вторичное жильё

- Где оформить ипотеку на вторичку

- Отделения и филиалы банков, предоставляющих услугу в Зеленограде

- Документы для подачи заявки

- Как проходит оформление ипотеки

- Ключевые моменты при выборе банка

- Частые вопросы

- Процедура покупки вторичной недвижимости в ипотеку

- Сбербанк

- Плюсы ипотеки на вторичку

Предложения от топ-10 банков

Где лучше взять кредит под самый низкий процент на приобретение вторички? Рассмотрим 10 банков – лидеров на ипотечном рынке по объемам выдачи ипотечных кредитов по состоянию на август 2018 года (по данным статистики ДОМ.РФ).

Анализ условий проведем только по вторичному рынку жилья.

| Наименование банка | Процентная ставка | Срок кредитования | Первоначальный взнос |

| Сбербанк | от 9,1 % | до 30 лет | от 15 % |

| ВТБ | от 10 % | ||

| Россельхозбанк | от 9,9 % | от 15 % | |

| Газпромбанк | от 9,3 % | от 10 % | |

| ДельтаКредит | от 9,75 % | до 25 лет | от 15 % |

| БАНК УРАЛСИБ | от 10,7 % | до 30 лет | |

| Райффайзенбанк | от 10,49 % | нет информации | |

| АК Барс | от 9,2 % | до 25 лет | от 20 % |

| Банк “Санкт-Петербург” | от 11 % | от 10 % | |

| Банк “Возрождение” | от 9,2 % | до 30 лет | от 15 % |

Условия почти одинаковые. Свой выбор вы должны делать из индивидуальных предпочтений и особых критериев. Например, если вы являетесь бюджетником или зарплатным клиентом, то ставка может быть меньше. Не забываем про льготы молодым семьям, материнский капитал и т. д.

Некоторые банки предоставляют кредит без первоначального взноса. Как правило, это ипотека под залог уже имеющегося у заемщика жилья. Ставка выше на 2 – 3 пункта, чем по ипотеке с первоначальным взносом. Но и целевого характера такой кредит не несет – вы можете потратить его на что угодно.

Отделения и филиалы банков, предоставляющих услугу в Химках

-

- ДО «Химкинский»

- Московская область, Химки, Юбилейный проспект, 40

- Время работы:

- Пн—Пт: 10.00-18.00, Сб—Вс: выходной

-

- Операционный офис Химки

- Химки, улица Молодёжная, 8

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница\tс 09-30 до 20-00 (без перерыва) суббота\tс 09-00 до 15-00 (без перерыва)

-

- Операционная касса № 26—06

- Химки, Ленинградское шоссе, вл16

- +7 495 788-08-03

- Время работы:

- Пн.—Вс.: 08:00—21:00

-

- Мини-офис № 104

- Химки, мкр. Сходня, улица Маяковского, 21/13

- Время работы:

- Пн.—Пт.: 10:00—19:00

-

- Дополнительный офис «Химкинский»

- Химки, проспект Мельникова, 2Б

- Время работы:

- Пн.-Пт.: 10:30—18:30

Совкомбанк

Когда не хватает финансов на покупку квартиры в Москве, Казани, Ростове, Санкт-Петербурге или Самаре, на помощь приходит Совкомбанк. Не нужно долго копить деньги на первый взнос, банк выдает ипотеку на новостройки, вторичку, для жителей Дальнего Востока и семей с господдержкой на выходных условиях. Подайте заявку на сайте и получите решение уже через несколько минут.

Чтобы взять ипотеку на приобретение недвижимости или строительство дома нужен минимальный стаж работы сроком 1 год. Заемщиком может стать гражданин РФ от 20 лет, а также индивидуальные предприниматели (ИП) и собственники бизнеса. Банк не ставит ограничения на досрочное погашение кредита.

Совкомбанк позволяет заемщикам снизить ставки по кредиту на жилье на 0.75%. Нужно внести сумму денежных средств равной определенному проценту от займа. Для держателей карты рассрочки «Халва» действует дополнительная бонусная программа. Благодаря честному подходу к работе и хорошим отзывам от потребителей, Совкомбанк попал в рейтинг лучших ипотечных продуктов.

Выбор банковской компании

Для оформления ипотеки можно выбрать ведущие банковские компании страны или организации со средним финансовым оборотом

Естественно, что при выборе кредитора заёмщик особое внимание уделяет размеру годовой процентной ставки. Но данный показатель не является определяющим

Также понадобится обратить внимание на такие параметры:

- Размер обязательного первоначального платежа – необходимо учитывать количество собственных накоплений, сопоставляя их с требуемым первоначальным взносом. При этом практически во всех банковских компаниях конечная назначаемая процентная ставка напрямую зависит от первоначально внесенной сумме по ипотеке на вторичку;

- Наличие соответствующей программы ипотечного кредитования – не все кредиторы готовы оформить ипотеку под залог вторичного жилого помещения;

- Требования к приобретаемому вторичному объекту недвижимости – список требований к жилому помещению, находящемуся в эксплуатации, зависит от конкретной банковской компании. Как правило, понадобится найти жильё с развитой инфраструктурой, наличием всех коммуникаций и не подлежащее сносу. При этом потребуется подтвердить рентабельность недвижимости проведением оценочной экспертизы;

- Наличие дополнительных расходов в процессе оформления ипотечного кредитования;

- Выполнение обязательных требований по оформлению страховых договоров на сохранность недвижимости, жизни и здоровья;

- Если вы являетесь постоянным клиентом какой-либо банковской компании, то первоначально рекомендуется обратиться за ипотечным займом именно туда, особенно при наличии статуса зарплатного клиента;

- При планировании использовать какие-либо государственные льготы или субсидии, следует сразу уточнить возможность их применения в конкретной банковской организации. Не все финансовые организации готовы принять материнский капитал в качестве первоначального взноса.

Почему вторичка?

Все ведущие игроки на ипотечном рынке отмечают рост ипотеки на вторичку и значительное преобладание ее доли в общем объеме сделок. Причины называют разные, но я считаю, что они все в той или иной степени оказали влияние на рынок.

Рост недоверия наших граждан к застройщикам в свете негативных событий прошлых лет.

До сих пор по официальным данным Минстроя у нас в стране около 40 тысяч обманутых дольщиков в 69 регионах России. А депутаты Госдумы называют цифры – 130 тысяч человек. Семьи годами не могут вернуть зарытые в землю деньги и переехать в новые квартиры. При этом многие из них продолжают исправно погашать взятые ипотечные кредиты.

Снижение процентных ставок до рекордных минимумов и стоимости готового жилья.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Хотя сейчас эта причина теряет свою актуальность, потому что во многих регионах страны с начала 2018 года вторичка начала дорожать, а дальнейшее снижение ставок по кредитам – под большим вопросом. Перекос между ставками на новостройку и вторичку в прошлые годы был заметнее. Сейчас проценты банков на покупку жилья на первичном и вторичном рынках практически сравнялись.

Ограничения со стороны банков на приобретение квартиры в новостройке.

Банки выдают кредиты только на аккредитованные объекты, которые по разным причинам могут не устраивать заемщика. Например, отдаленный район с отсутствующей инфраструктурой.

Главное преимущество вторички перед новостройкой – это возможность сразу же переехать в купленную квартиру и зарегистрироваться в ней. Не надо несколько лет ждать достройки объекта, его сдачи в эксплуатацию и последующей отделки. В новостройках все жильцы делают ремонт, поэтому шум и грязь будет еще несколько месяцев сопровождать всех новоселов.

Что еще привлекает заемщиков во вторичном жилье:

- большой выбор объектов в любом районе города, как правило, с развитой инфраструктурой;

- более низкая цена на недвижимость (но не всегда) по сравнению с новостройкой;

- есть возможность снизить цену продавца, достаточно с ним поторговаться, например, из-за выявленных недостатков.

Но есть и существенные минусы. Главный из них – это юридическая чистота сделки. Требуется тщательный анализ документов, проверка владельца. И даже в этом случае вы не застрахованы от появившихся из ниоткуда родственников, которые заявят свои права на квартиру. Риск возрастает, когда вы оформляете сделку купли-продажи самостоятельно, без привлечения агентов. А найм юриста или риэлтора влечет дополнительные расходы.

С чем еще может столкнуться заемщик при приобретении вторички в ипотеку:

- особые требования банка к жилью и продавцу;

- возможные дополнительные затраты на ремонт, которые не всегда удается просчитать на этапе подбора варианта;

- старые коммуникации в доме, даже если квартира с новеньким современным ремонтом;

- неблагонадежные соседи, которые по рассказам продавца “просто очаровательные люди”;

- самовольные перепланировки влекут штрафы и трату времени, нервов и денег на решение проблемы;

- далеко не все продавцы согласны участвовать в сделке с ипотекой, потому что в договоре требуется указать реальную рыночную стоимость квартиры, а это невыгодно для налогообложения.

Выбор в пользу вторички часто делают семьи, которые годами живут в съемной квартире. Они хотят как можно быстрее приобрести собственное жилье и переехать. Как правило, в таких семьях уже есть дети. Поэтому наличие садика, школы, поликлиники, магазинов и родителей в этом же районе играет решающую роль в принятии решения.

Если вы уже его сделали, то самое время изучить требования банков к готовой квартире и ее продавцу. Понятно, что в разных банках они разные. Но можно выделить и общие моменты.

Абсолют Банк

Абсолют Банк предлагает услуги по кредитованию для приобретения квартиры в новостройке, готового жилья и рефинансированию заемов других банков. Сумму ипотеки можно рассчитать по стоимости недвижимости, величине первого взноса или сроку кредита. Недвижимость на вторичном рынке можно приобрести в ипотеку с процентной ставкой 8.99 годовых с первоначальным взносом пятой части от стоимости объекта.

Многие клиенты обращаются в банк за рефинансированием ипотечного кредита. Его преимущества заключаются в изменении состава заемщиков, уменьшении ежемесячных платежей, снижении процентной ставки. Для участия в программе достаточно справки о доходах (выписки со счета) и заполненной анкеты по форме банка. Держателям карт, участникам зарплатного проекта и сотрудникам РЖД предоставляются хорошие скидки на кредитные продукты.

Для поиска хорошего жилья от надежного застройщика Абсолют Банк предлагает воспользоваться собственным сервисом. Здесь указаны добросовестные строительные организации и привлекательные объекты недвижимости. Абсолют Банк считается привлекательным благодаря гибким программам, наличию персонального менеджера и высокому рейтингу надежности.

Полезно знать

Базовые ставкиОсновные требованияНеобходимые документыЧасто задаваемые вопросыОбщие условия

Базовая процентная ставка по ипотеке по готовому и строящемуся жилью:

•

Первичный рынок — 8,69% / 7,89% на крупные суммы кредита (при сумме кредита от 6 млн ₽ в Москве и МО, в Санкт-Петербурге и ЛО и в других регионах РФ)

•

Вторичный рынок — 8,89%/7,99% при первоначальном взносе от 50% включительно (не применяется, если объектом недвижимости является жилой дом с участком)

•

-0,3% Покупка недвижимости у ключевого партнера Альфа-Банка

•

-0,4% Покупка недвижимости у Exclusive-партнера Альфа-Банка

•

-0,4% Зарплатным клиентам Альфа-Банка и Клиентам A-Private

•

+0,5% — ипотека по паспорту. Вам не нужно приносить весь пакет документов. Достаточно паспорта РФ.

•

+0,5% — для ИП и собственников бизнеса.

•

+0,5% — для ИП по двум документам

•

+2% — отказ от страхования жизни.

•

+2% — отказ от страхования титула. Титульное страхование покрывает риск, если вашу сделку по покупке недвижимости признают недействительной или незаконной.

•

+4% — отказ от страхования жизни и титула

•

+1% — если объектом недвижимости является Жилой дом с земельным участком

Ипотечный кредит на вторичное жильё

Альфа-Банк предлагает выгодные ипотечные программы на покупку вторичного жилья. Вы можете оформить ипотеку на общих или льготных условиях без посещения офиса банка. Мы выдаём займы российским и иностранным гражданам в возрасте от 21 года до 70 лет.

Условия ипотечного кредитования в Альфа-Банке:

-

•

процентная ставка — от 7,99% годовых;

-

•

максимальная сумма — 50 000 000 рублей;

-

•

первый взнос — от 15%;

-

•

срок кредитования — до 30 лет.

Точная процентная ставка рассчитывается индивидуально для каждого заёмщика. Примерный размер ежемесячных платежей по ипотеке вы можете узнать с помощью кредитного калькулятора на сайте. Онлайн-сервис поможет рассчитать кредитную нагрузку, определиться с суммой и сроком кредитования.

Адреса центров ипотечного кредитования

Взять ипотеку на вторичное жилье в Альфа-Банке

Для оформления займа понадобится паспорт, СНИЛС, ИНН и другие документы. Для подтверждения дохода можно представить 2-НДФЛ, справку по форме банка, выписку по дебетовому счёту или из ПФР. Также потребуется заключение об оценке недвижимости и документы о праве собственности от предыдущего владельца. В квартире, на которую оформляется ипотека, не должно быть незаконных перепланировок. Степень износа многоквартирного дома не должна превышать 60%.

Чтобы взять ипотеку на вторичное жильё, оставьте заявку на сайте. Мы рассмотрим её в течение нескольких дней и сообщим вам о решении по телефону или в смс. После одобрения заявки загрузите копии документов через личный кабинет или принесите в ближайшее отделение Альфа-Банка.

Подробнее об условиях

|

Процентная ставка |

от 4,99% |

|

Сумма кредита |

До 50 000 000 ₽ |

|

Срок кредита |

До 30 лет |

|

Первоначальный взнос |

от 10% |

Другие предложения по ипотеке

Где оформить ипотеку на вторичку

Есть широкий выбор программ ипотечного кредитования вторичного жилья. Рассмотрим предложения по некоторым из них.

ВТБ

Банковская компания ВТБ предлагает клиентам воспользоваться специальной программой кредитования – ипотека на вторичное жилье. На приобретение жилого помещения можно получить от 600 тысяч до 6 миллионов рублей. Максимальный срок действия долгового соглашения составляет 30 лет. Годовая процентная ставка назначается в индивидуальном порядке. При этом стартовая ставка равна 8,4%.

Для молодых семей, у которых в 2020 году родился ребенок, готовых произвести первый обязательный платеж в размере 50% от стоимости приобретаемой недвижимости, начальная ставка снижена до 7,4%.

Сбербанк

Данная финансовая организация для покупки в ипотеку жилья на вторичном рынке предлагает воспользоваться программой под названием «Ипотека на готовое жилье». Минимальный размер займа составляет 300 тысяч рублей. Предел кредитования установлен такими критериями:

- В размере 90% от стоимости приобретаемой недвижимости для держателей заработных платежных инструментов от Сбербанка. Для остальных клиентов – до 85%;

- При предоставлении в качестве залога собственной недвижимости – 90% от ее рыночной стоимости для зарплатных клиентов финансовой организации и 85% для остальных клиентов.

Заёмщик может оформить долговое соглашение на срок до 30 лет. При этом обязательно внесение первоначального взноса. Его минимальный размер составляет 10% для зарплатных клиентов банковской компании и 15% от стоимости приобретаемой недвижимости для остальных клиентов. При использовании функции кредитования без подтверждения трудовой занятости и платежеспособности понадобится внести, как минимум, 30%.

Годовая базовая процентная ставка назначается в размере 7,7%, а для молодых семей 7,3%. Увеличение ее размера зависит от разных факторов. Например, в случае отказа от страхования имущества, ставка увеличится на 1%.

Россельхозбанк

Данная финансовая организация предоставляет займ на покупку вторичного жилья по программе ипотечного жилищного кредитования. Заемные средства предоставляются при условии внесения первоначального взноса. Он составляет 15% от стоимости приобретаемой недвижимости на вторичном рынке.

Долговое соглашение оформляется сроком до 30 лет. Максимальный размер кредитования ограничен 60 миллионами рублей. При этом стартовая величина годовой процентной ставки равняется 7,5%. Зарплатные и благонадежные клиенты финансовой организации получают улучшенные условия по ипотеке.

Альфа-Банк

Представленная банковская компания предлагает клиентам программу «Ипотека на вторичное жилье». Период действия долгового соглашения может быть рассчитан на срок до 30 лет. Минимальный период составляет 3 года. Размер ипотечного займа может составлять до 20 миллионов рублей. Заёмщику понадобится осуществить обязательный первый платеж в размере 20% от стоимости приобретаемой недвижимости.

Размер годовой процентной ставки стартует с величины 5,99%. Подача заявочной анкеты и загрузка документации выполняется в дистанционном режиме. На ее рассмотрение потребуется от 1 до 3 дней.

Отделения и филиалы банков, предоставляющих услугу в Зеленограде

-

- Доп.офис №9038/01110

- Москва, Зеленоград, к315

- 8 800 555-55-50

- Время работы:

- Пн.:с 10:00 до 19:00Вт.:с 10:00 до 19:00Ср.:с 10:00 до 19:00Чт.:с 10:00 до 19:00Пт.:с 10:00 до 19:00Сб.:с 09:00 до 14:00

-

- Отделение для частных лиц

- Москва, Зеленоград, к1824

-

- Доп.офис №9038/01521

- Москва, Зеленоград, к1403А

- 8 800 555-55-50

- Время работы:

- Пн.:с 08:30 до 19:30Вт.:с 08:30 до 19:30Ср.:с 08:30 до 19:30Чт.:с 08:30 до 19:30Пт.:с 08:30 до 19:30Сб.:с 09:00 до 17:00

-

- Доп.офис №9038/01721

- Москва, Зеленоград, к1640

- 8 800 555-55-50

- Время работы:

- Пн.:с 09:00 до 19:00Вт.:с 09:00 до 19:00Ср.:с 09:00 до 19:00Чт.:с 09:00 до 19:00Пт.:с 09:00 до 19:00Сб.:с 09:30 до 15:00

-

- Зеленоградский

- Москва, Зеленоград, к445

Документы для подачи заявки

Рекомендуется выбрать несколько подходящих по условиям банковских компаний для подачи заявочной анкеты на ипотеку под вторичку. При этом понадобится подготовить соответствующий пакет документации. В большинстве случаев, он включает в себя такую документацию:

- паспорт гражданина Российской Федерации;

- второй документ, удостоверяющий личность на выбор заёмщика – водительское удостоверение, индивидуальный налоговый номер;

- ксерокопия трудовой книжки, заверенная работодателем;

- отчёт о платежеспособности – можно предоставляться по форме 2-НДФЛ или иным вариантам, согласованным непосредственно с кредитором;

- заявочная анкета – в нее вносятся личные и контактные данные, а также размер желаемого ипотечного займа.

Как проходит оформление ипотеки

В первую очередь клиенту необходимо определиться с банком и подать заявку на получение ипотечного кредита. Оформление заявки возможно как при личном посещении банковского офиса, так и в онлайн-режиме. Для этого клиенту понадобится паспорт, документы, подтверждающие доход и трудоустройство. Если заявка оформляется через сайт, то после получения предварительного одобрения указанные документы необходимо передать в кредитующее подразделение банка.

Дальнейший порядок действий заемщика выглядит следующим образом:

Подбор объекта недвижимости и его оценка. На эту процедуру отводится от 60 до 90 дней после одобрения первичной заявки. Обычно банк-кредитор предоставляет список и координаты оценочных компаний, с которыми он работает. Услуги оценщика оплачиваются клиентом отдельно.

Передача имущества в залог банку и оформление страхового полиса

Обратите внимание, что обязательно страхуется предмет залога, то есть квартира или дом. Остальные виды страхования (личное, титульное) являются добровольными и оформляются по желанию клиента

Согласие на страхование жизни и здоровья позволяет снизить ставку по ипотеке на 0,5-1,5 процентных пункта.

Подписание кредитной документации, оформление сделки купли-продажи и перевод денег собственнику жилья.

Государственная регистрация права собственности.

Так как приобретаемое имущество передается в залог, то на него накладывается обременение. После того как ипотека полностью выплачивается, обременение снимается и клиент становится полноправным владельцем собственного жилья.

Ключевые моменты при выборе банка

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

1. Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

2. Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

3. Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

4. Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

5. Срок кредитования

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

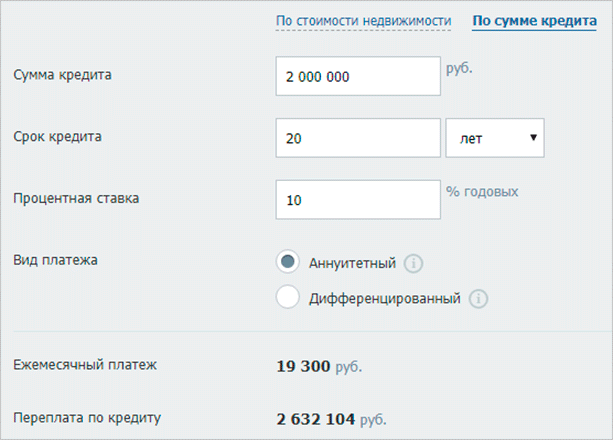

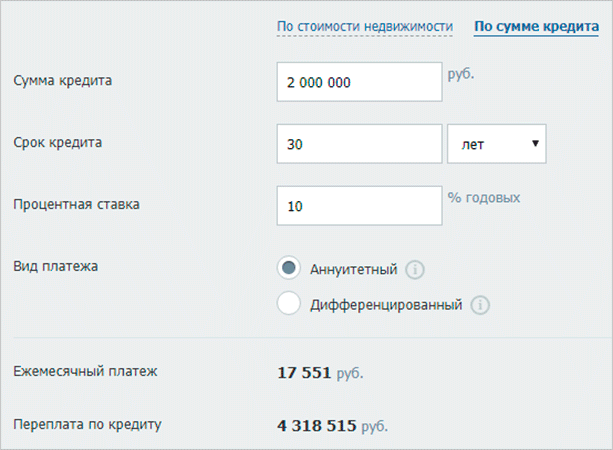

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

6. Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

7. Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

8. Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

9. Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами

Но и полезной информации почерпнуть можно немало.

Частые вопросы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Кому дают льготную ипотеку?

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Процедура покупки вторичной недвижимости в ипотеку

Базовый порядок покупки вторичного жилого помещения по ипотечной программе состоит из таких этапов:

- Сопоставляется собственная сумма сбережений для первоначального взноса со стоимостью желаемого к приобретению объекта недвижимости. По итогам сопоставления выявляется требуемая сумма ипотечного кредитования.

- Осуществляется выбор одной или нескольких финансовых организаций для получения займа.

- Подаётся заявочная анкета с необходимым пакетом документации.

- Ожидается предварительное решение банковской компании по предоставлению ипотечного займа.

- При получении положительного решения от кредитора следует начать подбор жилого помещения. Если данная процедура была выполнена заранее, тогда можно приступить к сбору требуемого пакета документации на недвижимость. На поиск жилого объекта банковские компании, как правило, отводят срок от 1 до 3 месяцев.

- На следующем этапе финансовая организация осуществляет проверку документации на недвижимость. При этом принимается решение о соответствии рыночной стоимости.

- Происходит процесс подписания ипотечного договора, предварительно понадобится подготовить окончательный пакет документации. В том числе, нужен предварительный договор купли-продажи.

- Сделка по передаче прав собственности регистрируется в Росреестре.

- Денежные средства перечисляются на счёт продавца или выдаются в наличном виде.

- Продавец оформляет расписку о получении денежных средств.

- Приобретенное на вторичном рынке имущество поступает в залог кредитору, до момента полного погашения долгового обязательства.

Сбербанк

Если хотите получить ипотечный кредит с выгодным процентом, стоит обратиться в Сбербанк. Организация предлагает множество программ, среди которых приобретение строящегося жилья, льготные кредиты с господдержкой, ипотека на индивидуальное строительство жилого дома, рефинансирование ипотеки от других кредитных организаций.

Клиенты банка отмечают быстрое оформление сделки без лишних документов и затягиваний сроков. Для получения кредита на квартиру необходимо рассчитать кредит на калькуляторе, отправить заявку на рассмотрение, подобрать подходящую недвижимость и подписать документы в отделении банка. В Сбербанке можно получить ипотеку на сумму до 30 млн рублей, чтобы увеличить шансы на одобрение большой суммы, разрешается привлекать до 6 созаемщиков.

Военнослужащие могут получить льготный процент по ипотечному кредитованию с программой военной ипотеки. В этом случае процентная ставка составит 8.4% в год, а сумма первоначального платежа 15%. На сервисе Сбербанка ДомКлик доступен перечень аккредитованных застройщиков, поиск жилья в новостройке и на вторичном рынке, расчет рыночной стоимости недвижимости.

Плюсы ипотеки на вторичку

К основным преимуществам ипотечного кредитования для приобретения жилого помещения на вторичном рынке относят:

- Возможность заселения в жилой объект сразу после завершения сделки по оформлению ипотеки;

- Есть возможность подбора района с соответствующей инфраструктурой;

- Цена за квадратный метр вторичного жилого помещения значительно меньше, чем в новостройке;

- При желании можно сразу приступить к ремонтным работам;

- Не возникнет проблем с постоянным затягиванием строительства и сдачи объекта в эксплуатацию. Такая ситуация не исключена при покупке недвижимости в строящемся здании.