10 шагов, которые помогут начать торговать на бирже начинающему инвестору

Содержание:

- Выбираем брокера для открытия брокерского счета

- Дивиденды и спекуляция

- Лучшие брокеры для торговли на бирже – обзор ТОП-5 компаний

- Сужаем круг брокеров для анализа

- Шаг первый. Выбираем брокера

- Выбираем способ открытия брокерского счета (онлайн или в офисе)

- Состав бирж и их особенности

- Чего следует избегать?

- Доступность опционов, фьючерсов и прочих производных финансовых инструментов

- Торговля акциями на бирже (ценными бумагами)

- Диверсифицируйте

- Шаг второй: Обучение работе с интерфейсом торгового терминала

- Выбираем тарифный план

- Стартовый капитал

- Торговля на бирже без брокера: что для этого нужно

- Заключение

Выбираем брокера для открытия брокерского счета

Брокер является посредником между физическим лицом и биржей. Он предоставляет доступ к биржевой торговле. При выборе брокера для открытия счета ориентируйтесь на следующие рекомендации:

Внимательно ознакомьтесь с условиями конкретного посредника. Оцените, подходит ли он вам, исходя из собственных финансовых возможностей (сумма минимального депозита, тарифы, комиссии, дополнительные услуги) и преследуемых целей (как часто вы планируете заключать сделки, нужен ли вам доступ к иностранным биржевым рынкам и др.).

Проверьте наличие лицензии. Без нее деятельность брокера незаконна, с ним вообще нельзя иметь дело.

ВНИМАНИЕ! Если лицензия имеется, то она будет в свободном доступе на официальном ресурсе посредника, но для привлечения клиентов ее могут и подделать. Поэтому проверяйте брокера по единому списку участников финансового рынка – эту информацию можно найти на сайте Банка России

- Оцените рейтинг надежности брокера. Его можно посмотреть на официальном сайте посредника и на ресурсах рейтинговых агентств.

- Изучите его репутацию, почитайте отзывы других клиентов.

- Узнайте о продолжительности работы брокера и масштабе его деятельности. Иметь дело с начинающими посредниками дешевле, но более рискованно.

Рекламные обещания брокерских компаний – это не тот критерий, на который стоит опираться при окончательном выборе. Но если вам обещают конкретный и гарантированный доход, то знайте, что это рекламный трюк, потому что на бирже невозможно точно прогнозировать результат. Лучшие брокерские компании не пытаются ввести клиента в заблуждение и гарантируют ему оказание услуг на высоком уровне.

Дивиденды и спекуляция

Существует две возможности того, как как заработать на Московской бирже на опционах или других видах сделок с ценными бумагами. Первый – получение дохода от дивидендов, второй – за счет изменения курсовой стоимости или спекуляции. Несмотря на то, что людей, планирующих зарабатывать на акциях первым способом, принято называть инвесторами, а вторым – спекулянтами, оба способа широко используются теми, кто решил торговать на Московской бирже.

Профессиональные трейдеры при управлении капиталом делят его на две отнюдь не равные части. Соотношение определяют личные приоритеты в отношении риска. Первая, как правило, большая часть – инвестиционный сегмент, включающий акции с хорошей дивидендной доходностью либо прогнозируемой в перспективе. Вторая — это инструмент для биржевых спекуляций, поскольку ценовые колебания происходят на рынке постоянно.

Лучшие брокеры для торговли на бирже – обзор ТОП-5 компаний

Говорить об условиях торговли в каждой компании, описанной в предыдущих текстах, мы не будем. Вместо этого сопоставим пять топовых брокерских фирм России с четырьмя возможными направлениями работы на бирже.

Компания №1. Альпари

Пристанище себе можно найти абсолютно любое: есть программа базового курса для тех, кто впервые пришел на биржу, есть обзоры рынка, вебинары по волновому, классическому, свечному анализу. А если у трейдера имеется собственная стратегия – просто идеально.

По имеющейся у нас информации, устроиться преподавателем в Альпари не так уж и просто: помимо хорошей торговой истории нужны глубокие знания, умение обучать, готовность к долгосрочному сотрудничеству.

Большое количество ПАММ-счетов в Альпари – отличный вариант для совершения инвестиций путем передачи денег в доверительное управление.

Компания №2. Инстафорекс

Эта компания идеально подойдет желающим торговать самостоятельно. Первое преимущество – начинать трейдинг можно с любого капитала, объем минимального депозита для любого типа счета не установлен.

Конечно, чем меньше вложено денег, тем рискованнее торговля, но есть стратегии, риск по которым «обдуманный» (мы торговали по стратегии Марата Газизова «Базовый принцип»).

Кстати, кредитное плечо на Инстафорексе можно выбирать. Доступен вариант и 1:1 – для спекулянтов с огромными депозитами и серьезным опытом, и 1:1000 – для новичков (в Альпари максимум – 1:500, плечо 1:1000 доступно только на ДЕМО).

Лицензии рассматриваемой компании не дают повода усомниться в ее платежеспособности и надежности, а успешная работа в течение семи лет и огромное количество клиентов надолго сохранят за InstaForex передовые позиции.

Компания №3. Финам

Для самостоятельной торговли этот брокер не считается самым подходящим, ибо максимальное плечо здесь всего 1:40, а минимальный депозит – 30 000 рублей. Причина тому – лицензия Центробанка.

На наш взгляд, можно хорошо зарабатывать, привлекая клиентов в эту компанию: по надежности Финаму нет и не будет равных, поэтому созданная реферальная сеть станет источником стабильного дохода на многие годы.

Компания №4. Альфа-форекс

В разделе аналитики от Альфа-форекс ежедневно публикуются очень интересные данные о состоянии рынка, которые можно использовать в самостоятельной торговле. Низкие спреды и качественная клиентская поддержка открывают большие перспективы перед начинающими спекулянтами.

Кредитное плечо здесь 1:200 – вполне приемлемо, но если у трейдера маленький депозит — на крупные прибыли ему рассчитывать не стоит.

Брокеры с противоречивой репутацией не могут занять третью строчку рейтинга, поэтому доверять Альфа-форексу можно: деньги, которые переводятся на его счета, никуда не денутся.

Компания №5. Adamant Finance

Adamant Finance – самое лучшее поприще для самореализации трейдеров, совмещающих в своей торговле несколько стратегий.

Спредовые счета (Classic) идеально подходят для долгосрочной или среднесрочной торговли, а счета с комиссией (MarketPro и MarketPrime) хороши для приверженцев скальпинга – отсутствие спреда делает возможным трейдинг на самых малых таймфреймах.

Для спредового счета минимальный депозит равен доллару, для счетов с комиссией – 125 или 250 долларов. Предпочтительнее работать с последним вариантом (счет MarketPrime), чтобы снизить комиссию.

Очень интересный материал по теме выбора брокера представлен в видеоролике ниже:

Когда выбор сделан, стоит взять на заметку советы от опытных игроков валютного рынка.

Сужаем круг брокеров для анализа

Если вы увидели рекламу какого-то брокера, вы должны понимать, что этот брокер не единственный. Их сейчас так много, что месяца не хватит на подробное изучение каждого.

Поэтому я пошла на сайт Московской биржи и решила начать поиски группы брокеров для моего анализа исходя из вопроса, который первый мне пришел в голову:

Это первый вопрос, который мне пришел в голову, чтоб провести анализ. Именно активных клиентов, ведь клиенты могут открыть брокерский счет, но не торговать по разным причинам.

Соответственно, интересно даже посмотреть и тот и тот список. Я думаю, что уже глядя на эти цифры можно сделать какой-то примитивненький вывод по выбору брокера.

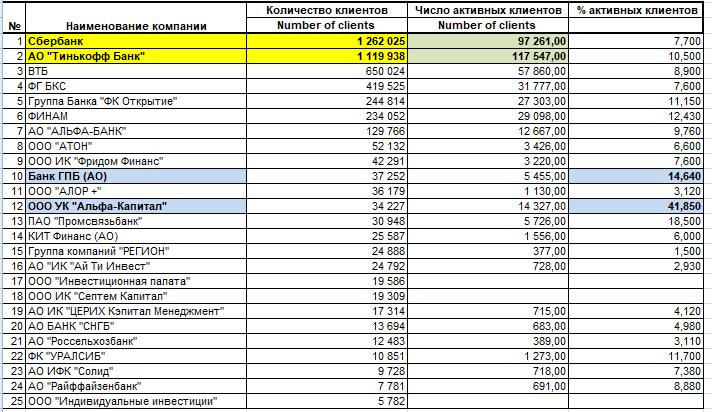

В таблице №1 я из данных, имеющихся на Московской бирже в свободном доступе, я собрала в одну таблицу цифр по общему количеству привлеченных клиентов и активных клиентов.

Таблица №1. Данные с сайта Московской биржи за декабрь 2019 года

Активные клиенты-это те люди, которые сделали хотя бы одну сделку. И несложно посчитать процент активных клиентов от общего количества клиентов по каждому брокеру.

С ним все понятно, почему так много клиентов. Чему там удивляться, Сбербанк-государственный банк. Все бюджетные зарплаты проходят через этот банк. И ассоциируется он у людей с какой-то надежностью.

Вряд ли со Сбербанком будет такая ситуация, как периодично проходит на федеральных каналах о банкротстве мелких банков.

Меня больше впечатлил Тинькофф! И по таблице №1 видно, что процент активных клиентов у него выше, чем у Сбера:

- % активных пользователей от общего количества у Сбераравен 7,7

- % активных пользователей от общего количества у Тинькоффа равен 10,5

Ну и на 10 и 12 позициях просто неизвестные мне гиганты по проценту активных клиентов. Цифры просто рядом даже не стоят со Сбербанком и Тинькоффом.

- % активных пользователей от общего количества у банка ГПБ равен 14,640

- % активных пользователей от общего количества у Альфа-Капитала равен 41,850

Еще я в борьбу за звание лучшего брокера взяла бы и брокера Кит-Финанс. Все-таки % активных клиентов у него 6,0 %. И дальше из списка я хочу выкинуть все банки по совместительству являющиеся и брокерами. А значит Кит-Финанс автоматически попадает в десятку лидеров.

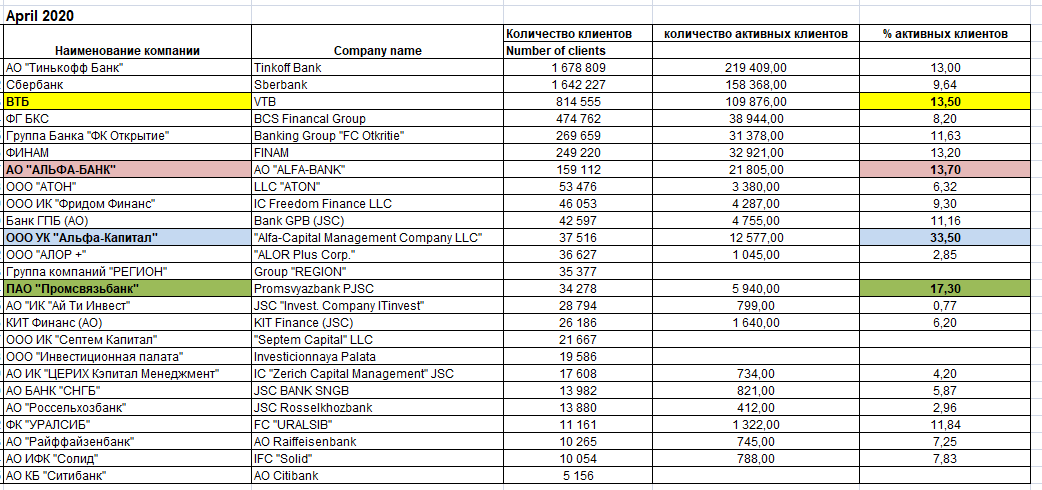

Выше я смотрела данные на декабрь 2019 года, но и по данным на 1 мая 2020 года лидеры не особо поменялись.

Таблица №2. Данные с сайта Московской биржи за апрель 2020 года

Но этого мало для выбора брокера. Давайте проанализируем торговые обороты у брокеров. Из данных на сайте Московской биржи за апрель 2020 года торговые обороты следующие:

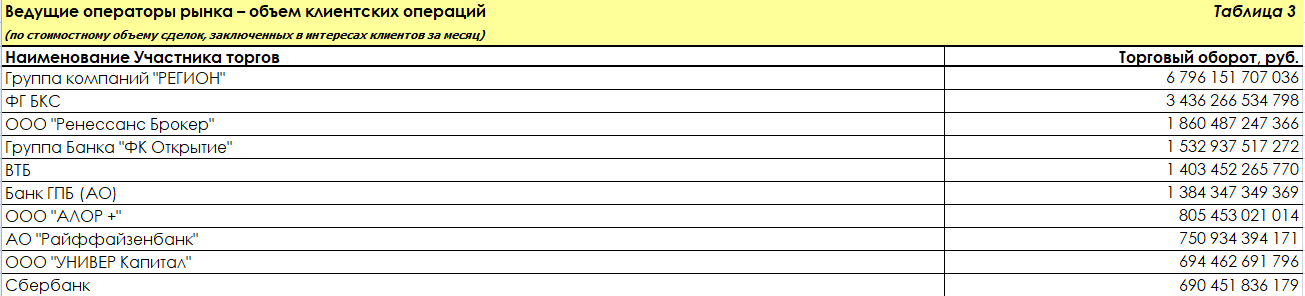

Таблица №3. Сравнение брокеров по торговым оборотам по данным Московской биржи

По таблице №3 сразу бросается в глаза, что Сбербанк по денежным оборотам клиентов находится на 10 месте.

Тройка супер лидеров по стоимостному объему сделок занимают:

- Группа компаний Регион

- ФГ БКС

- ООО Ренессанс Брокер

Вот теперь можно определиться с топ-10 брокеров, которые лидируют либо по стоимостному объему сделок клиентов, либо по привлеченным клиентам на биржу, либо активным клиентам.

И кстати, стараемся выбирать тех брокеров, которые именно специализируются на этом. Как показала практика, у банков намного хуже клиентский сервис.

И даже возможно надо отдельную статью написать, где можно разобрать именно брокеров, которые осуществляют эту деятельность не как основную. А основная-банковская сфера.

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Выбираем способ открытия брокерского счета (онлайн или в офисе)

Практически любая брокерская компания предлагает 2 способа открытия счета: в офисе или онлайн.

При обращении в офис вам потребуется только собрать необходимый пакет документов, всю остальную работу выполнят сотрудники компании.

Открыть счет через интернет можно не выходя из дома, но в этом деле имеются определенные тонкости:

На официальном сайте брокера необходимо выбрать функцию “открыть счет”, ввести личные данные и информацию для обратной связи (электронную почту, телефон), а затем указать вид счета и тарифный план.

Обычно подробная информация о тарифах содержится на самом сайте – нужно только внимательно изучить ее. Если у вас не получается сделать выбор самостоятельно, можно заказать телефонную консультацию специалиста.

После заполнения данных и подтверждения их с помощью кода из СМС, необходимо идентифицироваться через сайт “Госуслуги”. Если у вас уже имеется там учетная запись, то потребуется только авторизоваться и предоставить право доступа к вашим данным.

Если регистрации на сайте “Госуслуги” нет, то вам потребуется самостоятельно заполнить форму с паспортными данными, ввести ИНН и СНИЛС. Проверка документов происходит автоматически в СМЭВ и занимает не более 3 минут. Если данные введены некорректно, процедуру придется начать сначала.

СПРАВКА. СМЭВ (система межведомственного электронного взаимодействия) – это государственная информационная система, которая была создана в связи с принятием ФЗ РФ от 27.07.2010 № 210 “Об организации предоставления госуслуг”.

- Если идентификация прошла успешно, вы заключаете договор, используя простую электронную подпись.

- Далее потребуется ввести платежную информацию, заполнить анкету, предоставить отсканированную копию паспорта и завершить регистрацию.

Главная опасность при открытии счета в режиме онлайн заключается в возможности попасть на сайт мошенников. Поэтому, если сайт кажется вам подозрительным и вы не уверены, что это официальный ресурс компании, не спешите вводить свои данные.

Состав бирж и их особенности

Перед покупкой или продажей лота трейдер должен изучить график торгов

Перед покупкой или продажей лота трейдер должен изучить график торгов

Всем желающим узнать, что такое биржевые торги для начинающих, с чего начать будущему трейдеру, стоит заняться изучением рынков. Лишь поняв специфику каждого, можно определить к чему более расположен человек. Конечно, никто не мешает заниматься торговлей на фондовом рынке и на рынке товарном одновременно.

Фондовый рынок — что это такое

Фондовый рынок — это акции и облигации. Акции — это доля в собственности. Покупатель становится соучредителем части компании и имеет доступ к финансовой отчетности. Облигации — это деньги в долг. Трейдер покупает ценные бумаги, которые принесут прибыль через один или несколько лет.

Чтобы понять с чего начать торговлю на фондовом рынке, новичку стоит изучить типы сделок на этом рынке. Здесь есть такие понятия как сделки Т0, Т1, Т2:

- Т0 — это сделки, которые осуществляются немедленно и все права, соответствующие активам, появляются сразу.

- Т1 — после завершения сделки покупатель становится владельцем актива, но в права вступает на следующий день после сделки. Это не значит, что сразу нельзя продать этот актив, просто новый владелец также вступит в права на следующий день. Как правило, Т1 — это сделки с облигациями.

- Т2 — это сделки, которые происходят через один день. Как и активы по сделке Т1, продать их можно сразу после покупки, но акционером с правом на дивиденды становятся через день.

Особенности валютного рынка

Валютный рынок — это рынок, напоминающий организованный обмен валют. Здесь можно купить или продать валюту и криптовалюту. Купив валюту на утренней сессии, вывести на счёт ее можно в тот же день, а затем на банковскую карту. Данные по всем вечерним сделкам обрабатываются утром следующего дня. Рабочий день, как правило, заканчивается в 19.00

Срочный рынок

Это рынок производных финансовых инструментов — товарных фьючерсов и опционов. Данные элементы называются срочными, поскольку у них есть срок. На срочном рынке происходят самые большие обороты.

Фьючерс — это бумага, которая соответствует определенному товару. Например, трейдер планирует заработать на нефти и покупает 100 баррелей. Он хочет их сбыть через месяц. Так вот, ему не нужно покупать саму нефть, хранить ее и делать экспертизы. Он покупает бумаги, которые соответствуют 100 баррелям нефти, а когда ее цена изменится продаёт эти бумаги и таким образом зарабатывает.

Опцион — это та же бумага, которая соответствует покупке-продаже какого-либо товара. Разницу между фьючерсами и опционами лучше изучить на примере. Допустим, ювелир делает изделия из золота. Он покупает его по приемлемой цене у одного и того же поставщика. Изделия имеют успех на рынке, поэтому ювелир покупает золото вперёд по заранее уговорённой цене. И вот однажды качество золота падает, а цена повышается.

Так вот фьючерс — это когда покупатель и продавец обязуются выполнить условия сделки, несмотря на снижение цены. А опцион — это когда покупатель имеет право расторгнуть сделку, а продавец нет. При этом покупатель теряет только комиссию.

Чего следует избегать?

Путь биржевого трейдера довольно непрост и каждая ошибка на нем грозит финансовыми потерями. Совсем без потерь и ошибок не обойтись. Но уберечься от некоторых из них можно.

Вот несколько шагов, которые не нужно делать новичкам:

Спешить с реальной торговлей. Не нужно спешить и вкладывать сразу же свои деньги в торговлю. Если брокер предоставляет демо-счет, нужно поработать с ним не день-два, а месяц или даже больше. Не нужно спешить.

Выходить на Форекс. Интернет переполнен объявлениями от форекс-брокеров и форекс-трейдеров, которые сулят золотые горы. Между тем Форекс один из самых сложных рынков и новичку там придется очень тяжело. Начинать лучше с акций и облигаций. А Форекс оставить до лучших времен.

Начинать с позиционной торговли. Новичкам лучше начать с краткосрочных торгов — скальпинг или дейтрейдинг. Это непросто, но тут можно ограничиться техническим анализом.

Прекращать обучение. Никогда нельзя прекращать обучение. Учиться нужно всегда. Пособия и курсы есть не только для новичков, но и для опытных торговцев.

Поддаваться азарту. Опытные трейдеры советуют создать для себя правила торгов и поведения

Это особенно важно, когда трейдер начинает проигрывать и его накрывает азарт — нужно отыграться. Не нужно

Должен быть лимит на слив. Закрылись две-три сделки в минус — все, на сегодня торги закончились. Да и в целом, должен быть лимит на сделки, даже удачные. Трейдинг работа нервная и вероятность совершить ошибку после 10-15 сделок очень высока.

Доверять роботам. К торговому роботу стоит обращаться только когда будет хорошее понимание торговли и рынка. До этого момента, верить в такие программы не стоит.

Ошибок у трейдера все равно будет много. И без финансовых потерь не обойтись. Но все это решаемо, к этому надо быть готовым, и все ошибки и поражения анализировать и превращать в победы.

Путь трейдера не прост, но очень увлекателен. Любой новичок скоро станет мастером и уже сам сможет давать советы — как торговать на бирже с нуля.

Доступность опционов, фьючерсов и прочих производных финансовых инструментов

Не случайно следующим отсеивающим лишних брокеров пункт я выбрала именно этот. И 95% новичков, приходящих на биржу, считают, что торговля фьючерсами очень сложная и замудренная. И при выборе брокера не рассматривают торговлю фьючерсами или опционами вообще.

Мысль заключается в том, что только инвестируя куда-то и что-то можно зарабатывать хорошие деньги. Так что брокер хочет, чтобы вы, дорогие клиенты, свой взор направляли именно на инвестирование.

Вот такого рода плакатов вы найдете на сайте любого брокера. будто бы инвестиции могут обогатить человека.

А ведь инвестиции-это очень серьезная работа, которая дает хорошие деньги на таких же больших хороших деньгах. А у обычного человека, приходящего на биржу, обычно наберется от 100 000 до 1 000 000 рублей. Этого очень мало для нормального выхлопа с инвестирования.

Плакат об инвестициях на сайте брокера БКС

Кстати, я в своей школе для ребят, кто решил торговать фьючерсами даю конкретный пример, показывающий такую большую разницу по комиссиям и не только. И преимущества торговли фьючерсами настолько очевидны даже в том, что за месяц можно из 20 торговых дней торговать только 5 дней и получать больше, чем в инвестировании.

Поэтому считаю, что таблица брокеров, дающих возможность торговать фьючерсами и другими производными активами, очень даже уместна для отсева узких брокеров.

Из нашего списка, поредевшего в предыдущем анализе, остались следующие брокеры, которые дают возможность торговать фьючерсами:

- ФГС БКС

- Открытие

- Финам

- ООО “Алор+”

- Кит Финанс

- ООО “Атон”

Торговля акциями на бирже (ценными бумагами)

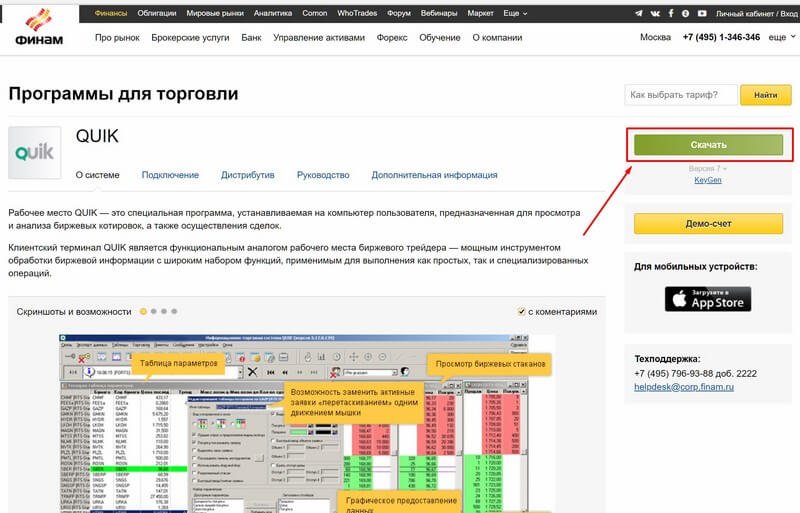

Торговля на бирже российскими ценными бумагами происходит через торговые терминалы (программа на компьютере). Доступ к ним предоставит брокер. Самыми популярными терминалами являются Quik и Транзакт. Рассмотрим кратко инструкцию по Quik: как торговать акциями.

3.1. Торговый терминал Quik (Квик)

Установка содержит стандартные шаги: указание пути установки, принятия лицензионного соглашения и сам процесс инициализации.

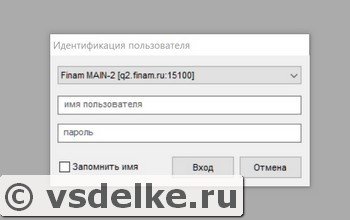

Далее, необходимо авторизоваться в программе. Логин и пароль самостоятельно получаете с помощью специального приложения «keygen.exe». После чего будут сформированы два ключа: публичный и секретный. Публичный надо будет загрузить брокеру. Быстрее всего все эти действия сделать, позвонив в тех.поддержку и они все подскажут.

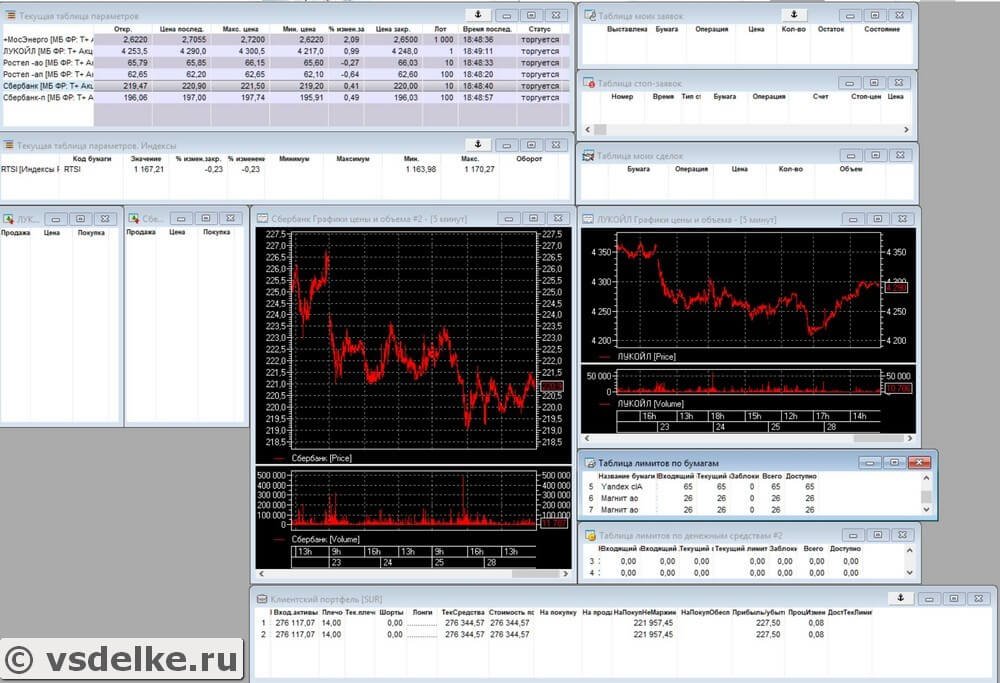

Итак, после авторизации в программе вы увидите следующий интерфейс Quik:

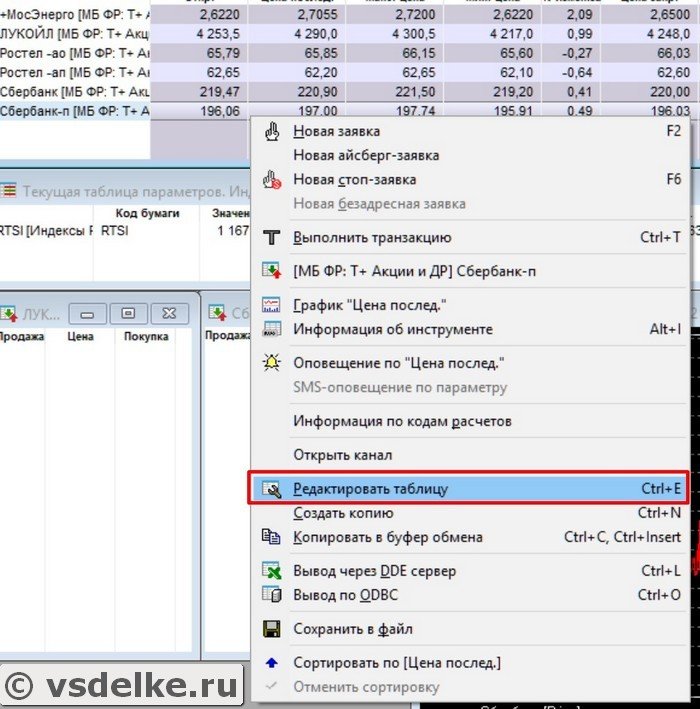

В Quik можно настроить таблицу со списком ценных бумаг по своему желанию. Акции, облигации, валюту можно добавлять/удалять/поднимать выше и ниже. Добавить или удалить столбцы. Всё это делается во вкладке меню — свойства:

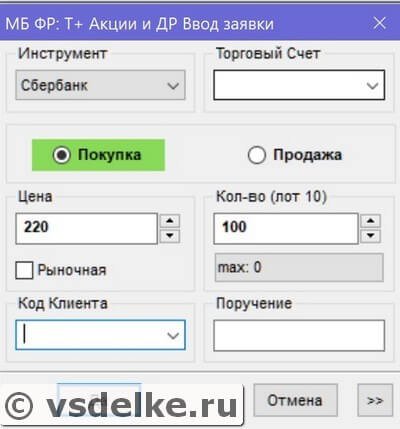

Чтобы открыть сделку надо выбрать инструмент и отправить заявку. Отправить заявку на биржу:

Ваши заявки будут отображены в «таблице моих сделок». Здесь же можно посмотреть активные позиции по бумагам. В целом этих данных достаточно для биржевой торговли.

Возможности Quik позволяют делать много полезных вещей: добавлять индикаторы на график, изменять таймфреймы, смотреть информацию о купонном доходе по облигациям, читать новости через терминал и получать доступ к терминалу через API (это нужно для автоматизированной торговли).

3.2. Приложение Финам Трейд для торговли на бирже

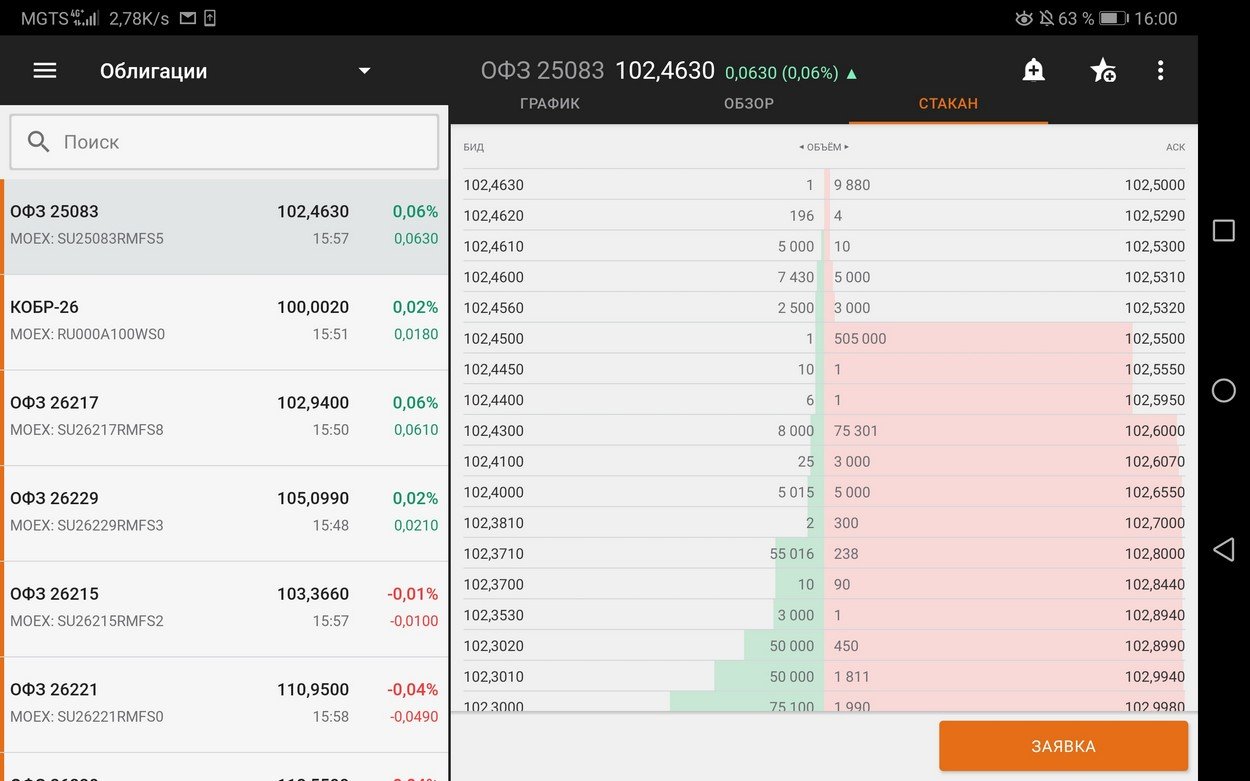

В нём есть абсолютно все финансовые инструменты для торговли, что и в стандартном терминале. Можно выставлять и снимать заявки. Смотреть уже состоявшиеся сделки. Причём можно заниматься трейдингом как на российском фондовом рынке, так и на американском.

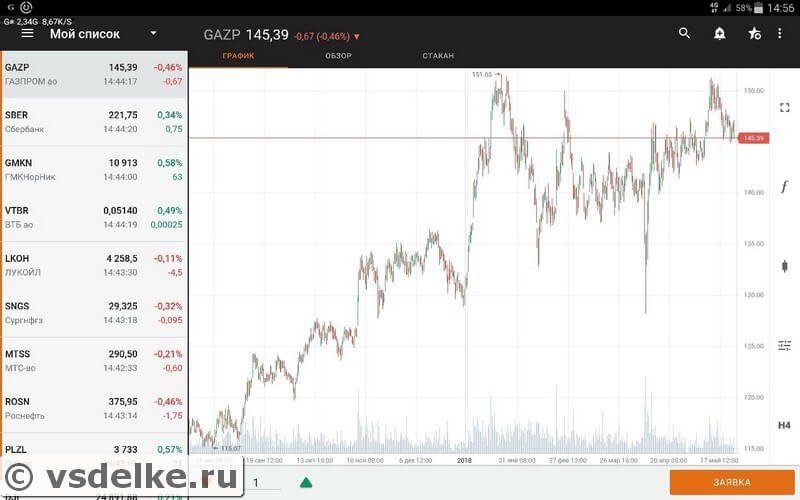

Удобно и то, что можно посмотреть стакан заявок, график цены. Фактически приложение Финам Трейд является полноценным инструментом не только для торговли, но и для графического анализа.

Так выглядят графики котировок на Финам трейд:

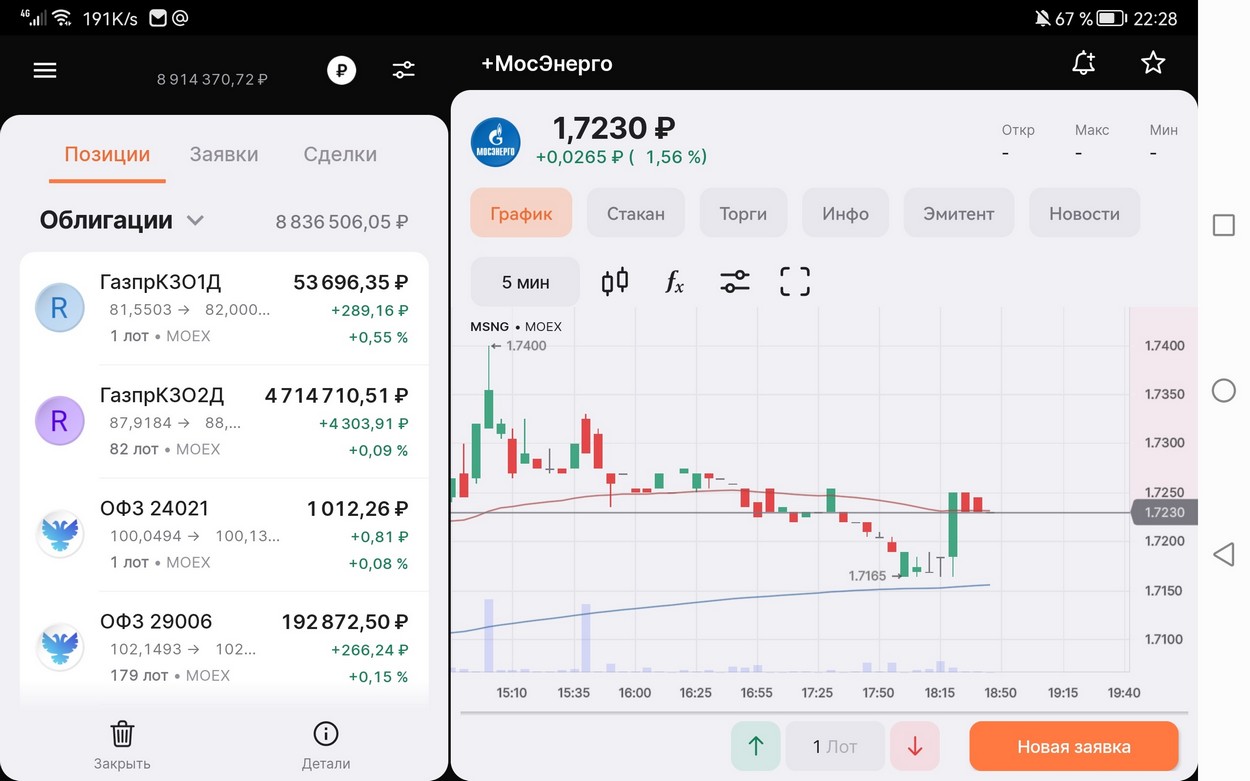

Пример портфеля ценных бумаг на Финам трейд:

Диверсифицируйте

Несмотря на рекомендации профессиональных аналитиков, начинающий инвестор должен знать базовые правила, которые помогают снижать риски. Одно из таких – диверсификация, то есть распределение денег по компаниям из разных отраслей экономики или стран.

Хороший инвестиционный портфель состоит из 10–12 компаний, которые занимаются разным бизнесом. Плохой портфель состоит из 2–3 компаний одной экономической отрасли.

Когда вы вкладываете только в одну отрасль, то сильно рискуете. Например, вы инвестировали все деньги в акции авиаперевозчиков, но из-за COVID-19 международные перелёты запретили. В отрасли наступил кризис и бумаги авиакомпаний упали, а вместе с ними в цене просел весь портфель.

Если бы в портфеле были компании из технологического, потребительского, металлургического и других секторов, то они бы компенсировали потери за счёт своего роста и просадка была бы не такой сильной.

Шаг второй: Обучение работе с интерфейсом торгового терминала

Вам необходимо научиться работать с приобретенными инструментами, ибо какой толк от молотка, если вы не можете забить им гвоздь. В шаге первом нашего плана действий вы установили торговый терминал MetaTrader4, который обладает очень удобным и интуитивно понятным интерфейсом.

В первую очередь вы должны освоить основные функции торгового терминала такие как: работа с графиками финансовых инструментов (переключение между таймфреймами, типы графиков), открытие и закрытие позиций, установка отложенных ордеров и т.п.

Все это необходимо для того, чтобы в процессе торговли вам не пришлось отвлекаться на ненужные детали. Все действия по открытию, закрытию позиций и установке отложенных ордеров должны производиться на автомате.

Выбираем тарифный план

Чтобы понять, какой тарифный план брокера подходит вам больше всего, следует определиться с основной стратегией на бирже: активный трейдер или пассивный инвестор.

Если вы не планируете совершать сделки постоянно, а будете 1-2 раза в месяц на небольшие суммы пополнять активами свой портфель инвестора, то для вас, в первую очередь, имеет значение не комиссия за сделку, а оплата депозитария (сервиса, где хранятся ценные бумаги), которая может быть фиксированной ежемесячной (150-200 рублей).

Для активного трейдера, который ежедневно совершает сделки на биржевом рынке, важен размер комиссии за одну операцию. В этом случае нужно выбирать тариф с минимальной комиссией за сделку. Ежемесячная оплата депозитария в данной ситуации не имеет большого значения.

ВАЖНО! Открывая брокерский счет, обязательно укажите выбранный тарифный план, потому что при отсутствии этой информации его могут применить “по умолчанию”, а условия для вас окажутся невыгодными

Стартовый капитал

Многие трейдеры получают довольно приличный доход

Многие трейдеры получают довольно приличный доход

Минимальные суммы зависят от инструментов, которыми будет торговать трейдер. Если это акции, то стоимость их всегда известна: некоторые стоят сто рублей, некоторые тысячи рублей. Если это фьючерсы, то смотреть нужно на гарантийное обеспечение, ведь именно сумма денег резервируется на момент операции.

Минимальный депозит подходит для того, чтоб оттачивать чисто технические моменты. Торговать одним лотом проблематично. Если это один контракт, то необходимо точно определять точку выхода. Но никто не знает точно, где рынок остановится. Намного проще скидывать позицию частями, а для этого нужен объем. Обычно депозит начинающего брокера составляет от 30 до 50 тыс. рублей.

Можно, конечно, и меньше. Однако проблемой может стать то, что некоторые брокеры не хотят иметь дело с мелкими депозитами. Конечно, есть и те, кто позволяет открыть мелкие счета, но комиссия за них, как правило, более высокая. Поэтому минимальный депозит получается примерно 30 000 рублей.

Торговля на бирже без брокера: что для этого нужно

Задумаемся, можно ли выйти на биржу самостоятельно и торговать без брокера? Чтобы ответить на этот вопрос, заглянем в тарифы Московской биржи. Даже беглое их изучение показывает, что финансовые затраты на покупку права торговли и оплату ежемесячных комиссий неподъёмны для рядового инвестора. Помимо этого, согласно российскому законодательству, заниматься биржевой торговлей могут только профессиональные участники рынка, имеющие лицензию. А её получение требует времени и денег.

Выйти на российскую биржу без брокера возможно, но затруднительно. Для этого потребуется:

- Сдать несколько экзаменов и получить сертификат, позволяющий вести деятельность на рынке ценных бумаг.

- Зарегистрировать компанию для ведения бизнеса в финансовой сфере.

- Получить лицензию Банка России на осуществление брокерской деятельности.

- Заключить с биржей соглашение и получить доступ к торгам.

- Приобрести необходимое оборудование и решить массу сопутствующих организационных вопросов.

- Постоянно повышать свой профессиональный уровень, чтобы соответствовать требованиям к квалификации профессиональных участников рынка ценных бумаг.

- Отчитываться о проведённых операциях.

Только после этого вы сможете торговать активами самостоятельно.

Заключение

Мои статьи в основном рассчитаны на новичков. Многие из перечисленных вариантов заработка на бирже начинающим противопоказаны. Считаю, что вы можете использовать высокорискованные инструменты только в следующих случаях:

- вы уже сформировали капитал, который приносит вам и вашей семье пассивный доход;

- вы психологически готовы к потере денег, всех или частично;

- вы готовы потратить много времени, денег и сил на изучение инвестиций в рискованные активы;

- или вы просто не представляете жизнь без риска.

Во всех остальных случаях надо зарабатывать на активах, которые пусть и не принесут вам 1 000 % годовых, но и не оставят вас с пустым кошельком даже в условиях кризиса.