Как получить дебетовую карту

Содержание:

- Почему могут отказать?

- Активировать карту

- Подключаем экономный пакет услуг

- Преимущества дебетовых карт

- Часто задаваемые вопросы

- Visa или MasterCard?

- Сроки создания карты

- Как выглядит банковская карта с тыльной стороны?

- Виды карт

- Отличие дебетовой карты от кредитной: в чём разница?

- Карта «Моментум»

- Заключаем договор со Сбербанком на обслуживание

- Немного подробнее об остальных разновидностях

- Нужен ли вам Сбербанк?

- Регистрация в мобильном банке

Почему могут отказать?

Банк вправе отказать своему клиенту в получении той или иной пластиковой карты. Поэтому перед тем, как начать оформление, следует внимательно ознакомиться со всем требования Сбербанка. Вся важная информация находится на сайте банка в разделе “Выбрать карту”.

Вот несколько причин отказа:

Нарушение условий, предъявленных к держателю карты

Здесь важно понимать, для какой категории граждан реализуется выпуск.

Ошибочные данные о потенциальном получателе.

Огромное количество карт у клиента. Банк начнет рассматривать историю других карт.

Получатель находится в чёрном списке Сбербанка.

Активировать карту

Некоторые пользователи сейчас могли прийти в шок? Что? Я и так уже оформил карту, зачем ее еще активировать, как это сделать? Не пугайтесь, все на самом деле просто.

Итак, в большинстве банков карта активируется сама на следующий день после ее получения. Если же вы желаете ее активировать прямо сегодня, то нужно сделать какое-то действие с картой. Самым простым действием будет: выйти из банка и вставить карту в банкомат, набрать свой пароль, который вы указывали при оформлении. Все по сути карта активирована, вы уже провели с ней действие.

Теперь с этой картой можно делать что угодно, можете положить на нее деньги, можно сделать перевод при помощи нее и т. д.

Подключаем экономный пакет услуг

Теперь очень важный момент. Для того чтобы иметь возможность зарегистрироваться в Сбербанк.Онлайн, вам необходимо подключить пакет СМС услуг мобильного банка.

Пакет услуг бывает двух видов: экономный и полный. Полный позволяет получать СМС-оповещения обо всех операциях по вашей карте, включая снятие наличных в банкомате, траты в магазине, пополнение и другие:

для увеличения нажмите на картинку

Подключив экономный пакет, вы таких СМС получать не будете, но зато вам будут приходить проверочные кода с помощью которых вы сможете спокойно совершать платежи, пользоваться всеми доступными функциями. С другой стороны, вы не будете получать по СМС информацию о том, что вы или кто то другой, совершил платёж по вашей карте или снял «наличку».

Вопросов безопасности в этой статье я касаться не буду, всё что нам надо знать сейчас: экономный пакет – полностью бесплатный (стоимость полного пакета – 30 рублей в месяц по социальным и пенсионным картам и 60 рублей – по всем остальным) и по нему можно зарегистрироваться в Сбербанк.Онлайн, что нам и требуется.

Итак, после того, как мы попросим сотрудника банка подключить нам экономный пакет услуг, мы сможем зарегистрироваться в Сбербанк.Онлайн на своём смартфоне.

Преимущества дебетовых карт

Практически повсеместное распространение дебетовых карт было бы невозможным без большого количества преимуществ, которые они предоставляют владельцам. Они касаются всех сфер деятельности клиента и начинаются непосредственно с оформления. Для изготовления дебетовой карты вполне достаточно паспорта. Получение кредитной разновидности платежного инструмента сопровождается необходимостью предоставлении множества документов, в том числе подтверждающих платежеспособность клиента. Естественно, этим преимущества дебетового пластика не исчерпываются.

График №1. Количество выпущенных в России банковских карт

Безопасность

Современные системы безопасности позволяют обеспечить сохранность средств, находящихся на карте. Не меньше внимания уделяется обеспечению надежной защиты при выполнении клиентом каких-либо финансовых операций, включая платежи с использованием онлайн систем. Оборудование карты микро-чипом, разработка и внедрение новых компьютерных защитных систем гарантируют высокий уровень безопасности. Важным элементом этой системы является возможность быстрой блокировки карты при ее потере или краже.

Выгода

Значительная часть банков-эмитентов, выпуская дебетовые карты, включает в пакет услуг начисление процентов на остатки по счету. Еще один способ получения выгоды от рассматриваемого банковского продукта – операция кэш-бэка, предоставляемая также достаточно большим количеством пластиков

Сочетание этих двух возможностей делает использование дебетовой банковской карты крайне выгодным и привлекательным для клиента, так как важность финансового фактора в современных условиях переоценить практически невозможно

Экономия

Обладание пластиковой дебетовой картой позволяет ее владельцу экономить весьма заметные суммы. Это может происходить:

- в результате участия в разнообразных дисконтных программах, количество и уровень которых определяется статусом платежного инструмента;

- при использовании кэш-бэка, который фактически представляет собой также систему скидок;

- благодаря отсутствию платы за оформление и обслуживание карты.

Высокий уровень конкуренции, сложившийся в отечественной банковской сфере, заставляет финансовые организации постоянно разрабатывать и реализовывать на практике новые способы привлечь и заинтересовать потенциальных клиентов. Нередко они выражаются в снижении или обнулении тарифов за изготовление и обслуживание карточек.

Контроль

Важное отличие дебетовой карты от кредитной – невозможность расходов, которые превышают реально имеющиеся на счете суммы. Отсутствие кредита и овердрафта не позволяют обладателю платежного инструмента попадать в своеобразную зависимость от заемных средств банка, присущую большому количеству владельцев кредитных карт

Это не только намного выгоднее, но и позволяет четко контролировать собственные расходы и затраты. Последнее обстоятельство является крайне важным в современных условиях вялотекущего финансового кризиса и постоянной нехватки средств.

Практичность

Обладание дебетовой картой предоставляет владельцу чрезвычайно широкие функциональные возможности:

- совершение покупок, как в реальных магазинах, так и в различных интернет сервисах;

- хранение средств в безналичном виде;

- экономия финансовых ресурсов, благодаря кэш-бэку и дисконтным программам;

- получение прибыли в виде процентов, начисленных на остатки по счету.

Получение такого количества возможностей не требует каких-либо чрезмерных усилий или затрат, так как процедура оформления карты очень проста, а стоимость обслуживания либо невелика, либо отсутствует.

Часто задаваемые вопросы

Как оформить банковскую карту?

Чтобы стать обладателем банковской карты, необходимо подойти в отделение банка с паспортом. Если требуется дебетовая, то нужен только паспорт гражданина. А для оформления кредитки потребуется предоставить доказательство платежеспособности (справку с работы, выписку по счету и т.п.). Также можно оформить любую карту на сайте банка, забрать по договоренности в отделении или с доставкой на дом.

Сколько по времени изготавливается банковская карта?

Время выпуска будет зависеть от типа карты. Если карта моментальная и неименная, ее выдадут в день обращения. А если карта классическая именная, то придется подождать около 3-14 дней.

Карта какой платежной системы предпочтительнее?

Если говорить о платежной системе, выбрать можно абсолютно любую. В России есть карты: Visa, MasterCard, Мир. Если карта потребуется для использования за границей, оформляйте MasterCard или Visa. Для расчетов на территории России подойдет карта Мир.

Банковская карта — что это?

Это пластиковая карта, привязанная к открытому счету в банке. Используют для совершения покупок в интернете и офлайн магазинах, при условии наличия денег на ней.

Зарплатная карта — что это?

Для выпуска зарплатной карты потребуется, чтобы организация, в которой работает гражданин, заключила договор с банком на открытие карточных счетов для своих сотрудников. Зарплатная карта — это разновидность дебетовой банковской карты.

Visa или MasterCard?

Еще одно различие банковских карт — платежные системы, к которым они принадлежат. Прежде чем узнать, как оформить карту Сбербанка, необходимо определиться и с этим выбором. Наибольшей популярностью пользуются карты Visa и MasterCard, которые для обычного рядового пользователя существенных отличий не имеют. Обе эти системы — международные.

Сбербанк предлагает Visa Classic и Visa Gold, а также MasterCard Standart и MasterCard Gold. Карты с приставкой «Gold» имеют более выгодные условия использования, по ним доступно получения больших сумм в кредит с меньшей процентной ставкой, но плата за обслуживание таких карт значительно выше. Кроме этого, банк предлагает некоторые разновидности карт, для которых существуют специальные условия. Например, «Visa подари жизнь», которая позволяет участвовать в благотворительной программе, или «Visa Аэрофлот», благодаря которой можно сэкономить на билетах на самолет.

Вот теперь, определившись с видами кредиток, перейдем к вопросу о том, как оформить карту Сбербанка Visa или MasterCard. Процесс оформления для этих карт разных платежных систем ничем не отличается.

Сроки создания карты

Итак, возьмем средние сроки. Везде они плюс-минус одинаковые, поэтому если и будет разница, то в пару дней.

Начнем с того, что есть карты, которые можно получить сразу же после оформления. То есть вы только подписали бумаги, и сотрудник уже вынес вам карту. Такие карты называются «Моментальные» или «Momentum». Это самые простые карты, к ним могут быть не подключены некоторые функции банка. Такие карты выдаются моментально по причине того, что для них не нужно отдельное изготовление, это простые пластинки, которые лежат уже готовые в банки, сотруднику остается лишь привязать ваши данные к данной карте. На карте не отпечатано ваше имя, обычно вместо него написано «Momentum». Таким образом, она выдается моментально из-за того, что не уходит время на производство, клиент просто приходит и получает карту с каким-нибудь номером. По сути такие карты вполне хватит, если вам не нужны какие-то дополнительные опции вроде кэшбеков. Они также полноценно работают, с них можно снимать деньги, ими можно расплачиваться, с них можно переводить деньги и т. д. Один минус – далеко не на всех картах есть поддержка бесконтактной оплаты.

Далее идут карту, срок изготовления которых составляет 14 дней. Почти во всех банках утверждается, что для оформления карты выводится срок именно 14 дней. Так будет если вы придете в отделение, также будет, если вы оформите карту в интернете. То есть, если вы оформите карту в отделении, то вам придется прийти второй раз в это же отделении (или другое указанное в заявлении). Если вы оформите в интернете, то вы по мере готовности один раз посетите отделении, чтобы забрать карту, либо закажете доставку такой карты.

Банки обычно пишут, что карта выдается в течение 14 дней. То есть срок занимает не больше, чем 14 дней. Большинство банков на самом деле выдают карты гораздо быстрее, иногда даже говорится, что карта будет готова в течение 3 дней (а в договоре может быть прописано 14). По сути на практике действительно получается, что, заказав карту, вы получаете ее на этой же неделе. 14 дней – это крайний срок на случай, если что-то пойдет не так. Однако иногда и в этих сроках случается какие-то проблемы – карта была утеряна, не доехала до банка, ошибки в производстве, вас не внесли в базу и т. д. В таких случаях после 14 дней банк должен как можно быстрее решит вашу проблему, не стесняйтесь заявлять обо всем банку, дабы о вас попросту не забыли.

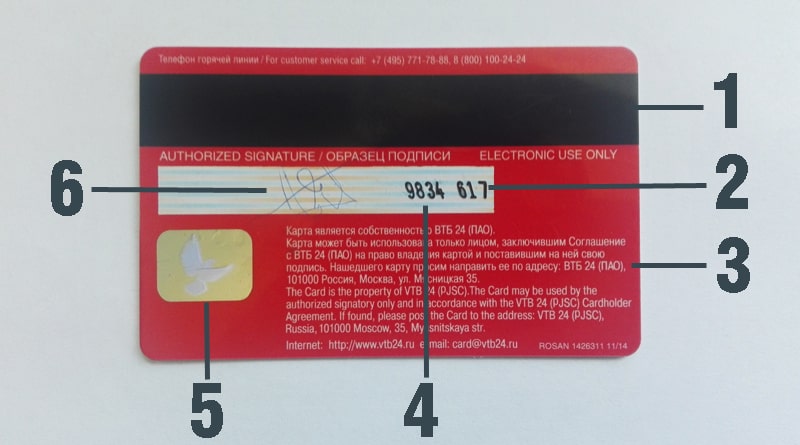

Как выглядит банковская карта с тыльной стороны?

1. Магнитная лента.

Представляет собой впаянную в корпус карты магнитную полосу. Ее функционал схож с чипом и содержит в себе основную информацию о владельце, банках и основных реквизитах. До 2015 года магнитная лента являлась основным идентифицирующим атрибутом. А вот, позже к ней добавился чип и стал обязательным элементом каждой банковской карты. Цвет полосы может отличаться, но, как правило, выполняется в темных тонах. Для этого может быть выбран черный, темно-синий, коричневый или иной цвет.

2. Код безопасности.

По-другому его называют код проверки подлинности. Может состоять и 3 или 4 цифр. Стоит отметить, что данный цифровой код может сокращенно называться CVV и иметь принадлежность к платежным системам MasterCard или CVC, относящихся к VISA. Он служит дополнительным реквизитом для доказательства подлинности карты при онлайн платежах.

3. Контактная информация банка эмитента.

Наносится в свободной форме и содержит основную контактную информацию банка, выдавшего карты. В верхней части карты, как правило, располагаются телефоны горячей линии. А основной информационный блок носит характер памятки для клиента и в нем содержатся:

- Наименование банка;

- Краткие правила пользования картой;

- Адрес банка;

- Голограмма платежной системы;

- Почтовый адрес;

- Адрес официального сайта банка.

4. Четырехзначный код.

Данный код наносится не на всех картах. Его основная задача, как и у кода на лицевой части, обеспечение дополнительной безопасности от подделки. Отличие лишь в том, что он дублирует не первые, а последние цифры номера карты.

5. Голограмма.

Кроме логотипа на карту наносится дополнительная голограмма платежной системы. Как правило она располагается на обратной стороне карты. Однако, на некоторых картах она может наноситься на лицевой части вместе с логотипом.

6. Поле для подписи клиента.

Располагается ниже магнитной полоски. Строка предназначена для образца подписи владельца карты и в отдельных случаях служит дополнительным идентификатором для сверки подписей. Поле имеет светлую поверхность для хорошей различимости нанесенной ручкой надписи. Фоном могут выступать горизонтальные полосы, а также наименование платежной системы мелкими буквами.

Виды карт

Как уже было сказано, ассортимент карт Сбербанка очень широкий, и каждый вид классифицируется по определенным критериям.

По платежной системе:

- Viza. Самая популярная среди всех платежных систем за счет множества предлагаемых функциональных возможностей, которые предоставляются клиентам при использовании.

- MasterCard. Чуть менее популярна, чем вышеуказанный тип, но также пользуется спросом среди физических и юридических лиц. А все благодаря тому, что такой «пластик» очень удобно использовать при поездках за границу.

- Maestro. Такой тип в основном используется для выплаты зарплат от официального работодателя. Имеет очень узкий перечень доступных опций, в основном только стандартные (переводы, оплаты и т. д.).

- «Мир». «Пластики» данного типа предназначены чаще всего для пенсионеров, бюджетников или лиц, которые получают различные государственные выплаты (например, материнский капитал). Соответственно, и функционал такого «пластика» достаточно ограниченный, как и в предыдущем случае.

По доступным услугам:

- Мгновенная. На лицевой стороне не содержит имени и фамилии владельца. Выдается мгновенно при обращении в банк. Имеет минимальный набор опций, поэтому плата за обслуживание не взимается.

- Золотая. Имеет повышенный уровень защищенности, позволяет своему владельцу копить баллы и пользоваться некоторыми преимуществами у партнеров финансовой организации. Стоимость – от 2990 рублей.

- Платиновая. Также имеет повышенный уровень защищенности, по сравнению с предыдущим вариантом наделена еще большими возможностями (бонусы, акции и т. д.). Самое главное – не ограничена никакими лимитами на совершаемые операции. Стоимость – 10 000 рублей.

- Премиальная. Помимо всех вышеперечисленных доступных функций, позволяет оформлять различные виды страхования по выгодной цене, которые особенно актуальны при выездах за границу. Если на счете находится более 2 500 000 рублей, то обслуживание такого «пластика» будет бесплатным.

- Социальная. Предназначена для пенсионеров. Оформление и обслуживание — бесплатное. На остаток начисляется 3,5 % годовых. Не наделена дополнительными опциями.

- Виртуальная. По названию можно понять, что подходит только для совершения онлайн-оплат. Хранить деньги на такой карте не рекомендуется. Обслуживание бесплатное.

- Аэрофлот. Позволяет копить бонусы при совершении покупок авиабилетов, а потом расплачиваться ими в той же сфере. Стоимость определяется в каждом случае индивидуально.

- Молодежная. Стоимость – 150 рублей. Кроме стандартных услуг, доступно получение бонусов за совершение любых покупок, которые после можно также тратить.

Отличие дебетовой карты от кредитной: в чём разница?

Дебетовая карта является противоположностью кредитной. В первом случае на карточном счету хранятся ваши собственные деньги, которыми вы и будете распоряжаться при осуществлении расчетных операций. А кредитка дает возможность тратить в долг деньги банка, на условиях, что вы вернете потраченные деньги либо в установленный грейс-периодом срок, либо заплатите банку проценты за использование его денег.

Внешний вид

Большинство пользователей пластиковых карт не видят их принципиальное отличие при внешнем осмотре. Действительно, все карты визуально похожи. Вы можете увидеть на ней наименование банка, тип системы, обслуживающей вашу карту. В обязательном порядке вы найдете на карте ее номер и срок действия.

Но как же отличить карты? Все очень просто. В большинстве случаев, на пластике указывается тип карты: debit или credit. Увидеть такую надпись можно на лицевой стороне карты.

/chem-otlichaetsya-debetovaya-karta-ot-kreditnoj-2.jpg)

Рис.1. Где искать тип карты

Характеристики

В наборе функций и возможностей заключаются основные отличия двух видов платежных карт.

- После окончания срока действия карты, кредитка не возобновляется, и вам придется выбрать другой вид карты или заказать новую, которая будет иметь совершенно другие реквизиты. В случае с дебетовой, после окончания срока действия, ее всегда можно перевыпустить, при этом ваши данные не поменяются.

- Кредитная карта предоставляет возможность владельцу использовать грейс-период, он составляет от 50 до 100 дней, для бесплатного возврата заемных средств. Дебетовые же карты, могут дополняться овердрафтом, возврат которого происходит в момент зачисления средств на счет.

- Лимит кредитной карты может достигать от 10 тыс. до 1,5 млн. рублей, а вот овердрафт оформляется в размере не более 2 зарплат.

- Дебетовую карту можно обналичить без комиссии в собственном банке или банках-партнерах, а кредитка обналичивается под 3-5% процентов;

- Кредитная карта предусматривает проценты за использование заемных средств, которые достигают 40% годовых. А вот дебетовая карта, в случае хранения на ней собственных средств, еще и будет приносить доход на остаток, правда он составляет сего от 1 до 5% годовых.

Требования к держателю карты

Чтобы оформить ту или иную карту необходимо соответствовать некоторым требованиям банка. Так, при оформлении дебетовой карты, от клиента потребуют минимум информации, а желающим оформить кредитку, еще придется убедить банк, что вы можете ее получить.

| Дебетовая | Кредитка |

|---|---|

|

— минимальный возраст для открытия карты 14 лет, приобращении родителей, карта может быть выпущена и для ребенка старше 7 лет; — для получения карты достаточно предъявить паспорт, причем карта может быть открыта даже для нерезидентов. |

— для оформления карты необходимо достигнуть совершеннолетия; — обязательным является предоставления паспорта гражданина РФ; — требуется справка о доходах по форме банка или 2-НДФЛ (только после изучения платежеспособности клиента определяется максимально допустимый кредитный лимит); — необходимо предоставить информацию о месте работы (при отсутствии официального трудоустройства может быть отказано в выдаче карты). |

Наличие овердрафта

Как уже ранее упоминалось, при активном использовании дебетовой карты, надежным клиентам могут предложить подключить услугу овердрафта. В простом понимании это кредитная линия, она станет частью вашего основного счета, а размер его составит в пределах 1-2 зарплат. В некоторых случаях он может устанавливаться в размере до 4 зарплат. Конечно, это удобно, особенно если не хватает буквально пары сотен до зарплаты, после захождения которой ваш долг сразу закроется.

/chem-otlichaetsya-debetovaya-karta-ot-kreditnoj-3.jpg)

Рис.2 Где посмотреть лимит овердрафта

Карта «Моментум»

Вот и все о том, как оформить карту Сбербанка. Напоследок стоит сказать, что, если вы заказываете дебетовую банковскую карту, то существует возможность заказать карту «Моментум». От обычной она отличается тем, что выпускается не в течение нескольких дней, а моментально, в течение нескольких минут.

Такая карта имеет название Visa Elektron или MasterCard Maestro. Внешнее ее отличие заключается в том, что на ней не выбивается имя владельца карты. Именно это и ограничивает ее действие — такие карты обслуживает не каждый магазин или банк. Зато за них не взимается никакой платы. Как оформить карту Сбербанка «Моментум»? Так же, как и обычную карту! Не забудьте сообщить операционисту о своем желании получить карту сегодня же.

Заключаем договор со Сбербанком на обслуживание

Процедура заключения договора со Сбербанком крайне проста:

- Передаём сотруднику свой паспорт,

- говорим, что хотим открыть счёт и заказать бесплатную карту «Моментум».

Сотрудник банка возьмёт ваш паспорт, проверит его, внесёт ваши данные в базу. Затем попросит вас назвать кодовое слово. Это слово иногда может потребоваться при обращении в банк по телефону.

для увеличения нажмите на картинку

Переживать о том что вы его забудете не стоит, поскольку оно будет указано в вашем заявлении:

После этого вам достаточно сообщить свой номер телефона и назвать 5-значный код, который вы получите по СМС:

увеличить картинку

После того как сотрудник введёт названный код, ваш номер телефона привяжется к профилю и он станет чем то вроде вашей электронной подписи (но простой, а не квалифицированной).

Дальше сотрудник выдаст вам пластиковую карту и попросит ввести желаемый ПИН-код через терминал. К слову, потом вы его можете изменить в мобильном приложении:

для увеличения нажмите на картинку

Немного подробнее об остальных разновидностях

Помимо вышеперечисленных видов, пластиковые карты могут быть:

- По территории использования:

- Внутрибанковскими, с которых можно снимать наличные только через банкоматы эмитента. К примеру, это могут быть карты, выдающиеся некоторыми банками для обналичивания потребительского кредита;

- Локальными, использование которых возможно на определённой территории, например, в государстве, где оформлена карточка. На территории РФ функционирует несколько локальных платёжных систем, с которыми ведут сотрудничество только местные банковские организации;

- Международными, которые можно спокойно обналичивать в любом государстве. В основном такие карточки используют путешественники – их привязывают к мультивалютному счёту и осуществляют расчёты в одной из нескольких валют;

- Виртуальными, с помощью которых можно совершать интернет-покупки. Они не выдаются на руки, их нельзя использовать в банкомате или обычном магазине.

- По платёжным системам:

- Visa и MasterCard являются крупнейшими всемирными платёжными системами. Основная валюта первой платёжной системы – доллары, второй – как доллары, так и евро;

- Maestro – международный сервис дебетовых карт от компании MasterCard. В РФ широко используются карты Maestro Momentum;

- American Express. Такие карты очень выгодны для тех, кто много путешествует, т. к. за рубежом это одна из самых популярных платёжных систем. Они принимаются по всему миру, однако россияне практически не пользуются ими из-за затруднительного снятия денег на территории РФ;

- МИР является самой молодой платёжной системой, разработанной в качестве альтернативы иностранным платёжным системам. Такие карточки только начали выпускаться.

- По уровню престижа:

- Электронными, которые может оформить любой клиент, независимо от его финансового положения и оборотов по счёту. При открытии таких карточек требования к клиентам, а также стоимость обслуживания самые минимальные;

- Стандартными. Являются самым распространённым видом банковских карт. Отличаются широким диапазоном услуг и сервисов: кэшбэк, бонусы, партнёрские программы и многое другое. В сравнение с электронными карточками стоимость обслуживания по стандартным картам более высокая;

- Золотыми, платиновыми и т. д. Это карты, предполагающие максимально комфортные для клиента условия обслуживания и дополнительные сервисы. Стоимость оформления и обслуживания счёта намного выше, чем по стандартным картам, но зато клиенту не нужно оплачивать всевозможные комиссии, т. к. они входят в стоимость годового обслуживания.

Нужен ли вам Сбербанк?

Скажу по своему опыту — я больше 30 лет обходился без карты «зелёного банка». К тому же, у многих россиян даже название «Сбербанк» вызывает ассоциацию с очередями, нервными сотрудниками и устаревшим сервисом.

Хотя, справедливости ради, стоит отметить, что в последнее время банк не плохо продвинулся по всем направлениям, и это уже далеко не тот Сбербанк, который был 15-20 лет назад.

для увеличения нажмите на картинку

Весомым аргументом для того, чтобы иметь хотя бы простой дебетовый счёт в Сбербанке является тот факт, что он имеет самую большую сеть отделений и банкоматов по всей стране. И во многих небольших городах и сёлах, с населением 2-5 тысяч человек других альтернатив попросту нет.

А еще у Сбербанка самое большое число клиентов среди всех банков, что упрощает процедуру денежных переводов (СБП, конечно, никто не отменял, но об этой технологии, к моему глубокому сожалению, знают далеко не все).

И главный аргумент в пользу открытия счёта (а вместе с ним — получения банковской карты и открытия доступа к онлайн-банку) — все это Сбер отдает . Точнее, за некоторые услуги с вас деньги взять могут, но в этой статье я вам расскажу как сделать так, чтобы выгоду получили именно вы, а не банк. Другими словами, за открытие счёта, выпуск и ежемесячное обслуживание карты, мобильный банк вы действительно ничего не заплатите.

Регистрация в мобильном банке

Регистрация в мобильном банке очень простая и включает всего 4 шага шагов:

- Скачиваем мобильное приложение Сбербанк.Онлайнувеличить картинку

- Указываем свой 20-значный номер банковской картыувеличить картинку

- Получаем по СМС проверочный код. Кстати, без подключённого экономного пакета услуг, этот код мы бы с вами не получили и зарегистрироваться не смоглиувеличить картинку

- И в конце указываем 5-значный пароль для входа в приложениеувеличить картинку

Для каждого входа в приложение вам нужно будет или указать этот пароль, или воспользоваться отпечатком пальца (если ваш телефон поддерживает такую функцию).

В конце подписываем и забираем договор на оказание услуг, который состоит всего из одной страницы.

Уточню! Это не договор, а лишь заявление на банковское обслуживание. Связано это прежде всего с тем, что непосредственно сам договор и условия обслуживание в банке имеют внушительный объём (более 150 страниц). Разумеется, печать договора для каждого клиента потребовала бы большого объёма бумаги.

Номер своего счёта вы можете посмотреть в договоре:

… или же, если выбрать меню «реквизиты» в своём мобильном приложении:

для увеличения нажмите на картинку

| «Условия банковского обслуживания»Условия банковского обслуживания физических лиц ПАО Сбербанк | |

| «Условия выпуска и обслуживания дебетовой карты»Условия выпуска и обслуживания дебетовой карты ПАО Сбербанк | |

| «Заявление на банковское обслуживание (передняя сторона)»Скачивание начнётся сразу после клика по иконке Word | |

| «Заявление на банковское обслуживание (тыльная сторона)»Скачивание начнётся сразу после клика по иконке Word |