Шорт и лонг на бирже простыми словами

Содержание:

- Метод расчета с реализованной прибылью и нереализованным PnL:

- Дивидендная отсечка

- Что такое шорты (короткие продажи)

- Маржинальная торговля

- Особенности торговли шорта и лонга

- Как все работает технически?

- Что такое шорт и лонг на бирже криптовалют

- Что такое валютная позиция и её виды

- Быки и медведи на бирже что это такое?

- Как работает сделка по короткой позиции

- Механика шорт-сквиза

- Суть шортовой и лонговой торговли

- Механизм действия шорт-сквиза

Метод расчета с реализованной прибылью и нереализованным PnL:

Общая прибыль = реализованная прибыль + нереализованный PnL

Сначала рассчитайте чистую реализованную прибыль. Чистая реализованная прибыль рассчитывается как валовая реализованная прибыль за вычетом расходов на комиссию по всем выполненным ордерам сетки.

Сначала рассчитайте чистую реализованную прибыль. Чистая реализованная прибыль рассчитывается как валовая реализованная прибыль за вычетом расходов на комиссию по всем выполненным ордерам сетки.

Примечание: сумму комиссии по каждой сделке можно найти на странице истории сделок.

Расчет:

Общая реализованная прибыль = 0,20596000 + 0,13932000 + 0,07268000 — 0,00642000 — (0,00123038 + 0,00122238 + 0,00121439 + 0,00321511 + 0,00321511 + 0,00321511 + 0,00321511 + 0,00482797 + 0,00483002) = 0,38535442

Затем посчитайте нереализованный PnL. Нереализованный PnL по открытым позициям рассчитывается на основе разницы между последней и начальной ценой открытых позиций. Ваш нереализованный PnL и начальная цена находятся в окне «Позиции и ордера», как показано ниже.

Затем посчитайте нереализованный PnL. Нереализованный PnL по открытым позициям рассчитывается на основе разницы между последней и начальной ценой открытых позиций. Ваш нереализованный PnL и начальная цена находятся в окне «Позиции и ордера», как показано ниже.

Последним этапом прибавьте чистую реализованную прибыль к нереализованному PnL, чтобы получить общую прибыль.

Последним этапом прибавьте чистую реализованную прибыль к нереализованному PnL, чтобы получить общую прибыль.

Расчет:

Общая прибыль = реализованная прибыль + нереализованный PnL = 0,38535442 + 0,26 = 0,64535442 USDT

Метод расчета с PnL несопоставленных ордеров и сопоставленной прибылью:

Общая прибыль = сопоставленная прибыль + PnL несопоставленных ордеров

Чтобы рассчитать общую прибыль, сначала необходимо определить сумму сопоставленной прибыли. Сопоставленную прибыль, или сумму прибылей, можно посмотреть во вкладке «Завершено», как показано ниже.

Расчет:

Расчет:

Например, если есть три сопоставленных ордера:

Общая сопоставленная прибыль = 0,20151451 * 3 = 0,60454353 USDT

Затем рассчитайте несопоставленную прибыль. Несопоставленная прибыль – это нереализованная прибыль по исполненным ордерам в сетке, которые не были сопоставлены. Несопоставленная прибыль рассчитывается на основе разницы между последней ценой и средней ценой исполнения несопоставленных ордеров.

Средняя цена исполнения несопоставленных ордеров = (∑ общая сумма по несопоставленным ордерам) / (∑ количество несопоставленных ордеров)

Например, представленные ниже ордера (см. скриншот) являются завершенными и ожидают сопоставления.

Тогда средняя цена исполнения несопоставленных ордеров = (10,047124000 + 10,047124000 + 10,047124000) / (0,004 + 0,004 + 0,004) = 2 511,781

Тогда средняя цена исполнения несопоставленных ордеров = (10,047124000 + 10,047124000 + 10,047124000) / (0,004 + 0,004 + 0,004) = 2 511,781

PnL несопоставленных ордеров = (последняя цена — средняя цена исполнения несопоставленных ордеров) * текущие позиции

Примечание: значение текущих длинных позиций положительное, а текущих коротких позиций – отрицательное.

Если последняя цена равна 2 522, размер позиции равен общему размеру несопоставленных ордеров – 0,012.

Следовательно, PnL несопоставленных ордеров = (2 522 — 2 511,781) * 0,012 = 0,122628

Наконец, прибавьте сопоставленную прибыль к PnL несопоставленных ордеров.

Общая прибыль = сопоставленная прибыль + PnL несопоставленных ордеров = 0,60454353

+ 0,122628 = 0,72717153 USDT

Дивидендная отсечка

Многие знают, что после отсечки дивидендов акции компаний гарантировано падают. Возможно, есть смысл работать в шорт перед отсечкой и получить профит? Когда на период отсечки уже активирована короткая позиция, человек который разрешил овернайт, и чьими акциями вы пользуетесь не получит дивиденды. И поэтому, брокер заставит заплатить дивиденды человеку и еще заплатить налог 13%. Это в случае если компания разрешает шортить перед отсечкой. В реальности большинство фирм принудительно закрывают позицию. Не стоит думать, что вы сможете обхитрить систему.

Короткие позиции доступны любому человеку при наличии нужной суммы и бумаг на депозите. Нужно ли вам приступать к такому варианту торговли, учитывая все риски и особенности, следует тщательно подумать, прежде чем открывать позицию.

Что такое шорты (короткие продажи)

Есть лонги (long), а есть шорты (short) и в трейдинге это не штанишки разной длины, а наименование позиций по финансовым инструментам в зависимости от того в каком направлении они открыты. Говоря простыми словами, лонг – это позиция на покупку, а шорт – позиция на продажу.

Однако шорт это не простая продажа, а, если можно так выразиться, продажа того чего у вас фактически нет. Запутал вас? Ничего, читайте дальше и всё станет понятно.

То есть, например, если вы купите одну акцию Apple, то это будет открытие длинной позиции. Если вы потом продадите эту акцию, то просто закроете свою позицию (акций было 1, а стало 0). Ну а если вы изначально не покупали акцию, но увидев график её цены и проанализировав фундаментальные факторы пришли к выводу о том, что её цена должна в скором времени снизиться, решили её продать?

А разве так можно? Да! На фондовом рынке такое вполне возможно и именно это и называется короткой продажей, продажей в шорт или просто шортом. И это будет уже именно открытием новой позиции (в этом случае было 0, а стало -1).

Итак, если вы решите заработать на снижении курса той же Apple, то можете просто открыть короткую позицию (другими словами, взять и продать нужное вам количество не принадлежащих вам акций). А как продать то, что фактически вам не принадлежит? Ответ прост: нужно взять акции взаймы у брокера.

Как это сделать, а главное зачем это нужно брокеру? Сделать это достаточно просто, буквально одним нажатием кнопки “SELL” в окне торгового терминала. Ну а брокеру это нужно для того, чтобы получить свои комиссионные с очередной сделки. Не думайте, что давая акции для короткой продажи вам в долг, он чем-то рискует, ведь при этом он удерживает с вашего торгового счета определенную сумму денег в виде гарантийного обеспечения или, как ещё говорят – маржи.

Как работает механизм короткой продажи

По сути при продаже в шорт, происходит примерно следующее:

Не пугайтесь, все описанные выше манипуляции вам проделывать не придётся. По сути, вам, как уже говорилось выше, нужно только нажать кнопку “SELL”, всё остальное за вас сделает брокер. При этом он будет зорко следить за тем, чтобы текущий (бумажный) убыток по открытой позиции не превысил размера внесенной вами маржи и для предотвращения этого крайне нежелательного для себя события выставит сначала требование MARGIN CALL, а затем, в случае невыполнения последнего, принудительно закроет позицию по STOP OUT.

Далее, если ваш прогноз оправдается и цена действительно снизится (допустим до $550), вы получите прибыль в размере: ($575-$550)x100=$2500. Ну а если цена не оправдает ваших на неё упований и продолжит свой рост (допустим до $600), то вы получите убыток в размере: ($575-$600)x100=-$2500. Брокер попросту вычтет эту сумму из внесённого вами гарантийного обеспечения.

Ну а если цена акций вырастет не до $600, а, скажем, до $630? В этом случае размер убытка составит уже: ($575-$630)x100=-$5500 и от вашего гарантийного обеспечения останется всего: $5750-$5500=$250.Ещё два-три пункта роста цены и оно вовсе будет исчерпано. Тогда брокеру неоткуда будет списывать ваш текущий убыток и он попросит вас пополнить маржу (выставит требование MARGIN CALL), а если вы откажетесь или не сможете это сделать, то ваша позиция будет принудительно закрыта по STOP OUT. При этом полученный убыток будет полностью компенсирован брокеру внесенной вами ранее маржой.

STOP OUT – принудительное закрытие сделки брокером в том случае если клиент отказывается пополнить маржу (гарантийное обеспечение) по ушедшей в минус позиции.

Маржинальная торговля

Для многих начинающих инвесторов остается непонятным момент, связанный с открытием коротких позиций. А именно то, как можно продать то, чего у вас нет. Здесь трейдер реализует схему маржинальной торговли.

При такой схеме товар продается с целью покупки и возврата через некоторое время аналогичного. Такая продажа без покрытия и называется короткой, шортовой позицией.

Схема позволяет получать прибыль в ситуации, когда цены снижаются. Если бумаги теряют в стоимости, трейдер выкупает их по сниженной цене и возвращает их брокеру, оставив прибыль себе.

Торговля на рынке ценных бумаг – в целом процесс рискованный, а открытие коротких позиций — особенно. Стоимость ценных бумаг, вопреки надеждам и прогнозам, может начать расти. Значит, трейдеру придется вкладывать свои средства для выкупа бумаг, которые нужно вернуть брокеру, который также рискует в такой ситуации.

Чтобы подстраховать себя от серьезных потерь, во-первых, брокер составляет список активов, по которым трейдер будет иметь право открывать шортовые позиции. Обычно это достаточно ликвидные ценные бумаги.

Во-вторых, брокер защищает себя тем, что устанавливает коэффициенты дисконтирования. Они ограничивают объем собственных средств на открытие короткой позиции. Также коэффициенты дают брокеру возможность принудительного закрытия позиции, если она идет вразрез интересам инвестора.

Кстати, принципы маржинальной торговли работают и в ситуации открытия длинных позиций. В данном случае подразумевается ситуация, когда брокер предоставляет трейдеру дополнительные деньги для того, чтобы последний смог приобрести больше дорожающих активов, а значит, увеличить прибыль.

Риски здесь также неизбежны, однако они минимизируются тем, что брокер также формирует список биржевых бумаг, для которых целесообразно открытие позиции лонг. Также устанавливаются ограничения на собственные средства трейдера, на которые он планирует приобретать активы.

Кроме того, брокером заранее фиксируется минимальная стоимость актива, при достижении которой в случае разворота тренда в негативную сторону позиция лонг закроется автоматически.

В случае же положительного тренда актив планомерно растет в цене, трейдер его в определённый момент продает и фиксирует прибыль.

Нужно понять, что открытие позиций лонг может происходить и с применением приемов маржинальной торговли, и исключительно на личные средства инвестора. Короткие позиции возможны только с привлечением заемных средств.

Особенности торговли шорта и лонга

Как я уже рассказывал — любая прибыльная стратегия основана на определенных закономерностях и имеет свои условия. Торговля короткими или длинными сделками так же, содержит ряд следующих советов, которыми я имею возможность поделиться.

Посмотрите видео как прибыльно трейдить и попробуйте сами повторить.

Заинтересовала тема? Жмите по кнопке начать зарабатывать.

Совет №1

Для достижения успеха любому предпринимателю необходима определенная схема действий. У биржевиков это торговая система, включающая анализ графика, построение входа, выхода и удерживание ордера.

Открытие «long position» используют на buy «покупка» и проводится она с условием получения дохода от движения тренда вверх.

При лонговой торговле рекомендуется:

- купить торговый инструмент по низкой цене;

- дождаться движения тренда вверх;

- продать актив по высокой стоимости.

Трейдеров работающих в лонг называют «быками», так как их торговлю ассоциируют с восходящим трендом и «быком» поднимающим рынок и подкидывающим его вверх, как бы на «рога».

Совет №2

Торгуя «short position» на продажу актива (sell) биржевики – медведи получают прибыль от падения рынка.

Суть шортовых сделок следующая:

- продать инструмент по высокой стоимости, «взяв в займы» у брокера активы в натуральной форме;

- ждать снижения тренда актива;

- купить биржевой инструмент по низкой цене.

При этом:

- Обязательно структурированное поведение рынка: наличие тренда, флэта. Хаотичное движение курса тяжело прогнозируемо.

- Наличие хорошей ликвидности инструмента.

- Учитывать предыдущее прохождение курса за определенный таймфрейм.

Впоследствии трейдер возвращает позаимствованные акции брокеру и получает прибыль от падения рынка. Закрепите материал, посмотрев видеоролик ниже.

Схема прибыльной торговли похожа на треугольник, состоящий из трех граней, где каждая грань – это лист с описанием трех составляющих: торговой стратегии, предположительного риска депозита и психологии самого трейдера.

Для практической торговли обязательно пишется план, учитывающий все нюансы биржевых активов. Отсутствие хотя бы одного эпизода приведет к краху депозита.

Все элементы должны быть соразмеренными и продуманными, а еще лучше отработанными на демо счетах. И только при таких условиях Ваш торговый план будет алгоритмом успеха.

Как все работает технически?

Технические возможности брокера — одна из ключевых его особенностей. Ведь именно его задача обеспечить вас всем необходимым для бесперебойной работы.

Брокер должен быть готов предоставить вам исчерпывающую информацию о программном обеспечении. Какое программное обеспечение предоставляет брокер, для каких устройств и операционных систем, насколько оно интуитивно понятно, есть ли обучающие материалы по работе с программным обеспечением, сколько серверов использует брокер? Бывают ли сбои в работе оборудования?

Конечно, ни один брокер по доброй воле не стал бы афишировать информацию о технических неполадках, но отзывы о работе с тем или иным брокером постоянно появляются на тематических ресурсах трейдеров, в чатах и на форумах, так что найти их не составит большого труда. В век развитых технологий шило в мешке не утаишь, и сравнить отзывы о работе программного обеспечения брокеров несложно.

Сравните брокеров по всем этим параметрам и гарантируйте себе комфортные условия для торговли.

Как открыть счет и попробовать торговать на бирже, не потратив денег?

Разобраться в том, как работает личный кабинет, как устроены торги на бирже, и даже купить первые ценные бумаги можно, не рискуя своими деньгами. Для этого предусмотрен демо-счет. Это виртуальный тренажер реальной торговли. Вы так же, как и все другие инвесторы, открываете счет, получаете на него деньги и можете ими распоряжаться, не рискуя реальными сбережениями.

Что такое шорт и лонг на бирже криптовалют

Торговля цифровыми деньгами — не единственный способ получения прибыли с помощью биржи. Можно еще создать собственную онлайн-площадку и обеспечить себе профит за счет комиссионных сборов

Но для этого нужно сначала скачать или создать скрипт биржи криптовалют, а затем еще раскрутить свой ресурс, привлечь к нему внимание клиентов. Здесь необходимы предпринимательские навыки и специализированные знания в программировании

Стать трейдером проще, ведь покупать и продавать виртуальные монеты может любой желающий.

К их числу относятся Short и Long. В переводе с английского первое слово значит «короткий», второе «длинный», что впрочем не проясняет того, как они относятся к криптоторговле. Поэтому следует пояснить подробнее, что такое шорт и лонг на бирже криптовалют.

Термины с фондовой биржи

Эти термины были позаимствованы с фондовой биржи. Там они означают периоды для сделок: краткосрочные — шорт и долгосрочные — лонг. То есть в первом случае после открытия сделки ее нужно завершить как можно быстрее. Шортить начинают тогда, когда курс цифровой монеты начинает падать. Но даже в такой неблагоприятной ситуации можно заработать, чем пользуются трейдеры. Во втором случае, наоборот, следует оттягивать финал, дожидаясь, пока выбранный виртуальный актив значительно подорожает. Эта стратегия еще известна как «купи и держи».

- Интересно, что при шортировании можно получить даже большую прибыль, чем при лонгировании, хотя логичнее было бы предположить противоположную ситуацию.

- Период для шорта объективно может быть не таким уж и коротким: неделя, месяц, хотя часто сделки получаются действительно краткосрочными и завершаются за час-день.

- Стандартный алгоритм процесса шортирования выглядит следующим образом: трейдер берет в кредит некоторое количество криптовалюты — получает на бирже маржу, продает ее и получает прибыль, потом за нее снова покупает уже сильно подешевевшие токены, возвращая долг, а разницу кладет себе в карман.

При лонгировании схема другая: клиент покупает криптовалюту по более низкой цене, ждет, пока она хорошо подорожает, что может произойти и через год, и через два, потом продает актив и получает солидный доход. В данном случае маржа обычно не используется.

Наглядные примеры шорт и лонг на бирже

Чтобы наглядно представить себе, что такое шорт и лонг сделки на бирже, следует обратиться к примерам. Возьмем за основу биткоин. Например, проанализировав график на грядущий месяц, вы пришли выводу, что BTC упадет в цене на 20%. Вы занимаете на бирже 10 биткоинов по курсу 6 тысяч долларов и продаете их, получив 60 тысяч долларов. Затем ждете пока монета подешевеет до 5 тысяч долларов и покупаете ее, потратив 50 тысяч долларов. Возвращаете бирже 10 одолженных BTC и остаетесь с прибылью 10 тысяч долларов. Это в идеале, хотя на самом деле вы еще заплатите комиссию за сделку, за перевод в фиаты и обратно, за пользование кредитом. Но в любом случае, вы получите солидный профит, не потратив при этом ни копейки своих денег. Однако это идеальный вариант развития событий, но шортинг может не удастся, если криптовалюта не упадет в цене, а наоборот подорожает. А учитывая высокую волатильность BTC и непредсказуемость рынка, это более чем возможно.

Что такое валютная позиция и её виды

Понятие «позиция» на валютных и фондовых рынках подразумевает операцию покупки или продажи какого-либо торгового инструмента (валюта, акции и прочее) при помощи создания ордера (Buy или Sell) в торговой платформе.

Итог сделки можно подводить тогда, когда вы выполняете обратную операцию: если продавали – покупаете, если покупали – продаёте.

Завершение сделки и представляет собой закрытие позиции. До этих пор вы находитесь «в рынке» и позиция открыта, а судить о прибыльности или убыточности сделки преждевременно.

Короткие

Что такое короткие позиции? Это понятие означает совершение продажи. Трейдер в надежде на дальнейшее падение цены торгового инструмента продаёт его, чтобы позже выкупить по меньшей стоимости.

Совет!

Разница между ценой продажи и последующей покупки составляет его прибыль по этой сделке.

У новичков обычно возникает вопрос, как можно продать то, чего у вас не было? Это очень просто – вы берёте у брокера в долг требуемую валюту или, к примеру, акции и продаёте их по текущей цене (открываете позицию Sell).

Спустя некоторое время выкупаете актив (закрываете позицию Sell) в том же объёме, но другой стоимости, он возвращается брокеру, а вы получаете свою разницу между ценой продажи и последующей покупки.

В переводе с трейдерского сленга – «шортить» акции или «стоять в шорте», значит открыть сделку на продажу.

Символ трейдеров, работающих на понижение стоимости финансовых инструментов, является медведь.

Аналогия с этим грозным животным выбрана не случайно. Зачастую медведи, атакуя врага, бьют их лапой сверху вниз, а продающие трейдеры своими действиями загоняют акции на дно рынка, чем напоминают действие этих животных.

Классическим примером «медведя» на финансовом рынке является Джордж Сорос, заработавший своё баснословное состояние на крупной продаже фунта стерлингов, что спровоцировало резкую девальвацию национальной валюты Великобритании.

Длинные

Длинная позиция (лонг) – операция покупки. Рассчитывая на повышение цены торгового инструмента, трейдер покупает его, чтобы некоторое время спустя продать по более выгодной расценке.

Внимание!

Прибыль трейдера будет зависеть от разницы между ценой покупки и продажи по этой позиции.

«Длинными» сделки на покупку назвали из-за имеющей особенности психологии рынка – обычно, если цена растет, то такой повышающийся тренд по времени гораздо более длительный, чем нисходящий.

Открыть лонг на бирже – это купить финансовый инструмент, либо с целью продать позже по более выгодной цене, либо с целью закрыть ранее открытый Short.

Исторически покупающих трейдеров называют «быками». Считается, что эта «звериная» аналогия вошла в обиход ещё в XIX веке на бирже в Лондоне.

Пожалуй, самым известным «быком» современности на фондовом рынке является Уоррен Баффет. Его философия проста и действенна: нужно купить акции вовремя и держать, пока они остаются хорошими.

Отметим, ошибочно связывать с длительностью сделок названия «шорты и лонги».

Например, лонг(покупка с целью продажи по более высокой цене) может длиться 30 минут или час, а открытая валютная короткая позиция на Форекс (продажа с целью покупки по меньшей цене) – сутки или даже неделю.

Способы открытия

Суть открытия позиции на Форексе и фондовом рынке одинаковая – совершить покупку или продажу выбранного для работы инструмента.

Важно!

Открываются они через торговую платформу, предоставляемую вашим брокером. Наиболее популярной онлайн платформой для торгов на данное время является MetaTrader 4.. Здесь доступно открытие «вручную» – при помощи выставления рыночного ордера или автоматически – отложенным ордером

Здесь доступно открытие «вручную» – при помощи выставления рыночного ордера или автоматически – отложенным ордером.

Лонг открывается командой «Buy» – купить. Шорт открывается командой «Sell» – продать.

При выставлении ордера указываются:

- тип сделки (купить, продать);

- торговый инструмент;

- тип ордера (отложенный, немедленное исполнение);

- объём сделки;

- параметры выхода из сделки (дополнительные ордера Stop-loss и Take-profit).

Открываются позиции на фондовом рынке тоже через онлайн терминал. Трейдеры постсоветского пространства в большинстве случаев используют платформу QUIK.

В ней сделки совершаются через форму под названием «стакан цен», в которой выбирается торгуемый инструмент, направление и объём.

Быки и медведи на бирже что это такое?

Чтобы получить прибыль, трейдеры совершают сделки продажи и покупки активов на бирже. Но есть ряд терминов, свойственных только трейдингу.

Ликвидность, лонг, шорт, торговля фьючерсами на московской бирже – это финансовые термины, которые применяются в трейдинге. Поэтому, если вы стремитесь стать инвестором с большим доходом, вам следует понимать, что именно происходит на бирже.

И, для этого необходимо владеть всеми основными понятиями, которые используют участники фондовых рынков.

Рассматриваемые в данной статье торговые термины пришли из английского языка и переводятся просто:

Применительно к торговле акциями термин «short» приобретает несколько иное значение:

Опять же повторюсь, что с покупкой все очень похоже на обычную куплю/продажу из торговли.

Приобрести товар как можно дешевле и дорого продать – разница остается у вас.

С продажей сложно понять. Здесь акцент нужно сделать на разнице цены от продажи до выкупа обратно. Эта разница нам приносит прибыль, если цена ушла ниже цены продажи.

А если цена ушла выше цены продажи, то это наши убытки.

Они делают тоже самое: заключают сделки, ориентируясь на повышение, т.е. лонгуют. А ориентируясь на снижение актива начинают шортить.

Они предполагают, что купили дешево, а продадут дорого. Но причем здесь бык? Да просто это ассоциация с быком, который свою жертву закинул на рога и подбрасывает вверх.

И они смогут заработать на разнице цены. Почему медведи? Потому что медведь считается крупным зверем, который ударом одной лапы продавливает цены на рынке.

Как работает сделка по короткой позиции

Алгоритм торговли «в шорт» зеркален по отношению к структуре сделке «лонг», то есть строится наоборот:

По сути, трейдер продает бумаги, которых у него нет в наличии. Поэтому такая сделка имеет еще одно название – «продажа без покрытия». Чтобы трейдер не вывел средства от продажи бумаг, они блокируются на брокерском счете до тех пор, пока взятые в долг акции не будут возвращены.

Технически все происходит просто – несколько кликов в терминале. Однако, чтобы получить прибыль на такой операции, трейдер должен предугадать движение цены вниз, иначе он будет в убытке. Кроме потерь от неправильно занятой позиции, трейдер заплатит еще и комиссию за каждый день пользования заемным активом, включая выходные. Внутри одного торгового дня плата за кредит не взимается, операция иногда проводится без переноса короткой позиции овернайт.

Если брокер может перенести позицию на следующий день, это будет стоить вам денег. Размер платы считается в процентах годовых и отталкивается от действующей ключевой ставки. Часто прибыль от разницы в цене купли и продажи акции сопоставима с размером комиссии. К этим издержкам добавляется стандартная комиссия с оборота (зависит от вашего тарифного плана). То есть, находясь в короткой позиции слишком долго, трейдер рискует отдать брокеру всю прибыль от операции. Именно по этой причине такие позиции являются короткими, а закрывается они быстро, насколько это возможно.

Пример: вы берете в кредит акции Русала (RUAL) у своего брокера по 32 руб. 4 апреля 2018 года, продаете их и получаете реальные деньги на счет. Через 10 дней покупаете те же акции по 19.8 руб. и отдаете их брокеру. На счете осталась разница, с которой посредник заберет комиссию за 10 дней пользования кредитными акциями (ставка годовых/365*10).

Теперь учтем нюансы, без которых схема сделки «шорт» будет неполной. Брокер дает кредит не только за плату, но и с обеспечением теми же акциями, но уже в вашем портфеле. Допустим, у вас 10 000 акций Русала, то есть ваш депо равен 320 000 руб. Брокер дает кредит в размере 95% от депо – 9500 акций на 304 тыс. Эти виртуальные бумаги вы и продаете. Брокеру вы возвращаете акции, цена которых в этот день составляет уже 188 тыс. (198000*95%). Разница до вычета комиссии составит 116 тыс. руб. Конечно, здесь описан идеальный случай, на максимальной ценовой амплитуде.

На практике дела обстоят сложнее. Разница в стоимости редко составляет более 10%, а предоставляемый лимит далеко не всегда используется полностью. Кроме того, у брокера тоже есть свои клиринговые лимиты на бирже, сверх которых он не сможет предоставить в кредит нужные вам бумаги. Тогда позиция не перенесется овернайт, и брокер будет вынужден её закрыть или перенести частично.

Еще один обязательный элемент сделки – стопы, которые трейдер выставляет для себя в терминале. Они сработают, если цена вместо падения двинется наверх и достигнет установленных процентов от первоначальной. Также всегда присутствует маржин кол со стороны брокера, ведь он рискует невозвратом кредита. Когда собственные средства клиента становятся меньше величины задолженности, брокер сначала направляет требование о довнесении залога или кэша. На следующем установленном уровне он принудительно закрывает позицию (если перед этим не сработал стоп-лосс). Обычно такое случается, когда цена идет против занятой позиции более чем на треть. Тогда брокер сам выкупает на бирже одолженные вами растущие акции и закрывает тем самым свой убыток. Поскольку ваша позиция в этот момент закрыта, с собственными потерями вы сделать уже ничего не сможете. Применяется маржин кол редко, только в периоды аномально резких и непредсказуемых движений на рынке.

Механика шорт-сквиза

Ну вот, с короткими продажами разобрались, теперь перейдём непосредственно к тому, что в биржевой торговле принято называть шорт-сквизом. Представьте себе такую ситуацию, когда в определенный момент времени большая часть позиций открытых по какому-либо финансовому инструменту оказывается ничем иным, как теми самыми, подробно рассмотренными нами выше, короткими позициями. В таких случаях говорят, что финансовый инструмент “зашорчен” (например: акции “зашорчены”).

Предположим далее, что цене такого зашорченного инстструмента будет дан кратковременный положительный импульс вверх (например, относительно незначительные положительные новости относительно компании эмитента акций или ряд крупных сделок на покупку).

В результате этого первоначального, незначительного повышения цены по стоп-ауту начнут закрываться первые короткие позиции размер бумажного убытка по которым уже находился, что называется, в “красной” зоне (маржа была почти исчерпана). Ведь вполне может сложиться так, что далеко не все шортисты смогут или захотят внести дополнительное гарантийное обеспечение.

Это “коллективное” закрытие шортов добавит дополнительный импульс к росту цены, ведь мы знаем, что такое закрытие являет собой ни что иное, как покупку (выкуп) зашорченных ранее бумаг. А увеличение объема покупок (читай: рост спроса) ведет к неизбежному ценовому росту (см. закон спроса и предложения).

Когда цена подрастет ещё больше, в состоянии маржин-колла окажется очередная “партия” открытых коротких позиций и часть из них опять закроется по стоп-ауту, приведя к ещё большему росту цены. Таким образом, постепенно, данный процесс может принять лавинообразный характер – короткие позиции будут массово закрываться, давая мощный импульс к дальнейшему росту цены.

Обычно, масло в огонь добавляют ещё скальперы и краткосрочные трейдеры-спекулянты. Пытаясь поймать локальную вершину и заработать на дальнейшем откате, они тоже входят в шорты, а затем, так же как и большинство остальных, вылетают из позиции по стоп-ауту.

В конце концов, топливо породившее этот взрывной рост (можно даже сказать – цепную реакцию) заканчивается – большинство коротких позиций оказываются закрытыми. Цена некоторое время может пролететь по инерции, но в итоге, этот не подкрепленный никакими фундаментальными факторами рост захлёбывается и взлетевшие было бумаги закономерно откатываются обратно вниз. Этот откат, как правило, происходит также неожиданно и почти также стремительно, как и предшествующий ему подъём.

Часто бывает так, что шорт-сквиз имеет чисто манипулятивную природу, когда шортистов буквально загоняют в угол, начав агрессивно скупать бумаги в больших объемах. Игрокам на понижение ничего не остаётся кроме как выходить из своих позиций. Такого рода тактика прямо так и именуется “корнер” (от английского corner – угол).

Поэтому крупные игроки не склонны афишировать свои позиции, дабы не стать жертвой корнера (узнав о большом объёме коротких позиций, другие достаточно крупные участники рынка могут попытаться “выжать” их из позиций, искусственно организовав шорт-сквиз).

Хотя такого рода тактика противозаконна, как и любая другая попытка манипулировать рынком, но на практике доказать виновность лиц к ней причастных достаточно трудно (если не сказать – невозможно).

Суть шортовой и лонговой торговли

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

- Шортить на фондовом рынке – это сначала продать, чтобы потом выкупить по низкой цене, и получить при этом прибыль.

- Лонговать – значит купить, подождать, когда «цена» поднимется, затем продать.

При шортовых сделках необходимо учитывать:

- поведенческую структуру рынка: наличие тренда и флэта (периода времени, когда цена не повышается и не падает);

- хорошую ликвидность инструмента;

- предыдущий курс за определённое время.

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

| Шортовая торговля | Лонговая торговля |

| Продажа торгового инструмента, взятого взаймы у брокера, по высокой цене | Покупка торгового инструмента по низкой цене |

| Ожидание снижения цены актива | Ожидание движения тренда вверх |

| Покупка актива по низкой цене | Продажа актива по высокой цене |

Механизм действия шорт-сквиза

После того как мы вспомнили, что же такое короткая сделка, разберемся, какое участие принимают шортисты в шорт-сквизе.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Короткое сжатие можно описать так:

- Трейдеры-спекулянты открывают короткие позиции в надежде на скорое падение котировок. Объем сделок шорт растет.

- Крупные институциональные инвесторы (банки, хедж-фонды и др.), чтобы не допустить падения цен, начинают покупать акции в больших объемах. Растет спрос, следовательно, растут и котировки.

- Шортисты видят, что их надежды на падение не оправдались и начинают закрывать сделки в убыток. Спрос растет еще больше и толкает вверх котировки.

- Некоторые шортисты понадеялись на изменение ситуации и не стали закрывать свои короткие позиции. Но надежды не оправдались. Начинают срабатывать стоп-лоссы, т. е. выставленные ограничения по ценам для минимизации убытков.

- У оставшихся оптимистов на рынке позиции закрывают брокеры по маржин коллу.

- Крупные игроки в этом случае фиксируют свою прибыль, продавая акции на пике их стоимости. Котировки стремительно начинают снижаться, потому что всех шортистов уже “вынесло” и некому покупать просевшие активы.

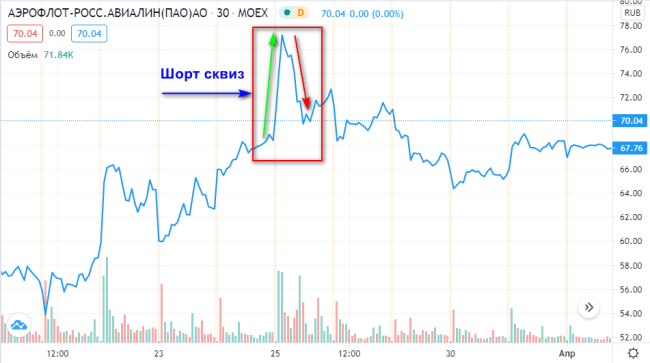

Пример шорт-сквиза по акциям Аэрофлота в марте 2020 г. на графике ниже. Цена на 9:30 утра 25.03.2020 была 70,1 руб. Через час – 77,26 руб. (рост на 10,2 %). К 14:00 падение до 69,7, т. е. на 10,8 %. К закрытию торгов котировки отыграли назад до 72,74 руб.

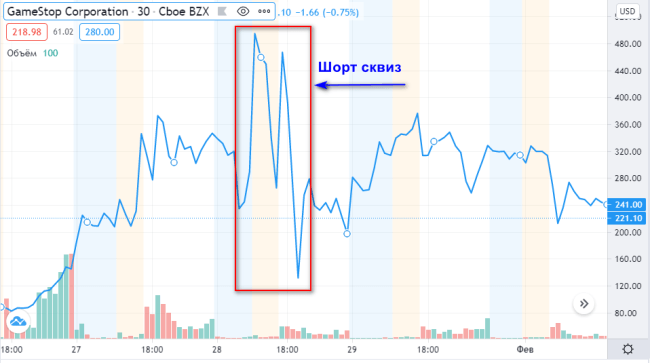

Посмотрите, что творилось с акциями нашумевшей в январе 2021 г. компании GameStop. Сначала 28.01.2021 цена взлетела с 239,31 $ до 495,49 $ (на 107 %), потом рухнула в этот же день на 86,3 %. Далее началась вторая волна: котировки выросли на 75,2 % и упали на 252 % до 131,73 $. Напомню, что это ралли происходило в один день – 28.01.2021.