Зачем инвестору знать про биржевой стакан

Содержание:

- Зоны биржевого стакана

- Как читать биржевой стакан?

- Торговля по стакану заявок, основные принципы

- Понятие и назначение

- Как анализировать ордера игроков в биржевом стакане и ленте сделок

- Анализ «стакана»

- Биржевой стакан в MetaTrader4 и 5

- Анализ биржевого стакана: на что обращать внимание трейдеру

- Отличие стакана цен на форексе от биржевого стакана

- Что такое биржевой стакан

- Скальпинг по стакану цен на Forex

Зоны биржевого стакана

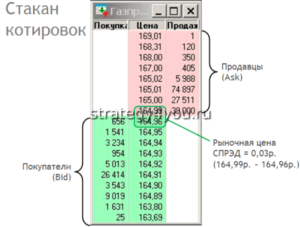

Но есть общие характеристики, которые остаются неизменными. В в стакане есть несколько зон. Красная зона — там показываются заявки продавцов (ask — предложение). Эти заявки стакане располагаются выше, потому-что продать всегда стараются подороже. Вторая зона — зеленая. В ней показываются ордера на покупку (bid — цена спроса). Есть нейтральная зона, там мы можем найти рыночную цену. Это самая низкая цена продажи. Это поле располагается внутри и спреда, то есть разница между лучшими ценами продавцов и покупателей.

Важно понимать, что ни один биржевых стаканов не может показать все активные заявки. Есть видимая часть

Туда помещаются только те ордера которые расположены максимально близко к актуальной цене. Появление крупных участников рынка, тем не менее, почти всегда заметно. При внимательном наблюдении их можно разглядеть в стакане.

Главный вывод о биржевом стакане. Через него мы можем определить насколько актив ликвиден. Иначе говоря, насколько можно быстро его купить или продать, тем самым конвертировать в деньги.

Чем больше у нас стоит заявок на покупку или продажу, тем ликвиднее инструмент, который мы рассматриваем. В такой ситуации капитал подвергается меньшему риску, потому что есть много желающих этими бумагами торговать. Если вас волнует цена покупки, то есть смысл заглядывать в стакан. При большом объеме просто нужно понимать какие цены доступны. Это поможет просто не потерять на этом деньги, по незнанию.

Опытные инвесторы именно по этой причине часто избегают акций с низкой ликвидностью. Чтобы не переплачивать. Количество заявок стакане для каждой акции индивидуально.

Как читать биржевой стакан?

Быки и медведи или продавцы и покупатели могут давить на рынок с целью продвижения цены Биткоина в нужном им направлении. Под давлением подразумевается совершение крупных сделок, чтобы сильнее пошатнуть цену по вышеупомянутому принципу.

В ленте сделок отображаются уже совершенные сделки по покупке или продаже криптовалюты. Здесь есть информация об объёмах торгов в недавнее время. Чаще всего сделки по покупке помечаются зелёным цветом, по продаже — красным.

История ордеров с биржи Binance

Ордера трейдеров в биржевом стакане не записываются навсегда: ордер можно отменить, и тогда он исчезнет из стакана. Этим часто пользуются крупные игроки, которые выставляют «стенки» — особо крупные предложения по покупке/продаже криптовалюты, для удовлетворения которых нужно относительно большое количество денег.

Стенки можно увидеть при приближении к значимым уровням сопротивления/поддержки на графике, так как большинство трейдеров ориентируется на технический анализ. К примеру, если стенка на продажу биткоинов останется и будет «пробита» — то есть найдётся достаточное количество желающих её выкупить — у цены актива больше не будет никаких препятствий на пути вверх.

Стенка на продажу на бирже Bittrex

Помимо обычных трейдеров и крупных игроков на всех биржах с хоть какой-либо ликвидностью есть торговые боты. В стакане почти всегда можно заметить довольно много одинаковых ордеров, которые постоянно появляются или пропадают. Боты часто работают по алгоритмам анализа ордербука, поэтому резкое выполнение крупного ордера может стать причиной целого каскада сделок и рывка цены криптовалюты.

Когда боты захватили биржу

Если у вас остались вопросы относительно принципа действия биржевого стакана, задавайте их в нашем крипточате. Ответим и объясним.

Торговля по стакану заявок, основные принципы

Существует 2 критерия торговли на — на съедение большой плотности и на отбой, с учетом большого количества дополнительных факторов. Торгуя на низколиквидных ценных бумагах/валютных пар, лучше действовать только на отбой, т. к. на съедении зайти в сделку достаточно сложно. В этом случае речь идет о неликвидных акциях, имеющих оборот от 1 000 000 до 10 000 000.

Здесь необходимо учитывать среднесуточный объем по выбранному биржевому параметру или средний — в самом стакане. Если в стакане расположена большая заявка, это значит, что она останется (ее могут просто аннулировать).

Здесь необходимо учитывать среднесуточный объем по выбранному биржевому параметру или средний — в самом стакане. Если в стакане расположена большая заявка, это значит, что она останется (ее могут просто аннулировать).

Более крупные участники рынка могут запугивать такой заявкой мелких инвесторов после приобретения акций, чтобы цена еще больше увеличилась. Это происходит на ценных бумагах 2-4 категории с небольшой степенью ликвидности. Главное, необходимо помнить, что стакан — это только дополнительный критерий, который помогает рассматривать сигналы на быстрый вход в сделку.

Торговля по стакану на съедении плотности, секреты и нюансы

Осуществляя торговлю по стакану, следует учитывать такие факторы, как линии поддержки/сопротивления и биржевые объемы

Если трейдер торгует, учитывая только плотность, не принимая во внимание другие параметры, прибыльность будет минимальной. Для повышения конечного результата торговли необходимо проводить комплексный анализ рынка

В этом случае сделок будет меньше, но они окажутся более прибыльными. Также сократятся расходы на оплату комиссионных сборов.

Поэтому важно учитывать основные линии поддержки/сопротивления, которые должны быть максимально сильными и четко ограниченными. Трейдеры должны находить наиболее четкие уровни, которые имеют наименьшую погрешность разброса баров, ложные пробои и сильные теневые выносы

В этом случае уровень необходимо проводить по теневым хвостам.

В данной точке стакана должна скопиться большая плотность, а трейдер войдет в сделку на ее съедении только тогда, когда от нее остается не более 20-30%. При правильных расчетах должен возникнуть мощный импульс, который позволит получить хорошую прибыль.

Он часто появляется на съеме стопов, расположенных за линией. В этот момент и другие трейдеры начинают на прорыве уровней. Если плотность съедена, а движения не происходит, трейдеру надо закрыть позу, а если движение началось, сидеть до самого конца.

Торговля акциями и фьючерсами по стакану различия

На фьючерсах использование стакана менее эффективно, чем на акциях. Поэтому, работая на фьючерсах, можно использовать стакан с , т.е. некоторые рыночные инструменты будут иметь сразу 2 стакана: фьючерсный и акционный.

Понятие и назначение

Найти его можно в торговых терминалах. Почти все брокеры включили этот удобный для торговли функционал в свои приложения для торговли. Но называют его по-разному: стакан или таблица цен, котировок, таблица ордеров, глубина рынка. А у брокера ВТБ это “очередь”.

Внешний вид стакана тоже отличается. Например, в ВТБ он выглядит так:

У брокера Тинькофф вид другой:

Но принципы формирования таблицы одинаковые. В ней располагаются заявки или ордера на покупку и продажу активов в порядке поступления. Цифры в течение дня меняются, по ликвидным активам движение идет каждую секунду.

Часто рядом с биржевым стаканом располагается график котировок. Это не одно и то же. В таблице показаны потенциальные сделки, которые могут и не совершиться, если не произойдет встречи продавца и покупателя. А на графике – текущая ситуация по завершенным сделкам.

Оговорюсь, что статья рассчитана на новичков, кто делает первые шаги на фондовом рынке. Таких инвесторов я предостерегаю от активного трейдерства, поэтому рассматривать все возможности биржевого стакана мы не будем. Большинству они никогда в жизни не пригодятся. Разберем, что можно использовать человеку, который совершает 1-2 сделки в месяц, инвестирует регулярно и рассчитывает это делать долгие годы.

Инвестор использует таблицу ордеров для:

- анализа объемов торгов;

- определения лучших цен спроса и предложения;

- анализа ликвидности актива;

- принятия решения о цене лимитной заявки.

Для покупки или продажи ценных бумаг на бирже инвестор выбирает, какую заявку выставить:

- Рыночная – находится в промежутке между максимальной ценой покупки и минимальной ценой продажи. Она не отражается в биржевом стакане, потому что исполняется мгновенно.

- Лимитная – заявка по стоимости продавца или покупателя. Они дают поручение своему брокеру выставить цену, которая отличается от рыночной. Если ордера продавца и покупателя встретились друг с другом, то сделка совершается. Если нет, то в конце торгового дня поручение ликвидируется. На следующий день надо подавать его заново. В биржевом стакане находятся именно лимитные заявки, которые ждут своей очереди исполнения.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Инвесторы, которые не хотят тратить время на выставление лимитных поручений и отслеживание, ставят “галочку” в окошке “по рыночной цене” в своем торговом терминале и мгновенно совершают сделку. Им вообще можно не заглядывать в “очередь”.

Остальные инвесторы, кого не устраивает рыночная стоимость, должны понимать, как можно ее уменьшить в случае покупки и увеличить в случае продажи ценных бумаг.

Как анализировать ордера игроков в биржевом стакане и ленте сделок

Как мы уже говорили выше, главной задачей анализа биржевого стакана является выявление крупных игроков

Необходимо обратить внимание на сделки с крупными объемами в стакане. Они дадут понимание того, в какую сторону крупный игрок может двинуть цену актива

Ордера с большими объемами получили название «стенка».

Вместе с этим, всегда нужно иметь в виду, что за большим объемом в стакане не всегда стоит крупный игрок – если заявки от нескольких трейдеров выставлены по одной цене, то они отображаются в одной строчке.

Если вы, проведя анализ ордеров в биржевом стакане, нашли стенку, то обратите внимание на то, где она находится. Если стенка расположена примерно на максимальных или минимальных дневных значениях, то такой уровень можно отметить как зону, где большинство игроков планирует закрыть свои сделки, а значит, за этим последует разворот цены

Если стенка расположена примерно на максимальных или минимальных дневных значениях, то такой уровень можно отметить как зону, где большинство игроков планирует закрыть свои сделки, а значит, за этим последует разворот цены.

В случае если стенка расположена около уровня сопротивления или поддержки, нужно понимать, что цена, вероятнее всего, ее не преодолеет, поэтому зона за стенкой является оптимальной для установки ордера стоп-лосс.

Если крупная заявка выставлена всего одним крупным игроком, то нужно быть готовым к тому, что, как только цена подойдет к такой стенке, игрок может отменить свою заявку и стенка исчезнет. В этом случае цену ничего не будет сдерживать, и она с легкостью дойдет до установленных за такой стенкой стоп-лоссов.

Крупные игроки, маскируясь под инвесторов-середнячков, могут разбивать свои сделки на несколько частей. Это явление называется айсбергом, видимая часть которого находится в биржевом стакане. Подводная часть этого айсберга отображается в ленте сделок. Выглядит это примерно следующим образом:

- В биржевом стакане постоянно находится крупный ордер по определенной цене. Как только этот ордер исполняется, в стакане тут же появляется такой же ордер – вот это и есть видимая часть нашего айсберга.

- Подводная часть такого айсберга будет видна в ленте сделок, как множество исполненных ордеров по одной и той же цене.

Если при анализе биржевого стакана и ленты сделок вы заметили айсберг, то нужно понимать, что вы наблюдаете крупного игрока, разбивающего свою стенку на несколько ордеров с целью удержать цену актива на определенном уровне.

Анализ «стакана»

Во (избежание торговли на финансовом рынке разработаны системы, в которых используется этот инструмент. «Биржевой лампадочка» и его анализ позволяют трейдерам при помощи специальных методик прогнозировать изменения котировок и высматривать перспективные точки для входа в рынок.

Все заявки распределяются по объемам контрактов:

- Выставленные лимитные ордера через крупных игроков имеют значение свыше 5 тыс. контрактов. Это очень значимые заявки, и их делать нечего анализировать в первую очередь. Именно они изменяют направление рынка, создают импульсы и тренды и осуществляют получи нем крупные движения котировок. Профессионалы советуют новичкам в это время не вести торговлю, так как малейшая ошибка может уничтожить депозит неопытного игрока, в результате которой дьявол получит «Маржин-колл».

- Заявки до 500 контрактов выставляют средние участники рынка. К ним в свою очередь необходимо присматриваться, так как они, пусть и в меньшей степени, но влияют получи рыночные изменения.

- Мелкими заявками считаются показатели до 50 контрактов. Такие позиции абсолютно не отражаются на каких-либо изменениях котировок и считаются несущественными или нейтральными заявками.

Маловыгодный менее существенную роль играет взаимосвязь между «пассивными» и «агрессивными» видами заявок, которую равно как необходимо учитывать и внимательно изучать во время анализа рынка. Первый вариант позиций определяет в графике уровни поддержки/сопротивления. «Агрессивные» заявки выставляют крупные участники рынка, с через которых на нем происходят движения и создаются тренды.

Перед открытием каждой позиции желательно внимательно изучить все изменения показателей «биржевого стакана», оценить рыночную ситуацию и проверить ее с использованием аналитических и статистических данных.

Биржевой стакан в MetaTrader4 и 5

MT4

В МТ4 добавлен стакан, но функционально он уступает аналогу из Quik и других терминалов. В MetaTrader4 этот инструмент вызывается из контекстного меню или сочетанием Alt + B. Через него можно открывать сделки по рынку, выставлять отложенные ордера и задавать алерты, срабатывающие при достижении графиком определённого ценового уровня.

При работе с валютными парами и CFD на акции, индексы вы не увидите реальных данных по желающим купить или продать актив. Стандартный стакан в МТ4 не особо полезен для торговли.

Гораздо значимее пользовательские индикаторы, показывающие распределение ордеров на покупку и продажу среди клиентов брокеров. По ним ориентируются при выставлении стопов, тейков и поиске точек входа. При работе с такими инструментами рекомендую ограничиваться мажорами и ходовыми кроссами. Если не знаете, что это такое, полезной будет статья про основные валютные пары.

Начните торговать с AMarkets

MT5

В MetaTrader5 реализован полноценный стакан. При работе в биржевом режиме (часть брокеров даёт доступ на фондовый рынок через МТ5), то здесь будет отображаться та же информация, что и в Quik, и в других терминалах.

При работе на рынке Форекс также отображаются объемы в лотах, но недоступна таблица обезличенных сделок. Несмотря на транслирование информации по объемам, она бесполезна в торговле.

Анализ биржевого стакана: на что обращать внимание трейдеру

Понимание стакана цен является хорошим инструментом не только для анализа рынка и его настроения, но и для получения прибыли. Трейдер сможет понять, когда лучше открывать сделку, чтобы извлечь максимум выгоды от рынка и изменения цены.

Рекомендую прочитать также:

Что значит для долгосрочного инвестора шорт сквиз

Шорт сквиз: игры трейдеров и возможность для инвестора

При анализе глубины биржевого стакана нужно обращать внимание на следующие факторы:

- завершение спокойного состояния рынка, которое принято называть «флэт» (плоский) обычно характеризуется появлением крупной заявки;

- самые большие объемы по заявкам в стакане формируют уровни поддержки или сопротивления. Трейдеры используют их для определения уровня стоп-лосса;

- цены в стакане иногда четко отражают границы канала. Сопротивление сверху характеризуется большим количеством ордеров на продажу возле конкретного уровня. Это означает, что трейдеры будут стараться активно выкупать актив по ценам ниже сопротивления. Коснувшись этого уровня, цена, скорее всего, отскочит вниз, спровоцировав разворот тренда в сторону понижения;

- биржевой стакан помогает определить коррекцию против основного тренда. К примеру, на графике наблюдается восходящий тренд, но в таблице количество продавцов гораздо больше. Это означает завершение коррекции, после которой цена снова начнет двигаться в сторону своего тренда. Трейдеры используют эту возможность, чтобы учесть тренд и получить максимум профита.

Отличие стакана цен на форексе от биржевого стакана

Для того, что бы сравнить возможность работы по стакану на форекс и биржевому стакану, нужно понимать, как работает последний. В отличие от форекс-стакана, биржевой стакан позволяет определить спрос и предложение на рынке в данный момент времени. Рассмотрим простой пример (рис.3):

На рисунке 3 показан стакан цен, в котором одни участники продают евро, а другие покупают. Как видим, одних устраивает текущая цена и они совершают операции на покупку и продажу, а другие ожидают более выгодной цены для себя и просто наблюдают за происходящим на рынке. Ключевой информацией здесь являются объемы заявок, ведь именно они помогают участникам рынка понять, какой настрой у покупателей и продавцов.

Трейдеры практически со всех точек земного шара осуществляют торговые операции, и если даже всю эту информацию можно вовремя обработать и предоставить к ней доступ в терминале, то, как вы думаете, она должна будет выглядеть? Хороший вопрос, не так ли? Поэтому на сегодняшний день на рынке форекс ни один из существующих провайдеров ликвидности не предоставляет стакан цен в онлайн-режиме. Объемы, отображающиеся в форекс-стакане – это всего лишь информация по заявках клиентской базы конкретного брокера, с которым вы сотрудничаете, и не более того.

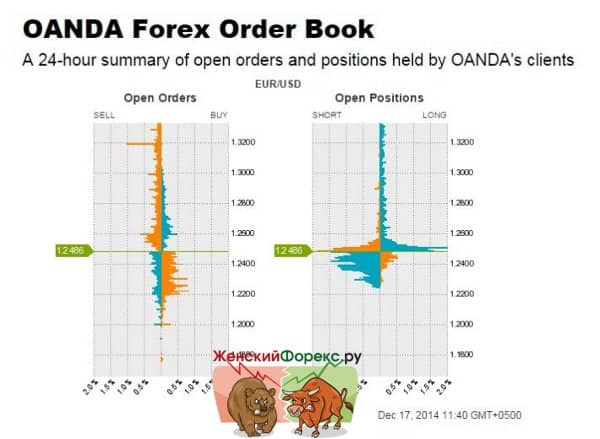

И все же, если трейдеру все-таки понадобится информация по объемам, то лучше всего сотрудничать с крупными брокерами, такими как Saxo Bank, например, или OANDA. У этих брокеров есть возможность в стаканах анализировать данные не только по открытым позициям, но и видеть, где и на каких уровнях расположены стоп-заявки и тейк-профиты других трейдеров. Рассмотрим пример со стаканом цен у брокера OANDA по паре EUR/USD (рис.4,5):

Как видим, на рисунках 4 и 5 стакан заявок разделен на две части. В первой части показаны все открытые приказы, во второй – все открытые позиции, причем в открытых приказах отображена информация по всем отложенным ордерам, включая стоп-лоссы и тейк-профиты. Анализируя данный стакан, трейдер может уже наперед видеть, какой настрой у покупателей и продавцов

Кроме того, по количеству отложенных заявок можно увидеть, на каких уровнях произошло скопление больших объемов, что также может послужить для трейдера очень важной информацией

Что такое биржевой стакан

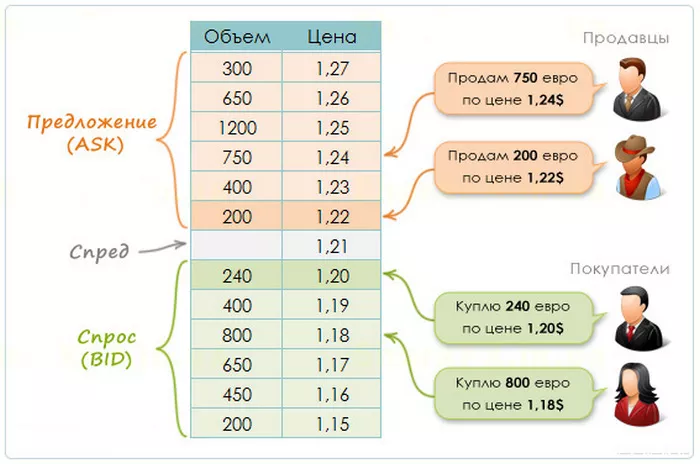

Любая биржа чем-то похожа на обычный рынок, где покупатели встречаются с продавцами. Первые хотят купить подешевле, а вторые продать подороже. И если собрать пожелания всех участников рынка в одну таблицу, выйдет примерно такая картина:

Этих продавцов и покупателей можно условно назвать пассивными, так как они будут ждать до тех пор, пока кто-то не исполнит их заявку. Такие участники повышают ликвидность инструмента, а их заявки называются лимитными ордерами.

Когда рынок заполнен лимитными ордерами, в игру вступает вторая группа, уже активных участников рынка. Они не хотят ждать и желают купить по той цене, которая сейчас доступна на рынке.

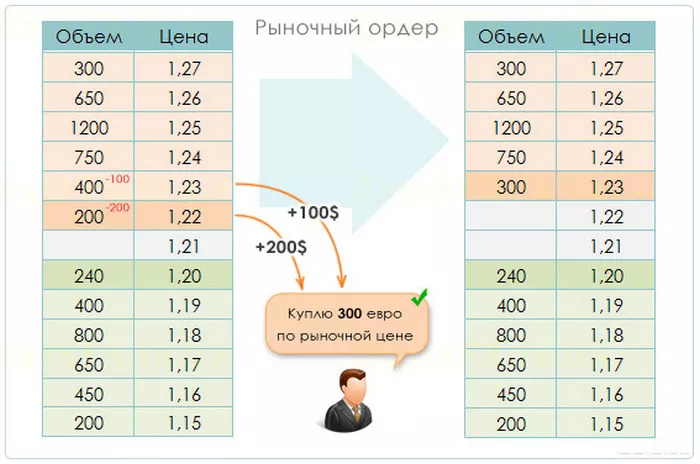

Активные участники выкупают лимитные заявки пассивных участников по лучшей рыночной цене, поэтому их заявки называются – рыночным ордером.

Рыночные ордера не отображаются в стакане, так как исполняются моментально. Давайте на примере рассмотрим исполнение рыночного ордера:

Как видно на картинке, после совершения сделки цена ASK сдвинулась на 1 пункт вверх. Это и есть процесс ценообразования. В дальнейшем, если активность покупателей по рынку будет больше, чем активность продавцов, цена будет расти и наоборот.

Итак, что такое стакан?

Биржевой стакан – это таблица с данными о лимитных ордерах на покупку и на продажу по конкретному инструменту. В каждой строке таблицы содержится информация о цене и объеме выставленных на продажу/покупку активов.

У биржевого стакана есть и другие названия: Глубина рынка (Depth of market), Level II quotes, Стакан заявок, Книга приказов (orderbook).

С помощью биржевого стакана трейдерам проще оценить ликвидность инструмента в конкретный момент времени. А используют его в основном для определения реальных уровней поддержки и сопротивления. Однако самих методов анализа книги приказов существует множество, например, очень популярен скальпинг с использованием стакана.

Скальпинг по стакану цен на Forex

Несмотря на то, что скальпинг по стакану позволяет лучше чувствовать рынок и открывать позиции в правильном направлении, применение данной стратегии на Forex практически невозможно.

Это связано с тем, что валютный рынок обладает высокой волатильностью по сравнению с фондовым рынком, и любая сделка всегда находит встречную заявку в короткие сроки. Тем не менее, на Forex существует рыночный стакан второго уровня (Level 2), который позволяет трейдерам видеть глубину рынка (Market depth) – информацию об отложенных ордерах, находящихся за пределами спреда.

Level 2 отражает количество выставленных заявок на продажу и покупку, динамику изменения спроса и интерес к уровням цен покупателей и продавцов.

Среди брокеров, предоставляющих доступ к котировкам Level 2, находятся GKFX, RoboForex, а также при установке дополнительного плагина One Click Trading для терминала MetaTrader5 (и MetaTrader4 включительно) – FxOpen, Rvdmarkets, InstaForex и Exness.

Однако не все ДЦ предоставляют одинаковые условия для доступа к стакану цен. К примеру, для того, чтобы торговать скальпингом по стакану у брокера GKFX, необходимо иметь ECN счет, в то время, как брокеры Exness и RoboForex предоставляют такую возможность даже на счетах Mini и Fix-Cent соответственно, что является довольно удобным для начинающих трейдеров.

Следить за объемами заявок возможно и без установки отдельных плагинов. Такую возможность предоставляет брокер OANDA на своем официальном сайте. В режиме on-line трейдеры получают доступ к кумулятивному и некумулятивному стакану заявок – активным ордерам на покупку и продажу клиентов ОАНДЫ

Беря во внимание тот факт, что психология человека у всех примерно одинаковая, то и ситуация по открытым ордерам других брокеров приблизительно схожая

Навигация позволяет установить желаемый тип графика и выбрать валютную пару среди 16-ти возможных.

Горизонтальная зеленая линия – текущая цена на момент последнего обновления стакана.

График разделен на четыре квадранта:

справа находятся активные ордера на покупку (в верхнем правом квадранте (2) – отложенные ордера выше текущей цены, в нижнем правом квадранте (1) – отложенные ордера ниже текущей цены);

слева располагаются активные ордера на продажу (в верхнем левом квадранте (4) – отложенные ордера выше текущей цены, в нижнем левом квадранте (3) – отложенные ордера ниже текущей цены).

Длина любого горизонтального штриха на некумулятивном стакане (синего или оранжевого цвета) прямо пропорциональна количеству всех выставленных ордеров по этой цене.

На кумулятивном графике, по мере удаления от текущей цены вверх и вниз, проценты суммируются, и ситуация на рынке становится более наглядной.

К примеру, при анализе графика видно, что при падении курса, силы быков и медведей будут примерно равнозначны друг другу, а при попытке роста, несмотря на преобладание количества открытых ордеров быков, открытые позиции медведей все равно составляют большинство и будут преобладать над быками в ближайшей перспективе, что приведет к обратному снижению курса, либо к боковому движению.

Для лучшего анализа можно сравнить кумулятивный стакан OANDA с еще одним графическим стаканом, предоставляемым брокером XM на своей главной странице официального сайта. Процентное соотношение покупки и продажи клиентов показано для 6 валютных пар, а также для золота и нефти.

Таким образом, на основании графиков можно предположить, в какую сторону следует открывать позицию. Но использование подобного стакана больше подходит для предварительного анализа рынка, нежели для торговли скальпингом, так как для динамично изменяющегося рынка постоянное ручное обновление веб-страниц отнимает слишком много времени.

Поэтому, если вы выбираете стратегию скальпинга по стакану, то в таком случае наилучшим способом торговли будет использование стакана цен второго уровня на площадках тех брокеров, которые предоставляют к нему доступ. А на каком счете лучше всего вести торговлю (на ECN или же на счете с самым минимальным депозитом) зависит только от вашего выбора

Читайте статью — Форекс обучение