Биржа nasdaq: что нужно знать инвестору про историю создания и схему торговли

Содержание:

- Церемония Bell Ringing

- Как инвестировать в Nasdaq?

- Котировки Nasdaq онлайн

- Интересные факты об американской бирже Nasdaq

- Современная фондовая биржа NASDAQ

- История создания биржи Nasdaq

- Доступ к Nasdaq для российских инвесторов

- Виды индексов NASDAQ

- Особенности работы

- Как торговать на бирже российскому инвестору

- Историческая доходность индекса

- «Кризис доткомов» — главное потрясение фондовой биржи NASDAQ

- Маркет-мейкеры — главная особенность торговли на бирже NASDAQ

- Заключение

Церемония Bell Ringing

В прошлом на биржах старт торгам давал удар в колокол. Сейчас это скорее дань традиции, но руководство Насдак поступило оригинально и превратило Bell Ringing Ceremony в настоящее шоу. Любая компания может подать заявку и получить возможность ударить в колокол, давая старт торгам или завершая торговую сессию.

Обычно это используется как рекламный ход для привлечения большего внимания. Например, этим охотно пользуются компании, которые провели IPO

Это отличная реклама, на огромном табло будет выводиться видео, что гарантированно привлечет внимание

Услуга очень востребована, ею пользуются практически ежедневно. Например, 30 июня 2021 г. LegalZoom открывала торги, отмечая таким образом удачно проведенное IPO. В этот же день Integral Ad Science закрывала торги.

Как инвестировать в Nasdaq?

Самый простой способ — это купить биржевой фонд (ETF), отслеживающий индекс.

На зарубежных площадках.

Для инвестиций в Nasdaq Composite — есть ETF Fidelity NASDAQ Composite Index Tracking Stock (тикер ONEQ). Годовая комиссия фонда — 0,21%.

Хочу Nasdaq 100. В помощь инвестору ETF Invesco QQQ (тикер QQQ). Один из самых популярных фондов в мире. На момент написания статьи — средства под управлением QQQ превышали $122 млрд. Расходы — 0.2% в год.

Как альтернатива классическому индексу Nasdaq 100 — можно рассмотреть ETF Direxion NASDAQ-100 Equal Weighted Index Shares (тикер QQQE). С годовой комиссией — 0,35%.

Главное отличие ETF QQQE — все компании в индексе имеют равный вес. Для чего это нужно?

Дабы снизить риски и перекос веса в сторону небольшого количества самых крупных компаний. Которые по сути и двигают индекс. В фонде QQQE на ТОП-10 компаний приходится 11% веса (вместо 55% из Nasdaq 100).

Что в России?

Для российских инвесторов доступны 2 фонда инвестирующих в Nasdaq 100 (или что-то подобное):

AKNX от Альфы — комиссии 1,54% в год + скрытые комиссии фонда-прокладки (подробно про AKNX писал здесь)

FXIT от Finex — в составе тоже акции технологического сектора, но немного в другом составе и пропорциях (различия с Nasdaq 100 есть, но не критичные). Общий смысл тот же. Состав FXIT можно посмотреть на официальном сайте Finex (внизу страницы ищете файл — «Состав активов фонда»).

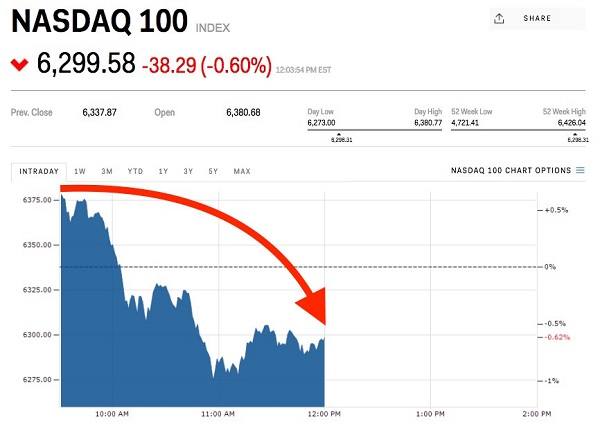

Котировки Nasdaq онлайн

Значение индекса NASDAQ определяется не только деятельностью компаний, но и состоянием экономики США. Капитализация компаний, аккредитованных на бирже, превышает сумму 6000 млрд долларов. По этой причине любые существенные изменения американской экономики оказывают существенное влияние на значение индекса биржи. Особый интерес представляет тот факт, что изначально значение индекса равнялось 100, после чего единожды достигло отметки 5000 тысяч в 2000 году и начало постепенно снижаться на фоне падения рынка в компьютерной отрасли. В то время, как и сейчас, ситуация во многом определялась настроениями потребителей и инвесторов.

Интересные факты об американской бирже Nasdaq

- Американская биржа Nasdaq – лидер по показателям торгового оборота акций среди инвесторов, имеющих маленький капитал. Рассматривают платформу такие игроки как раз из-за рынка NSCM.

- Первый серьезный рекорд биржа «Насдак» установила в 2009 году. Тогда менее чем за 3 секунды на платформе было проведено более миллиарда сделок. Сумма сделок превысила показатель в 9,2 миллиарда долларов.

- Аналитики подсчитали, что одна из десяти акций продается держателями на бирже Nasdaq. И это несмотря на ограничения, связанные с графиком работы.

- Около 10 лет назад руководители торговой площадки приняли решение о покупке крупнейшего издательства Thomson Reuters. Информационное агентство славится во всем мире большим количеством котировок, которые отправляются тематическим сайтам и брокерам.

- Когда на рынках Nasdaq заканчивается или начинается торговля, производится удар в сигнальный гонг. Такая же традиция есть у площадки NYSE.

- Представители биржы Nasdaq нашли способ монетизировать свою традицию. За умеренную плату любой желающий сможет воспользоваться услугой Bell Ceremony. Ровно в 12 часов дня ему предоставят возможность подойти к гонгу и нанести удар. Одновременно с этим на экран выведется информация, содержание которой зависит от пожелания заказчика.

- Интерес к этой услуге биржы Nasdaq подогревают репортеры, которые снимают действие от начала и до конца. После видео проходит обработку и транслируется на тех же экранах. Показывает его и телеканал агентства Thomson Reuters.

- Видеоматериалы после Bell Ceremony отдаются заказчику, он может публиковать их на любой платформе. Требований к клиенту Nasdaq немного: он должен надеть классическую одежду и пригласить не более 50 гостей. Стоимость услуги раскрывается при личном обращении к представителям площадки.

- Услугой Bell Ceremony от биржи «Насдак» пользовались компании Google Inc, Walt Disney и Dreamworks. В числе участников этого мероприятия и малоизвестные предприниматели.

Церемония листинга на бирже Nasdaq компанией Unity

Церемония листинга на бирже Nasdaq компанией Unity

Рекомендуем почитать:

- Компания Nintendo: история успеха японской игровой компании

- Компания Mars: история успеха семейного бизнеса

- Компания IBM: история развития технологического гиганта

- Epic Games: история успеха компании, создающей видеоигры

Современная фондовая биржа NASDAQ

Сегодня на NASDAQ OMX Group работает 3.7 тысячи брокерских компаний по всему миру, обеспечивая до 10% всей фондовой деятельности планеты. В 26 странах присутствуют более 50 операционных офисов, общая численность сотрудников превышает 10 тыс. человек. Суммарная капитализация составляет более 19 трлн долл. США и продолжает увеличиваться.

Рекомендованные для вас статьи:

- LSE – Лондонская Фондовая Биржа – в деталях

- Главные Американские Фондовые Биржи и их особенности

- AMEX – Американская фондовая биржа

- Расписание торговых сессий и Время работы бирж

- Санкт-Петербургская биржа (SPB) в деталях

Крупные биржи нередко выступают «поставщиками» информационных услуг и наработок на развивающиеся биржи. NASDAQ не исключение: по расчетам сотрудников, технологии и консультативные услуги предоставляются более чем 70 площадкам в 50 странах мира. Несмотря на попытку охватить все сферы, традиционными считаются розничная торговля, здравоохранение, высокие технологии и финансы.

В общей сложности на базе NASDAQ построено свыше 41 тысячи фондовых индексов, самые известные из которых — сам NASDAQ Composite, NASDAQ 100, NASDAQ Biotechnology, Pre-Market NDX и After Hours NDX. Также на основных площадках рассчитываются Dow Jones Industrial Average и S&P 500

Индексам стоит уделить особое внимание, вот по какой причине

Численность NASDAQ Composite постоянно меняется и в последние десятилетия плавает между 3.7 и 5.5 тысячи компаний. Индекс неравновзвешен, стоимость акции зависит от номинала и общей капитализации компании. Расчет индекса начался 05 февраля 1971 года с отметки 100 пунктов, в настоящее время составляет около 4 000 пунктов.

NASDAQ National Market Composite Indexвключение в листинг только национальных компанийNASDAQ 100 IndexIndustrial IndexFinancial Index

NASDAQ National Market Composite Indexвключение в листинг только национальных компанийNASDAQ 100 IndexIndustrial IndexFinancial Index

Примечательно, что в рамках биржи NASDAQ рассчитываются фондовые индикаторы конкурентов. В частности, AMEX Composite (AMEX стала частью NYSE в 2008 году), FTSE NASDAQ 500 Index, NYSE Composite, группа S&P и многие другие. Сама площадка предоставляет полный комплекс услуг, включая работу с инвестициями, акциями, деривативами, опционами, инвестиционными фондами, ETF и Форекс.

С целью освещения торгов в 2013 году NASDAQ приобретает известнейшее в мире информационное агентство Thomson Reuters. Большинство котировок, предоставляемых брокерам, сайтам и порталам, дает именно Reuters.

Интересная вещь. Как и у NYSE, начало и окончание торгов на NASDAQ обозначается ударом гонга. Но hi-tech-биржа отважилась на столь же технологичный шаг: за умеренную плату любой желающий может заказать Bell Ceremony — по заказу состоятельного клиента в 12 часов дня пробьет гонг, и на светодиодное табло NASDAQ Tower будет выведена любая его информация.

На месте работает множество репортеров, которые снимают происходящее на видео и, после обработки, транслируют ролик на экранах биржи и телеканалах Reuters. По завершению мероприятия видеомассив передается заказчику и он вправе делать с ним абсолютно все. Требований немного, максимум 50 гостей и классическая одежда, а вот о цене почему-то умалчивают. В числе воспользовавшихся — Walt Disney, Google Inc, Dreamworks и другие.

Среди наиболее популярных акции NASDAQ:

- Amazon, Inc.(AMZN)

- Apollo Group, Inc.(APOL)

- Apple Inc.(AAPL)

- com, Inc.(BIDU)

- Cisco Systems, Inc.(CSCO)

- Dell Inc.(DELL)

- eBay Inc.(EBAY)

- Garmin Ltd.(GRMN)

- Google Inc.(GOOG)

- Intel Corporation(INTC)

- Life Technologies Corporation(LIFE)

- Logitech International, SA(LOGI)

- Marvell Technology Group, Ltd.(MRVL)

- Microsoft Corporation(MSFT)

- News Corporation, Ltd.(NWSA)

- Oracle Corporation(ORCL)

- Patterson Companies Inc.(PDCO)

- QUALCOMM Incorporated(QCOM)

- Starbucks Corporation(SBUX)

- Symantec Corporation(SYMC)

- Teva Pharmaceutical Industries Ltd.(TEVA)

- Vertex Pharmaceuticals(VRTX)

- Wynn Resorts Ltd.(WYNN)

- Yahoo! Inc.(YHOO)

Интересно знать

Для участия в листинге NASDAQ важно определиться с выбором рынка — их существует три:

- Global Market

- Capital Market

- Global Select Market

Последний является самым желанным, но и требования к нему очень высоки — вроде капитализации в сотни миллионов долларов. Capital Market самый доступный, порог входа равен 4 млн долл. США. Вне зависимости от рынка, эмитент должен держать трех-четырех маркет-мейкеров.

Для работы в рамках листинга необходимо соблюдение стандартов по прибыли и оборотам, выход на IPO недолог и редко занимает больше двух лет.

История создания биржи Nasdaq

Для клиентов, которые рассматривают Nasdaq, акции различных обществ покупают именно на этой площадке, стоит знать, что как основной индекс он рассчитывается, начиная с 1971 года. Подчеркну: есть еще и второе название — NASDAQ Composite, в основу которого включены все акции, что находятся в обиходе на этой бирже. Это одна из самых популярных площадок Америки, которая входит в тройку лидеров по суточному объему торгов вместе с NYSE и AMEX. Она является подразделением NASD. Последняя аббревиатура, в свою очередь, расшифровывается, как Национальная ассоциация дилеров по ценным бумагам, что работает с 1939 года.

В список функциональных обязанностей входит регулировка торговли на внебиржевом рынке, установка правил и стандартов для ее членов, а также прием профессиональных экзаменов у соискателей, которые хотят стать официальными брокерами. На текущий момент на бирже листингуются ценных бумаг более 3200 компаний, из которых есть и российские. Количество представленных компаний — одно из самых больших не только в США, но и по всему миру.

Показательно: NASDAQ стал первой электронной торговой биржей в мире.

Как работает биржа

Изначально площадка не сильно привлекала трейдеров, поскольку предлагала небольшой спрэд, а значит, и небольшую комиссию для торговцев. Сегодня торговать на ней можно, как и на других биржах, а для удобства формируются отчеты по объемам и торгам, и внедрена автоматическая трейдинговая система.

В свое время перед каждым завершением торгов было мотивирующее объявление, что биржа — это фондовый рынок на ближайшее столетие.

Подчеркну: практически до 1987 года для проведения сделок не требовалось личное присутствие трейдеров, поскольку все торги проводились в телефонном режиме. После октябрьского обвала маркетмейкеры перестали поднимать трубку, и чтобы в дальнейшем не сталкиваться с подобными проблемами, была запущена Small Order Execution System. Она обеспечивала автоматическое исполнение заявок, но при условии, что в сделке не более 1000 акций.

Сегодня биржа работает с котировками на 3-х уровнях:

- Максимальная цена для продажи и самое маленькое предложение по рынку.

- Публичные котировки и акции сделок, которые недавно закрылись.

- Для майкетмейкеров, чтобы входить с квотами для исполнения договоров.

С учетом временных поясов, время работы по Москве площадки Nasdaq с 17.30 до полуночи.

Расчет индекса

Для того, чтобы каждый раз просто и быстро рассчитывать индекс, используется принцип средней скользящей

Для этого во внимание принимается стоимость на ценную бумагу в момент закрытия торгового периода. Говоря математическим языком, стоит описать формулу так: индекс Nasdaq, в частности Composite, это сумма всех произведений акций, что умножена на их стоимость, и полученное число нужно разделить на количество всех компаний в индексе

Доступ к Nasdaq для российских инвесторов

Для российских инвесторов существует несколько способов выхода на биржу Насдак:

1. Через российского брокера (например, банки «ВТБ», «Сбербанк», компании «Финам», «Кит-Финанс», «БКС», «Открытие»).

В этом случае вы должны иметь статус квалифицированного инвестора с 6 млн. руб. на счету в соответствии с законодательством РФ, либо заключить договор с зарубежной дочерней компанией российского брокера (Финам-EU, БКС-Кипр и др.). Российский брокер счета не страхует, зарубежные дочки как правило зарегистрированы на Кипре и компенсируют до 20 тысяч евро.

2. Через иностранного брокера, которого можно найти на сайте самой биржи https://www.nasdaq.com/investing/online-brokers/. К сожалению, большинство из них не открывает счета россиянам.

3. Через биржу Санкт-Петербурга без статусных/финансовых ограничений, поскольку Nasdaq, Inc. владеет долей этой российской биржи после объединения с OMX Group и размещает на ней некоторые ценные бумаги.

Если выходить на NASDAQ через иностранного брокера (например, IB, Saxobank, CapTrader), то будет оформлена страховка вплоть до 500 тысяч долларов и налог на дивиденды составит 10-15%. Через российского брокера с выходом на биржу СПб страховка не приобретается и дивидендный налог по умолчанию составляет 30%. При этом покупка биржевых фондов ETF, одного из главных инструментов инвестора, предполагает квалифицированный статус, о котором выше.

Всего на Насдак обращается 45 ETF, большинство из которых торгуется на Стокгольмской бирже. Наиболее крупные их них:

- Xtrackers MSCI AC Asia exJP SW UCITS ETF

- Xtrackers FTSE China 50 UCITS ETF

- Xtrackers MSCI, Brazil UCITS ETF

- Xtrackers MSCI EM Swap UCITS ETF

- XACT Norden 30

Интересно! На бирже NASDAQ можно купить акции российского промышленного холдинга ПАО «Мечел» (тикер MTL), телекоммуникационной компании ПАО «МТС» (тикер MBT), платежной сиcтемы QIWI (тикер QIWI), интернет-компании Яндекс (тикер YNDX), ПАО «Вымпелком» в составе Veon Ltd. (тикер VEON).

Виды индексов NASDAQ

Как мы уже знаем, NASDAQ – это целое семейство индексов. Большинство компаний специализируется на технологиях. Все индексы NASDAQ рассчитываются путем определения средневзвешенной стоимости акций. Рассмотрим основные виды.

NASDAQ Composite (COMP)

Этот индекс включает в себя более 100 крупнейших технологических компаний IT-сектора, развивающихся стремительными темпами. Также в состав NASDAQ Composite входят растущие компании. Общее число участников превышает 3000.

NASDAQ COMP является одним из ключевых индикаторов состояния мировой экономики. На этот индекс существуют фьючерсы, которые востребованы на финансовых рынках. Особенностью индекса является то, что в торговле участвуют не сами акции, а заявки на покупку или продажу (ордера), которые составляются на определенный временной промежуток. Сами корпорации в торговле участия не принимают. Среди биржевых маклеров существует конкуренция за исполнение ордеров на максимально выгодных условиях для клиента. К торговле допущено около 600 трейдеров.

NASDAQ Composite существует с 1971 года, и в первые 30 лет наблюдался восходящий тренд с резким рывком вверх в конце 90-х годов прошлого века. В начале нынешнего столетия индекс обвалился из-за банкротства большинства компаний-стартапов. Из-за того, что индекс включает в себя компании одной отрасли, полное восстановление позиций было отмечено только в 2015-2016 гг.

NASDAQ-100 (NDX)

В этот индекс входит около 100 крупнейших компаний с высокой капитализацией. Компании финансового сектора, а также страховые корпорации в NASDAQ-100 не включаются. Индекс существует с 1985 года, бурный рост отмечен в 90-х годах XX века, что было обусловлено развитием интернет-технологий. За всю историю график NDX аналогичен графику COMP. В состав индекса входят как американские, так и зарубежные компании.

NASDAQ-100 Biotechnology Index (NBI)

NBI объединяет компании биотехнического, медицинского и фармакологического профилей в количестве порядка 200. Существует этот индекс с 1993 года. Во время реформы здравоохранения Барака Обамы (с 2009 по 2015 гг.) наблюдался стремительный взлет NBI, после чего последовало падение. Основным отличием от NASDAQ-100 является более высокий уровень капитализации для вхождения.

Индекс положительно реагирует на реформы в области здравоохранения и является индикатором американской экономики в медицинской сфере.

Другие индексы NASDAQ

Стоит отметить еще несколько индексов NASDAQ, которые отличаются узкой направленностью и отражают состояние отдельно взятых отраслей:

- NASDAQ Computer – стартапы в сфере разработок компьютерного программного обеспечения;

- NASDAQ Industrial – промышленная сфера;

- NASDAQ Bank Index – банковский сектор.

Особенности работы

Торги на бирже Nasdaq происходят на 100 % в электронном формате. Информация о котировках обновляется ежесекундно. Время работы: с 9:30 до 16:00 по североамериканскому времени и до 20:00 в послеторговую сессию.

Есть две основные торговые секции:

- Nasdaq National Market (NNM) – основной рынок, где торгуются ценные бумаги крупнейших компаний. Чтобы попасть в этот список, надо выполнить жесткие требования по финансовым показателям и уровню капитализации.

- Nasdaq Small Cap Market – тренировочная площадка для тех, кто пока не может попасть в первый список. Торгуются компании малой капитализации. Именно на этой площадке можно найти будущий Google или Apple.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Схема торговли выглядит следующим образом:

- на бирже функционируют несколько сотен маркетмейкеров;

- они конкурируют между собой за право исполнить заявку покупателя или продавца;

- если по какой-то причине на ордер не находится выгодного встречного предложения, то маркетмейкер закрывает его за свой счет;

- заявки он принимает от брокерской компании, которая представляет интересы своего клиента;

- за исполнение одного ордера могут бороться несколько десятков маркетмейкеров.

Листинг компании включает:

- акции – 8 106 наименований, среди них Apple, Amazon, Microsoft, Alibaba, Facebook, Visa и многие другие;

- ETFs (индексные фонды) – 3 000 фондов;

- ПИФы (паевые инвестиционные фонды) – 33 858 управляемых фондов;

- фьючерсы – 37 срочных контрактов, в основном на валюту и индексы;

- валюта, в т. ч. криптовалюта;

- товары – металлы, энергоресурсы, зерновые культуры и другие продовольственные и непродовольственные товары.

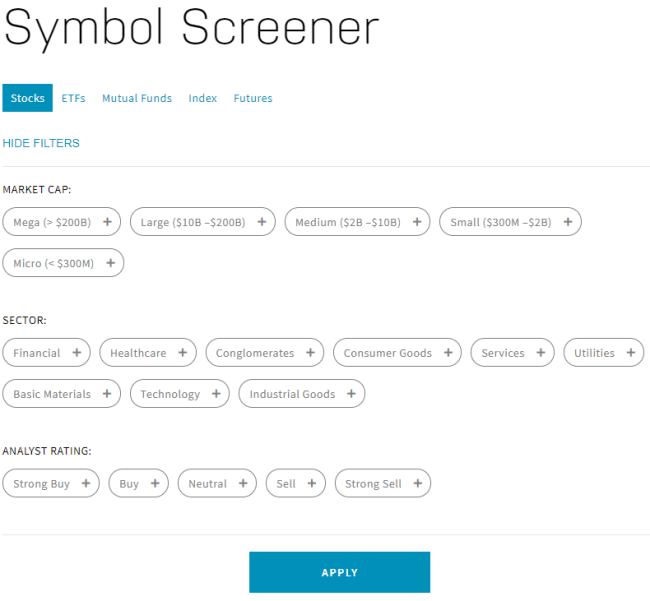

Полный список активов, которые торгуются на бирже, представлен на официальном сайте. На русском языке версии нет, поэтому в помощь онлайн-переводчик. Для инвестора сделан удобный скринер. Он помогает отфильтровать по капитализации, сектору, рекомендациям по сделке и виду ценных бумаг.

Как торговать на бирже российскому инвестору

На любой фондовой бирже мира нужен посредник, чтобы частный инвестор мог торговать ценными бумагами интересующих его компаний. Nasdaq не исключение. Прямой выход через российского брокера возможен только для квалифицированного инвестора. Для тех, кто таковым не является, есть несколько способов. Их и рассмотрим.

Иностранный брокер

К сожалению, выбор брокера, который дает доступ на Nasdaq, ограничен для россиянина. Сегодня можно назвать:

- Interactive Brokers (IB) – наиболее популярный вариант в России. Нет минимальной пороговой суммы, можете торговать хоть со 100 $ США. Но есть комиссия за неактивность. При сумме менее 2 000 $ на счете – 20 $, от 2 000 до 100 000 $ – 10 $, более 100 000 $ – без комиссии. Еще один плюс – поддержка на русском языке. В последнее время участились случаи отказа в обслуживании.

- Score Priority принадлежит российскому брокеру “Финам”. Русскоязычная поддержка отсутствует. Есть тариф без комиссии. Наша страна относится к странам с повышенным уровнем риска, поэтому для нее предусмотрен минимальный депозит от 5 000 $. Есть плата за неактивность – 15 $ в квартал, если совершили менее 5 сделок в квартал. За ведение счета – 50 $ в год.

- Lightspeed. Минимальный депозит – 10 000 $, плата за неактивность – 25 $ в месяц, если на счете менее 15 000 $. Нет русскоязычной поддержки.

Открываете счет у зарубежного брокера – получаете доступ к инструментам на американских биржах, в т. ч. и на Nasdaq: акциям, облигациям, ETF и т. д.

Биржевые фонды на МосБирже

Если хотите владеть акциями высокотехнологичных компаний, можно купить на МосБирже:

- Индексный фонд от компании FinEx с тикером FXIT. В него входят 90 компаний IT-сектора США. Среди них Apple, Microsoft, Intel, Visa, IBM, Cisco, Oracle и пр. Комиссия за управление составляет 0,9 %. Доходность за последние 5 лет составила 276,94 % в рублях и 214,06 % в долларах. Можно купить на ИИС. Одна акция на конец сентября 2020 г. стоит 9 127 руб.

- Новый биржевой фонд от Тинькофф – Тинькофф NASDAQ (TECH). Он ориентируется на индекс Nasdaq-100, но не слепо копирует его, а отобрал всего 40 наиболее популярных и крупных компаний. Комиссия за управление – 0,79 % в год, стоимость одной акции – всего 0,0818 $.

- Биржевой фонд “Технологии 100” (AKNX) от УК “Альфа-Капитал”. Одна акция стоит 16,59 $. Инвестирование проводится не напрямую, а через покупку иностранного ETF. Отсюда двойные комиссии и двойные ошибки слежения.

Индексные фонды доступны для неквалифицированных инвесторов.

Акции Nasdaq на Санкт-Петербургской бирже

На Санкт-Петербургской бирже, а с недавнего времени и на МосБирже, доступны акции американских компаний, в том числе тех, что торгуются на Nasdaq.

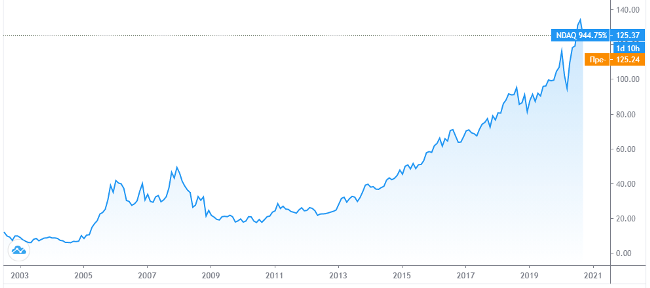

Но есть еще одна возможность инвестировать в Nasdaq – купить акции этого биржевого холдинга (тикер NDAQ). В 2002 г. он вышел на IPO. За это время цена акции с 12 $ выросла до 125,37 $ (по состоянию на сентябрь 2020 г.).

Основные доходы компания получает из следующих источников:

- обеспечение работы рынка;

- консультационные услуги;

- корпоративные услуги;

- технологии.

Кроме того, Nasdaq выплачивает дивиденды. Последняя выплата была в декабре 2019 г. в размере 0,47 $ на акцию, что соответствует 1,81 % дивидендной доходности.

Историческая доходность индекса

Самый интересный вопрос — а стоит ли вообще инвестору вкладывать деньги в NASDAQ?

Рассмотрим на истории. И сравним с доходностью индекса S&P 500.

И вот здесь мы можем получить совершенно противоположенные результаты. В зависимости от выбранного периода.

Если мы возьмем данные с начала кризиса 2008 года, то Nasdaq показывает просто феноменальный рост. Намного опережая конкурента. Среднегодовая доходность Nasdaq 100 — 14,51% против 8,31% у индекса S&P 500.

А если брать данные с кризиса доткомов (начало 2000-х), то картина получается совершенно другая.

Среднегодовые доходности примерно равны. Но в тоже время максимальная просадка по индексу Nasdaq составляла 81% (ЖЕСТЬ), против 50% у S&P 500. Показатель волатильности у Nasdaq на 50% выше (а это не есть гуд).

Сравнивая графики S&P 500 и Nasdaq вспоминается одно из правил инвестирования — хочешь высокую потенциальную доходность, будь готов принять более высокие риски.

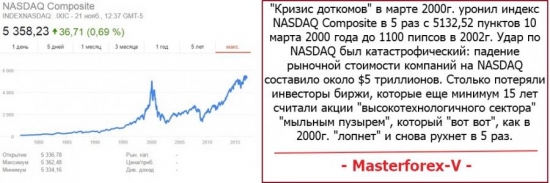

«Кризис доткомов» — главное потрясение фондовой биржи NASDAQ

Пятая особенность NASDAQ — «кризис доткомов» в марте 2000г. уронил индекс NASDAQ Composite в 5 раз с 5132,52 пунктов 10 марта 2000 года до 1100 пипсов в 2002г. Удар по NASDAQ был катастрофический: падение на 2-х летнем медвежьем рынке рыночной стоимости компаний на NASDAQ составило около $5 триллионов. Столько потеряли инвесторы биржи, которые еще минимум 15 лет считали акции «высокотехнологичного сектора» «мыльным пузырем», который «вот вот», как в 2000г. «лопнет» и снова рухнет в 5 раз.

«Кризис доткомов» обрушил все фондовые индексы мира, но значительно меньше, чем NASDAQ.

«Кризис доткомов» обрушил все фондовые индексы мира, но значительно меньше, чем NASDAQ.

— индекс NASDAQ Composite упал на 466.54% (на 4132 пункта);

— индекс Доу Джонса на 61.25% (4552 п.);

— SP 500 уронили на 50.18% (782п).

Рис.1. «Кризис доткомов» на графиках индексов NASDAQ Composite

Рис.1. «Кризис доткомов» на графиках индексов NASDAQ Composite

Маркет-мейкеры — главная особенность торговли на бирже NASDAQ

Четвертая особенность NASDAQ — наличие с первых дней ее существования мощной группировки маркет-мейкеров. Помните проблему «ликвидности», которую дважды поднимал Конгресс США? Фондовые биржи давали котировки акций по ценам продавца, поэтому… не факт, что их сразу было можно продать (аналогично, как авто, если вы выставите на продажу).

Насдак ввел де-факто принцип «соотношения спроса и предложения» благодаря целой группе профессиональных маркет мейкеров, готовых в любой момент купить любую акцию или фондовый индекс, который курируют.

«Здесь маркет-мейкеры «встречаются» с клиентами и соревнуются за исполнение их ордеров» — в этих словах описана схема торговли на бирже NASDAQ. Таким образом, более шестисот маркетмейкеров постоянно поддерживают ликвидность акций, предоставляя трейдерам практически постоянную возможность совершения ордеров. На основании предоставляемых маркетмейкерами котировок и формируются базовые котировки системы NASDAQ.

Маркет-мейкеры на бирже NASDAQ — это самостоятельные финансовые организации, которые взяли на себя обязательства по поддержанию ликвидности определенных ценных бумаг на бирже. Маркет-мейкерами могу быть банки, брокеры или инвестиционные кампании, для этого им необходимо обладать правом на совершение сделок на фондовых биржах.

За каждым маркет-мейкером закрепляется определенный финансовый инструмент, ликвидность которого он обязуется поддерживать. В одних секторах ценных бумаг NASDAQ ликвидность поддерживает около десятка маркетмейкеров, а в других – несколько десятков. Работа происходит в двух направлениях, т.е. маркет-мейкер выставляет заявки как на покупку финансового инструмента, так и на продажу. В его обязанность входит поддержание разницы между ценой покупки и ценой продажи, в результате чего на NASDAQ, чтобы исполнить ордер клиента, маркетмейкеры устраивают…. соревнование, каждый предлагая свою, более «выгодную цену». Но, «бесплатный сыр», как известно, бывает лишь в мышеловке.

За свою работу маркет-мейкер официально получает вознаграждение в размере вышеназванного спрэда. Кроме этого маркет мейкер может получать определенные льготы по оплате комиссионного сбора по дополнительному соглашению с биржей.

Негативная сторона работы маркет-мейкеров — скрытое формирование трендов, их фигур разворота, ложных пробитий уровней сопротивления и поддержки, в результате чего сбиваются стоп лоссы клиентов. Именно этот профит по не официальной информации и приносит самый большой доход маркет-мейкерам.

Заключение

Если проанализировать данные за всю историю существования индексов NASDAQ, можно сделать следующие выводы:

- Графики индексов демонстрируют тенденцию: после стремительных взлетов наблюдаются кратковременные обвалы котировок. Поэтому инвестировать рекомендуется в долгосрочной перспективе (3-5 лет).

- Диверсификацию портфеля следует проводить не реже двух раз в год.

- Индекс NBI, включающий биотехнологические отрасли, отличается наиболее высокой волатильностью из всех индексов семейства NASDAQ. Поэтому, если вы решили приобрести акции, входящие в этот индекс, обязательно диверсифицируйте свой портфель, включив в него ценные бумаги других экономических отраслей.