Nasdaq composite (ixic)

Содержание:

- NASDAQ в цифрах и фактах

- Почему стоит купить акции NASDAQ?

- Неудачная попытка NASDAQ купить Лондонскую фондовую биржу (LSE)

- «Кризис доткомов» — главное потрясение фондовой биржи NASDAQ

- Краткая история возникновения Nasdaq

- Виды индексов NASDAQ и их исторический анализ динамики NASDAQ

- История создания биржи Nasdaq

- Котировки Nasdaq онлайн

- Маркет-мейкеры — главная особенность торговли на бирже NASDAQ

- Виды индексов NASDAQ

- История развития, современный вид Nasdaq

- ТОР-5 компаний биржи

- Торговля на бирже Насдак

- Nasdaq график

- Что такое биржа Nasdaq и история ее развития

- Перспективы инвестиций в индексы NASDAQ

- Индекс NASDAQ: история появления и принцип расчета индекса

- Отличия фондовой биржи NASDAQ от NYSE

- Индекс Nasdaq

- Как взять максимум от торговли на бирже?

NASDAQ в цифрах и фактах

В финансовой истории торговая площадка Nasdaq заняла достойное место. Данная биржа постоянно развивается, осваивает новые рынки, предоставляя огромный спектр услуг всем участникам рынка. Nasdaq – это качественный риск-менеджмент, удобные инструменты торговли, хороший клиринг. В течение последнего года обороты Nasdaq составили порядка 34-42 миллиардов акций. Торговля на бирже осуществляется посредством огромного числа индексов. К примеру, сводный индекс NasdaqComposite в состоянии одновременно учитывать, как поведут себя акции 4381 компании, расположенных как в Америке, так и за рубежом. Общая капитализация таких акций после листинга составляет порядка 6000 миллиардов долларов США.

Почему стоит купить акции NASDAQ?

В сравнении с более консервативными в подходе к торговле биржевыми площадками американская биржа Nasdaq более современна и совершенна. Основной причиной успеха Nasdaq специалисты называют удачное внедрение инноваций. Приобретать акции Nasdaq выгодно, поскольку:

- Здесь не «кормят» дорогих брокеров – услуги Nasdaq доступны для большинства трейдеров.

- На Nasdaq никогда не применялись промежуточные звенья для циркуляции акций, что делает сам процесс торговли максимально прозрачным.

- На фондовом рынке Nasdaq отсутствует финансовый минимум для вхождения.

- Мощное оборудование торговой площадке позволяет осуществлять торговые процедуры с максимальной скоростью.

Nasdaq – это высокие технологии, доступные каждому.

Неудачная попытка NASDAQ купить Лондонскую фондовую биржу (LSE)

О том, что фондовая биржа Насдак на подъеме, свидетельствуют многочисленные попытки покупки с ее стороны ближайших своих конкурентов.

Попытка покупки LSE номер 1. В марте 2006 года руководство NASDAQ попыталось купить Лондонскую фондовую биржу (LSE). Однако предложение американцев англичан не устроило. Цену 17,42 доллара за акцию они посчитали слишком низкой.

Американцы решили зайти с другой стороны. Они просто начали активно скупать акции LSE на открытом рынке и всего через два месяца после отказа англичан заполучили 25,1-процентный пакет, став самым крупным ее акционером.

Попытка покупки LSE номер 2. На достигнутом «Насдак» не остановилась, и скупка акций LSE продолжилась. К ноябрю 2007 года доля NASDAQ в LSE достигла 28,75%. Имея на руках столь весомый аргумент, американцы сделали англичанам повторное предложение, оценив акцию уже в 12,43 фунта (свыше 20 долларов), но снова получили отказ. Причем почти мгновенно – через 7 часов после предложения. Пояснение отказа то же: недостаточно высокая цена.

По словам Клары Фёрс, на тот момент гендиректора Лондонской биржи, американцы не оценили весомые показатели роста и значительный потенциал LSE, и не смогли предложить адекватную цену. Отметим, что при втором предложении «Насдак» готова была заплатить за LSE 2,7 миллиарда фунтов, что по курсу того времени эквивалентно 5,1 миллиарда долларов.

«Кризис доткомов» — главное потрясение фондовой биржи NASDAQ

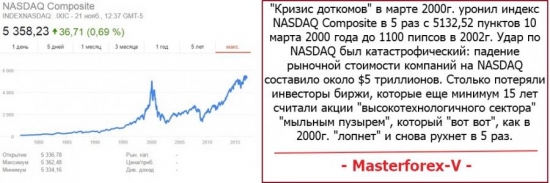

Пятая особенность NASDAQ — «кризис доткомов» в марте 2000г. уронил индекс NASDAQ Composite в 5 раз с 5132,52 пунктов 10 марта 2000 года до 1100 пипсов в 2002г. Удар по NASDAQ был катастрофический: падение на 2-х летнем медвежьем рынке рыночной стоимости компаний на NASDAQ составило около $5 триллионов. Столько потеряли инвесторы биржи, которые еще минимум 15 лет считали акции «высокотехнологичного сектора» «мыльным пузырем», который «вот вот», как в 2000г. «лопнет» и снова рухнет в 5 раз.

«Кризис доткомов» обрушил все фондовые индексы мира, но значительно меньше, чем NASDAQ.

«Кризис доткомов» обрушил все фондовые индексы мира, но значительно меньше, чем NASDAQ.

— индекс NASDAQ Composite упал на 466.54% (на 4132 пункта);

— индекс Доу Джонса на 61.25% (4552 п.);

— SP 500 уронили на 50.18% (782п).

Рис.1. «Кризис доткомов» на графиках индексов NASDAQ Composite

Рис.1. «Кризис доткомов» на графиках индексов NASDAQ Composite

Краткая история возникновения Nasdaq

8 февраля 1971 года стартовал первый официальный торговый день на бирже Nasdaq. Считается, что именно эта дата стала началом развития новой системы торгов, которая предоставила средние котировки по бумагам внебиржевого рынка. Ценных бумаг в первый день торгов насчитывалось более 2,5 тысяч.

В 1975 году, биржевая площадка Nasdaq установила новые стандарты, по которым прошедшие листинг компании должны были соблюдать. В этом году ценные бумаги, которые принимали участие в торгах на Nasdaq стали качественно отличаться от внебиржевых ценных бумаг аналогичных рынков.

В 1980 году компания Nasdaq приняла решение выводить внутренние котировки на соответствующий экран, предоставив возможность людям, принимающим участие в торгах видеть лучшие рыночные цены. Это позволило более чем на 85% сократить публикуемые и отражаемые на экране спреды по акциям. И сегодня площадка славится особыми нормами и правилами торговли.

Виды индексов NASDAQ и их исторический анализ динамики NASDAQ

NASDAQ Composite

За всю историю NASDAQ график индекса практически повторял тренд S&P 500 и Dow Jones за исключением одного момента — 2000-х годов. Ниже представлен график NASDAQ за всю историю существования:

восходящий тренддиверсифицированы

Сложность в объективной оценке сводного индекса NASDAQ привела к необходимости создания более узких индексов, которые бы отображали венчурные высокотехнологические стартапы отдельно взятых отраслей. Например:

- NASDAQ Bank Index — включает компании банковского сектора;

- NASDAQ Industrial — включает компании промышленного сектора;

- NASDAQ Computer — включает компании, занимающиеся разработкой ПО;

- NASDAQ 100 — включает 100 крупнейших компаний не финансового сектора, чьи ценные бумаги обращаются на одноименной бирже;

- NASDAQ Biotechnology — включает в себя компании фармацевтического и биотехнологического сектора.

Всего их более 10-ка, но основным ориентиром служат именно последние два.

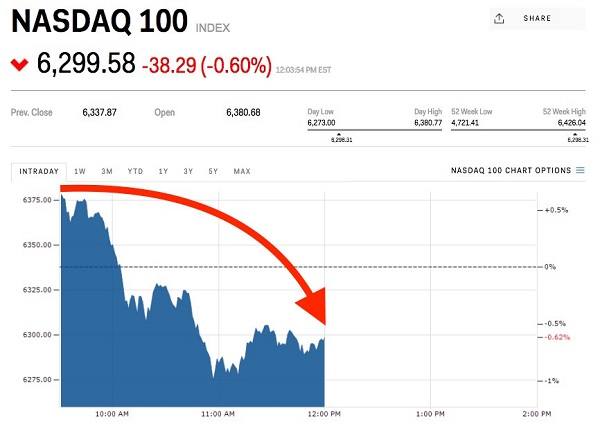

NASDAQ 100

Индекс введен 31 января 1985 года. В его основу легли компании, не зависящие от финансовой конъюнктуры. Выбор в пользу интеллектуальной собственности был сделан неслучайно: во-первых, мир только отходил от топливного кризиса 1970-х годов, во-вторых, тремя годами ранее конкурентом был запущен аналогичный индекс NYSE ARCA Tech 100.

Вначале индекс особого роста не показывал — компании Hi-Tech не особо стремились к публичному размещению акций, поскольку в то время эти технологии казались чем-то непонятным и сомнительным с точки зрения прибыльности. И только с бумом интернет-технологий в начале 1990-х годов индекс обошел по популярности NASDAQ Composite. График индекса за всю историю существования представлен ниже.

NASDAQ Biotechnology

Индекс отличается тем, что на него оказывают основное влияние не фундаментальные рыночные факторы («крах доткомов», выборы или референдум), а реальные результаты в области фармакологических и биотехнологических разработок. Прорывы в исследованиях способствуют росту индекса, неудачные исследования — к его падению. Серьезную роль играет и финансовая поддержка сектора руководством страны (инвестиции за счет бюджета).

волатильную динамику

И теперь, когда мы разобрались, что это такое — NASDAQ Index перейдем к перспективам инвестирования.

История создания биржи Nasdaq

Для клиентов, которые рассматривают Nasdaq, акции различных обществ покупают именно на этой площадке, стоит знать, что как основной индекс он рассчитывается, начиная с 1971 года. Подчеркну: есть еще и второе название — NASDAQ Composite, в основу которого включены все акции, что находятся в обиходе на этой бирже. Это одна из самых популярных площадок Америки, которая входит в тройку лидеров по суточному объему торгов вместе с NYSE и AMEX. Она является подразделением NASD. Последняя аббревиатура, в свою очередь, расшифровывается, как Национальная ассоциация дилеров по ценным бумагам, что работает с 1939 года.

В список функциональных обязанностей входит регулировка торговли на внебиржевом рынке, установка правил и стандартов для ее членов, а также прием профессиональных экзаменов у соискателей, которые хотят стать официальными брокерами. На текущий момент на бирже листингуются ценных бумаг более 3200 компаний, из которых есть и российские. Количество представленных компаний — одно из самых больших не только в США, но и по всему миру.

Показательно: NASDAQ стал первой электронной торговой биржей в мире.

Как работает биржа

Изначально площадка не сильно привлекала трейдеров, поскольку предлагала небольшой спрэд, а значит, и небольшую комиссию для торговцев. Сегодня торговать на ней можно, как и на других биржах, а для удобства формируются отчеты по объемам и торгам, и внедрена автоматическая трейдинговая система.

В свое время перед каждым завершением торгов было мотивирующее объявление, что биржа — это фондовый рынок на ближайшее столетие.

Подчеркну: практически до 1987 года для проведения сделок не требовалось личное присутствие трейдеров, поскольку все торги проводились в телефонном режиме. После октябрьского обвала маркетмейкеры перестали поднимать трубку, и чтобы в дальнейшем не сталкиваться с подобными проблемами, была запущена Small Order Execution System. Она обеспечивала автоматическое исполнение заявок, но при условии, что в сделке не более 1000 акций.

Сегодня биржа работает с котировками на 3-х уровнях:

- Максимальная цена для продажи и самое маленькое предложение по рынку.

- Публичные котировки и акции сделок, которые недавно закрылись.

- Для майкетмейкеров, чтобы входить с квотами для исполнения договоров.

С учетом временных поясов, время работы по Москве площадки Nasdaq с 17.30 до полуночи.

Расчет индекса

Для того, чтобы каждый раз просто и быстро рассчитывать индекс, используется принцип средней скользящей

Для этого во внимание принимается стоимость на ценную бумагу в момент закрытия торгового периода. Говоря математическим языком, стоит описать формулу так: индекс Nasdaq, в частности Composite, это сумма всех произведений акций, что умножена на их стоимость, и полученное число нужно разделить на количество всех компаний в индексе

Котировки Nasdaq онлайн

Значение индекса NASDAQ определяется не только деятельностью компаний, но и состоянием экономики США. Капитализация компаний, аккредитованных на бирже, превышает сумму 6000 млрд долларов. По этой причине любые существенные изменения американской экономики оказывают существенное влияние на значение индекса биржи. Особый интерес представляет тот факт, что изначально значение индекса равнялось 100, после чего единожды достигло отметки 5000 тысяч в 2000 году и начало постепенно снижаться на фоне падения рынка в компьютерной отрасли. В то время, как и сейчас, ситуация во многом определялась настроениями потребителей и инвесторов.

Маркет-мейкеры — главная особенность торговли на бирже NASDAQ

Четвертая особенность NASDAQ — наличие с первых дней ее существования мощной группировки маркет-мейкеров. Помните проблему «ликвидности», которую дважды поднимал Конгресс США? Фондовые биржи давали котировки акций по ценам продавца, поэтому… не факт, что их сразу было можно продать (аналогично, как авто, если вы выставите на продажу).

Насдак ввел де-факто принцип «соотношения спроса и предложения» благодаря целой группе профессиональных маркет мейкеров, готовых в любой момент купить любую акцию или фондовый индекс, который курируют.

«Здесь маркет-мейкеры «встречаются» с клиентами и соревнуются за исполнение их ордеров» — в этих словах описана схема торговли на бирже NASDAQ. Таким образом, более шестисот маркетмейкеров постоянно поддерживают ликвидность акций, предоставляя трейдерам практически постоянную возможность совершения ордеров. На основании предоставляемых маркетмейкерами котировок и формируются базовые котировки системы NASDAQ.

Маркет-мейкеры на бирже NASDAQ — это самостоятельные финансовые организации, которые взяли на себя обязательства по поддержанию ликвидности определенных ценных бумаг на бирже. Маркет-мейкерами могу быть банки, брокеры или инвестиционные кампании, для этого им необходимо обладать правом на совершение сделок на фондовых биржах.

За каждым маркет-мейкером закрепляется определенный финансовый инструмент, ликвидность которого он обязуется поддерживать. В одних секторах ценных бумаг NASDAQ ликвидность поддерживает около десятка маркетмейкеров, а в других – несколько десятков. Работа происходит в двух направлениях, т.е. маркет-мейкер выставляет заявки как на покупку финансового инструмента, так и на продажу. В его обязанность входит поддержание разницы между ценой покупки и ценой продажи, в результате чего на NASDAQ, чтобы исполнить ордер клиента, маркетмейкеры устраивают…. соревнование, каждый предлагая свою, более «выгодную цену». Но, «бесплатный сыр», как известно, бывает лишь в мышеловке.

За свою работу маркет-мейкер официально получает вознаграждение в размере вышеназванного спрэда. Кроме этого маркет мейкер может получать определенные льготы по оплате комиссионного сбора по дополнительному соглашению с биржей.

Негативная сторона работы маркет-мейкеров — скрытое формирование трендов, их фигур разворота, ложных пробитий уровней сопротивления и поддержки, в результате чего сбиваются стоп лоссы клиентов. Именно этот профит по не официальной информации и приносит самый большой доход маркет-мейкерам.

Виды индексов NASDAQ

Как мы уже знаем, NASDAQ – это целое семейство индексов. Большинство компаний специализируется на технологиях. Все индексы NASDAQ рассчитываются путем определения средневзвешенной стоимости акций. Рассмотрим основные виды.

NASDAQ Composite (COMP)

Этот индекс включает в себя более 100 крупнейших технологических компаний IT-сектора, развивающихся стремительными темпами. Также в состав NASDAQ Composite входят растущие компании. Общее число участников превышает 3000.

NASDAQ COMP является одним из ключевых индикаторов состояния мировой экономики. На этот индекс существуют фьючерсы, которые востребованы на финансовых рынках. Особенностью индекса является то, что в торговле участвуют не сами акции, а заявки на покупку или продажу (ордера), которые составляются на определенный временной промежуток. Сами корпорации в торговле участия не принимают. Среди биржевых маклеров существует конкуренция за исполнение ордеров на максимально выгодных условиях для клиента. К торговле допущено около 600 трейдеров.

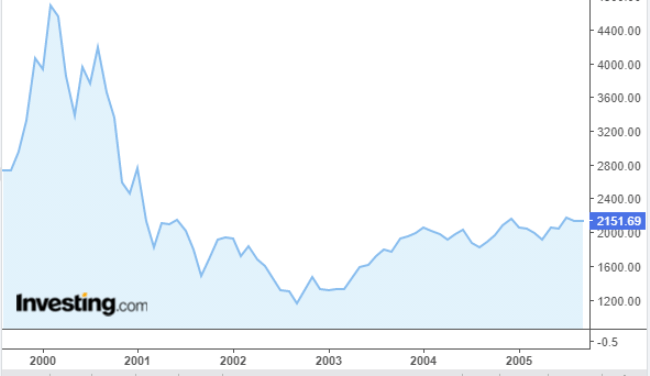

NASDAQ Composite существует с 1971 года, и в первые 30 лет наблюдался восходящий тренд с резким рывком вверх в конце 90-х годов прошлого века. В начале нынешнего столетия индекс обвалился из-за банкротства большинства компаний-стартапов. Из-за того, что индекс включает в себя компании одной отрасли, полное восстановление позиций было отмечено только в 2015-2016 гг.

NASDAQ-100 (NDX)

В этот индекс входит около 100 крупнейших компаний с высокой капитализацией. Компании финансового сектора, а также страховые корпорации в NASDAQ-100 не включаются. Индекс существует с 1985 года, бурный рост отмечен в 90-х годах XX века, что было обусловлено развитием интернет-технологий. За всю историю график NDX аналогичен графику COMP. В состав индекса входят как американские, так и зарубежные компании.

NASDAQ-100 Biotechnology Index (NBI)

NBI объединяет компании биотехнического, медицинского и фармакологического профилей в количестве порядка 200. Существует этот индекс с 1993 года. Во время реформы здравоохранения Барака Обамы (с 2009 по 2015 гг.) наблюдался стремительный взлет NBI, после чего последовало падение. Основным отличием от NASDAQ-100 является более высокий уровень капитализации для вхождения.

Индекс положительно реагирует на реформы в области здравоохранения и является индикатором американской экономики в медицинской сфере.

Другие индексы NASDAQ

Стоит отметить еще несколько индексов NASDAQ, которые отличаются узкой направленностью и отражают состояние отдельно взятых отраслей:

- NASDAQ Computer – стартапы в сфере разработок компьютерного программного обеспечения;

- NASDAQ Industrial – промышленная сфера;

- NASDAQ Bank Index – банковский сектор.

История развития, современный вид Nasdaq

Эта биржа относится к одним из самых молодых. Если, например, Чикагская товарная биржа была основана в 1874 г., то официальной датой создания Nasdaq считается 8 февраля 1971 г.

Предпосылки для создания Насдак начали складываться еще в первой половине 20 века. В 1938 г. американских брокеров законодательно обязали стать членами саморегулируемых организаций (так называемый закон Мэлоуни). Так появилась NASD (акроним от National Association of Securities Dealers – Национальная Ассоциация Дилеров ЦБ).

Закон Мэлоуни принимался с тем, чтобы сделать рынок прозрачным. В теории СРО должны были следить за участниками торгов и отправлять соответствующие отчеты в SEC. В реальности этот план сработал не полностью – ликвидность оставляла желать лучшего, отчеты поступали с перебоями.

В 60-х годах 20 века перед NASD поставлена задача решить эту проблему – систематизировать и автоматизировать торги. В 1968 г. в SEC окончательно решили разработать автоматическую программу котирования. Первые сделки на новой платформе заключены 8 февраля 1971 г., эту дату и принято считать днем рождения Насдак. Что касается названия, то фондовая биржа NASDAQ – это акроним от National Association of Securities Dealers Automated Quotations.

Это был принципиально новый шаг в биржевой торговле. После запуска Насдак участник торгов видел 2 цены – Бид и Аск по каждой ценной бумаге. Автоматизация торговли практически свела к нулю возможности для манипуляции ценами, что спровоцировало уход крупных компаний.

Кризисная ситуация заставила руководство пересмотреть критерии для листинга на NASDAQ. В середине 70-х годов они были смягчены до предела, и на биржу массово стали приходить небольшие на тот момент технологические компании. Именно в то время на Насдак пришли Apple, Microsoft и прочие компании, ставшие через несколько десятков лет лидерами высокотехнологической индустрии. Это было совпадением, предопределившим судьбу биржи.

Для удобства ниже приведены ключевые даты из истории NASDAQ:

- 1982 г. – появляется первый индекс от Насдак, через 3 года запущена еще пара индексов.

- 1992 г. – начало партнерских отношений с лондонской LSE.

- 2001 г. – NASDAQ покупает EASDAQ (европейский аналог Насдак), так появляется NASDAQ Europe. Правда, этот проект провалился из-за краха доткомов и кризиса в IT-индустрии. Насдак пострадала особенно сильно так как считалась площадкой для высокотехнологических компаний.

- 2006 г. – неудачная попытка купить LSE. В этом же году биржа официально отделяется от NASD и начинает работать как самостоятельная фондовая биржа.

- 2007 г. – NASDAQ Europe реорганизовывается в Equiduct и позже переходит под управление Börse Berlin. В этом же году Насдак фактически приобретает шведскую ОМХ, выходя таким образом на европейский рынок. Под конец года была еще одна попытка приобретения LSE, но сделка снова сорвалась.

- 2012 г. – Насдак становится одним из основателей Sustainable Stock Exchange Initiative.

- 1 декабря 2020 г. – Насдак предлагает SEC несколько изменить требования, выдвигаемые к компаниям, прошедшим листинг на NASDAQ. В частности, компании должны отчитывать о «разнообразии» совета директоров. В их составе должен быть как минимум 1 человек, «идентифицирующий себя как женщина» и 1 человек относящийся к ЛГБТ меньшинствам.

Сейчас Насдак фактически контролирует 29 рынков, 1 клиринговый центр и 5 депозитариев. На NASDAQ торгуются такие гиганты как Apple, Microsoft, торговая площадка успешно конкурирует с NYSE и другими крупными биржами.

ТОР-5 компаний биржи

На данный момент в Европе и США группа компания Nasdaq ОМХ осуществляет контроль за пятью депозитариями, тремя клиринговыми домами и 26-ю рынками. В секунду биржа осуществляет обработку более одного миллиона запросов. Общая стоимость компаний, торгующих акциями на Nasdaq (а их более 3400), составляет 6 триллионов долларов США. По объемам стоимости акций в ТОП-5 компаний, торгующих на бирже Nasdaq, вошли:

- Groupon, Inc. с оборотом в 30,086,971 долларов США

- MicrosoftCorporation с оборотом 17,077,580 долларов США

- Research In Motion Limited соборотом 14,314,896 долларовСША

- MicronTechnology, Inc. с оборотом 13,171,785 долларов США

- SiriusXMRadio, Inc. с оборотом 11,751,590 долларов США

Торговля на бирже Насдак

Торговля на бирже Nasdaq имеет свою специфику, ее схема существенно отличается от традиционной торговли на других биржевых площадках. Одно из главных отличий состоит в том, что за исполнения ордера клиента здесь могут посоревноваться одновременно несколько мейкеров. Основная задача маркетмэйкера при работе в Nasdaq – постоянно поддерживать ликвидность тех или иных акций во время торговли, непрерывно выставлять котировки. Если к манимейкеру поступает ордер клиента, а на рынке нет противоположного подходящего предложения, маркетмейкер будет вынужден его исполнить за счет собственных средств. Отдельные маркетмейкеры при торговле на бирже Nasdaq ведут одновременно несколько сотен (а то и тысяч) акций. Котировки площадки Nasdaq по конкретной акции будет зависеть от того, какие котировки предоставляются альтернативными торговыми площадками и внутренними маркетмейкерами.

Nasdaq график

В 1987 году электронный график NASDAQ пришёл на смену морально устаревшему оформлению сделок через телефон. После знаменитого обвала рынка в 1987 году многие маркет-мейкеры лишились возможности отвечать на звонки клиентов. После этого случая в работу биржи была внедрена специальная система, которая сделала доступным режим работы с ордерами в электронном формате. Акции биржи NASDAQ сегодня привлекают инвесторов и дейтрейдеров, поскольку считаются агрессивным инструментом с высоким уровнем волатильности. Доступ на площадку для трейдеров из стран СНГ становится удобнее и проще с каждым месяцем.

Что такое биржа Nasdaq и история ее развития

Nasdaq не только самая технологичная биржа, но и самая молодая. Официально первая сделка была проведена в электронном формате в феврале 1971 г. Но история развития началась задолго до этой даты:

- В 30-е годы прошлого века Конгресс США решил навести порядок на фондовом рынке, где царили спекулятивные и инсайдерские сделки, потери и приобретения миллионов долларов за считаные минуты. Были организованы саморегулируемые организации для участия в них брокеров и контроля за их деятельностью. Такой СРО стала Национальная ассоциация дилеров ценных бумаг (NASD). Просуществовала около 30 лет и не оправдала ожиданий Конгресса США.

- Для исправления ситуации на базе NASD начала создаваться автоматизированная система торгов (сначала в ней только учитывались данные по каждой сделке с ценными бумагами, а уже в 1971 г. была проведена первая сделка в электронном формате).

- Созданная автоматизированная система получила название Nasdaq. Она стала первой электронной биржей. Сегодня картинки с кричащими в толпе брокерами остались только в голливудских фильмах. Торговля полностью перешла в онлайн.

- Но контроль за ценами покупки и продажи акций, узкий ценовой коридор отпугнули спекулянтов, и биржа не пользовалась популярностью среди инвесторов. Тогда руководством в 1975 г. было принято решение о допуске к торгам компаний, которые не могли пробиться на крупнейшие биржи того времени. В основном это оказались предприятия сферы IT, которые разрабатывали совершенно новые цифровые технологии, их бизнес был слишком рискованным, чтобы они получили широкий доступ на торговые площадки.

- Число участников Nasdaq начало расти. Когда цифра перевалила за 1 000, потребовалось их упорядочить. В 1982 г. появился первый фондовый индекс – Nasdaq National Market. Спустя 3 года – еще два.

- В 90-е годы прошлого века Nasdaq пытался завоевать европейский рынок. Не все попытки были удачными, но в 2007 г. слияние со шведской компанией OMX позволило бирже выйти на фондовый рынок Европы.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В 2020 г. Nasdaq – целый биржевой холдинг, торговые площадки и офисы которого представлены в 26 странах. В состав входит не только биржа, но и банки, новостные порталы, аналитические агентства и пр.

Было бы неправильно не сказать о крупнейшем кризисе, участником которого стала биржа Nasdaq. Он получил название “Пузырь доткомов”. Был вызван массовым разорением компаний IT-сектора, акции которых росли на завышенных и ничем не оправданных ожиданиях. Результат оказался плачевным: большинство из стартапов оказались неспособными эффективно развиваться, они заявили о банкротстве, инвесторы потеряли более 5 трлн долларов США.

На графике это стремительное падение хорошо видно:

Перспективы инвестиций в индексы NASDAQ

Относительно перспектив инвестирования в какие-либо из подвидов семейства индексов NASDAQ что-либо сказать сложно. Однозначно эти вложения нельзя отнести к консервативным стратегиям — чем более узкая диверсификация компаний, тем большим отраслевым рискам подвержен сам индекс. После 2000-х годов инвесторы стали более осторожными с венчурными стартапами и пока что NASDAQ Composite и NASDAQ 100 ведут себя практически также, как и остальные индексы — проседают перед фундаментальными событиями (референдум в Великобритании и выборы в США).

Интереснее ситуация с NASDAQ Biotechnology. В истории США есть примеры, когда отдельные биотехнологические компании не оправдывали надежд инвесторов в следствие провалов разработок. Этот сектор хотя и является приоритетным после победы Трампа, имеет большие риски. Прогноз NASDAQ Biotechnology очень неоднозначен.

И несколько слов о том, как частному трейдеру инвестировать в индекс NASDAQ. Едва ли не каждый отечественный форекс-брокер, начиная от Альпари и т.д. предлагает спекулировать на всех популярных индексах США. Всего-то нужно пополнить счет на 10-100 дол. США и выбрать нужный инструмент в МТ4. С учетом спреда, комиссий и рисков данный способ подходит только для спекуляций.

Минимальный порог для частного инвестора на международном фондовом рынке начинается, как правило, от 5-10к$ США. Только единицы отечественных компаний предоставляют доступ клиентам к биржам США (БКС, Финам, Открытие). Также через брокеров работающих на Московской бирже можно купить ETF-фонд FXIT, который практически полностью копирует индекс.

Второй вариант — инвестирование через брокера США. В настоящее время оптимальным вариантов является брокер Interactive Brokers, который имеет представительство в РФ и русскоязычную версию сайт. Стоит также учитывать вопросы налогообложения при работе с ценными бумагами, сейчас между Россией и США действует «Соглашение об избегании двойного налогообложения».

Индекс NASDAQ: история появления и принцип расчета индекса

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Индекс NASDAQ был сформирован в 1971-м году, но со временем от него появилось множество ответвлений. Потому, отвечая на вопрос что же такое Индекс NASDAQ — это целое семейство индексов, которое отражает конъюнктуру на рынке высоких технологий США. Основной (сводный) индекс, с которого и начался расчет в 1971-м году, называется NASDAQ Composite. Именно его имеют ввиду, когда говорят об индекс Насдак.

Главное отличие Index NASDAQ от S&P 500 в том, что в его расчет входят компании со всего мира, количество которых насчитывается более 5000 с суммарной капитализацией более 6 трлн. дол. США. К слову, количество компаний превышает аналогичное число корпораций на биржах NYSE и AMEX вместе взятых.

Поскольку список компаний NASDAQ состоит, в том числе из быстроразвивающихся стартапов (а не все они оказываются одинаково прибыльными), его пересматривают на порядок чаще, чем корзину S&P 500.

Отличия фондовой биржи NASDAQ от NYSE

Wiki Masterforex-V называет следующие отличия для трейдеров нашей Академии:

1. NASDAQ — одна из самых молодых, динамично развивающихся и демократичных из крупнейших фондовых площадок мира. В 1971г. она «вышла» из состава NYSE — Нью-Йоркской фондовой биржи и следующие почти полвека составляет ей реальную конкуренцию. Так, капитализация

- NYSE составила $32 трлн. (сентябрь 2018);

- NASDAQ — $6.8 трлн (2017);

- Токийской фондовой биржи — $4,5 трлн (2017);

- Лондонской фондовой биржа — $ 4,38 трлн. (2018);

- Шанхайской биржи — $4 трлн (август 2017 года);

- Франкфуртской биржи — $2 трлн (2017).

2. NASDAQ первоначально создавалась не как фондовая биржа, а как новый формат «отчетности эмитентов акций» перед инвесторами и трейдерами для исключения любого рода мошенничества и обмана, согласно решениям американского Конгресса 1938 и 1968гг..

Комментарий wiki Masterforex-V №1:

а) с 1933г. был принят «новый курс Рузвельта» для вывода страны из кризиса, одним из ключевых моментов которого интересов инвесторов — клиентов американских бирж. Так, в 1934г. родилась SEC — всевластная Комиссия по ценным бумагам и биржам США, а в 1938г. американским Конгрессом был принят «Акт Мэлони» (в оригинале – Maloney Act) «для упорядочивания работы брокеров и установлению системы контроля над ними» (контроль распространял даже за пределами биржи, чтобы исключить инсайд, сговор и мошенничество торговцев ценными бумагами). В 1939 году появилась Национальная ассоциация дилеров ценных бумаг (аббревиатура с оригинального названия – NASD), которую и обязали выработать «систему защиты инвесторов», обеспечить «честность торговых сделок» и т.д.

б) в 1968г. слушание в американском Конгрессе обернулось скандалом. Оказалось, что за 30 лет основные пункты Maloney Act не были выполнены (эмитенты акций не давали РЕГУЛЯРНУЮ и полную отчетность своих предприятий, торговцы не обеспечивали ликвидность, зато зарабатывали «сверхприбыль»). В итоге, NASD переименовали в NASDAQ с жесточайшими правилами прозрачной и полной финансовой отчетности. Первые торги на новой площадке состоялись 8.02.1971 г.

в) строгие правила NASDAQ этики дилинга позднее были распространены и на остальные биржи США и действуют по сей день как «стандарт» для любой фондовой биржи мира.

Комментарий wiki Masterforex-V №2: посмотрите сериал «Миллиарды» (2016-2018) о «трейдере» — миллиардере Бобби Аксельроде», зарабатывающем на бирже через незаконный инсайд и взятки, и его вечном визави — прокуроре Чаке Родсе. Чтобы остаться «чистым перед законом», Аксельрод содержит целый штат «аналитиков», расписывающих, как научные диссертации на сотнях страниц экономическое обоснование каждой его успешной сделки на бирже. Это последствия введения «стандартов NASDAQ» согласно решениям американского Конгресса, по которым прокуратура с SEC и агентами ФБР и Минфина безуспешно пытается поймать «за руку» талантливого дельца. Сериал снят по мотивам успешной торговли миллиардера Стива Коэна и его бывшем хедж-фонда SAC.

Юмор: сериал вошел в список лучших «драм» в США 2016г. — лучшее подтверждение актуальности проблемы через 45 лет после открытия биржи NASDAQ. Представляете, что творилось на биржевых площадках до введения этих стандартов?

3. Формирование новой торговой площадки пришлось на бум компьютерных технологий. Парадокс: NASDAQ не создавался для «высокотехнологичных компаний», это предприятия данного сектора САМИ быстрее конкурентов с «традиционных заводов и фабрик» в открытой конкуренции на NASDAQ вытеснили «промышленников» с этой фондовой биржи, благодаря на порядок большей норме прибыли и росту акций своих «компьютерных концернов».

На начальном этапе биржу NASDAQ на страницах The Wall Street Journal даже сравнивали с «доской объявлений». Она фактически являла собой информационную базу: показывались средние и лучшие котировки на внебиржевом рынке. В 70-е гг. это было новинкой и вызывало множество сатирических карикатур для развлечения читателей прессы. Сейчас это так же вошло в число стандартов для биржи и брокеров.

Индекс Nasdaq

Индекс NASDAQ изменяется под влиянием котировок акций нескольких тысяч компаний, которые аккредитованы на бирже.

Ключевым показателем, который влияет на значение индекса, считается сегмент, в котором трудятся те или иные предприятия. Как правило, ценные бумаги из одного сектора дешевеют и дорожают в синхронном режиме. Ситуация объясняется схожестью рыночных условий, которые оказывают прямое влияние на стоимость акций. Задача инвестора – максимально точно спрогнозировать возможное изменение рыночных настроений в вопросах пользовательских предпочтений по отношению к электронной и компьютерной технике, а также программному обеспечению.

Как взять максимум от торговли на бирже?

NASDAQ — это лишь часть финансового мира, на котором трейдеры Masterforex-V берут профит, наряду с форексом, крипторынком, CFD фьючерсов товарных рынков (золото, серебро, нефть и т.д.). Проблема не в биржах, а в трейдерах — видят ли они

— мощные тренды от таймфреймов н4/д1 и выше, на которых можно взять сотни пунктов прибыли или нет?

— обнаруживают Уровни сопротивления и поддержки от которых и к которым идет цена?

— знают или нет, что означают модели флаг, вымпел, клин , Собака баскервилей Элдера / МФ и десятки иных при подсказках опытных трейдеров на закрытом форуме Академии, чтобы обойти ложный прорыв уровня или ловушку симметричного треугольника?

Выбор брокера у половины трейдеров Masterforex-V прежний — NordFx с котировками индексов NASDAQ, Доу-Джонс, SP 500, DAX 30 , Nikkei 225, десятками валютных пар forex и криптовалют, а так же CFD фьючерсов золота, серебра, нефти, крипто-индексами и т.д.. Этого достаточно, чтобы зарабатывать 300%-700% в валюте за несколько лет, как видно из онлайн мониторинга счетов трейдеров МФ на нашем