Что такое стоп-лосс и как его эффективно использовать в крипто-трейдинге?

Содержание:

- Stop-Loss Orders Are Also a Way to Lock In Profits

- Часто задаваемые вопросы

- Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

- Всегда ли необходимо следовать этому соотношению?

- Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

- Какой Stop Loss установить?

- Когда нужно устанавливать стоп лосс?

- Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

- Как торговать без стопов?

- Определение понятий

- Преимущества и недостатки

- Определение стоп-лосса

- Торговые терминалы

- Несколько советов по установке stop loss

- Основные типы ордеров ограничения убытка

- Недостатки стоп-лосс ордеров

- Stop-Loss Orders

- Как установить стоп-заявку?

- Где выставляют стоп лосс Джон Мэрфи, Александр Элдер, Джек Швагер, Эрик Найман?

- Как установить трейлинг стоп на Forex?

Stop-Loss Orders Are Also a Way to Lock In Profits

Stop-loss orders are traditionally thought of as a way to prevent losses. However, another use of this tool is to lock in profits. In this case, sometimes stop-loss orders are referred to as a «trailing stop.» Here, the stop-loss order is set at a percentage level below the current market price (not the price at which you bought it). The price of the stop-loss adjusts as the stock price fluctuates. It’s important to keep in mind that if a stock goes up, you have an unrealized gain; you don’t have the cash in hand until you sell. Using a trailing stop allows you to let profits run, while, at the same time, guaranteeing at least some realized capital gain.

Continuing with our Microsoft example from above, suppose you set a trailing stop order for 10% below the current price, and the stock skyrockets to $30 within a month. Your trailing-stop order would then lock in at $27 per share ($30 — (10% x $30) = $27). Because this is the worst price you would receive, even if the stock takes an unexpected dip, you won’t be in the red. Of course, keep in mind the stop-loss order is still a market order—it simply stays dormant and is activated only when the trigger price is reached. So, the price your sale actually trades at may be slightly different than the specified trigger price.

Часто задаваемые вопросы

Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

Исходя из своего опыта, могу сказать, что такая пропорция считается оптимальной для случаев, когда мы имеем дело со средне- или долгосрочной торговлей. При наличии хорошего тренда именно это соотношение позволяет получить максимальные прибыли и не оказаться в просадке, если рынок неожиданно начнет двигаться не в нашу сторону.

Всегда ли необходимо следовать этому соотношению?

Для тех, кто придерживается стратегии скальпинга, данное соотношение совершенно неактуально по ряду понятных всем нам причин. А вот тем, кто работает с долгосрочными позициями, использует в своей работе данные графического анализа и открывает одновременно не более 4 сделок, соблюдение данного соотношения очень рекомендовано. Причем трейдеру необходимо ждать положительных сигналов от рынка и после входа в него. Если риск при этом также будет находится на минимальном уровне, то пропускать сделку просто запрещено.

Ни одна теоретическая разработка на финансовом рынке не может быть использована в чистом виде

Очень важно, чтобы ее корректировка происходила на основании текущей рыночной ситуации, а только затем воплощалась в жизнь. К примеру, если мы имеем дело с боковым трендом, то наилучшим решением будет установка Stop Loss на одном уровне с Take Profit на границах ценного канала

Причем, если мы при этом наблюдаем длительный тренд с глубокими коррекциями, размер стопа может быть увеличен, исходя из текущей волатильности торгуемого инструмента.

Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

Данный подход априори считается неверным

Однако, следует принимать во внимание потенциальные цели и их отдаленность от открытой сделки

Важно, чтобы ордера были привязаны к ценовым уровням. Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit

Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit.

Какой Stop Loss установить?

Новичкам я бы советовал пользоваться только фиксированными stop loss, которые не меняют своего первоначального уровня на протяжении всего периода сделки. Необходимость такого мероприятия обусловлена тем, что при срабатывании stop loss можно сразу же начать анализировать, по каким причинам произошла ошибка. И при возобновлении тренда найти еще точку для входа и компенсировать свои убытки. По мере того, как будет накапливаться трейдерский опыт, игрок может постепенно переходить к работе со скользящим стоп лосс, то и дело перемещая его по мере увеличения прибыли и достижения точки безубыточности.

Когда нужно устанавливать стоп лосс?

Начинающим трейдерам я настоятельно рекомендую устанавливать стоп лосс одновременно с открытием позиции.

Более опытные трейдеры могут пренебречь этим правилом технического анализа и установить ордер только по завершении первой ценовой коррекции. Этот подход позволит получить положительные результаты при среднесрочных сделках с инструментами, которые имеют небольшую внутридневную волатильность.

Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

Если вы получаете сигнал о том, то сделку нужно закрыть, незамедлительно закрывайте ее. Вне зависимости от того, успел сработать стоп лосс или нет. Новички часто игнорируют такие сигналы, развивая тем самым вредную привычку «пересиживания убытков».

Подводя итог всему вышесказанному, можно выделить несколько важнейших аспектов по работе со stop loss:

- Выставлять Stop Loss необходимо всегда! Не имеет значения, кто вы – скальпер или трендовый долгосрочник. Все ваши сделки должны быть застрахованы;

- Ждите оптимальных точек для входа, имеющих минимальные риски. Как показывает статистика, именно эти сделки имеют самую высокую прибыльность и показывают наилучшую результативность;

- Давайте прибыли возможность расти, и никогда не пересиживайте убыточные сделки;

- Помните о мани-менеджменте – в течение одной сделки вы не можете рисковать суммой, превосходящей 2-6% от общей стоимости вашего депозита.

Как торговать без стопов?

Для того, чтобы понять важность опции, решить для себя, нужна она вам или нет, необходимо понять, почему отказ от стоп лосса может привести наши сделки в просадки:

- Причина первая — пропавшая связь. Только представьте, соединения с интернетом резко не стало, и именно в этот момент на бирже началась необходимая вам активность. Вполне возможно, что после того, как соединение будет восстановлено, ваша сделка окажется в огромной просадке;

- Вторая причина – это развитие такой рыночной ситуации, которая играет не на руку трейдеру. То есть, когда игрок видит, что сделка изначально была ошибочной, stop loss автоматически закрывает ее, исключая тем самым риск получения убытков.

- Третья причина – отказ от установки stop loss по причине незнания момента его закрытия. Как правило, в таких случаях позиция закрывается уже от безнадежности, а сумма убытков достигает 20-40%. При таком подходе происходит фиксация прибыли. То есть, трейдер старается закрыть все прочие сделки, по которым была получена хотя бы минимальная прибыль, чтобы хоть как-то компенсировать потери по убыточным ордерам. Как следствие, это приводит лишь к переутомлению и новым убыткам;

- Четвертая причина – не имея установленного стоп лосса, трейдеру приходится все время пребывать за компьютером, чтобы отслеживать состояние рынка. Это не приводит ни к чему хорошему, кроме как к неверному распределению сил.

Существует и масса других причин, вследствие которых сделка может уйти в просадку. Однако в этом перечне я остановился лишь на наиболее часто встречающихся.

Пример торговли без стоп-лосса

А теперь, для закрепления теоретического материла, предлагаю вам разобрать практический пример. Один трейдер рассказал историю о том, как он приучил себя к регулярной установке stop loss.

Именно этот случай заставил трейдера навсегда забыть о том, чтобы откладывать установку stop loss до лучших времен.

Определение понятий

Это основные понятия в торговле на Форекс и на других рынках, которые необходимо знать абсолютно каждому трейдеру:

- 1. Стоп лосс (stop loss) – это торговый инструмент, который автоматически закрывает открытую сделку, как только будет получен определенный убыток.

Т.е. устанавливая стоп, трейдер как бы отвечает на вопрос, какой убыток он готов понести в случае разворота цены. - 2. Тейк профит (take profit) – это торговый инструмент, который автоматически закрывает открытую сделку, как только будет получена нужная прибыль.

Т.е. устанавливая тейк, трейдер отвечает на вопрос, какую прибыль он ожидает увидеть, если цена пойдет в нужном направлении.

Оба инструмента представляют собой определенные ценовые уровни, которые задаются трейдером самостоятельно или определяются программой (опять же по усмотрению пользователя). Они работают по одному и тому же принципу:

как только цена дойдет до этого уровня, сделка будет закрыта.

В случае со стоп лосс это необходимо для фиксирования убытка, чтобы он не стал еще больше. В случае с тейк профит это нужно для фиксирования прибыли, чтобы она не была потеряна.

Чтобы понять, как они работают, можно рассмотреть конкретный пример. Минимальным изменением цены на любом активе (валютная пара, акции, фьючерсы и другие) является 1 пункт.

Математически это одна стотысячная для 5 знаковой катировки, т.е. 5 знак после запятой: 1 пункт = 0,00001. Трейдер открывает сделку по EUR/USD на таких условиях:

- Тип ордера – BUY (на покупку, прогноз движения цены вверх).

- Цена открытия 1,10000 (цена на текущий момент).

- Уровень стоп лосс 1,09900 (на 100 пунктов ниже). Это страховка на тот случай, если цена развернется и пойдет вниз. В таком случае максимальный убыток заранее известен – он составит не более 100 пунктов.

- Уровень тейк профит 1,10500 (на 500 пунктов выше). Как только цена, двигаясь вверх, пройдет эти 500 пунктов, прибыль будет зафиксирована автоматически: сделка закрывается, торговый баланс увеличивается.

По сути, оба этих инструмента – отложенные ордера, но только они не открывают сделку, а закрывают ее. Если вдруг цена пойдет в противоположном направлении, stop loss зафиксирует убыток на минимальном уровне.

А если цена пойдет в нужном направлении (по прогнозу), take profit зафиксирует прибыль.

Преимущества и недостатки

Использование стоп-лоссов имеет ряд преимуществ:

- Потери под контролем. Stop loss — беспроигрышный способ контролировать убытки. В сфере трейдинга существует мнение, что сохраненный доллар — это все равно, что заработанный доллар. Разумное использование отложенных ордеров поможет наработать опыт и закрепиться в бизнесе.

- Эмоциональное спокойствие. Будучи уверенным, что разорение не грозит, трейдер действует спокойно и уверенно. Можно даже отойти по своим делам — все, что возможно, для защиты сбережений игрок уже сделал.

- Индикация правильности анализа. Срабатывание стоп-лосса — признак того, что анализ или в целом стратегия были ошибочными. Ситуация разворачивается не по предполагаемому сценарию. Прекратить все операции в убыточном направлении.

- Нахождение выгодной котировки. Вступая в сделку, надо ориентироваться не по вероятному объему прибыли, а по размеру (объему) ордера Stop Loss. Ставится отложенный ордер на таком уровне, который обоснован с точки зрения логики — это позволит сразу при срабатывании понять, что анализ был ошибочным.

Тейк-профит тоже играет роль хорошего индикатора для определения правильности стратегии. Такой отложенный ордер не привязывает трейдера к компьютеру, давая свободу действий.

Однако опытные биржевые игроки знают, что за внешней пользой ордеров скрываются и подвохи. Тейк-профит урезает прибыль, если не контролировать положение рынка. Лучше всего следить за ценой и передвигать ордер последовательно за движением курса Биткоина. Таким образом прибыль будет определяться самой ценой, и это правильно, ведь спрогнозировать этот показатель заранее практически невозможно. В результате сделка будет закрыта, как только цена дойдет почти до вершины, и тем самым прибыль увеличится.

Определение стоп-лосса

То есть стоп-лосс — это ваша защита, которая не позволит по конкретной сделке потерять больше, чем вы были готовы потерять. Если стоп-лосса нет, то в сделке вы потенциально рискуете всем свои торговым депозитом. Если стоп-лосс стоит, то вы не потеряете больше заранее определённой суммы или % от всего торгового депозита.

Это очень удобно. Во-первых, удобно тем, что вам не нужно постоянно находиться у экрана и смотреть на график и вашу сделку. Вы можете провести анализ, открыть сделку, поставить тейк-профит и стоп-лосс и уйти заниматься другими делами. Если рынок пойдёт против вас, и прогноз не оправдается, то максимум, что вы потеряете, это ваш стоп.

Во-вторых, стопы помогают обезопасить себя от эмоционального фактора. Ведь часто бывает так, что трейдер входит в рынок, цена идёт против него, но он не хочет закрывать позицию. И психологических причин может быть много: может он не хочет закрывать минус, может не хочет признать, что ошибся, может он продолжает верить в своё торговое решение, но при этом забывает о рисках. А если выставить стоп-лосс, то можно больше не ломать голову. Либо прогноз себя оправдает, и сделка закроется в плюсе, либо нет, и тогда сработает стоп, не допустив больших потерь.

И это довольно важный момент. Это правильно, когда анализ проводится до входа в рынок. правильно, когда до открытия сделки трейдер составляет план, при каком развитии событий и где именно он собирается закрывать сделку с прибылью или выходить с убытком, чтобы не допустить больших потерь в одной единственной сделке.

И очень важно устанавливать стоп-лосс там, где, если туда приходит цена, становится понятно, что вы промахнулись, что прогноз был ошибочным, где логика вашего предыдущего решения перестаёт работать. Рассмотрим пример

Рассмотрим пример.

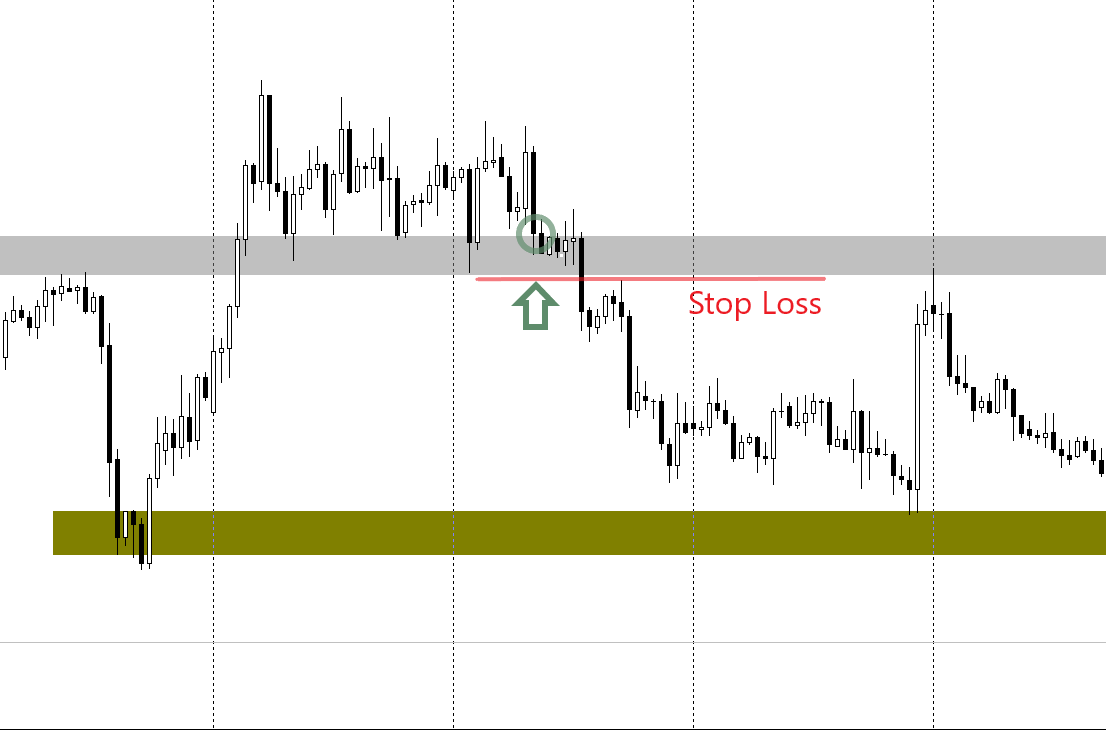

Видим, что цена долго двигалась в боковом движении. Допустим, в том месте, которое отмечено зелёным кружком, когда цена снова подошла к серой области поддержки, мы решили купить, рассчитывая на отскок.

Прежде чем купить, нам нужно решить, где мы будем выходить, если цена пойдёт против нас. Можно предположить, что пока цена будет в районе области поддержки или выше неё, то есть шансы на новую волну покупок. Но если продавцам удастся затолкать цену под поддержку, там могут быть уже новые продажи: начнут срабатывать стопы покупателей (а это продажи), и присоединятся продавцы, которые увидят, что поддержка превратилась в сопротивление.

То есть если цена окажется под уровнем, который станет уже сопротивлением, наша логика входа уже будет неактуальна. Поэтому стоп можно поставить как раз за нижнюю границу этой области, которая пока служит поддержкой.

И как мы видим, продавцы победили и увели цену вниз. И стоп спас нас от больших потерь, ведь следующий ближайший уровень поддержки, отмеченный зелёным цветом был довольно далеко от нашей цены открытия.

Конечно, могло быть так, что цена бы пробила подержку, но все продажи бы стал выкупать какой-нибудь крупный покупатель, желающий загрузить свою крупную сделку на покупку. И это бы привело к новому росту, цена бы снова поднялась выше поддержки и продолжила рост. И тогда бы нас закрыло по стоп-лоссу, но в итоге цена бы пошла в нашу сторону. Но мы этого заранее не знаем. И как видим в реальности цена повалилась вниз. И если бы не стоп, потери были бы весьма внушительными.

Поэтому всегда лучше перестраховаться, чтобы не потерять всё в одной сделке, а сохранить львиную долю капитала и воспользоваться им в следующей подходящей торговой ситуации.

Торговые терминалы

В настоящее время с развитием персональных вычислительных систем и повсеместного доступа в интернет биржевая торговля стала доступна широкому кругу инвесторов. Доступ к торгам возможен только при посредничестве брокера, который допускает инвестора на биржу с помощью торгового терминала. На рынке представлен широкий выбор терминалов, но самыми распространенными и изученными являются QUIK и Metatrader.

Высокие технологии коснулись не только доступа к торгам, но и самого предмета торгов: ценные бумаги более не имеют бумажного формата и существуют исключительно в электронном виде. В последнее время также получили распространение мобильные версии торговых терминалов, доступные пользователям смартфонов и планшетов.

Инвесторы используют торговые терминалы для следующих целей:

- выставление заявок;

- анализ рынка.

Огромный объем обрабатываемых в реальном времени данных требует достаточной производительности от устройства и от самого терминала. Сделки на бирже совершаются каждую секунду, поэтому нормальная работа программы возможна только при стабильном доступе в интернет.

В торговом терминале трейдер может строить графики, включать индикаторы, настраивать вид программы для удобства проведения технического анализа. Большая группа инвесторов работает исключительно с данными из окна торгового терминала, зарабатывая на спекулятивной торговле. Они используют технические возможности, чтобы зарабатывать на минимальных колебаниях рынка. Скорость совершения сделок не позволяет это делать в ручном режиме.

Основное назначение терминалов – предоставление трейдерам возможности выставлять заявки на бирже. Именно с помощью терминалов брокеры осуществляют свои функции по посредничеству между инвестором и биржей. Торговый терминал позволяет выставлять заявки в режиме реального времени с набором заданных условий.

Несколько советов по установке stop loss

В сленге биржевиков есть очень интересное выражение «свозить на стопы». Означает оно намеренное поднятие или опущение цены к местам, где скоплено наибольшее количество защитных stop loss. После реализации ордеров (выбивания тем самым большей части трейдеров с рынка), цены снова возвращаются на свои исходные позиции. Только понимание того, в какой зоне находится большая часть stop loss, позволяет трейдеру избежать столь неприятных ситуаций.

Когда стопы не нужны?

Излюбленное место скопления stop loss – это известные нам с вами уровни сопротивления и поддержки. Это связано с тем, что при взгляде на график у большинства трейдеров возникает интуитивное желание отметить границу опции именно на уровне прежних значений максимума и минимума

Однако, помните, что точно такое же желание возникает еще и у других трейдеров, находящихся в эту самую минуту на рынке:

Обратите внимание: чем продолжительнее таймфрейм, тем большую значимость будет иметь уровень. При этом, чем более мощным будет уровень, тем большее количество ордеров стоп лоссов там будет собрано, а потому риски размещения очередного защитного приказа в этой зоне будут выше;

Нежелательно размещать stop loss и рядом с круглыми числами

Поразительно, но именно эти цифры каким-то загадочным образом притягивают к себе большую часть защитных приказов;

Огромной популярностью у крупных трейдеров пользуются долгосрочные скользящие средние, которые никоим образом не могут оставить без внимания мелкие игроки рынка. Именно в этих областях они стараются разместить свои стоп-ордера, делая эти зоны небезопасными.

Основные типы ордеров ограничения убытка

Ордера Stop Loss можно подразделить на два основных типа:

- Фиксированный

- Скользящий

Фиксированный ордер предполагает установку на определённом уровне без дальнейшего его автоматического переноса вслед за ценой. То есть, вы конечно можете переставлять ордер в ручном режиме, передвигая его в сторону безубытка, но автоматического скольжения вслед за ценой, как в следующем варианте не будет.

Скользящий стоп, или как ещё его называют трейлинг-стоп (от англ. trailing stop) имеет свойство двигаться вслед за ценой на заданном трейдером расстоянии. Трейлинг-стоп является функцией исполняемой на вашем компьютере, а потому для его работы требуется включенный торговый терминал.

Суть трейлинг-стопа состоит в том, что ордер Stop Loss автоматически переносится вслед за ценой (когда та идёт в сторону прибыли). Когда цена поворачивает обратно, Stop Loss остаётся на своём месте и если она до него добирается, то происходит автоматическое закрытие позиции.

Зачастую, трейдеры используют два этих типа стоп-ордеров одновременно. Это связано с тем, что торговый терминал подхватывает трейлинг-стоп только после того, как цена отодвинулась на заданное трейдером расстояние. А до этого момента, позиция фактически остаётся без защиты. Поэтому, при использовании скользящего стопа целесообразно сразу при открытии позиции устанавливать фиксированный ордер Stop Loss, а после того как цена пройдет заданное расстояние, терминал автоматически его подхватит и потащит вслед за изменением котировок.

Недостатки стоп-лосс ордеров

Одно из преимуществ стоп-лосса заключается в том, что вам не нужно ежедневно следить за тем, как акции работают. Это удобство особенно удобно, когда вы в отпуске или в ситуации, когда вы не можете наблюдать за своими акциями в течение длительного периода.

Главный недостаток заключается в том, что краткосрочное колебание цены акции может активировать стоп-цену. Ключевым моментом является выбор процента стоп-лосса, который позволяет акции колебаться изо дня в день, а также предотвращает как можно больший риск падения. Установка стоп-лосса на 5% для акций, история которых колеблется на 10% или более за неделю, может быть не лучшей стратегией. Скорее всего, вы просто потеряете деньги на комиссии, полученной от исполнения вашего стоп-лосса.

Не существует жестких правил для уровня, на котором следует размещать стопы; это полностью зависит от вашего индивидуального стиля инвестирования. Активный трейдер может использовать уровень 5%, а долгосрочный инвестор может выбрать 15% или более.

Еще одна вещь, о которой следует помнить, заключается в том, что, как только вы достигнете своей стоп-цены, ваш стоп-приказ становится рыночным. Таким образом, цена, по которой вы продаете, может сильно отличаться от стоп-цены. Этот факт особенно актуален на быстро меняющемся рынке, где цены на акции могут быстро меняться. Еще одно ограничение, касающееся стоп-лосса, заключается в том, что многие брокеры не позволяют вам размещать стоп-ордер на определенные ценные бумаги, такие как акции внебиржевой доски объявлений или мелкие акции.

Стоп-лимитные приказы несут дополнительные потенциальные риски. Эти приказы могут гарантировать ценовой лимит, но сделка не может быть исполнена. Это может нанести вред инвесторам во время быстрого рынка, если срабатывает стоп-приказ, но лимитный ордер не исполняется до того, как рыночная цена прорвется через лимитную цену. Если о компании приходят плохие новости, а предельная цена всего на 1 или 2 доллара ниже цены стоп-лосса, то инвестор должен удерживать акции в течение неопределенного периода, прежде чем цена акций снова вырастет. Оба типа заказов можно вводить как дневные или как заказы с сроком действия до отмены (GTC).

Stop-Loss Orders

There are two types of stop-loss orders: one for buying and those to sell:

Sell-Stop Orders

Sell-stop orders protect long positions by triggering a market sell order if the price falls below a certain level. The underlying assumption behind this strategy is that, if the price falls this far, it may continue to fall much further. The loss is capped by selling at this price.

For example, let’s say a trader owns 1,000 shares of ABC stock. They purchased the stock at $30 per share, and it has risen to $45 on rumors of a potential buyout. The trader wants to lock in a gain of at least $10 per share, so they place a sell-stop order at $41. If the stock drops back below this price, then the order will become a market order and get filled at the current market price, which may be more (or more likely less) than the stop-loss price of $41. In this case, the trader might get $41 for 500 shares and $40.50 for the rest. But they will get to keep most of the gain.

Buy-Stop Orders

Buy-stop orders are conceptually the same as sell-stop orders. However, they are used to protect short positions. A buy-stop order price will be above the current market price and will trigger if the price rises above that level.

Как установить стоп-заявку?

Теперь, когда вы, я надеюсь, убедились в важности установки инструмента, самое время выяснить, как правильно рассчитать стоп лосс, как его установить, внести коррективы или полностью удалить, если в этом появляется необходимость. В принципе, алгоритм действий здесь довольно прост и не должен вызвать трудностей даже у тех, кто только начинает работать с рынком и торговым терминалом

Описать каждый из этапов я решил на примере такой программы как MetaTrader5. Терминал довольно популярный, постепенно вытесняет МТ4. Стоп можно выставлять и сразу при входе в рынок и позже. Его всегда можно откорректировать.

При выставлении стопа в момент заключения сделки:

- В поле «Стоп Лосс» указывается не размер защитного ордера, а ценовой уровень, на котором он должен располагаться. В нашем примере SL вынесен за ближайший локальный экстремум.

- «Заполнение». Тут нужно выбрать или варианты Все/Ничего или Все/Частично. Они важны только для больших объемов сделки в условиях малой ликвидности. Если будет выбран первый вариант, а на уровне стопа не будет встречных заявок достаточного объема, то позиция закрыта не будет. При втором типе заполнения стоп будет исполнен частично, остаток позиции будет в рынке. При работе на мажорах (основные валютные пары Форекс) выбранный метод не имеет значения, ликвидность всегда высока.

Положение стопа можно откорректировать после заключения сделки:

- На графике отображаются линии тейка и SL.

- Для корректировки любого из ордеров просто перетащите линию на нужное место с зажатой левой кнопкой мыши. Происходит автоматический пересчет нового стопа или тейка в валюте депозита.

Еще один вариант изменения стопа – через соответствующее меню. Оно открывается двойным щелчком по стопу или тейку. В этом меню размер ордеров можно корректировать, указывая их размер в пунктах или задавая нужную котировку.

Если до сих пор не определились с брокером, рекомендую попробовать торговать у Just2Trade или UnitedTraders. У обеих компаний невысокие требования к стартовому депозиту, а UT в дополнение к неплохим условиям дает еще и выход на IPO.

|

Компания |

||

|

Минимальный депозит |

От $100 |

$300 |

|

Комиссия за цикл (сделка на покупку + на продажу) |

0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50 |

Тариф «Начинающий» – $0,02 за акциюСредняя 4$ за круг |

|

Дополнительные сборы |

Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level IIНа внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3) |

На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес.,на других тарифах бесплатно |

|

Стоимость обслуживания счёта |

$5/€5/350 руб. снижается на величину уплаченной комиссии |

— |

|

Кредитное плечо |

для ФорексаДо 1 к 500для акцийдо 1 к 20 (дневное)до 1 к 5 (ночное) |

1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) |

|

Маржин колл |

-90% |

Стандартно -30% от депозита, в тех. поддержке можно установить -80% |

|

Торговые терминалы |

MetaTrader5, ROX |

Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader |

|

Доступные рынки для торговли |

Форекс, американский, европейский и прочие фондовые рынки, криптовалюта |

Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта |

|

Лицензия |

CySEC |

Облегченная лицензия ЦБ РФ |

Где выставляют стоп лосс Джон Мэрфи, Александр Элдер, Джек Швагер, Эрик Найман?

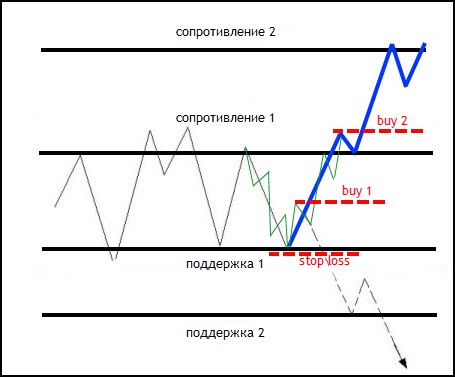

Stop loss по методике чартистов выставляется ЗА важными уровнями сопротивления и поддержки от которых начинается мощная волна тренда. Графически это выглядит следующим образом: при открытии сделки buy с целями на сопротивлении №1, 2 или 3, выставляется в обязательном порядке Stop loss под поддержкой 1.

Рис.5.

Рис.5.

Указанный стоп лосс абсолютно логичный на случай АЛЬТЕРНАТИВНОГО варианта рынка, а именно сопротивления №1 и стремительного разворота вниз с пробитием поддержки 1 волной более крупного таймфрейма. Например, вверх была 5-я в С волна н8, соответственно вниз идет а-в-с д2-w1. Соответственно

* сработает стоп лосс ранее открытой сделки buy;

* открывается двойным лотом ордер на sell.

Один из вариантов установки Локка / замка (вместо стоп лосса) по Masterforex-V связан именно с этой методикой. От МФ добавлены волновые уровени (н8, д2, д3, w1 и т.д.) при полноценных ФЗРах которых, стоп лосс / локк обязательны, т.к. меняются ДОЛГОсрочные тренды.

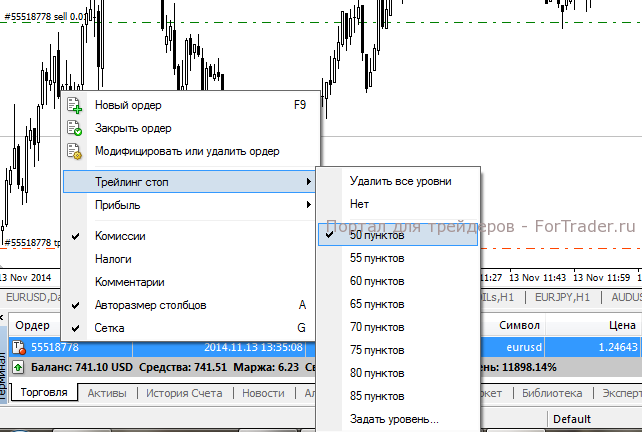

Как установить трейлинг стоп на Forex?

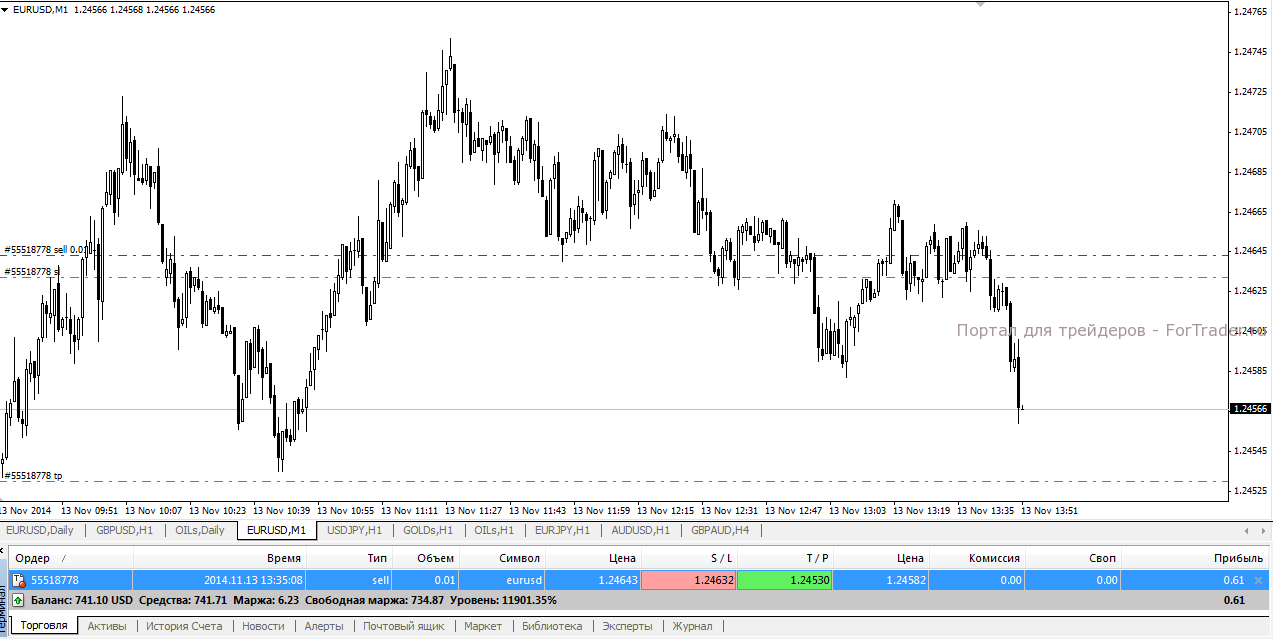

Проще говоря, трейлинг стоп на Forex тащит за собою ордер стоп-лосс на количество пунктов, указанное трейдером, за что на трейдерском сленге и получил наименование «трал». Например, на уровне 1,24643 открыта сделка на продажу по паре EUR/USD с тейк-профитом 1,24530 и стоп-лоссом 1,24709.

Для того, чтобы установить трейлинг стоп в торговом терминале MetaTrader 4, необходимо вызвать контекстное меню, кликнув правой кнопки мышки на строку сделки.

Вызов контекстного меню для установки трейлинг стопа.

Вызов контекстного меню для установки трейлинг стопа.

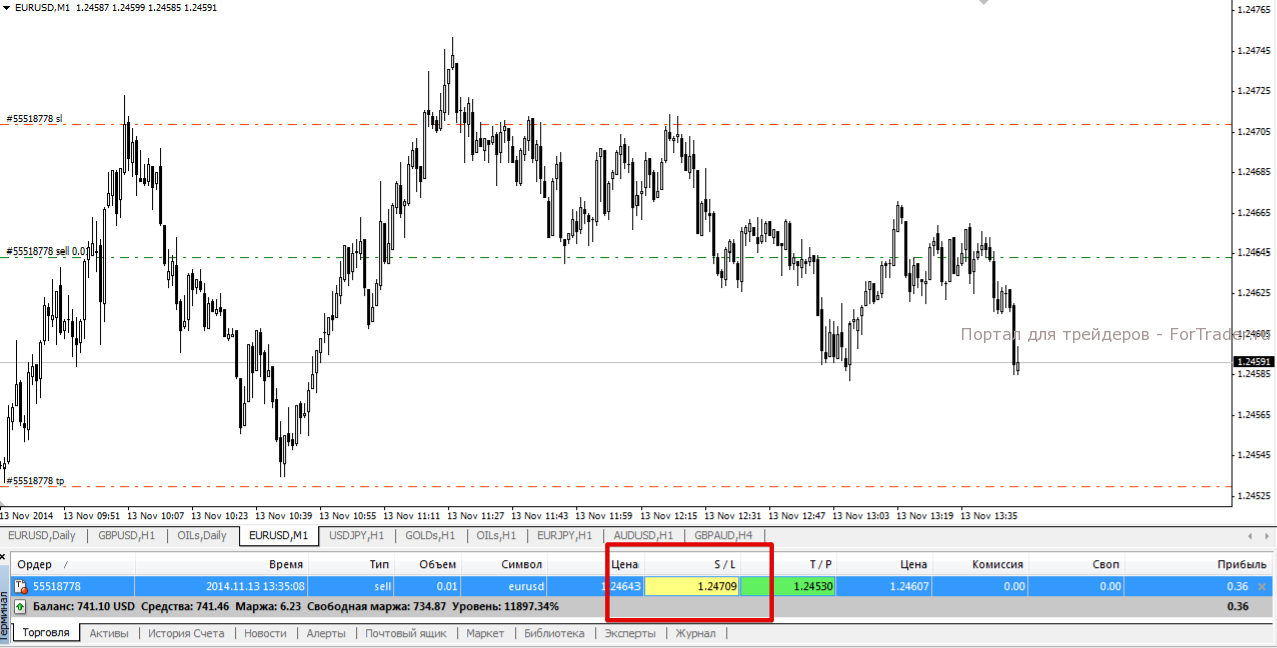

В меню можно выбрать предложенное количество пунктов или же задать его самостоятельно. После установки трейлинг стопа, значение стоп-лосс в строке сделки будет подсвечено желтым цветом. Это значит, что трейлинг стоп активирован.

Активированный трейлинг стоп.

Активированный трейлинг стоп.

ВАЖНО: при установке трейлинг стопа обратите особое внимание, что значение «пункт» для пятизначной котировки не равно стандартному пункту, а представляет собой минимальное значение изменения цены. То есть значение «50 пунктов» в терминале с четырехзначными котировками и «50 пунктов» в терминале с пятизначными котировками будет отличаться в 10 раз (5 пунктов на четырехзнаке = 50 пунктам на пятизнаке)

После того, как цена пройдет в нужном нам направлении 50 пунктов, достигнув отметки 1,24593, трейлинг стоп автоматически перетащит стоп-лосс на уровень безубытка 1,24643 и, в случае дальнейшего снижения цены, будет сдвигать стоп-лосс на расстояние 50 пунктов от цены. На скриншоте можно видеть, что при достижении ценой уровня 1,24582 трейлинг стоп перенес стоп-лосс на отметку 1,24582 + 50 пунктов = 1,24632.

Перенос трейлинг стопом ордера стоп-лосс.

Перенос трейлинг стопом ордера стоп-лосс.

Стоит сразу же обратить внимание, что трейлинг стоп переносит стоп-лосс только при движении в нужном направлении. То есть, при движении цены в направлении, обратном открытой сделке, стоп-лосс от нее отодвигаться не будет

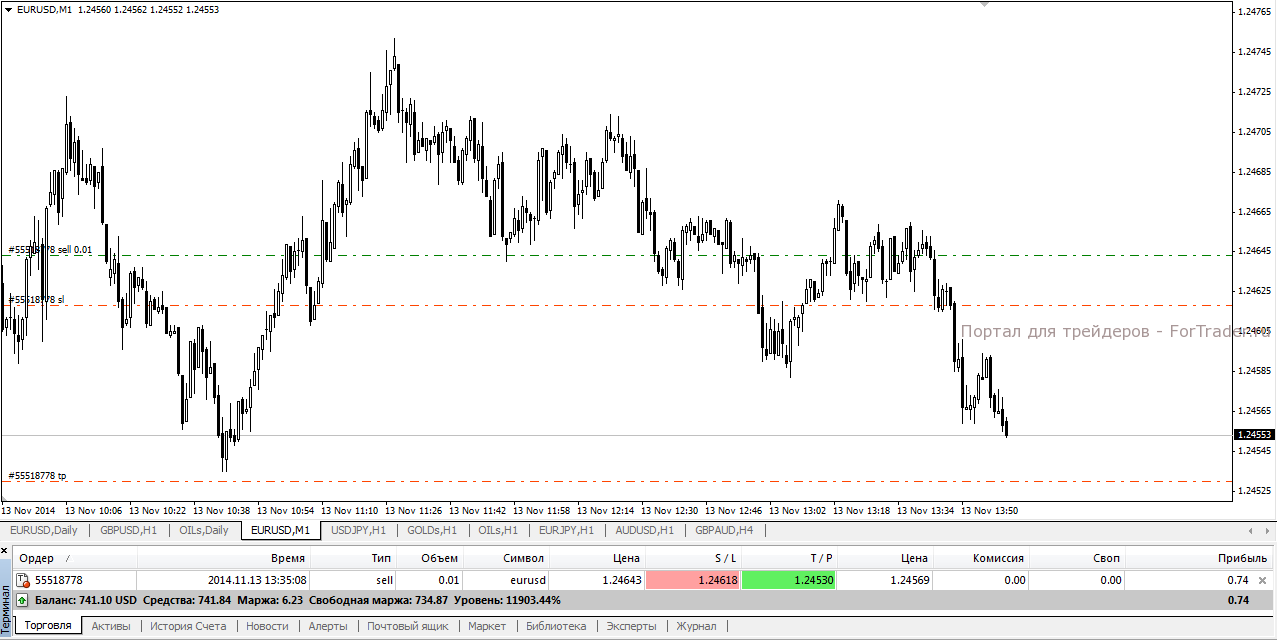

На приведенном ниже скриншоте видно, что после переноса стоп-лосса на уровень 1,24632, цена корректировалась вверх, но стоп лосс оставался на месте и начал двигаться только после того, как цена возобновила снижение и расстояние между ней и стоп-лоссом снова превысило установленные 50 пунктов.

Удалить трейлинг стоп можно через все то же контекстное меню. При нажатии на «Удалить все уровни» трейлинг стоп будет отменен для всех открытых ордеров, на которые он был установлен, при нажатии на «Нет», трейлинг стоп будет удален с выбранного ордера.

Коррекция цены и возобновление работы трейлинг стопа.

Коррекция цены и возобновление работы трейлинг стопа.