Дебетовые карты с кэшбэком

Содержание:

- Как выбрать карту с кэшбэком в 2021 году?

- 🏆 Лучшая дебетовая карта Тинькофф Блэк

- В каких банках можно оформить лучшую кредитную карту с кэшбэком

- Карты с кэшбэком Сбербанка

- Рокетбанк

- Как оформить карту с кэшбеком — 5 основных этапов получения карты с кэшбэк

- Как оформить банковскую карту с кэшбэком?

- Кредитная карта с кэшбэком на все покупки

- Лучшие карты с кэшбеком с выгодой: сравнение/ удобства

- Что такое кэшбэк дебетовой карты?

- Какие банки предлагают лучшие карты с кэшбеком в 2020 году — ТОП-3 кредитных организаций с выгодными условиями

- Как работает кэшбэк по банковской карте?

- Какую карту с кэшбэком выбрать для всех покупок на каждый день?

- Тинькофф Блэк

- За что можно получить cash back и начиление процентов?

- Как оформить кредитную карту с кэшбэком

- Как выбрать кредитную карту с кэшбэком: какая лучше

- Что такое кэшбэк?

- Тинькофф

Как выбрать карту с кэшбэком в 2021 году?

При выборе или для начала стоит обратить внимание на основные условия договора. Сюда относится стоимость годового обслуживания, годовая процентная ставка, штрафы в случае просрочки кредита и т.д

Карта не должна быть убыточной даже в случае, если владелец не пользуется кэшбэком. Дальше мы рассмотрим лучшие банковские карты с кэшбэком, но сначала – важные советы, как выбрать правильный продукт.

Что касается самой опции возврата средств, здесь важны такие критерии:

Процент возврата. В попытках привлечь потребителей банки пытаются выпустить продукты, привлекательнее, чем у конкурентов. Отсюда одни предложения выгоднее других. Естественно, пользователей привлекает самый высокий процент, но здесь важен следующий пункт.

Категории товаров, по которым предоставляют скидку. На карте банка с функцией кэшбэка может быть обозначен возврат до 20% и выше. Но если почитать условия, часто оказывается, что это распространяется только на спорттовары или походы в кино. Больше всего денег любой потребитель тратит на продукты питания, поэтому будет выгоднее, если скидка предоставляется именно по этой категории. Есть программы, по которым кэшбэк предусмотрен только в сети партнеров банка

Обратить внимание на этих партнеров обязательно нужно, так как это могут быть магазины, которых нет поблизости.

Тип возврата. Часть компенсированных средств может попасть на счет в виде денег, а может конвертироваться в баллы

Эти баллы тоже переводятся в деньги, и ими можно будет рассчитаться за покупки. Но важен один момент: соотношение баллов к рублям. Например, за 100 баллов могут дать те же 100 рублей. А могут пересчитать 10 баллов как 1 рубль, тогда вы с сотни получите только 10 рублей.

Как потратить кэшбэк. В большинстве случаев накопленные деньги можно потратить на любые покупки. Владелец кредитки при оплате на кассе говорит об оплате бонусами или переводит баллы через интернет-банкинг. Но в момент оформления пластика обязательно нужно уточнить, где можно потратить «кэш». Так, иногда банки дают хороший кэшбэк за покупки, но умалчивают о том, что рассчитаться баллами можно только в сети партнеров.

Каждый из этих вопросов стоит изучить до момента получения карточки. Задать их можно менеджеру в отделении или по телефону выбранного банка.

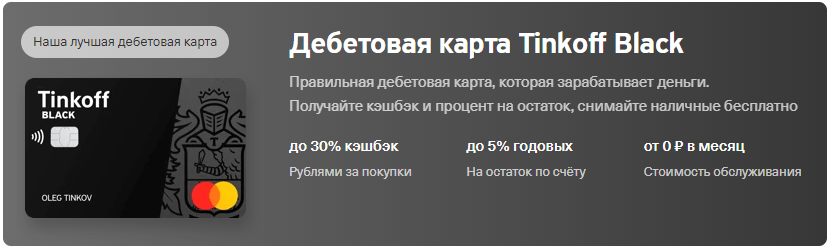

🏆 Лучшая дебетовая карта Тинькофф Блэк

Дебетовая карта Тинькофф Блэк позволяет получать до 30% с покупок у партнеров. Еще можно выбирать по 3 категории каждый месяц и получать кэшбэк в размере 5% от стоимости товара. На все остальные покупки действует кэшбэк 1%.

Картой можно пользоваться , если на вашем счету или открытом вкладе будет более 50 000 рублей. При невыполнении условий плата за обслуживание — 99 рублей в месяц.

Другие особенности Tinkoff Black:

- 5% годовых на остаток по счету;

- Можно переводить до 20 000 рублей на карты других банков без комиссии;

- Обналичивание до 600 000 рублей без комиссии (от 3 до 100 т. р. в любых банкоматах мира и любую сумму в банкоматах Тинькофф);

- Бесплатное пополнение счета с карт других банков, наличными в банкоматах Тинькофф и до 150 т. р. в партнерских сервисах;

- Удобный мобильный банк;

- Онлайн-банк и СМС-оповещения.

Карта очень выгодная. Во многих рейтингах она также занимает первое место, потому что условия здесь очень приятные. А если учесть бесплатный мобильный банк, с помощью которого можно легко совершать все операции, то это вообще одно из лучших предложений на рынке.

Я написал подробный обзор дебетовой карты Тинькофф Блэк, где рассказал о своем реальном опыте использования этого продукта. Рекомендую ознакомиться.

В каких банках можно оформить лучшую кредитную карту с кэшбэком

Под лучшими понимаются кредитные карты, cashback по которым превышает 1%, чаще всего банки предлагают 5%. Кредитки с таким повышенным бонусом и рассмотрим:

Мультикарта ВТБ

Карта с одним из самых привлекательных кэшбэков. Это многофункциональное платежное средство с массой дополнительных опций. Бонусный функционал клиент подключает по своему желанию. Можно выбрать один их трех вариантов:

- до 10% в категории «Авто»;

- до 10% в категории «Рестораны»;

- до 2% за любые покупки.

Но нужно быть внимательным. Предельный кэшбэк доступен клиентам, которые тратят безналично с Мультикарты ежемесячно более 75000 рублей. Если же заемщик тратит 5-15 тысяч, бонус составит 2% за покупки в категориях и 1% при выборе кэшбэке на все операции. При трате 15-75 тысяч бонус составит 5% и 1,5% соответственно. Если тратить меньше 5000, бонусов вообще не будет.

Обслуживание Мультакарты будет бесплатным, если клиент тратит ежемесячно более 5000 рублей безналично. Если это требование не выполняется, ВТБ взимает 249 рублей за месяц.

Можно сказать, что это самая выгодная кредитная карта с Кэшбэком: ее обслуживание может быть бесплатным, банк подключает льготный период до 101 дня, лимит может достигать 1 миллиона, в первые 7 дней после ее оформления заемщик может бесплатно обналичивать кредитную линию.

Заказать мультикарту ВТБ с кэшбэком

Карта Тинькофф Платинум

Банк подключает к карте программу лояльности «Браво», которую можно назвать своеобразным кэшбэком. Клиент совершает обычные операции и получает бонусы: стандартно в виде бонусов «падает» 1% от суммы безналичной операции, но при совершении покупок у некоторых партнеров Тинькофф возврату может полагаться 3-30%. Информация о специальных предложениях с повышенными бонусами отражается в интернет-банке.

Использовать накопленные баллы можно в ресторанах или на покупку билетов РЖД: сначала клиент совершает покупку стандартным образом, оплачивая ее картой, а после через интернет-банк оформляет компенсацию.

Кредитная карта Тинькофф с кэшбэком оформляется полностью онлайн по одному паспорту и доставляется клиенту за 1-7 дней. Обслуживание стоит 590 рублей в год.

Заказать карту Тинькофф Платинум с кэшбэком

Альфа Банк Сash Back

Классическая кредитная карта с подключенным кэшбэком. Банк создал систему начисления бонусов:

- за оплату товаров и услуг на АЗС клиент получает самый большой кэшбэк в 10%;

- за покупки в кафе и ресторанах Альфа Банк возвращает 5%;

- за все остальные покупки начисляется 1%.

Все варианты кэшбэка применяются сразу: не нужно выбирать только один из них, как в случае с Мультикартой ВТБ. Кредитная карта Альфа Банка с кэшбэком имеет ограничение — в виде бонусов Сash Back можно получить не больше 3000 рублей в месяц.

Предложение Альфа Банка кажется выгодным, но важно обратить внимание на две вещи: для получения вознаграждения нужно потратить безналично с карты минимум 20000 рублей за месяц, обслуживание такой кредитки стоит 3990 рублей в год. Так что, она будет выгодной только тем гражданам, которые планируют активно ею пользоваться, совершая большие обороты

Заказать карту Альфа Банк Cash Back

Во все указанные выше банки можно подать заявку на выпуск кредитной карточки с кэшбэком через интернет, но полностью удаленно платежные средства выдает только Тинькофф.

Карты с кэшбэком Сбербанка

Крупнейший банк страны славится своей гибкой программой возврата средств, «Спасибо» , которую можно подключить не к какой-то конкретной, а к большинству выпускаемых им карт, так что все они – выгодные карты с cash back.

Условия

Программа «Спасибо» делится на 4 уровня.

- Вы получаете до 20% кэшбэка у избранных партнёров.

- Вы получаете все преимущества предыдущего уровня, а также 0,5% от самого Сбербанка.

- Вы получаете все преимущества предыдущего уровня, а также подключение 1 категории покупок с повышенными бонусами.

- Вы получаете все преимущества предыдущего уровня, а также подключение 2 категории покупок с повышенными бонусами и возможность обмена бонусов на рубли.

Преимущества

- Большой список партнёров в самых разных категориях.

- Не требуется дополнительных платежей – участие в программе .

- Могут участвовать все карты, выпускаемые банком.

Недостатки

- Задания, необходимые для получения следующего уровня, растут в сложности. Если сначала достаточно просто тратить не менее 5000 рублей в месяц и поддерживать соотношение приобретений по картам к снятию наличных на уровне более 30%, то затем этот уровень растёт до 50% и до 85%.

- Без максимального уровня можно тратить бонусные баллы лишь у партнёров.

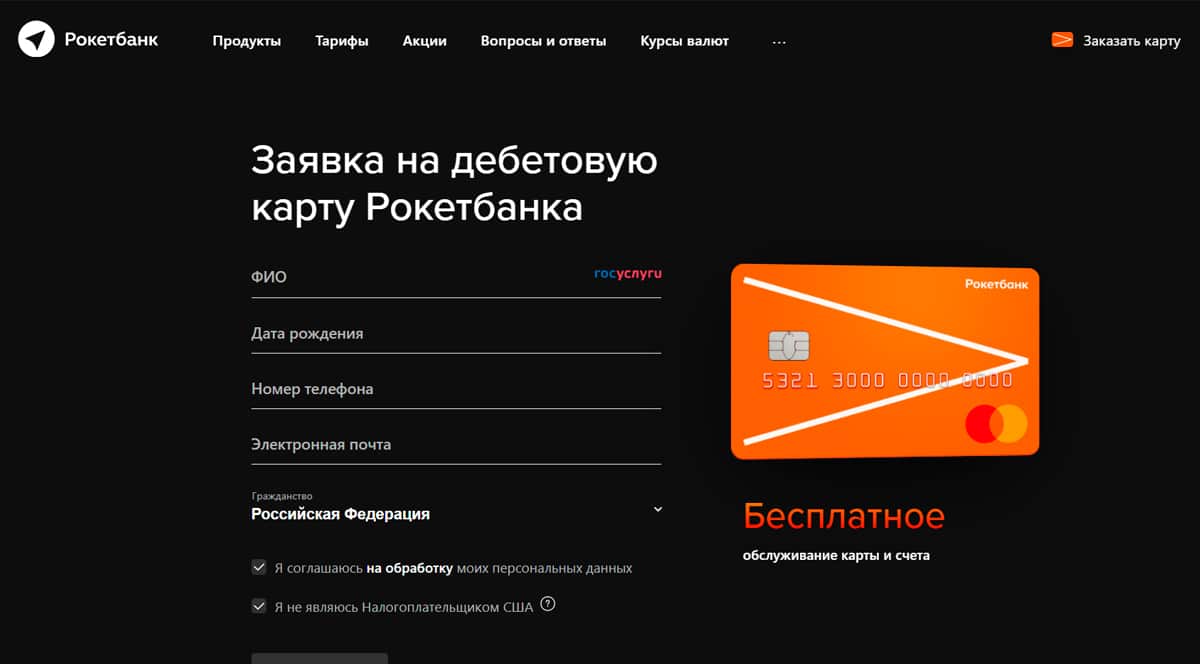

Рокетбанк

В Рокетбанке хорошие условия для получения дебетовых карт с кэшбэком и процентами на остаток. К одной карте можно привязать несколько счетов в разных валютах и переключаться между ними в личном кабинете. Для получения банковской карты и открытия счета не обязательно ехать в офис и стоять в очереди, достаточно скачать приложение и заполнить заявку онлайн.

Тариф «Уютный космос» предусматривает получение 1% кэшбэка с каждой покупки, а у партнеров программы можно вернуть пятую часть оплаты обратно на счет. Снятие наличных, перевод на карту другого банка, пополнение через банкомат не облагается комиссией. Накопительные тарифы Рокетбанка приносят ежемесячную выгоду в размере 4.5% годовых.

Как оформить карту с кэшбеком — 5 основных этапов получения карты с кэшбэк

Оформление банковской карты с кэшбэком мало чем отличается от получения любого другого пластика. Тем не менее существуют некоторые особенности этой процедуры. Чтобы справиться с процессом с первого раза, стоит ознакомиться с подробной инструкцией.

Этап 1. Выбор кредитной организации

Сегодня оформить карту с кэшбэком предлагает огромное количество банков. Поэтому найти подходящее предложение сможет каждый. Однако выбрать из различных программ лучшую бывает непросто. Приходится проводить анализ и сравнения условий в большом количестве банков.

Чтобы сделать правильный выбор, важно тщательно изучить представленную информацию. После этого осуществляется отбор не менее 3-х банков

Следующим действием должно стать изучение отзывов о выбранных кредитных организациях в интернете. Однако не стоит доверять им на 100%, так как часть из них могут быть заказными.

Этап 2. Выбор карточного продукта

Важно обращать внимание не только на процент возврата, но и на условия его выплаты:

- стоимость обслуживания карты;

- устанавливаемые ограничения и дополнительные требования;

- список бонусных программ.

Выбирая карту с кэшбэком, важно опираться на собственный образ жизни. Чтобы сделать правильный выбор, следует определить, какие расходы будущий владелец осуществляет регулярно

Далее останется сравнить эти категории с теми, по которым осуществляются возвраты с использованием выбранных карт. Только так можно понять, какая из них будет оптимальной.

Следует помнить, что выбирая карту с высоким уровнем кэшбэка по практически неиспользуемым категориям, на высокие возвраты рассчитывать не стоит. Чтобы пластик оказался действительно выгодным, его стоимость не должна превышать размер получаемого кэшбэка.

Этап 3. Оформление заявки

Когда карта с кэшбэком будет выбрана, останется оформить заявку. Сделать это можно несколькими способами:

- при личном посещении отделения банка;

- звонком в колл-центр;

- через интернет на сайте кредитной организации.

Независимо от того какой вариант будет выбран, для оформления заявки обязательно понадобится паспорт. Сведения из него необходимо внести в предложенную форму.

Оформление пластика на таких условиях позволяет существенно облегчить процедуру получения

Однако важно быть предельно внимательным и еще до отправления заявки изучить все документы и условия, размещенные в офисе кредитной организации или на ее сайте

Этап 4. Получение карты с функцией cash back

Когда заявка будет одобрена, останется дождаться изготовления карты. Длительность этого процесса зависит от условий, предусмотренных выпускающим банком. В среднем на российском рынке он равен от 1 до 10 дней.

Однако при обращении в офис банка, где имеется процессинговый центр, можно получить карту в течение нескольких часов.

При оформлении пластиковой карты в режиме онлайн о её готовности будущему клиенту чаще всего сообщают посредством смс. После его получения останется посетить отделение банка и получить карту. Некоторые кредитные организации самостоятельно доставляют пластик по адресу, удобному для клиента.

Прежде чем отправиться за картой, стоит ещё раз уточнить, в какое время её можно получить, а также какие документы при этом потребуются. Такой подход поможет забрать карту быстро и с первого раза.

Этап 5. Начало использования карты и получение кэшбэка

Когда карта оформлена, остается только рассчитываться ею, чтобы получать кэшбэк

Важно помнить об условиях его начисления и не забывать их соблюдать. Возврат осуществляется в течение срока, определяемого правилами обслуживания карт

Руководствуясь представленной инструкцией, можно без труда оформить карту с кэшбэком и научиться пользоваться ею с максимальной выгодой.

Как оформить банковскую карту с кэшбэком?

Выгодные дебетовые карты с кэшбеком можно оформить дистанционно или в офисе банка. Для оформления нужно заполнить бумажную или электронную анкету. Большинство вопросов из этой анкеты посвящены личной информации о клиенте.

В анкете любого банка потребуется указать:

- Паспортные данные заявителя.

- Адрес прописки и настоящий адрес проживания.

- Информацию о месте работы.

Для регистрации дебетового счета обычно не требуется подтверждать реальный доход (даже если к счету будет подключен овердрафт).

Подобрать и заказать выгодную карту с кэшбэком можно на нашем сайте:

- Посмотрите предложенные варианты, сравните условия и выберите подходящий для вас продукт.

- Перейдите на полное описание карты, кликнув на кнопку «Подробнее».

- Нажмите кнопку «Оформить карту» для подачи заявки на официально сайте банка.

Обработка заявки и изготовление носителя занимает от 1 до 10 суток. Именные носители выдают позже, чем неименные. Но степень защиты у именных носителей выше, а для клиентов действуют более выгодные тарифы.

Условия доставки карточки

Сбербанк

У Сбербанка нет услуги курьерской доставки. Чтобы заключить договор, придется выделить время на посещение отделения. Неименной пластиковый носитель в Сбере можно получить сразу. Для выдачи именного придется подождать несколько дней, и снова посетить офис.

Тинькофф Банк

Tinkoff Bank, наоборот, работает только с электронными заявками. У Tinkoff нет реальных офисов, где можно было бы подписать бумаги. Подать заявку можно только онлайн. После принятия новой заявки клиенту перезванивает сотрудник Tinkoff, чтобы согласовать условия договора.

Прочие организации

Большинство прочих банков предлагают заключить договор в офисе или дистанционно, на выбор клиента. В крупных городах договор и пластиковый носитель доставляет курьер. Доставка может быть проведена на работу или по домашнему адресу.

Можно выбрать промежуточный вариант: подать заявку онлайн и заказать доставку карты в ближайший банковский офис. Когда заявка будет выполнена, на указанный в анкете телефонный номер придет SMS-уведомление.

Для получения пластикового носителя потребуется предъявить паспорт.

Служба доставки может не охватывать маленькие города, поселки и деревни. Если получатель живет там, где нет банковских офисов и не работает курьерская служба, договор и носитель банк отправляет по почте. Для отправки используется адрес, указанный в анкете.

Дебетовая карта с кэшбэком и процентами обеспечивает максимальную выгоду. За все покупки клиент получает бонусные баллы. А на остаток денежных средств на счету начисляется процент, как на вклад. Получить дебетовую карту с кэшбеком возможно дистанционно или в отделении банка. Курьерская доставка занимает от 1 до 10 дней.

Кредитная карта с кэшбэком на все покупки

Как мы уже выяснили из рейтинга лучших карт, представленных выше, максимальный кэшбэк дается только за расходы, понесенные вами в определенных категориях. А есть ли такие кредитки, по которым действует высокий cash back за все покупки?

Увы, но таких предложений нет. Абсолютно по каждой программе банк готов предоставить повышенный возврат только по спец.предложениям, которые предлагают ему его партнеры. Так кредитор стимулирует вас совершать больше покупок, и делать их именно у определенных компаний, повышая их клиентскую базу.

Поэтому мы предлагаем вам просто рассмотреть карточки, по которым можно получить максимальное вознаграждение:

| Карта | Банк | Размер начисления |

| Комфорт | Восточный Банк | До 40% |

| Тинькофф Платинум | Тинькофф | До 30% |

| МТS Cashback | МТС Банк | До 25% |

| Opencard | ФК Открытие | До 11% |

Как правило, карточки, по которым обещают высокий кэшбэк до 10% относятся к категории привилегированных, премиальных. Они дороже остальных по обслуживанию, но одновременно с этим они имеют повышенный лимит кредитования.

Есть и исключения, например, карточка «Универсальная» от АТБ банка. Её можно оформить в разных категориях – от классической до премиальной, при этом она не будет именной.

Вам смогут предложить кредитоваться на сумму от 31.000 до 500.000 рублей, ставка будет составлять от 15% до 28% годовых. Есть льготный период, достаточно длительный – до 120 дней, и распространяется он как на безналичные покупки, так и на операции по снятию наличных.

Что же по кэшбэку:

- 10% в категории Развлечения.

- 10% по Автокарте.

- 5% в категории Дом-ремонт.

- 2% от любых покупок.

Что особенно привлекательно, что по любимым категориям вы можете получать до 10000 рублей ежемесячно, а по все включено – до 100 тысяч. Нужную вам категорию можно менять ежемесячно. Плата за обслуживание не взимается, в первые 30 дней после оформления можно снимать наличные бесплатно.

Что отнесем к плюсам: высокий кэшбэк бесплатное обслуживание, очень выгодный льготный период на все основные операции. Из минусов – если вам нужна сумма более 100 тысяч, то придется принести справку о доходах.

Лучшие карты с кэшбеком с выгодой: сравнение/ удобства

Одним из самых приятных моментов в том, чтобы иметь пластиковые деньги, пожалуй, является наличие кэшбэка. Благодаря накопленным бонусам, кэшбэку и акциям в магазине мне удавалось совершать невероятно выгодные покупки. От одной из них пришлось даже сильно удивиться и посмеяться от неожиданности — представьте себе, модный, теплый шарф крупной вязки за 47 рублей! Или две пары зимних сапог из натуральной кожи меньше чем за 3000 руб.

Какой самый выгодный сервис кэшбэка, рейтинг?

Пусть в таких выгодных покупках роль сыграли ещё другие бонусы и акции, но с кэшбэком вышло совсем дёшево. Особенно быстро и много копятся баллы кэшбэка от поездок, но… Подробнее было в статье

Хочешь узнать о своем финансовом здоровье — своей кредитной истории, регистрируйся по ссылкам ниже и используй популярные, авторитетные, надежные и безопасные сервисы:

-

-

- Online.equifax.ru

- Mойрейтинг.рф

-

Более подробно, вы можете узнать о ПЛЮСАХ И МИНУСАХ, выше по официальным ссылкам в этой статье, где сможете и заказать себе, с необходимыми вам условиями, выбрав максимальный кэшбэк по карте.

Что такое кэшбэк дебетовой карты?

Большинство российских банков выпускают дебетовые карты с cashback. Что это такое? Опция, благодаря которой, вам возвращается определенный процент от покупок. Главное условие – оплата по безналу. За обналичивание средств нет никакой компенсации.

Кому это выгодно:

- Банкам. Они приучают нас пользоваться их услугами, увеличивая оборот безналичных средств. Ничего плохого в этом нет, если финансовая организация надежная и не обанкротится в следующем месяце.

- Торговым точкам. Магазины, сервисы платят банку определенный процент за привлечение клиентов, а он делится им с вами.

Cashback по карте может начисляться как в виде баллов на специальный бонусный счет, так и в виде обычных денег.

Какие банки предлагают лучшие карты с кэшбеком в 2020 году — ТОП-3 кредитных организаций с выгодными условиями

Чтобы выбрать из огромного количества банков, предлагающих карты с cash back, лучший, придется потратить немало времени.

Сэкономить его можно, воспользовавшись рейтингами, которые специально составляют профессионалы. Они изучают несколько десятков предложений различных банков и выбирают из них самые выгодные. Пример такого рейтинга представлен ниже.

1) Альфа-Банк

Среди преимуществ Альфа-Банка традиционно выделяют:

- широкую сеть отделений;

- индивидуальный подход к каждому клиенту;

- выгодные условия обслуживания;

Более того, здесь регулярно разрабатываются новые продукты, которые идут в ногу со временем.

Карта CashBack заслужила огромную популярность среди клиентов Альфа-Банка. Кредитная организация выпускает такую карту 2-х типов – кредитные и дебетовые.

Оформив любую из названных карт, клиент может рассчитывать на получение:

- 10% от сумм, израсходованных на автозаправочных станциях;

- 5% от чеков кафе и ресторанов;

- 1% от всех остальных платежей за товары и услуги.

Основные условия дебетовой карты при этом будут следующими:

- получение дохода в размере до 6% на остаток;

- выпуск и оформление без взимания комиссии;

- стоимость обслуживания – 1 990 рублей ежегодно;

- величина кэшбэка может достигать 5 000 рублей, если расходы по карте в любых торговых точках составят не менее 30 000 рублей.

Если оформить кредитную карту рассматриваемого типа, условия будут следующими:

- лимит до 300 000 рублей;

- льготный период до 60 дней, в том числе на получение наличных;

- начало беспроцентного периода с момента совершения первой операции;

- скидки до 15% при расчёте с партнерами кредитной организации;

- кэшбэк до 3 000 рублей в месяц при расходе минимум в 20 000 рублей.

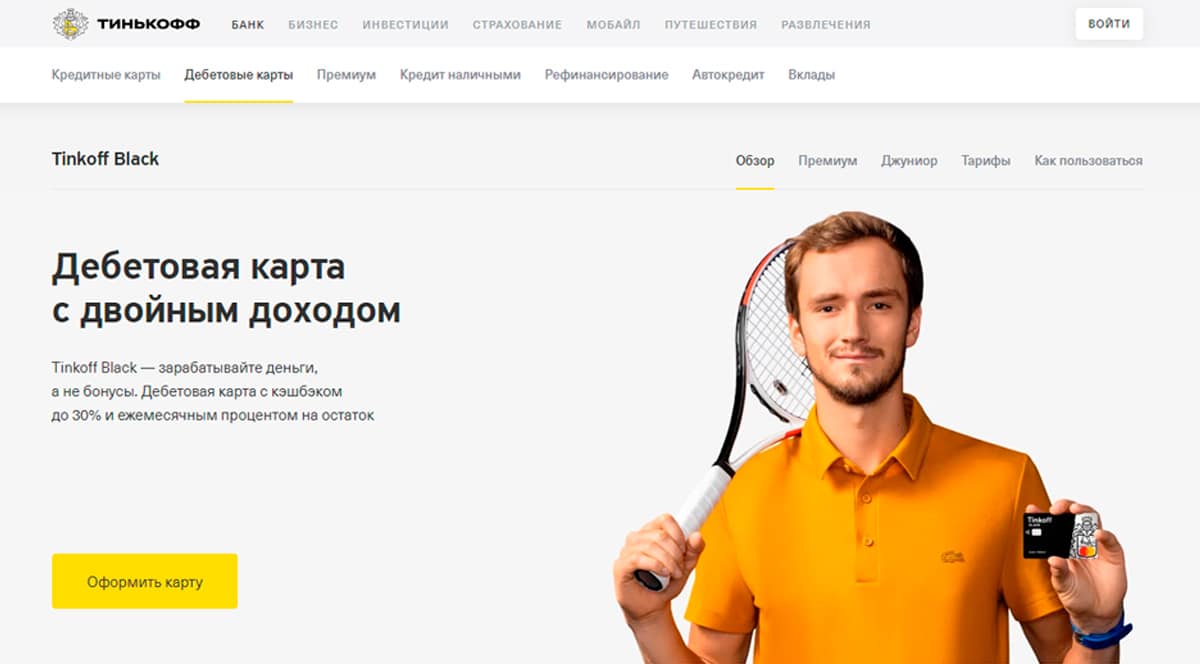

2) Тинькофф Банк

Тинькофф является одним из самых популярных российских банков. В нашей стране это единственная кредитная организация, которая ведёт свою деятельность полностью дистанционно, то есть не используя офисов.

Наиболее известными являются карточные продукты банка. Выпускаемый им дебетовый и кредитный пластик занимает около 11,5% всего российского рынка.

Дебетовая карта Tinkoff Black приносит своему владельцу двойной доход:

- на остаток по счёту в размере до 300 000 рублей начисляется 6% годовых;

- с потраченных на покупки средств возвращается до 30%.

Партнеры банка предоставляют скидки при оплате рассматриваемой картой, также для её владельцев предусмотрены дополнительные бонусные программы.

Среди кредиток наибольшей популярностью пользуется Тинькофф Платинум. По ней можно занять до 300 000 рублей. Льготный период составляет до 55 дней. Размер кэшбэка по спецпредложениям достигает 30%, за остальные покупки – 1%.

3) Совкомбанк

Совкомбанк – современный банк, который пользуется высокой популярностью среди населения. Здесь постоянно разрабатывают новые уникальные предложения. Одно из последних, пользующихся огромным спросом, – карта рассрочки Халва.

Рассрочка отличается от кредита тем, что на протяжении всего срока не начисляются проценты. По рассматриваемой карте её продолжительность зависит от того, где была совершена покупка. Максимальный срок составляет 12 месяцев.

Среди остальных условий можно выделить следующие:

- карта оформляется и обслуживается бесплатно;

- высокая↑ скорость изготовления;

- доставка без взимания платы;

- кэшбэк до 1,5%;

- доход на остаток в размере до 8% годовых.

Чтобы сравнить карты было проще, основные их условия представлены в таблице. Акцент сделан на кредитки.

Таблица «ТОП-3 банка с лучшими условиями оформления карт с кэшбэком»:

| Кредитная организация | Название карточного продукта | Размер кэшбэка | Длительность льготного периода |

| Альфа-Банк | CashBack | До 10% | До 60 дней, в том числе на получение наличных |

| Тинькофф Банк | Тинькофф Платинум | До 30% по спецпредложениям | До 55 дней |

| Совкомбанк | Карта рассрочки Халва | До 1,5% | До 12 месяцев в зависимости от магазина |

*Актуальную информацию по условиям получения банковских карт смотрите на официальных сайтах.

Обзор лучших кредитных и дебетовых карт с cashback

Как работает кэшбэк по банковской карте?

Перед тем как разбираться, у какого банка самый выгодный кэшбэк, надо знать, что это такое. В прямом переводе «кэшбэк» — это возврат средств. Кредитные организации используют это слово в своих программах лояльности. Фактически кэшбэк – это возврат банком части стоимости покупки.

Работает кэшбэк следующим образом:

- Клиент оплачивает покупку.

- Продавец получает стоимость покупки за вычетом комиссии за эквайринг.

- Банк-эквайер делиться частью прибыли с платежной системой и кредитной организацией, выпустившей пластик клиента.

- Банк-эмитент карточки делится частью своей прибыли с держателем, выплачивая вознаграждение по программе лояльности.

Начислять вознаграждение могут реальными деньгами или баллами. Последние можно затем поменять на призы, скидки в компаниях-партнерах или конвертировать в рубли. Конкретные способы использования баллов определяются каждым финансовым учреждением самостоятельно.

Какую карту с кэшбэком выбрать для всех покупок на каждый день?

Выбирать карточку для экономии на покупках надо индивидуально для каждого человека. Это связано с тем, что суммы и характер расходов могут существенно отличаться. Для выбора оптимального карточного продукта надо определиться со следующими моментами:

- Категория, в которой совершается больше всего покупок. Зная ее, можно легко найти, какая карта дает кэшбэк больше именно в этой категории. Но дополнительно надо учитывать и сумму других расходов, чтобы по ним также получить приемлемую экономию.

- Суммы расходов. Некоторые карточки максимальное вознаграждение позволяют получить только при тратах больше определенной суммы. Кроме того, обслуживание карточки при невыполнении условий по минимальным оборотам может оказаться платным.

- Тип используемых средств – собственные или заемные. Кредитки часто позволяют получить больше бонусов. Но не все могут пользоваться ими аккуратно и погашать задолженность до момента окончания грейс-периода, а проценты легко могут оказаться больше экономии.

Оптимальный вариант – завести несколько карточек и выбирать самую выгодную непосредственно перед покупкой. Но для исключения потерь придется выбирать продукты с бесплатным обслуживанием или простыми условиями для отсутствия регулярных платежей.

Лучшие карты с кэшбэком в 2021 году позволят вернуть часть средств, потраченных на покупки. Но каждому человеку надо тщательно выбирать для себя оптимальный продукт, чтобы получить максимальную экономию, и обязательно изучить все условия по нему. Часто лучшим вариантом станет использование сразу нескольких карточек для увеличения выгоды в отдельных категориях покупок.

Тинькофф Блэк

Основные параметры:

- Cash Back:

- 1% — на все покупки

- 3-15% — на выбранные категории

- 30% — по спецпредложениям

- Процент на остаток – от 3,5 до 5% годовых

- Перевод на карты других банков – бесплатно по СБП

- Снятие наличных в сторонних банкоматах – бесплатно от 3000 руб

- СМС-оповещение об операциях – 59 руб/мес

- Обслуживание – бесплатно* или 99 руб/мес

*За обслуживание карты нужно ежемесячно платить 99 руб. Избежать расходов можно в трех случаях:

Использование тарифа 6.2;

Оформление кредита;

Поддержание на всех счетах, вкладах, инвестициях суммы от 50 тыс. руб.

В конце расчетного периода владелец карты получает кэшбэк рублями. Минимальный размер возврата 1%. Он имеет силу на любые безналичные операции. Максимальный кэшбэк в 30% можно получить по партнерским спецпредложениям. Раз в месяц разрешается менять 3 категории, за покупки в которых размер возврата варьируется в пределах 3-15%. Лимит кэшбэка – 3 тыс.

При приобретениях за месяц от 3 тыс. руб., на остаток начисляется 3,5%. Однако сумма на карте не должна превышать 300 тыс. Если у вас более крупная сумма, рекомендую вычесть из нее 300 тыс. и хранить на накопительном счете либо на дополнительном вкладе.

Банк поднимет проценты на остаток до 5% и ежемесячный лимит кэшбэка до 5 тыс., если оформить подписку Тинькофф PRO стоимостью в 199 руб./мес.

Минимальная сумма для обналичивания – 3 тыс. Комиссия при совершении операции в чужих банкоматах не взимается. До 20 тыс. в месяц разрешаются бесплатные переводы на карты иных финансовых учреждений. Нужно использовать сервисы Тинькофф. При превышении лимита сбор составляет 1.5%.

Среди плюсов предложения от Тинькофф отмечу:

Бесплатное открытие доп. карт;

Превращение платежного инструмента в мультивалютную;

Удобное в использовании приложение;

Бесплатное обслуживание тарифа 6.2.

За что можно получить cash back и начиление процентов?

Вернуть часть потраченных денежных средств держатель карты может получить в виде денег или бонусов. Так для путешественников, кэшбек начисляется в виде миль, которые в последствии, можно использовать оплачивая авиабилеты. Процент возврата зависит от потраченной суммы и категории покупки. Большинство банков, предлагают высокий кэшбэк только в рамках одной категории товаров и услуг, а на все остальное величина возврата составляет 1-3%.

Вернуть часть средств можно в таких сферах как:

- Авто/мото: покупка запчастей, оплата на АЗС, услуги автосервиса.

- Магазины: продуктовые, детские, косметика, одежда.

- Развлечения: кинотеатры, рестораны и кафе, парки аттракционов, концерты.

- Путешествия: покупка ж/д и авиа билетов, бронирование в гостиницах, заказ авто.

Как оформить кредитную карту с кэшбэком

Каждый банк устанавливает требования к заемщикам. Чаще всего кредитки доступны гражданам с 21 года, некоторые банки понижают планку возраста до 18 лет. Заявитель должен иметь место работы и стаж на нем не менее 3-6 месяцев. Некоторые банки готовы рассматривать неработающих пенсионеров.

Кредитную карту с опцией кэшбэк можно получить без справок, многие банки не указывают ее в списке обязательных документов. Но если есть возможность и время на заказ 2НДФЛ, лучше выбирать варианты со справками. По ним устанавливается меньший процент и повышенный лимит.

Порядок оформления:

- Изучите кредитки с кэшбэком на сайте BankSpravka.ru. Ассортимент огромен. Есть карты с бонусами на продукты, АЗС, детские товары, развлечения, путешествия. Сравнивайте предложения, выбирайте оптимальное.

- Подайте заявку на выбранный продукт. Это анкета, на основании указанных в ней сведений банк будет принимать решение о выдаче и размере предоставляемого лимита. Рассмотрение длится не больше суток.

некоторые организации дают ответ за пару минут. В процессе обработки запроса заявителю могут звонить.

Если выдача одобрена, банк сообщает условия выдачи: лимит, процентную ставку. Если все устраивает, можно забирать карточку. Выдача проводится в офисе банка или доставкой курьером, если такой сервис предлагается банком.

Активация карточки, выбор льготных категорий с повышенным кешбэком. Все делается быстро через интернет или по телефону горячей линии банка.

Хорошо, если банк позволяет периодически менять любимые категории, тогда можно накапливать больше. Например, планируете в этом месяце покупку авиабилетов — заранее выбираете эту категорию кэшбэка. Лучшие варианты карт — с двойным бонусом: когда есть и кэшбэк на все покупки, и за товары в льготных категориях.

Картой можно пользоваться не только для совершения покупок. Все кредитки оснащаются и возможностью обналичивания, но бонусы за такую операцию никогда не начисляются. Снятие наличных проводится в любом банкомате, практически всегда за это берется приличная комиссия.

Если планируете выезд за границу с кредитной картой, выбирайте продукты, обслуживаемые Виза или Мастеркард. Их можно использовать по всему миру. Такую кредитку удобно держать в путешествиях как финансовую подушку безопасности.

Как выбрать кредитную карту с кэшбэком: какая лучше

Если вы хотите подобрать для себя наиболее оптимальный вариант кредитки, то вам нудно ориентироваться на собственные цели и возможности

Каждый кредитный продукт, описанный выше, по-своему уникальный, и вам нужно понять, что важно именно для вас

Например, если вы не хотите постоянно следить за своими тратами, чтобы получить бесплатное обслуживание, вам нужно выбрать карты, где плата за обслуживание отсутствует вовсе. Таких карт немало, и даже если у них платный выпуск, то эти деньги часто возвращаются.

Не хотите переживать о том, что вам начислят огромные проценты? Тогда вам стоит присмотреться к карточкам с максимальным льготным периодом. Чем он дольше, тем больше шансов, что вы успеете вернуть задолженность без переплаты, например, в АТБ банке.

Часто совершаете покупки в одних и тех же магазинах или категориях? Поищите партнерскую кредитку, которая даст вам максимальное количество привилегий и бонусов именно в этой партнерской сети. Большой выбор, к примеру, в Тинькофф банке.

Соответственно, нельзя назвать лучшей только одну кредитку. Каждая из них имеет свои преимущества и особенности. И ваш выбор также должен быть индивидуальным. Используйте наши сравнительные таблицы, чтобы найти свою выгоду.

Лучшие кредитные карты с кэшбеком 2020 года обладают повышенным уровнем начисления бонусов. То есть не только классическим 1%, но и более высоким в льготной категории. Хорошо, если банк позволяет клиентам самостоятельно выбирать любимые категории. Выбор можно менять в личном кабинете ежеквартально или еженедельно.

Самые любимые категории с повышенным кэшбэком среди заемщиков — траты на АЗС, в супермаркетах, в кафе и ресторанах. Часто можно выбрать категории такси, детских магазинов, магазинов одежды, косметики, салонов красоты, спортивных товаров и услуг. Бывают специальные карты для путешественников, где серьезный кешбэк дается за оплату картой туристических путевок, бронирование отелей, покупку авиа и ж/д билетов.

Что такое кэшбэк?

Cash back — это возврат части средств от потраченной суммы. Когда владелец карточки рассчитывается ею на кассе, на счет приходит процент от чека. Это та же скидка, но деньги делают «крюк», пройдя через систему оплаты. Кэшбэк при покупке может уходить на бонусный счет или на основной. Чаще всего это бонусный, с него тоже можно конвертировать баллы в деньги. Редко средства возвращаются сразу на счет самой карты.

Подбор карты

Обслуживание бесплатно

Проценты на остаток

Большой кэшбэк

Кэшбэк на авиабилеты

Cashback на заправках

Рестораны и кафе

Какой процент от суммы начисляется пользователю, выбирает банк. Также при получении карты имеет смысл уточнить, на какие категории товаров распространяется возврат. Некоторые компании предлагают небольшой процент на все товары, некоторые – повышенный кэшбэк, но только на определенные категории.

Тинькофф

Выбор пользователей

С дебетовой картой Тинькофф можно получать кэшбек за любые покупки в интернете. Самое популярное предложение и лучшая карта по мнению банка, Tinkoff Black с увеличенным кэшбэком до 30% за покупки. На остаток средств по счету начисляется пятипроцентный бонус, а возврат средств происходит в рублях. В конце месяца банк начисляет сумму, которую можно тратить по своему усмотрению.

Чтобы научить детей обращаться с деньгами, Тинькофф банк выпустил дебетовую карту для подростков. Помимо яркого дизайна, ребенок получит удобное приложение в молодежном стиле и повышенный кэшбэк за покупки в онлайн магазинах. Для оформления банковской карты достаточно заполнить онлайн форму и дождаться приезда курьера. С пластиковой картой Тинькофф можно не беспокоится о наличных, клиентам доступно снятие без комиссии в банкомате любого банка.

Обслуживание счет будет бесплатным при наличии 30 000 руб. в месяц. Все платежи защищены надежной системой по международному стандарту. Но для полной защиты от мошенников можно воспользоваться услугой страхования от несанкционированного списания. Если необходим платеж в другой валюте, переключайтесь между счетами в одно касание в личном кабинете интернет-банкинга.