Кредитные карты райффайзенбанка

Содержание:

- Когда могут отказать в оформлении пластика

- Кому доступны предложения от Райффайзенбанка

- Как получить кредит или карту от Райффайзенбанка?

- Порядок получения

- Условия оформления и льготный период по карте

- Общее описание карты

- Как снять деньги или пополнить счет?

- Карта #Всёсразу

- Требования к держателю

- Как получить кредитку в Райффайзенбанке

- Кредит на любые цели

- Золотая кредитная карта Travel Rewards

- Преимущества и недостатки

- Лучшие кредитные карты от Райффайзенбанка

- Дебетовая карта Visa #всёсразу

- Как закрыть кредитку?

- Плюсы и минусы кредиток

- Оформление кредитной карты АО «Райффайзенбанк»

- Надежность и преимущества банка

- Кредитные карты АО «Райффайзенбанк»

- Как активировать карту?

Когда могут отказать в оформлении пластика

Несмотря на то, что к пользователям предъявляются минимальные требования, а сам процесс – понятен и прост для всех, есть случаи, когда клиенты получают отказ. К основным причинам можно отнести:

- Данные в анкету были внесены неправильные, неточные или неправдивые. Поэтому перед отправкой заявления, стоит несколько раз все перепроверить;

- Несоответствие требованиям или отсутствие необходимых справок;

- Наличие отрицательной кредитной истории и просрочек в других компаниях.

Чтобы наверняка получить положительный ответ по заявке и оформить карту, нужно перепроверить соответствие требованиям и урегулировать любые задолженности, если такие существуют.

Кому доступны предложения от Райффайзенбанка

Требования для потенциальных заемщиков минимальны и не требуют сбора большого пакета документов. Райф допускает оформление кредиток с пониженным кредитным рейтингом, но условия пользования предполагают:

- повышенную ставку по процентам;

- сниженный кредитный лимит.

При своевременном погашении кредитных обязательств и активном пользовании продукта, банк может увеличить кредитный лимит и снизить ставку.

Чтобы оформить кредитную карту, достаточно выполнить следующие условия:

- Возраст 23-73 лет.

- Российский паспорт.

- Постоянная регистрация и место работы на территории РФ.

- Стаж на текущем месте работы от 3 месяцев.

- Минимальный размер дохода после налогового вычета для жителей Москвы и Санкт-Петербурга составляет 25 000 рублей, для других регионов – 15 000 рублей.

Клиенты могут претендовать на льготные условия и повышенный кредитный лимит при наличии:

- положительной кредитной истории;

- наличии дополнительного документа, подтверждающего материальный доход.

В качестве второго документа на выбор можно предоставить загранпаспорт (с отметками о выезде за границу не старше 6 месяцев), ПТС, справку о подтверждении дохода по форме банка или 2-НДФЛ.

Банк оставляет за собой право запросить второй документ для принятия решения по заявке.

Как получить кредит или карту от Райффайзенбанка?

Райффайзен – онлайн банк, который нацелен на комфортное обслуживание клиентов.

Заявки принимаются в онлайн режиме. Достаточно заполнить простую форму, указав в ней:

- ФИО;

- для кредита – желаемую сумму, год кредитования;

- контактные данные (телефон,e-mail);

- адрес регистрации и проживания;

- паспортные данные;

- пол, количество детей и иждивенцев;

- гражданство;

- трудоустройство, доходы, расходы;

- прочую информацию.

Банк рассматривает заявку в течение нескольких минут, после чего с пользователем связывается специалист и обговаривает дальнейшие условия сотрудничества.

Райффайзен банк имеет удобный личный кабинет – Raiffeisen Online.

Через вход в личный кабинет пользователь получает массу возможностей для управления и отслеживания счета, включая погашение кредита и оплату обслуживания.

Порядок получения

Сначала нужно подать заявку. Можно, конечно, сделать это лично в отделении банка, но это — трата времени на дорогу до банка, бумажная волокита, очереди и минимум удобств. Куда предпочтительнее онлайн заявка на кредитную карту — она рассматривается также, как и бумажная заявка, так что на итоговый результат формат заявки никак не повлияет.

Укажите свое ФИО, контактные и паспортные данные, доход, долговую нагрузку, цель получения кредитки и т. д. Затем нужно будет отправить документы сотрудникам банка — либо лично в отделении, либо доставкой курьером. По итогам рассмотрения бумаг будет составлен кредитный договор с окончательными условиями — его останется лишь подписать, после чего будет выслана или выдана готовая кредитка.

Условия оформления и льготный период по карте

К условиям для оформления кредитной карты «Все сразу» относятся:

- Карту могут оформить новые клиенты;

- Клиенты, которые получают заработную плату в Райффайзенбанке;

- Сотрудники компаний, которые заключили договор с банком на предоставление льготных условий кредитования.

Для каждой из категорий клиентов, банк предъявляет свои требования. Например, «новый клиент» должен отвечать следующим условиям:

- Гражданство РФ;

- Возраст клиента не должен быть менее 25 лет, но и не более 55 лет для женщин, и 60 лет для мужчин;

- Минимальный стаж работы должен быть не менее 6-ти месяцев;

- Размер минимального дохода, который клиент получает на руки, должен составлять не менее 25 000 рублей;

- Наличие рабочего телефона. Причем он должен быть стационарным;

- Наличие постоянной прописки, и постоянного места работы на территории присутствия отделения Райффайзенбанка.

К остальным категориям клиентов условия оформления карт могут отличаться.

Как описывалось выше проценты по кредитной карте так же могут быть различными, и зависят от того к какой категории относится обратившийся клиент. Их диапазон весьма широк, и составляет от 29 до 39% годовых.

Что касается льготного периода, то согласно условиям банка, он составляет срок до 50 дней.

Если банк принимает положительное решение, то получить карту клиент может двумя способами:

- Обратиться в офис банка лично;

- Получить через курьерскую службу.

Стоит отметить, что услуга курьера не является бесплатной. Если необходимо доставить карту по территории РФ, то стоимость услуги составит 390 рублей за один конверт.

Возможна доставка и за пределы РФ. В таком случае стоимость услуги будет составлять 1000 рублей за один конверт.

Закрыть карту возможно только после погашения всей задолженности по предоставленному кредиту. Для этого необходимо явиться в отделение банка, представить документ, удостоверяющий личность, написать заявление.

Общее описание карты

В декабре прошлого года Райффайзенбанк выпустил кредитную карту под названием «Все сразу». Уникальность данного продукта заключается в том, что карта предоставляет своим владельцам широкий круг возможностей. Ею можно не только расплачиваться как обычной картой, но так же пользоваться кредитным лимитом. Кроме того на карте могут копиться бонусы и баллы, а ее держатель может обменивать их по своему усмотрению на деньги или сертификаты для покупок.

Райффайзенбанк предлагает клиентам не только воспользоваться стандартным дизайном карты, но и предложить свой.

Причем представить свои идеи, и оформить кредитную карту можно онлайн. Для этого необходимо разместить желаемого изображение на сайте банка. В течение нескольких дней, банк рассмотрит предложение и даст ответ. В случае принятия положительного решения, карта будет выпущена в течение двух недель.

Более подробное описание продукта можно увидеть в таблице.

| № | Критерий | Описание | Примечание |

|---|---|---|---|

| 1 | Возможность оформления дополнительной карты | Да | Карта может быть выпущена в руб, долл., или евро. |

| 2 | Размер кредитного лимита | До 600 000 рублей | Размер предоставляемого кредитного лимита зависит от того к какой категории клиентов относится держатель карты, решение принимается банком на индивидуальных условиях. |

| 3 | Годовое обслуживание | 1490 руб. | Комиссия за годовое обслуживание для дополнительной карты составляет 500 руб. |

| 4 | Процентная ставка | От 29 % до 39 % годовых | Процентная ставка предоставляется клиентам в зависимости от того к какой из категорий они относятся, и прописывается в кредитном договоре. 39% — ставка, которая действует для нельготных операций. |

| 5 | Лимит на снятие наличных | 100% | Банк предоставляет возможность полностью снять предоставленный кредитный лимит |

| 6 | Комиссия за снятие наличных денег | 3% от суммы + 300 рублей | Если деньги по карте были получены в стороннем банке или банкомате, то размер комиссии будет составлять 3,9% от суммы плюс 390 рублей. |

| 7 | Комиссия за переводы с карты на карту | 3% от суммы + 300 рублей | Данный размер комиссии взимается и при переводе денег на карты других банков |

| 8 | Комиссия за СМС-Банк | 60 рублей в месяц | Комиссия за Смс-Банк по дополнительной карте составляет 45 рублей в месяц |

| 9 | Комиссия за предоставление расширенной выписке | 1000 руб. | При запросе информации о просроченной задолженности комиссия составит – 700 рублей |

| 10 | Комиссия за взнос наличных на карту | 100 руб. | Данный размер комиссии взимается при условии, что сумма внесенных денежных средств менее 10 000 руб. |

Как снять деньги или пополнить счет?

Снимать средства и пополнять счет можно либо в банкомате, либо в кассе банка; в обоих случаях все делается также, как и с дебетовыми картами. Также возможны другие способы: перевод на другую карточку (дебетовую или кредитную), перевод на электронный кошелек или пополнение баланса на мобильном телефоне. Таким образом можно и пополнять счет, и снимать с него деньги при необходимости.

Помните, что снятие наличности производится с комиссией: если клиент снимает деньги в банкоматах Райффайзенбанка или в банкоматах его партнеров, взимается 2% + фиксированные 200 рублей . Если в чужих банкоматах, 3,9% + фиксированные 390 рублей .

Внимание: перевод с кредитки на другие счета, в т.ч. электронные, считается снятием денег

Это значит, что льготный период на эту операцию распространяться не будет. Кроме того, процентная ставка будет повышенная — 39% по тарифу Райффайзен для карт непремиального сегмента.

Карта #Всёсразу

Кредитная карта «Всё сразу» оформляется максимально быстро, в течение 5 минут на сайте банка, с последующей доставкой к вам на дом. Пользователи кредитки могут рассчитывать на льготы и бонусы от Visa.

Базовые тарифы:

| Ставка по кредиту | от 29% |

| Беспроцентный срок | до 52 дней |

| Льготный период при обналичивании | есть |

| Кредитный лимит | до 600 тыс. р. |

| Кэшбэк | 5% |

| Бонусные программы | нет |

| Бесплатное обслуживание | нет, 1490 р. |

| Бесконтактная оплата | есть |

| Для путешествий | нет |

| Оформление без справок | нет |

| Наличные в любых банкоматах | да |

Преимущества:

- Бесплатная доставка.

- Возможность оформить карту с индивидуальным дизайном.

- Возможность бесплатно получить дополнительную кредитную карту.

Снятие наличных

Если лимит по кредитке Райффайзен банка обналичить, то, во-первых, будет аннулирован льготный период, во-вторых, будет начислена процентная ставка, а в-третьих, будет изъята комиссия.

Чтобы сэкономить, лучше снимать денежные средства в банкоматах Райффайзенбанка. В этом случае будет удержана комиссия в размере 300 руб. и 3% от снимаемой суммы. За обналичивание кредитного лимита через банкоматы других банков предстоит заплатить 390 руб. и 3,9% от снимаемой суммы.

Переводы на другие банковские карты

Согласно условиям пользования кредитной картой Райффайзен банка, комиссия изымается не только за переводы на карты других банков, но и за переводы на карты Райффайзенбанка. Деньги переводятся через систему моментальных переводов, в результате чего сразу списываются 300 руб. и 3% от суммы транзакции.

Кэшбэк

При активации кредитной карты банк автоматически подключает программу лояльности. Согласно ее условиям, за безналичную оплату товаров и услуг на бонусный счет будет зачисляться 1 балл за каждые потраченные 50 рублей.

Также Райффайзенбанк начисляет баллы:

- при активации карты – 300 баллов;

- на День рождения – 300 баллов;

- на Новый год – 200 баллов.

Накопленные баллы можно потратить на покупку товаров в магазинах-партнерах банка. Также их можно обменять на рубли. Курс зависит от количества баллов. Например, за 20 000 баллов на кредитку зачислят 50 000 руб.

Требования к держателю

Чтобы получить обычную или моментальную кредитку, необязательно проходить по абсолютно всем условиям. Наиболее строго руководители банка относятся к тем, кто желает оформить золотую или платиновую карту.

- Гражданство России;

- Постоянная регистрация (штамп в паспорте) в регионе присутствия банка;

- Трудоустройство в РФ или на удаленной основе;

- Стаж на последнем рабочем месте не меньше 3-х месяцев;

- Возраст заявителя на момент подачи заявки должен быть не меньше 23-х лет и не больше 67-ми лет. Для владельцев зарплатных карт, оформленных в Райффайзенбанке, возрастной порог уменьшается до 21-го года;

- Доход после уплаты налогов и всех остальных долговых обязательств должен составлять не меньше 15 тысяч для регионов и 25 тысяч для Москвы и Санкт-Петербурга;

- Хорошая кредитная история.

Как получить кредитку в Райффайзенбанке

Вне зависимости от того, какой класс кредитки вы выберете: классик, голд или платинум, для получения всех карточек без исключения необходим паспорт. Конечно, далее уже требования к клиентам разные, как и условия предоставления разных сумм. Собрав необходимые документы, стоит пошагово рассмотреть всю процедуру, которая хоть и не вызывает сложностей, но будет более ясной для клиента.

Требования к заемщику

Оформление карточки начинается с заполнения заявки, где и указываются все основные требования к потенциальному заемщику. Подходящие клиенты получают свою услугу без труда, основными требованиями для них становятся:

- наличие внутреннего паспорта гражданина РФ;

- возраст на момент взятия кредита от 21 года (если получаете зарплату) и от 23 лет, если не получаете;

- наличие прописки и постоянного места проживания на территории РФ;

- постоянный стаж на ближайшем месте работы от 3 месяцев;

- наличие рабочего телефона или телефона отдела кадров.

При стартовом оформлении карточки потребуется только паспорт, а все остальные нюансы (зависящие от типа карты), уже решаются после: уровень дохода после налогообложения, состояние здоровья, наличие дополнительных документов и т.д.

Необходимые документы

Запрос справок о доходах часто тормозит весь процесс оформления. Согласно выбранному лимиту денежных средств, к клиенту могут быть предъявлены дополнительные требования по поводу документов. Это могут быть:

- справка о доходах в формате НДФЛ;

- документ о наличии в собственности автомобиля;

- заграничный паспорт с фиксацией о пересечении границы государства или визой для выезда;

- выписка из Пенсионного Фонда Российской Федерации.

По истечении сбора всей документации клиента могут проконсультировать и увеличить денежный лимит для трат или сократить его, в зависимости от сложившейся ситуации.

Пошаговая инструкция

На примере mastercard world Райффайзенбанка будет просто изучить пошаговую инструкцию оформления онлайн. Для любого другого продукта операция практически идентична:

- на официальном сайте банка выбираем вкладку Карты и кликаем на нее;

- среди перечня типов продуктов выбираем Кредитные и переходим на новую страницу;

- в списке всех представленных банком продуктов выбираем понравившийся;

- нажимаем на кнопку Подробнее, если необходимо узнать обо всех условиях детально;

- ознакомившись с информацией, нажимаем кнопку Оформить и переходим на страницу заполнения заявления-анкеты;

- для каждого продукта будет свой перечень полей, но обычно необходимо указать ФИО, свой контактный номер телефона, дату рождения и адрес электронной почты;

- теперь остается ждать одобрения заявки, после чего менеджер свяжется с клиентом по поводу решения и доставки карты.

Кредит на любые цели

Банк предлагает потребительский кредит на любые потребности. Искать поручителей и предоставлять залог не нужно.

Процентная ставка зависит от региона заявителя, суммы кредита и участия в программе страхования.

Участники программы страхования могут претендовать на следующие условия.

Условия потребительского кредита

| Ставка | Москва, МО, Питер | Регионы |

|---|---|---|

| 12,99-13,99% | 90 — 499 тысяч рублей | 90 — 249 тысяч рублей |

| 11,99-12,99% | 500 — 999 тысяч рублей | 250 — 499 тысяч рублей |

| 10,99-11,99% | 1 млн – 1,499 млн рублей | 500 — 749 тысяч рублей |

| 8,99-10,99% | 1,5 млн – 2 млн рублей | 750 тысяч – 1 млн рублей |

Если заемщик не участвует в программе страхования, ставка повышается на 3-4 пункта.

Другие условия и особенности кредитования:

- срок действия кредитного соглашения – от 13 месяцев до 5 лет;

- зарплатные клиенты предоставляют паспорт и заполняют анкету, другие заемщики – паспорт, анкету и справку о заработках (при сумме кредита до 1 млн рублей);

- комиссии за оформление кредита не предусмотрено;

- дебетовая карта на весь период кредитования – бесплатно;

- есть возможность погасить кредит досрочно с первого же дня его получения.

Требования к заемщику

- гражданство РФ, постоянная регистрация в стране;

- возраст – от 23 до 67 лет на дату погашения кредита;

- официальное трудоустройство, стаж на текущем месте работы – от 3 месяцев;

- наличие мобильного/стационарного телефона;

- доход после вычета налогов – от 25 тысяч (для жителей Москвы, Санкт-Петербурга и областей) и от 15 тысяч рублей (для жителей остальных регионов).

Способы погашения кредита

- отделения и банкоматы Райффайзен банка и других кредиторов;

- перевод с карты;

- безналичный перевод из стороннего банка;

- QIWI;

- «Золотая Корона».

Если возникли проблемы с выплатами, можно воспользоваться услугой «Отложенный платеж» или подать заявку на реструктуризацию кредита.

Золотая кредитная карта Travel Rewards

Кредитка разработана специально для активных путешественников. За оплату услуг на портале iGlobe.ru начисляются бонусные мили. 1000 миль выдается в День Рождения, 500 миль — при совершении трат на сумму от 25 тыс. р., 1 миля — за каждые оплаченные 30 р.

| Годовая процентная ставка | от 29% |

| Беспроцентный срок | до 52 дней |

| Льготный срок при обналичивании | есть |

| Кредитный лимит | до 600 тыс. р. |

| Кэшбэк | до 15% |

| Бонусы | нет |

| Бесплатное использование | нет, 2990 р. |

| Бесконтактное использование | да |

| Для путешествий | мили |

| Выдача по паспорту | нет |

| Наличные в банкоматах других банков | да |

Преимущества:

- Премиальное обслуживание в рамках программы Premium Direct и Premium Banking.

- Возможность подключения программы страхования «Золотая Семейная».

- Скидки до 50% и льготные предложения от партнеров Райффайзенбанка.

- Бесплатное оформление дополнительной кредитки.

Преимущества и недостатки

У некоторых карт реализован вполне существенный кэшбэк — это плюс для тех, кто часто расплачивается кредиткой за различные товары и услуги. Кроме того, возможность избежать оплаты за обслуживание и даже за снятие наличных — при условии, что клиент тратит кредиткой средства больше определенного порога, — это поощрение и стимул для тех, кто и так много тратит безналом. Большой льготный период открывает в кредитках Райффайзена потенциал неисчерпаемой рассрочки на любой товар.

Минус заключается в достаточно дорогом снятии наличности, малом количестве отделений банка и довольно ощутимой стоимости обслуживания. Поэтому перед оформлением кредитки стоит тщательно взвесить, не обойдется ли такой инструмент потерями, а не приобретениями.

Лучшие кредитные карты от Райффайзенбанка

Банковскую карточку можно получить разу же по приходе в отделение, что очень удобно. Если клиент приходит не впервые и у него уже есть счет или заработная плата через банк, то оформление не занимает более 10 минут. Кредитку можно оформить и онлайн, а забрать просто в отделении. Теперь поговорим о видах и отличиях каждой кредитки.

Все сразу

Оформить кредитную карту Все сразу можно уже на официальном сайте банка онлайн. С помощью этого банковского продукта можно получать до 5% кешбэка на все покупки через пластик. К тому же беспроцентный период для погашения кредитных средств длится целых 52 дня.

Обслуживание пластикового продукта составляет 1490 рублей в год. Оформить ее можно онлайн только по паспорту с бесплатной доставкой домой. Кредитный лимит по кредитке составляет до 600 тысяч рублей. В магазинах-партнерах банка можно получать еще и до 30% скидки на товары и услуги.

110 дней без процентов

Кредитная карта Райффайзенбанка 110 дней без процентов выдается бесплатно с возможностью оформления онлайн только по паспорту. Такие простые условия получения далеко не единственный бонус этого пластикового продукта: бесплатно можно снимать наличные в любых банкоматах, как и за обслуживание карты не берут комиссионный сбор. Зарплатным клиентам кредитную карту в Райффайзенбанке выдают в подарок.

Срок беспроцентного пользования кредиткой до 110 дней, вместе с кредитными средствами на ней можно сохранять и собственный депозит. С первого дня подписания кредитного договора возможно досрочное погашение занимаемой суммы. Платежная система мастеркард предоставляет скидки на авиабилеты, различные услуги и дарит держателям данной кредитки дополнительные бонусы.

Наличная карта

Наличную кредитную карту Райффайзенбанка можно получить для того, чтобы бесплатно снимать наличные и расплачиваться ими по своему усмотрению. За обслуживание кредитной карты Райффайзен банка платят 890 рублей в год или пользуются ею бесплатно, если клиент получает в банке заработную плату.

Процентная ставка для льготных операций от 29%, а от партнеров банка скидка на покупки по карте до 30%. Валюта кредитки возможна только в рублях, в доступе клиента для беспроцентного снятия наличных более 21 тысячи банкоматов сети. Подключенный онлайн-банкинг к карточке бесплатный, через него можно отслеживать средства, оплачивать коммунальные услуги, покупки и т.д.

Travel Rewards

Для заядлых путешественников нет более выгодного предложения, чем кредитный пластик Travel Rewards. Начисляемые за траты по кредитке бонусы можно обменивать на авиабилеты более чем 380 компаний. Условия пользования кредиткой Travel Rewards очень простые: за каждые 30 рублей трат по карте клиент получает 1 милю на бонусный счет.

Для выплат кредитных средств есть беспроцентный период погашения до 52 дней. Условия выдачи кредитного лимита достигают 600 тысяч рублей. Кроме трат на билеты, бонусы можно использовать для бронирования проживания, заказа железнодорожного билета или проката автомобиля, а также для страховки или трансфера.

Сравнительная таблица

Пользование кредитками может стать настоящей проблемой, если изначально выбрать не те условия или пакет услуг по пластику. Взять в пользование средства банка можно быстро, но вот поиск подходящей кредитки по всем параметрам может занять еще много времени. Если его у клиента нет, лучше доверить поиск карты специализированным аналитическим сервисам, где есть полные сравнительные материалы по всем банковским продуктам.

На нашем сайте клиент спокойно может быстро сориентироваться в сроках, процентных ставках и других моментах по таблице и выбрать действительно подходящую кредитку для получения.

| Наименование карты | Кредитный лимит | % ставки | Период беспроц. погашения | Стоимость обслуживания |

| Все сразу | 600 000 ₽ | от 29% | до 52 дней | 1490 ₽ |

| 110 дней без процентов | 600 000 ₽ | от 29% | до 110 дней | Бесплатно |

| Наличная карта | 600 000 ₽ | от 29% | до 52 дней | 890 ₽ |

| Travel Rewards | 600 000 ₽ | от 29% | до 52 дней | 2990 ₽ |

Дебетовая карта Visa #всёсразу

Условия:

- кэшбэк – до 1000 баллов в месяц:

- для новых клиентов 1 балл = 50 рублей в течение года, затем – 1 балл = 100 рублей;

- для текущих клиентов 1 балл = 100 рублей с момента получения карты.

Начисление кэшбэка затрагивает такие категории: супермаркеты, АЗС, путешествия, техника, транспорт, одежда.

Соотношение обмена баллов на деньги следующее:

- кэшбэк 5%: 20 тысяч баллов = 50 тысяч рублей;

- кэшбэк 2%: 4 тысячи баллов = 4 тысячи рублей;

- кэшбэк 1,2%: 1000 баллов = 600 рублей;

- кэшбэк 1%: 500 баллов = 250 рублей.

За некоторые виды операций кэшбэк не начисляется:

- снятие/внесение наличных;

- денежные переводы;

- погашение кредита;

- оплата за страховку и брокерские сделки.

Есть возможность открыть накопительный счет «На каждый день». Он будет приносить доход до 5,5% годовых.

Внимание! Если оставить заявку на карту до 30 ноября, то ее дальнейшее обслуживание на весь срок действия останется бесплатным. Курьер доставить карту до адреса клиента бесплатно

Курьер доставить карту до адреса клиента бесплатно.

Как закрыть кредитку?

Ни в коем случае не забрасывайте пластик, предполагая, что это и будет отказом от обязательств. В такой ситуации комиссия за обслуживание продолжит начисляться, а прежние долги будут увеличиваться из-за процентов.

Закрыть карточку можно лишь по заявлению, устному или письменному. Попросить закрыть карту можно и удаленно через горячую линию банка: 8 800 7009100 для всех регионов или +7 495 721-91-00 для звонков из Москвы или из-за границы. Перед закрытием сотрудник банка должен убедиться, что все задолженности погашены. Только тогда возможно аннулирование кредитного договора.

Совет: после этого обязательно нужно взять справку об отсутствии претензий. Документ защитит от возможных в будущем нападений и обвинений со стороны банка.

Плюсы и минусы кредиток

Основным достоинством кредиток от Райффайзенбанка является минимальные условия для оформления карты. Нет необходимости тратить время на сбор документов. Лимит по кредитке и процентная ставка устанавливаются в индивидуальном порядке (зависит от размера ежемесячного дохода, суммы выплат по другим кредитам).

Основным недостатком является высокая стоимость годового обслуживания, а выполнить высокие требования для бесплатного сервиса под силу не каждому клиенту. Также существуют дополнительные комиссии, представленные на официальном сайте банка в описании к каждой кредитке.

Онлайн-заявка позволяет сэкономить время на посещении отделения банка. Рассмотрение занимает 2-5 минут. Далее можно выбрать доставку карты курьером, почтой РФ или самостоятельно прибыть в отделение банка.

В интернете можно найти разные отзывы о картах Райфа. Если считать общую оценку (с учетом условий, кредитного лимита, обслуживания) можно поставить твердую «4». При выполнении в срок договоренностей и ежемесячных выплат, банк может предложить более выгодные условия сотрудничества, а также позволит получить дополнительные персональные предложения.

Оформление кредитной карты АО «Райффайзенбанк»

Срочное оформление кредитной карты по паспорту в АО «Райффайзенбанк» осуществляется без справок и поручителей. При этом размер заработка определяется на основании заявлений самого кандидата.

Однако документальное подтверждение платежеспособности обеспечивает установление солидного лимита и более выгодных условий обслуживания. В качестве удостоверения сведений о достойном материальном положении рассматриваются (по выбору претендента):

- справка 2-НДФЛ или по форме банка;

- копия ПТС или регистрационного свидетельства на автомобиль;

- загранпаспорт с визой или отметкой о выезде за пределы страны в течение года, предшествующего подаче запроса;

- направленная через Портал госуслуг выписка из Пенсионного фонда;

- наличие депозитного вклада или размещение средств в ПИФ.

Держатели зарплатных карточек освобождаются от необходимости подтверждения размера заработка.

Положительное решение без отказа получают граждане РФ, достигшие 23 лет (зарплатные клиенты – 21 года), обладающие регулярными доходами и непрерывным трудовым стажем более 3 месяцев.

Обязательным условием для одобрения является отсутствие информации о банкротстве заявителя.

Надежность и преимущества банка

Райффайзенбанк существует в России с 1996 года. За это время коммерческая компания успела зарекомендовать себя в финансовой сфере как надежный партнер, предоставляющий качественные услуги и продукты. Занимает 14 место в рейтинге российских банков.

- Банк предлагает широкий спектр услуг для частных и юрлиц. Физическим лицам доступны кредиты, в том числе ипотечные, вклады, оформление карт. Предусмотрены премиальное обслуживание и страховка.

- Для юридических лиц линейка предложений не менее интересная. Руководителям предприятий, индивидуальным предпринимателям доступны зарплатные проекты, расчетно-кассовое обслуживание, кредитные продукты.

Кредитные карты АО «Райффайзенбанк»

Стоит рассмотреть предлагаемые эмитентом программы кредитования и выбрать карточку с оптимальными для конкретного пользователя параметрами. Удобные кредитные карты Visa или MasterCard от АО «Райффайзенбанк» отличаются положительными характеристиками:

-

- «110 дней» выдается в день обращения, обладает длительным беспроцентным периодом, достаточно мягкими требованиями к размеру месячного оборота для освобождения от оплаты и крупным кэшбэком при покупках товаров предприятий – партнеров;

- «Все сразу» отличается повышенным лимитом, кэшбеком на все покупки, выгодной программой скидок, привлекательным дизайном, в том числе по индивидуальным эскизам;

- «Наличная карта» характеризуется бесплатной выдачей денег в банкоматах, низкими процентными ставками, удобным мобильным банком;

- «Austrian Airlines MasterCard World Black Edition» позволяет быстро накапливать мили для приобретения авиабилетов, бесплатно получать СМС-уведомления обо всех денежных операциях;

- «Золотая кредитная карта Travel Rewards» с крупными суммами кредитования и отсутствием платы за мобильный банк и специальными бонусными программами подходит для лиц, часто пользующихся услугами авиаперевозчиков.

- «Austrian Airlines MasterCard World» привлекает низкими процентами и большими заемными суммами;

- «MasterCard Gold Package» гарантирует получение солидных средств, экстренную доставку наличных денег пользователю в зарубежных поездках и моментальный выпуск дополнительных карточек;

- «Visa Platinum Travel Premium Rewards» открывает круглосуточный доступ к услугам консьерж-сервиса, льготному страхованию путешественников и внушительным суммам займа.

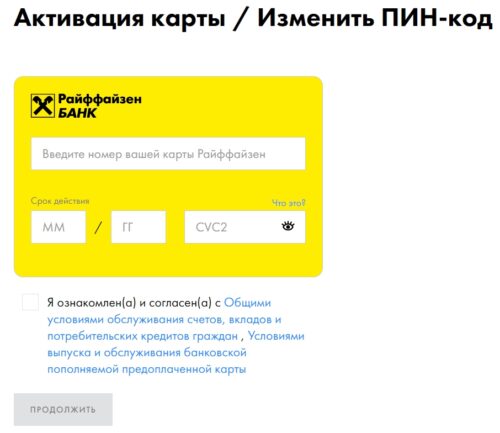

Как активировать карту?

Сначала может показаться, что активировать карточку — непростое занятие. На самом деле все просто, и вся процедура состоит из двух этапов. Сначала нужно зайти в интернет, открыть сайт Райффайзенбанка и найти там раздел «Активация кредитных карт» (https://www.raiffeisen.ru/retail/remote_service/activation_card_form/). Введите там данные пластика: номер, срок действия и CVV-код на обороте.

Затем нужно произвести какую-либо операцию с картой и с вводом пин-кода. Проще всего — вставить карточку в банкомат, ввести код и посмотреть баланс. Все, это уже считается активацией пластика.