Заказать кредитную карту ренессанс кредит

Содержание:

- Как сделать карту бесплатной на весь срок обслуживания

- Ответы на частые вопросы о кредитной карте «365»

- Условия кредитной карты Ренессанс банка

- Преимущества и недостатки

- Онлайн заявка

- Оформление кредитки

- Дополнительные возможности карты «365» от банка Ренессанс Кредит

- Как правильно использовать кредитную карту Ренессанс Кредит

- Требования, предъявляемые банком к заемщику

- Как оформить кредитку «Ренессанс банка»

- Кредитная карта Ренессанс Кредит: условия использования

- Льготный период

- Мнение редакции (выводы)

Как сделать карту бесплатной на весь срок обслуживания

Первый вопрос, который волнует клиента при получении любого карточного продукта, – сколько за него придется платить.

Оформление и выпуск кредитки от Ренессанс совершенно бесплатно. Первый год пользоваться картой также можно будет без комиссии. Далее, начиная со второго года обслуживания, начнет списываться ежемесячный платеж в размере 99 рублей. За год таким образом придется заплатить 1 188 рублей.

В целом плата для кредитной карты не так высока, но есть достаточно простой способ ее избежать. Для этого достаточно каждый месяц совершать платежи по карте на общую сумму 5 000 рублей. В эту сумму будут учитываться покупки онлайн и офлайн, а также платежи в личном кабинете ИБ или МБ.

Еще одним приятным моментом является бесплатный перевыпуск как по инициативе банка, так и по вине клиента (например, в случае утраты или кражи).

Дополнительную карту к кредитке не выпускают.

Ответы на частые вопросы о кредитной карте «365»

Как заблокировать карту?

Блокировка кредитной карты нужна в том случае, когда необходимо срочно закрыть доступ к банковскому счету, к которому она привязана. Без блокировки не обойтись, если данные кредитки скомпрометированы либо она была утеряна/украдена. Сделать это можно несколькими способами:

- Позвонить в телефонный центр банка (номер – +7 (800) 200-0-981) и попросить оператора заблокировать кредитку.

- Прийти в отделение банка Ренессанс Кредит с паспортом и написать заявление на блокировку.

- Написать SMS на номер 7525 с текстом block **** (вместо звездочек надо подставить последние четыре цифры на карте). Услуга доступна, если вы подключали SMS-оповещение.

- Войти в личный кабинет онлайн-банкинга Ренессанс Кредита, после чего в разделе «Управление картой» выбрать вкладку «Безопасность» и там активировать функцию блокировки.

- Скачать мобильное приложение, найти управление картой, после чего заблокировать кредитку.

После временной блокировки кредитку можно разблокировать. Однако в любом случае лучше перевыпустить карту, поскольку она может быть скомпрометирована (то есть ее данные могли переписать мошенники, чтобы использовать их для кражи ваших денег).

Для полной блокировки карты и кредитного счета необходимо написать соответствующее заявление в офисе банка, а также полностью выплатить задолженность. Это позволит разорвать договор с Ренессанс Кредитом.

Как снять деньги?

Кредитная карта «365» от Ренессанс Кредита позволяет снимать деньги в банкоматах и терминалах без комиссии. Для этого достаточно вставить носитель в устройство, ввести ПИН-код и необходимую сумму. Также деньги можно отправить на карту в другой банк либо на счет в электронном кошельке, однако на это может распространяться комиссия за межбанковский перевод.

Помните, что на снятые деньги действует повышенная процентная ставка, а еще они не попадают во льготный период!

Как увеличить кредитную карту?

К сожалению, четких инструкций по увеличению кредитного лимита Ренессанс Кредит не дает. Это довольно консервативный и осторожный банк, который не станет раздавать большие лимиты всем и каждому. Менеджеры утверждают, что повышение лимита возможно только в одностороннем порядке по инициативе кредитной организации. Доверие учреждения необходимо заслужить. Для этого нужно:

- Активно пользоваться имеющимся кредитным лимитом как минимум на половину (а лучше ближе к его верхней границе).

- В срок выплачивать задолженность, не допускать просрочек.

- Иногда позволять банку заработать – не гасить долг полностью в течение льготного периода, а выходить за его рамки.

Если вы будете показывать банку, что вы активный и заслуживающий доверия клиент, то он может принять решение об увеличении кредитного лимита. Однако это может затянуться на несколько месяцев, если не лет.

Менеджеры Ренессанс Кредита советуют: напишите заявку на увеличение кредитного лимита в отделении, и тогда банк будет рассматривать ее как приоритетную.

Как пополнить?

Пополнить кредитную карту «365» можно несколькими способами:

- Внести деньги в банкомате, который предусматривает прием наличных.

- Отправить средства через перевод с карты другого банка.

- Отправить деньги из электронного кошелька.

- Прийти в офис и положить деньги на счет через кассу.

Помните, что некоторые способы могут потребовать уплаты комиссии. В частности, многие банки взимают определенный процесс за межбанковские переводы либо за пополнение через кассу.

Как заплатить по карте?

Кредитная карта Ренессанс Кредита позволяет приобретать товары и услуги как в обычных магазинах, так и онлайн. Для покупки в реальном мире достаточно приложить бесконтактную карту к терминалу либо вставить ее внутрь, после чего ввести ПИН-код. Деньги спишутся автоматически и будут переданы продавцу.

Для оплаты чего-либо в интернете придется потрудиться чуть больше. Нужно будет ввести данные кредитки в специальную форму после выбора товара. В нее вносятся номер карты, дата ее действия, имя владельца и три цифры с обратной стороны (CVV/CVC-код). После чего необходимо подтвердить платеж SMS-сообщением из банка.

Условия кредитной карты Ренессанс банка

- Стоимость обслуживания — 0 — 1188 рублей в год, первый год бесплатно

- Льготный период — до 55 дней(на покупку товаров и услуг)

- Процентная ставка — от 19,9% до 45,9%

- Кредитный лимит — до 300 000 рублей

- Бонусная программа — есть

- Кэшбэк — до 4%

В основном такую кредитную карту предлагают клиентам банка, чтобы их удержать в базе и так сказать поиметь с вас еще больше. Сам по себе банк никогда не славился своей лояльностью, скорее даже наоборот. Но сегодня не об этом.

Начну с самого простого. Это стоимость обслуживания кредитной карты. Кредитная карта бесплатная в обслуживание и выпуск карты тоже бесплатный. Именно эти 2 факта и наводят меня на мысль, что банк просто «втирает» своим клиентам, которые исправно платят по кредитам.

Условия кредитной карты Ренессанс банка

Условия кредитной карты Ренессанс банка

В целом кредитная карта Ренессанса ничем не примечательна. У нее нет, большого кредитного лимита, низкой процентной ставки или какой-то выгодной бонусной программы, и это не говоря о льготном периоде. Но обо всем по порядку.

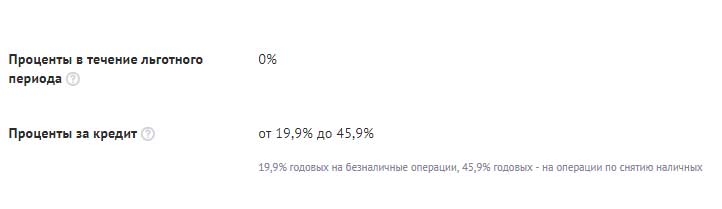

Процентная ставка по карте

На рекламных буклетах банк предлагает низкие процентные ставки — от 19%. Что интересно, похоже процентная ставка по кредитной карте Ренессанс банка, действительно 19% годовых. В целом неплохо, но и не хорошо. Сами считайте, это очень дорогой кредит получается.

Проценты по кредитной карте Ренессанс банка

Проценты по кредитной карте Ренессанс банка

Самое интересное начинается в тот, момент как вы решите снять наличные. Мало того, что на них не предоставляется льготный период, так и еще процентная ставка будет 45%. Но тут нет причины удивляться или бежать рассказывать всем какая плохая кредитная карта у Ренессанс банка. Чтобы не попадать на такие проценты, достаточно, просто не пытаться ею пользоваться. Я вам серьезно. При таких условиях, карта того же Тинькофф банка будет выглядеть интереснее.

Итог: 19% — 45%(на снятие наличных)

Теперь, что касается льготного периода…

Льготный период кредитной карты Ренессанс банка

Льготный период кредитной карты Ренессанс банка совсем небольшой, я бы сказал, не модный даже. 55 дней это значит у вас есть месяц + расчетный период(насколько я помню). Это мало.

Хотя, конечно, стоит уточнить, если вы картой исключительно для покупок в магазинах, пока у вас нет своих, то она вполне может и подойти на роль кредитной карты

Но стоит помнить, что прежде чем начать пользоваться такой, то обратите внимание и на другие карты

Итог: льготный период составляет 55 дней

Снятие наличных

А вот чего не надо делать, так это снимать наличные средства с этой карты. ничем хорошим это не закончится. Почему? Во-первых у вас не будет льготного периода на операцию по снятию наличных. И обманывать по МСС-коду тоже уже бесполезно(если вы только не ИП, и не знаете как через терминал провести, но и там возникает множество проблем, поверьте). Почему бесполезно? Во-первых банки не дураки, и уже почти способы обналичивания кредитных карт прикрыли. По факту остались лишь те, которые обычным людям(речь о физ.лицах и юр.лицах), недоступны.

Во-вторых у вас будет повышенная комиссия в любых банкоматах города, страны банка и составит она 2,9% от суммы снятия наличных и + 290 рублей. Со 100 000 комиссия составит более 3 000 рублей. Но даже это не так страшно, как процентная ставка.

А процентная ставка на снятие наличных оставит 45% годовых. 100 000 взяли, 150 000 через год придется отдать. Только вдумайтесь в это!

Итог: снимать наличных очень дорого.

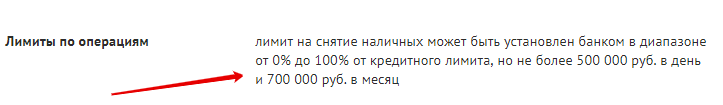

Лимиты на снятие наличных

Одним из плюсов кредитной карты является возможность использования собственных средств. Но не стоит класть сверх сильно, снять вы все равно сможете только с комиссией. Но лимиты все равно на снятие есть, как бы это дико не было. Итак, дневной лимит составляет 500 000 рублей, а месячный 700 000 рублей.

Откуда такие цифры берутся, мне непонятно. Но они есть и я не мог не рассказать об этом.

Лимиты на снятие наличных

Лимиты на снятие наличных

Преимущества и недостатки

При первом изучении страницы карты кажется, что банк действительно постарался для клиента при создании этого продукта.

Преимуществ у него можно найти немало:

1. Бесплатный выпуск и обслуживание карты – с какого периода плата может начать взиматься, и как этого избежать, разберем отдельно.

2. Честный льготный период – в течение 55 дней можно пользоваться кредитными средствами без процентов. Ниже подробно изучим механизм его работы с примерами и уточнениями.

3. Невысокая начальная процентная ставка – от 19,9%, но нужно изучить подробней, действительно ли нет подводных камней.

4. По карте действует программа лояльности «Простые радости» – возможность получить до 10% кэшбэк-бонусов от суммы покупок.

5. Бесплатное снятие наличных – банк не берет дополнительную комиссию за обналичку.

6. Довольно высокий кредитный лимит – до 300 000 рублей.

7. Возможны переводы без комиссии внутри банка и в сторонние банки – но только собственных средств.

8. Удобный способ получения – карту бесплатно привезет курьер по указанному адресу.

9. Бесплатный перевыпуск карты – даже в случае утери или кражи.

10. Бесплатные сервисы дистанционного обслуживания – интуитивный интернет (ИБ) и мобильный (МБ) банки.

11. Много способов пополнения карты – можно выбрать бесплатные с мгновенным зачислением (в обзоре даны дополнительные рекомендации, как пополнять карточку без комиссии).

12. Карта оснащена всеми современными технологиями, что делает ее использование удобным и безопасным – 3D Secure, чип, PayPass (возможность бесконтактных платежей).

13. Дополнительные привилегии от платежной системы MasterCard.

Конечно, при более детальном рассмотрении, у продукта находятся и минусы. Насколько они существенны, также оценим при подробном изучении.

Пока перечислим основные из них:

1. Высокий процент за пользование наличными деньгами – банк начислит 45,9% на сумму задолженности.

2. Для одобрения карты нужно будет предоставить несколько документов – получить кредит только по паспорту вряд ли получится (в некоторых банках практикуется выдача кредиток с ограниченным лимитом по одному паспорту).

3. За операции в иностранной валюте банк возьмет дополнительную комиссию – 3% от суммы операции (невыгодное использование за границей РФ).

4. Платный смс-банк – за оповещение об операциях придется заплатить.

5. Платежная система только одна – банк выпускает карту Mastercard, оформить пластик VISA не получится.

6. К кредитке не выпускается допка.

7. На сайте очень сложно найти действующие тарифы и правила по продуктам – Маринки тоже не знают, где с ним можно ознакомиться. Все нюансы пришлось уточнять со слов операторов. Остается надеяться, что их знания надежны и достоверны.

На первый взгляд, плюсы явно перевешивают, к тому же большинство минусов явно несущественны. Но как обстоят дела на самом деле, разберем в обзоре.

Онлайн заявка

Подача онлайн анкеты по паспорту на сайте банка требует выполнения нескольких шагов. Перед началом процедуры рекомендуется ознакомиться с требованиями и тарифом. Вначале необходимо указать общую информацию:

- интересующая сумма займа;

- ФИО;

- контактный номер;

- адрес e-mail;

- регион проживания (выбрать из списка);

- подтверждение российского гражданства.

На последующих страницах анкеты указываются:

- паспортные данные;

- место/дата рождения;

- адрес регистрации/фактического проживания;

- сведения о месте работы и уровень дохода.

В завершении заполняется пункт «Дополнительно», и заявка отправляется на рассмотрение. Ответ в виде SMS или звонка менеджера финансового учреждения сообщается в течение одного дня.

Оформление кредитки

Процедура оформления кредитной карты организована с помощью дистанционных каналов и исключает необходимость посещения банковского отделения. Подать анкету на получение кредитки могут граждане РФ, удовлетворяющие следующим условиям:

- возраст — в пределах 24-65 лет;

- постоянная регистрация/работа в субъекте РФ, где оформляется продукт;

- стаж на текущем месте работы от трех месяцев;

- минимальный доход с учетом вычета налогов — 8 тыс. рублей, для москвичей 12 тысяч.

- наличие мобильного телефона;

- наличие паспорта и второго документа из списка финучреждения на выбор (загранпаспорт, в/у, именная банковская карточка либо диплом о среднем/высшем образовании).

Тариф предусматривает внесение комиссии за снятие наличных в любых банкоматах и ПВН в размере 2,9% +290 рублей. Ограничение на обналичивание устанавливается индивидуально в пределах от 0 до 100% кредитного лимита, но не более 0,5 млн рублей в сутки и 0,7 млн в месяц.

При несоблюдении порядка обслуживания кредита начисляется штраф в размере 20% годовых.

Дополнительные возможности карты «365» от банка Ренессанс Кредит

Поскольку кредитка «365» мало чем отличается от десятков других предложений, рассмотрения заслуживает только кэшбек-программа. Она позволяет получить от 1 до 3% кэшбека и сильно зависит от количества потраченных денег, что не слишком удобно.

Кэшбек по тратам

К кредитной карте прикручена бонусная программа, которая позволяет получать возврат денежных средств за совершение трат. Кэшбек позволит получить от 1 до 3% возврата за каждую покупку. Максимальная сумма такого поощрения – 3000 бонусных рублей в месяц.

Программа сильно зависит от того, сколько денег вы тратите в месяц:

- 1% – при тратах до 15 000 рублей;

- 1,5% – от 15 000,01 до 75 000 рублей;

- 3% – от 75 000,01 рублей и более.

Такая программа будет выгодна в первую очередь тем держателям карт, которые привыкли тратить много денег (как своих, так и кредитных). Она раскрывается только в том случае, если вы будете совершать покупки на сумму более 75 000 рублей. Иначе же карта мало чем отличается от десятков других на рынке.

Обменивать бонусные рубли можно по курсу 1:1 на реальные деньги. Кроме того, через онлайн-банк и мобильное приложение Ренессанса держателям кредитки доступна возможность оплаты услуг ЖКХ и мобильной связи баллами. В этом случае один балл будет равняться двум рублям, что делает оплату услуг более выгодной.

Карта DRIVE

У карты «365» есть специальная версия, которая подходит для активных пользователей автомобилей. Она имеет точно такие же условия и отличается только программой кэшбека. С ее помощью можно заправляться на АЗС с дополнительным кэшбеком, который позволяет получать от 1 до 10% за траты на автомобиль. Градация возврата так же, как и для стандартной карты, зависит от размера ежемесячных трат:

- 1% – при тратах до 5 000 рублей;

- 2% – от 5 000,01 до 15 000 рублей;

- 5% – от 15 000,01 до 75 000 рублей;

- 10% – от 75 000,01 и больше.

Кэшбек полагается за категории «Автоуслуги», «АЗС», «Паркинг», «Каршеринг». При этом стандартный кэшбек за все остальные покупки не отменяется, но сокращается до фиксированного 1% вне зависимости от количества потраченных денег. Поэтому карта рекомендуется в первую очередь тем автомобилистам, которые действительно много тратят на своего железного коня, но при этом не добирают трат до 75 000 рублей в месяц. поскольку в противном случае выгоднее пользоваться именно обычной кредиткой.

Максимальная сумма бонусных рублей также изменена. По-прежнему можно получить до 3 000 баллов суммарно. Однако только 1 000 из них может быть заработана на категориях для автомобиля. Остальные 2 000 баллов придется добирать на обычных покупках.

Важно: это отдельная карта, а не вариант кэшбек-программы. Поэтому при оформлении нужно уточнить, что вы хотите именно вариант DRIVE

Иначе получите обычную кредитку «365».

Как правильно использовать кредитную карту Ренессанс Кредит

Ежемесячно клиенту по карте «Ренессанс Кредит» приходит выписка, в которой отображается подробная информация по кредиту. По ней можно отслеживать состояние задолженности и контролировать использование беспроцентного периода. В банке действует грейс-период (он же – льготный период) 55 дней. Он означает, что на льготные категории операций не будут начисляться проценты, если клиент выполнит определенные условия. Разберем подробнее, как всем этим пользоваться.

Что показывает выписка по карте

При получении карты за ней закрепляется дата начала расчетного периода.

Ежемесячно в этот день, или ближайший к нему рабочий, если число выпадает на выходной или праздник, по карте формируется выписка и начинается новый расчетный период. Дело в том, что расчетным в банке считается не календарный месяц, а период с даты выставления одной выписки до даты выставления следующей.

Например, если дата начала расчетного периода 7 число, то расчетным месяцем будет считаться период с 7 числа текущего месяца по 6 число следующего месяца включительно. Все операции по карте, фактически списанные с картсчета в этот период, отразятся в выписке. В ней будет указана задолженность по карте, размер минимального платежа, сумма начисленных процентов и списанных комиссий.

Выписка приходит клиенту на адрес электронной почты, а также отображается в личном кабинете. Точную расчетную дату можно уточнить у Маринки при получении карты или посмотреть в выписке.

После выставления выписки клиенту дается еще 25 календарных дней, чтобы погасить задолженность. Это называется платежный период. В нашем примере он будет длиться с 7 числа плюс 25 дней. Крайняя дата внесения платежа также будет отражена в отчете по карте.

Визуально схема выглядит следующим образом:

Погасить задолженность клиент может как полностью, так и частично. Главное, чтобы ежемесячно поступал хотя бы минимальный платеж, который составляет 5% от суммы задолженности, но не менее 600 рублей. Это обязательное условие по любой кредитке, за невыполнение которого будут начисляться штрафные проценты.

Как работает льготный период

Льготный или грейс-период – это промежуток времени, в течение которого клиент может не платить проценты за пользование кредитными средствами банка. Он складывается из суммы расчетного и платежного периода. Отсюда получается его максимальная длина – 55 дней.

В зависимости от того, какого числа будет совершена покупка по карте и внесен платеж в счет ее погашения, реальная величина расчетного периода будет сокращаться.

Пример:

Покупку сделали 7 июня, она вошла в выписку от 7 июля, была погашена 31 июля – действовал максимальный срок беспроцентного пользования деньгами 55 дней.

Покупку сделали 1 июля, она вошла в выписку от 7 июля, была погашена 10 июля – фактический срок беспроцентного периода 10 дней.

- Задолженность за прошлый расчетный период должна быть погашена;

- В расчетном периоде не должно быть совершено ни одной операции, которая не входит в категорию льготных;

- До платежной даты клиент должен погасить всю сумму задолженности, указанную в выписке.

При соблюдении этих простых условий проценты на льготные операции начислены не будут.

В случае если нарушается любое из условий, проценты начисляются с первого дня списания суммы покупки с картсчета. Размер процентной ставки составляет 19,9% годовых.

Рассмотрим, как это работает на примере:

Клиент делает покупку на сумму 1 000 рублей 10 июня. Она отображается в выписке от 7 июля. Значит, в течение 25 дней ему нужно внести 1 000 рублей, чтобы на покупку не начислялись проценты.

Если после выставления выписки во время платежного периода держатель сделает еще одну оплату, например, 20 июля на сумму 5 000 рублей, ее не нужно будет погашать до 1 августа. Эта покупка отобразится только в следующей выписке и погасить ее нужно будет уже до сентября. Такой льготный период называется честным – по неофициальной терминологии (подробнее о честном и нечестном ЛП и о других его нюансах)

Фактически суть льготного периода – предоставить клиенту возможность пользоваться картой в течение месяца, каждый раз закрывая задолженность в начале нового периода. Это достаточно удобно, особенно по карте начисляют хороший кэшбэк, и она является основным платежным инструментом в кошельке. Поэтому следующим пунктом рассмотрим, насколько хороша у Ренессанса бонусная программа.

Требования, предъявляемые банком к заемщику

Обязательно гражданство РФ и отметка о прописке в паспорте Наличие постоянной регистрации на территории расположения отделения банка Возраст должен быть от 20 лет до 70 лет Стаж на текущем месте работы не менее 3-х месяцев Требования к ежемесячному доходу для проживающих в Москве и Московской области – не менее 12 000руб., для остальных регионов РФ – не менее 8 000руб

Не обращается внимание на кредитную историю. Перечень необходимых документов для оформления карты

Перечень необходимых документов для оформления карты

- Анкета/заявление

- Паспорт гражданина РФ

- Еще один документ на выбор заемщика: СНИЛС, ИНН, Заграничный паспорт, Водительское удостоверение, Военный билет для лиц моложе 27 лет.

Как оформить кредитку «Ренессанс банка»

Получить карту можно с доставкой на дом или в любом отделении «Ренессанс Кредит».

Требования к заемщикам

К заемщикам предъявляются следующие требования:

- возраст 24-65 лет;

- гражданство РФ;

- постоянная регистрация в России;

- постоянное место работы или прописка в регионе получения карты;

- трудовой стаж не менее 3 месяцев;

- размер чистого дохода не менее 8 тыс. руб. (для москвичей – не менее 12 тыс. руб.) ежемесячно.

Кроме того, потенциальный клиент банка должен иметь личный телефон для связи.

Необходимые документы

Обязательным документом для всех категорий заемщиков является гражданский паспорт. Дополнительно кредитору требуется один документ из списка:

- заграничный паспорт;

- водительское удостоверение;

- именная карта любого банка;

- документ о среднем или высшем образовании.

Чтобы получить кредит на самых выгодных условиях, потребуется предоставить документ, подтверждающий доход. Это может быть:

- Справка по форме 2-НДФЛ с места работы клиента.

- Информация о доходах по форме банка. Данные должны быть представлены за последние 12 месяцев или за весь период работы заемщика, если он трудоустроен менее года.

- Справка Пенсионного фонда о размере пенсии.

- Справка о социальных выплатах, получаемых клиентом.

- Выписка с банковского счета.

Все документы о доходах действительны в течение 14 дней с даты заверения уполномоченными лицами.

Способы оформления

Подать заявку на кредитку можно как в отделении, так и на сайте банка. Анкета включает в себя общие сведения, паспортные и контактные данные, информацию о работодателе, доходах, стаже, желаемое место получения карты и лимит. Решение по заявке принимается не более 1 рабочего дня.

Достоинствами карты от «Ренессанс кредит» являются бесплатный выпуск и обслуживание, а также бонусная программа. К недостаткам можно отнести высокий процент за выдачу наличных кредитных средств. Оформить карту можно не выходя из дома или в офисе банка, предоставив минимальный пакет документов.

Кредитная карта Ренессанс Кредит: условия использования

Банк предлагает выпуск карты на следующих условиях:

- Лимит до 300 тыс. руб.

- Выпуск карты и годовое обслуживание за 1-й год бесплатны. Начиная со 2-го года использования, обслуживание бесплатно при ежемесячной сумме платежей по карте от 5 тыс. руб. В остальных случаях плата составит 99 руб. в месяц, или 1188 руб. в год.

- Выдача наличных во всех банкоматах без комиссии. Лимит на снятие наличных может быть установлен банком в диапазоне от 0 до 100% от кредитного лимита и ограничен 500 тыс. руб. в день и 700 тыс. руб. в месяц.

- Беспроцентный период распространяется на оплату картой, но не на получение наличных.

- Ставка 19,9% в год. При снятии наличных за счет кредитного лимита ставка за их использование – 45,9% годовых.

- Бесплатные дополнительные услуги: мобильный банк, интернет-банк, информирование о предстоящем платеже, ежемесячная выписка по карте на электронную почту.

- Стоимость СМС-сообщений обо всех операциях по карте – 59 руб. в месяц.

Окончательные условия кредитования зависят от тарифа, предлагаемого кредитором для каждого заемщика индивидуально.

Минимальный ежемесячный платеж

Минимальный платеж – установленная договором часть задолженности, которая подлежит уплате в течение платежного периода. Для кредиток «Ренессанс банка» минимум установлен на уровне 5% от суммы задолженности, но не менее 600 руб. в месяц.

Штрафы за просрочки

За просрочки по внесению платежей банком начисляется неустойка. Ее размер определяется индивидуально и отражается в договоре о банковской карте. Как правило, неустойка начисляется в процентах от неуплаченной суммы за каждый день просрочки. Банк вправе в одностороннем порядке снижать сумму лимита вплоть до нуля при нарушении клиентом сроков платежей и иных условий договора.

Льготный период

Беспроцентный период имеет продолжительность в 55 дней. Он распространяется только на покупки по бесконтактной оплате. На протяжении всего срока грейса процентная ставка равна 0%. Если владелец кредитной карты Ренессанс Кредит банка погасит задолженность до конца беспроцентного периода, то ему не придётся выплачивать проценты. В противном случае ставка начисляется на всю сумму с даты окончания льготного периода. Опция снятия наличных не предусматривает грейс периода, но об этом ниже.

Как работает льготный период?

Во время льготного периода месяц, который отводится на совершение покупок, называется расчетный период. Все действия, совершенные за этот промежуток времени, суммируются, а на их основании создается ежемесячная выписка, в которой указана общая сумма долга. На его погашение (беспроцентное) отводится еще 25 дней. Держатель успевает погасить задолженность целиком, значит проценты выплачивать не придется.

Грейс работает только при безналичной оплате G-Pay, A-Pay и S-Pay, или payWave. На снятие наличных он не распространяется. Если не погасить всю сумму долга до конца льготного периода, то Ренессанс Кредит банк начисляет процентную ставку. При просрочке минимального платежа действие грейса сразу останавливается.

Пример расчета

Предположим, что договор на кредитную карту Ренессанс Кредит банк был заключен 5 августа. Дата формирования выписки — 5 число в каждом месяце. 18 августа держатель карты приобрел какой-либо товар.

Выписка с совершенной покупкой придёт 5 сентября, а полностью закрыть задолженность, чтобы не получить начисление процентов, необходимо до 30 сентября. В этом случае грейс составит 42 дня.

Однако, если владелец кредитной карты совершит покупку в день оформления (5 августа), то ничего не изменится и вернуть долг нужно будет так же 30 сентября. В этом примере беспроцентный период составит 55 дней.

Мнение редакции (выводы)

С 2019 года у карты Ренессанс Кредит появилось два значимых плюса – карту легко можно сделать бесплатной на весь период пользования и с карты можно без комиссии снимать как собственные, так и кредитные средства в любых банкоматах.

Второе новшество, правда, несколько сомнительно. Дело в том, что при снятии наличных автоматически отменяется действие грейс-периода, а на само снятие процент начисляется очень большой. Поэтому для тех, кто привык пользоваться картами с умом, следует запомнить, что использовать карту можно только для оплаты покупок (это и есть основное предназначение карты).

Но в любом случае хорошо, что банк не накладывает жестких ограничений на вывод с карты собственных средств. Излишек всегда можно или снять, или перевести также без комиссии.

Что касается программы лояльности, то здесь банк явно хромает. Условия очень сырые, информация на сайте и в правилах противоречит друг другу, Маринки (кто это на банковском сленге?) в КЦ очень путаются в условиях. Реально ни о каких 10% заявленного кэшбэка говорить нельзя. Хотя мне казалось, что времена явного обмана рекламных слоганов уже прошли, но здесь в лучшем случае удастся получить 4% на повышенную категорию бонусами. И те еще нужно будет постараться перевести в деньги.

Успокаивает тот факт, что в пресс-релизе руководство банка заявляет, что введение бесплатного обслуживания и снятия наличных было первым шагом по улучшению кредитки. На втором этапе возьмутся за бонусную программу. Будем надеяться.

В остальном карта достаточно проста в использовании. Простой и понятный льготный период, стабильная процентная ставка на операции покупок, отсутствие каких-то скрытых подводных камней.

Она может подойти тем, кто не гоняется за повышенным кэшбэком и не тратит ежемесячно суммы более 100 000 рублей. В этом случае стабильный 1% кэшбэка клиент точно заработает, а если повезет с категорией повышенного начисления, то может даже увеличить эту сумму.