Что такое валютная биржа, что на ней продается и покупается

Содержание:

- Период становления валютных бирж

- Валютные торги онлайн на Форексе

- Основные функции биржи валют

- Порядок проведения биржевых валютных торгов — пошаговая инструкция

- Форекс программы

- Хеджирование

- Фьючерсы

- Что такое торги на валютной бирже и как они проводятся

- Шаг первый. Выбираем брокера

- Основные направления деятельности ММВБ

- Преимущества биржевых валютных торгов — ТОП-4 плюсов для участников

- Как начать торговать на валютной бирже – 5 шагов

- Заключение

- Какие есть комиссии за покупку валюты на бирже и вывод денег

Период становления валютных бирж

В отличие от других видов биржевой торговли, период становления валютных бирж пришелся на 50-е – 60-е гг. ХХ в. Основными странами, где он происходил, была Западная Европа. Соответственно изменялось законодательство стран. Параллельно происходила унификация структуры бирж, в которых выделилась:

- маклерская палата (для котировки валют, посредничества, регистрации сделок и надзорных операций);

- палата правления (для обеспечения соблюдения устанвых требований, объявления официальных котировок).

Южная Европа подключилась к этому процессу чуть позже – ближе к 80-м гг., так же, как и страны региона ЮВА.

Валютные торги онлайн на Форексе

Самой известной валютной биржей является Форекс. На самом деле, это целый мировой финансовый рынок, обслуживающий банковский, финансовые структуры со всего мира. Его основная задача — это предоставление платформы для обмена валют.

Онлайн-платформа биржи Форекс

Ее обменивают банки, в том числе и центральные, транснациональные компании, импортеры, экспортеры, инвестиционные фонды и частные лица с большой суммой капитала. На самом Форексе происходят свои валютные торги, а точнее скупка и продажа денег разных стран.

Как проходит трейдинг на Форексе

Обычная биржа валют онлайн торги проводит в реальном времени. Форекс ничем не отличается от нее, там точно так же мгновенно меняются котировки, есть свои живые графики. Даже если частное лицо проводит операцию не на главной платформе Форекса, а на сайте брокера, то курсы там будет точно таким же. Он меняется в режиме онлайн и единый для всех брокерских сайтов рынка Форекс.

[youtube https://www.youtube.com/watch?v=Gaf3TlAm_P4?ecver=2]

Всех участников биржи называют трейдерами, то есть торговцами. Для них основным товаром выступает валюта: самая разная — от фунтов стерлингов до гонконгского доллара. Финансовый рынок Форекс называют долляризованным, так как основной валютой на нем является американский доллар. Его чаще всего выбирают трейдеры для обменных операций. Доллар очень часто встречается и в валютных парах, которые бывают:

- Стандартными (основными). В паре с какой-либо распространенной валютой обязательно стоит доллар. То есть трейдер хочет купить его или же продать.

- Кросс-пары. Доллар стоит в паре с экзотической валютой.

- Экзотические пары. В них и вовсе не встречается доллар.

Сначала трейдер определяется с парой, потом выбирает сумму для обмена и совершает операцию.

Как трейдеры Форекса получают прибыль от валютных торгов

Любая биржа валют онлайн торги осуществляет на своей платформе. Брокерские сайты рынка Форекс точно так же работают на своей платформе, являющейся и компьютерной программой. Данные в ней отображаются онлайн и мгновенно меняются, как только котировки поменялись и на основной бирже. Здесь не может быть отставания, багов или других неточностей — трейдеры видят котировки в режиме реального времени.

Онлайн торги можно осуществлять и на своем ПК

Онлайн-торги проходят так:

- Участник делает прогноз относительно колебания курс интересующих его валют. Для этого он использует много методик, информации, цифр, а также фундаментальный, технический анализ.

- Выбор валютной пары и суммы для обмена.

- Трейдер нажимает на кнопку «Купить» или «Продать».

- После покупки или продажи на его счету оказывается сумма денег в нужной валюте.

- После этого торговец выжидает время для последующего обмена этой валюты. Ему нужно выждать такой курс, который позволит получить спекулятивную прибыль.

Трейдеры на Форексе получают доход от разницы курсов валют. Других путей заработка на этих биржах нет.

Основные функции биржи валют

Функции валютной биржи обусловлены тем, что бесконтрольная деятельность трейдеров способна привести к непредсказуемому эффекту.

Ниже описаны 4 основные функции валютной биржи.

1. Ценообразование

Одной из важнейших функций валютной биржи является ценообразование. Традиционно под ценой понимают соглашение продавца и покупателя по поводу ценности конкретного товара.

Максим Фадеев Специалист в области финансов и экономики. На валютной бирже это определение не является абсолютно достоверным. Дело в том, что биржа учитывает мнение не двух участников сделки, а огромного количества людей и организаций, действующих в конкретный момент на рынке.

Цены не образуются сами по себе, а базируются на множестве различных факторов:

- политические и экономические новости;

- военные конфликты;

- стихийные бедствия;

- настроение рынка (то есть большинства участников торгов).

Именно эти факторы определяют степень колебаний, предсказуемости и другие важные явления.

Результаты формирования цен отражаются на графиках. В итоге получается изображение, позволяющее оценить изменение стоимости инструмента, образовавшееся под воздействием рынка.

Трейдеры, которые много лет занимаются анализом рынка, могут выявить тенденции изменения цен. Основное влияние на них оказывают крупнейшие участники рынка. Обычно их называют мажоритарии, к которым относятся центральные банки, а также крупнейшие инвестиционные фонды.

2. Расчет и корректирование цен

Если спекулянтам предоставить волю, они могут обвалить курс валют. Поэтому цены контролируются Центральными банками. В качестве основного инструмента влияния на курсы они используют интервенцию, под которой понимают покупку и продажу иностранных валют. Также применяются и другие инструменты, позволяющие корректировать цены.

Спекулянты при этом имеют возможность получить неплохую прибыль, заключая сделки в областях перекупленности и перепроданности. С целью определения названых уровней трейдеры используют различные индикаторы.

В некоторых случаях Центральный банк может отказаться от контроля курса своей валюты. Итогом может стать резкий непредсказуемый скачок, который ведет к убыткам многих трейдеров.

ПРИМЕР: Именно такая ситуация произошла со швейцарским франком в начале 2015 года. До этого момента рассматриваемая валюта была достаточно стабильной. Когда же центральный банк перестал фиксировать ее стоимость, курс резко изменился.

Резкий скачок курса швейцарского франка (CHF) на валютной бирже

3. Организация торгов

Валютная биржа объединяет участников торговли валютами. Среди них преобладают брокеры и трейдеры.

Первые занимаются созданием благоприятных условий для ведения торговли на бирже. С этой целью брокеры предоставляют спекулянтам специальные терминалы, которые позволяют анализировать рынок и выставлять ордера, зарабатывая деньги.

4. Отбор участников торговли

Влиять на стоимость валют могут только крупные игроки рынка. Однако с развитием интернета возможность принять участие в торговле получили абсолютно все. Достаточно открыть специальный счет и внести на него минимальную сумму.

Но не стоит забывать, что новички очень часто поддаются эмоциям. Ими нередко овладевают жадность или страх. Итогом становится слив депозита, рынок вытесняет неопытных трейдеров в ходе естественного отбора.

Валютная биржа является достаточно сложным экономическим организмом. Она выполняет важные функции в ходе регулирования стоимости, а также организации торгов валютами.

Порядок проведения биржевых валютных торгов — пошаговая инструкция

Часто начинающие трейдеры теряются и не знают, как сделать первые шаги в валютной торговле. Первое, что следует понять — достичь моментального успеха не получится. Для этого понадобится упорно осваивать трейдинг и стратегии, изучая процесс. Специалисты рекомендуют действовать по стандартному алгоритму, чтобы максимально быстро достичь результатов и не сделать ошибок.

Шаг № 1. Выбрать брокерскую компанию

Выбирать брокера следует очень внимательно. Главным аргументом должна быть надежность компании, так как средства, зачисленные на мошеннический счет, гарантированно будут потеряны.

На сегодняшний день в РФ работает достаточно много проверенных брокеров, которые предлагают различные тарифы и условия сотрудничества.

Кроме тарифных ставок существуют такие параметры работы брокеров:

- длительность пребывания на рынке;

- лицензия на деятельность;

- наличие страховки;

- репутация компании;

- отзывы партнеров и трейдеров.

Шаг № 2. Открыть счет для торговли

Как правило, начинающие трейдеры справляются с этой задачей легко — процесс открытия счета достаточно простой и доступный.

Для открытия счета нужно:

- зарегистрироваться в личном кабинете;

- заполнить форму с личными анкетными данными;

- внести сумму на счет.

У каждой брокерской компании установлен собственный минимум средств для создания счета.

Шаг № 3. Проанализировать ситуацию на рынке

После того, как регистрация пройдена, а средства внесены, трейдер может начать участие в сделках.

Важно

Интуиция — не лучший советчик при открытии сделок. Исключение составляют только бинарные опционы

В остальных случаях не обойтись без анализа.

Аналитика является основой для составления прогнозов относительно торгов. Многие брокерские компании предлагают обучение новичкам. В обучающих материалах присутствуют азы как технической, так и фундаментальной аналитики. Большинство занятий проводятся на бесплатной основе.

Шаг № 4. Разработать стратегию торговли

Часто в интернете можно увидеть предложения по обучению универсальным стратегиям, которые приносят большую прибыль в любых сделках и на любых позициях. На самом деле, таких методик не существует.

Стратегия торговли предусматривает создание правил, по которым трейдер осуществляет вход и выход с биржи. Также в стратегию обязательно входят условия фиксации прибыли или убытков.

После того, как методика и стратегия созданы, необходимо их проверить. Для этого можно использовать статистические данные за определенный промежуток времени, либо тестировать при помощи демо-счета. Такой инструмент доступен у большинства брокерских компаний. С помощью демо-версии счета можно проверить, как работает стратегия, а также обнаружить ее недостатки без потерь реальных средств.

Также следует оценивать все риски. Например, предположить вариант, в котором тенденции рынка сместились в обратном направлении и не возвращаются.

Важно

Оптимальным считается, когда размер убытков не превышает 2-процентного порога от суммы на счете. Если убыток будет выше этого значения, трейдер рискует потерять все деньги.

Шаг № 5. Начать торговать

Когда все предварительные этапы завершены, стратегия выбрана и протестирована, трейдер может начать работать с реальными сделками. Обычно никаких проблем с этим не бывает.

Для начала следует определиться с объемом сделки. При расчете на дальнейшее повышение курса участник торгов покупает валюту при помощи клавиши Buy. Перед разворотом котировок в сторону снижения валюту продают. Для этого нажимают клавишу Sell.

Не следует поддаваться эмоциональным порывам. Только неотступное следование выбранной стратегии способно привести к успеху.

Следуя этому алгоритму, торговля становится доступна даже новичкам. Не следует рисковать и действовать по наитию. К торговле следует относиться, как к любой другой профессиональной деятельности, не превращая трейдинг в азартную игру, которая приведет к потере денег.

Форекс программы

Работать на рынке форекс практически невозможно без использования специальных forex-программ с помощью которых заключаются сделки.

Благодаря этим программам вы получите доступ на рынок ФОРЕКС и к рыночной информации, а все сделки сможете заключать моментально.

Программа, предназначенная для брокеров содержит новости рынка форекс, которые вы также можете видеть на главной странице этого сайта, и котировки.

Торговый терминал позволяет управлять торговыми счетами клиентов, их ордерами, обрабатывать заявки клиентов, получать необходимую информацию о клиенте и т.д.

Информационно-торговая система также содержит графики и инструменты, необходимые для построения технической картины валютного рынка.

Форекс трейдеры, используя торговую платформу, могут самостоятельно управлять собственными позициями.

MetaTrader 4 — наиболее популярная и удобная forex-программа.

MetaTrader 5

В 2000 году компания MetaQuotes Software Corp заявила о себе как создатель новых торговых терминалов линейки MetaTrader.

Сегодня компания имеет большое доверие со стороны многих клиентов в сфере финансов по всему миру. Эта компания — одна из немногих поставщиков на финансовые рынки программного обеспечения.

Данная компания не только разрабатывает программные продукты, но и предлагает такие решения своим клиентам, которые помогают получать им дополнительную выгоду и определенные преимущества.

За все время существования компании в качестве разработчиков для финансовых рынков направленного программного обеспечения ею были разработаны и внедрены четыре информационных платформы для организации на валютном рынке Форекс брокерского обслуживания это: MetaQuotes, FX Charts, MetaTrader 4 и MetaTrader 3.

Торговая платформа MetaTrader за непродолжительное время приобрела огромную популярность среди многих участников повседневных валютных торгов — от Форекс-брокеров до трейдеров.

Платформа MetaTrader 4 имеет все необходимые важные составляющие для организации деятельности брокеров и трейдеров на финансовых рынках.

Брокерские компании и дилинговые центры постепенно внедрили в работу новый торговый терминал MetaTrader 5, который на протяжении продолжительного времени тестировался на демо платформе.

Торговая платформа Форекс.

Хеджирование

Хеджирование – это меры, цель которых застраховать от различных рисков на финансовых рынках.

Или другими словами, получаем, что это договоренность купли/продажи валют по определенным ценам в будущем, чтоб уменьшить возможные потери, возникшие от разницы в курсе.

То есть, зная цену будущей сделки, обе стороны застрахованы от валютной разницы.

Хеджирование в некотором роде, можно воспринимать как вложение капитала для защиты от потерь во время ценовых изменении.

При оценке стоимости хеджирования необходимо учесть возможные потери, которые могут возникнуть, в случае если оно не будет использовано.

На рынке Форекс существуют два вида хеджирования:

- Для покупателя – это возможность хеджирования средств, для того, чтобы уменьшит риск потерь, в случае роста цен на товар.

- Для продавца – это возможность хеджирования средств, для того чтобы минимизировать риск от потерь в случае спада цен на товар.

Если все же произойдет тот случай, от результатов которого мы хеджировались, то убытков мы не понесем, но и всей прибыли тоже не получим.

Поэтому получаем, что данная операция направлена на уменьшение убытков, но не на увеличении прибыли.

Слово «хеджирование» в переводе означает «страховка».

Фьючерсы

Фьючерс — это некий контракт, заключенный на поставку в будущем определенного товара по фиксированной цене.

- Покупатель нового фьючерсного контракта берет обязательство в оговоренный срок купить товар.

- Продавец нового фьючерсного контракта берет обязательство в оговоренный срок продать товар.

Оба этих обязательства относятся к определенному количеству регламентированного товара, которые в конкретный срок в будущем будут исполнены, по той цене, какая была установлена в момент заключения фьючерса.

Таким образом, этот фьючерс в определенный срок должен быть выполнен – дата выполнения прописана в спецификации контракта на фьючерс.

Самыми продаваемыми товарами являются соответственно именно те, которые в повседневной жизни используются более всего.

Это фьючерсы на: золото, валюта, бензин, нефть, газ, сталь, хлопок, древесина, зерно.

Рынок фьючерсов всегда был более ликвидным, нежели рынок товаров, на которые фьючерсы торгуются. Тысячи трейдеров ежедневно торгуют фьючерсами на эти товары.

Все они хотят получить определенную прибыль, спекулируя фьючерсами — дешевле товары купить и дороже продать. Торгуют фьючерсами на фьючерсных биржах.

Величина фьючерсных контрактов всегда строго определена биржей, которая оговаривает качество и количество указанного в них товара.

Среди самых быстро растущих финансовых секторов мировых инвестиций находятся фьючерсы.

Что такое торги на валютной бирже и как они проводятся

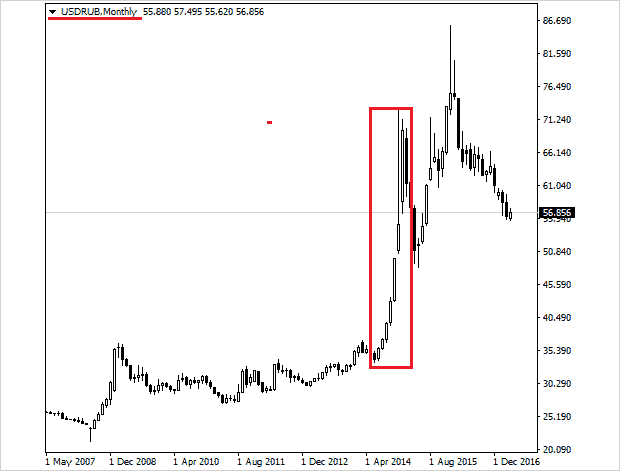

Возьмем валютную пару USD/RUB. По названию нетрудно догадаться, что это американский доллар и российский рубль. Рассмотрим на ее примере все многообразие торгов на валютной бирже.

С июля 2014 по январь 2015 американская валюта укреплялась по отношению к российской.

Причем достаточно мощно — на графике ежемесячных ценовых колебаний сплошное движение вверх:

График колебаний валюты №1

График колебаний валюты №1

Что нужно было делать для заработка? Покупать доллары, отдавая за них рубли.

К сожалению (а для крупных игроков — к счастью) толпа обычных людей, вдохновленных увещеваниями аналитиков из телевизора, выстроилась в очереди за долларом как раз тогда, когда он стоил уже 75-85 рублей.

Если толпа скупает что-то – жди разворота рынка. Он не замедлил последовать:

График колебаний валюты №2

График колебаний валюты №2

Порыв счастья миновал, народ стал продавать американскую валюту.

Да, это несложно. Но проблема в том, что средний человек не знает, когда покупать и когда продавать.

Чтобы принять правильное решение, нужно спрогнозировать рыночное движение (чуть более детально — в статье «Валютный рынок»). Выделяется две больших ветви аналитики: фундаментальная и техническая.

Фундаментальный анализ – предсказывание рыночных движений на основании глубокого изучения экономических показателей: ВВП, инфляции, безработицы, количества новых рабочих мест, процентных ставок банков и др.

В краткосрочной перспективе аналитик определяет, кто на рынке сильнее: трейдеры, зарабатывающие на росте валюты (быки) или спекулянты, делающие деньги на ее снижении (медведи). Помогает в этом вторая ветвь – технический анализ.

Например, если я вижу на рынке восходящую тенденцию, то попытаюсь определить уровни поддержки и сопротивления и буду торговать от них:

Восходящая тенденция евро и доллара

Восходящая тенденция евро и доллара

Но не только от них. Сверюсь с показаниями индикаторов, найду горизонтальные уровни, воспользуюсь другими инструментами.

Пестрые рекламные заголовки, упомянутые во введении, чаще всего иллюстрируют торговлю на новостях.

Трейдеры планировали, что ВВП будет выше, чем в прошлом квартале, а он оказался ниже, рассчитывали на снижение безработицы, а по факту наблюдается рост.

Такие неожиданности вызывают резкие ценовые колебания. О новостной торговле мы говорили ранее в статье «Форекс обучение с нуля» — добро пожаловать.

Почему я рассказываю вам именно про валютный рынок?

Во-первых, про биржи ценных бумаг материал уже написан – загляните в «Фондовый рынок», во-вторых, есть у валюты ряд преимуществ.

Все, теперь переходим к плюсам торгов на Форексе.

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Основные направления деятельности ММВБ

Валютная биржа – организованный участник на соответствующем рынке, представляющий юридическое лицо, организующее и регулирующее биржевую торговлю иностранной валютой. Основные направления деятельности ММВБ – это:

- регулярные операции на денежном рынке;

- организация торговли ценными бумагами;

- оказание информационных, консультационных услуг акционерам и членам биржи;

- разработка и обеспечение ПО и автоматизированных комплексов для расчетов и операций;

- расчеты по заключенными сделкам (проводятся через Расчетную палату ММВБ);

- разработка типовых контрактов, документов для официального оформления производимых на валютном рынке операций;

- обмен денежных средств в неконвертируемых валютах и свободно конвертируемыми валютами (на основе спроса/предложения).

Это интересно: именно на ММВБ устанавливается текущий рыночный курс российского рубля ко всем иностранным валютам.

Преимущества биржевых валютных торгов — ТОП-4 плюсов для участников

Основная часть новичков приходит на валютные торги через Форекс — онлайн-биржу, торгующую валютными парами. В сравнении с фондовыми биржами такая торговля имеет множество плюсов. Наиболее значимые из них четыре, которые будут рассмотрены в пунктах ниже.

Преимущество № 1. Кредитное плечо

На Форексе валютные торги осуществляются в виде лотов. То есть, сделка может быть совершена только с одной валютой.

Величина лота составляет 1 тысячу валютных единиц, потому все позиции должны быть кратны этому значению. Редкий трейдер имеет в распоряжении такие суммы на счетах, у многих собственных средств не хватает на приобретение даже одного лота.

Для таких ситуаций предусмотрено кредитное плечо, которое выражается в виде математического соотношения собственных и заемных средств. Под собственными понимаются деньги на счету трейдера, под заемными — те деньги, которые он одалживает у брокерской компании.

Размер плеча может варьировать. Максимально оно достигает пропорции 1:500. Профессионалы предостерегают от использования плеча выше 1:100, как рискованного.

Таким образом, плечо может помочь заработать больше денег, но может увеличить риски потерь. Это хорошо видно на примере использования плеча соотношением 1 к 10, когда трейдер вкладывает все свои деньги. Если курс валюты упадет на 10% или более, трейдер потеряет все свои средства.

Преимущество № 2. Возможность торговать удаленно

В отличие от фондового рынка, который прежде функционировал в специальных помещениях и залах, и только в последнее время переместился в интернет, валютный рынок Форекс был создан сразу в онлайн форме.

Для того, чтобы торговать валютами, не нужно тратить время на дорогу. Для этого необходимо только установить ПО терминала на компьютер или гаджет с выходом в интернет. После этого можно анализировать рынок и участвовать в сделках.

Также на Форексе можно не только непосредственно участвовать в торгах, но и пополнять базу статистических и аналитических знаний.

Преимущество № 3. Отсутствие зависимости от времени суток

Фондовые биржи работают в режиме дневных сессий, прекращая деятельность в ночное время. Биржи валют работают круглые сутки, закрываясь только в нерабочие дни. При этом, даже когда рынок не работает, котировки курсов продолжают меняться, отражаясь на графике.

Часто бывает, что при открытии биржи некоторые курсы демонстрируют немалые разрывы. Эти моменты в трейдинге называются гэп. Плюсом биржи валют является то, что такие ситуации случаются значительно реже за счет круглосуточной работы.

Иногда в рабочие дни приостанавливаются торги по некоторым валютам. так бывает, если в стране-эмитенте в этот день государственный праздник.

Преимущество № 4. Дополнительный заработок

Ряд трейдеров торгует с использованием краткосрочных периодов сделки. Таймфреймы составляют от 1 до нескольких минут.

Те, кто работает на коротких периодах, используя малые изменения цен валютной пары, называются скальперами. Такая торговая стратегия называется скальпингом, и требует от трейдера безотрывного присутствия у монитора.

Не каждый трейдер готов отдавать торгам столько времени. Биржа валют предусматривает и другие виды стратегий, например, на среднесрочных и длительных периодах. В целом, на трейдинге можно неплохо заработать, увеличив свой доход.

Как видно из сказанного, валютные биржи во многом выигрывают в сравнении с фондовым рынком. Также торговля валютой хорошо подходит для новичков трейдинга.

Как начать торговать на валютной бирже – 5 шагов

Чтобы начать торговать на валютной бирже на реальные деньги, надо пройти пять шагов. Вот они.

Найти лицензированного брокера

Вам нужно найти брокера с лицензией Центрального банка Российской Федерации. Чтобы не страшно было доверять ему деньги. И не бояться, что он вас «кинет».

Центральный Банк предъявил очень жесткие требования к брокерским компаниям, поэтому официально остаться на российском рынке смогли очень немногие фирмы: Альпари, Финам, Альфа-Форекс. Они контролируются центральным банком и сильно переживают за свою лицензию, поэтому не мошенничают.

Хотя, по идее, даже лицензированные брокеры могут лишить вас ваших денег и свалить вину на какое-то форс-мажорное обстоятельство или технический сбой. И никому вы ничего не докажете, потому что при регистрации обязательно поставите галочку «Согласен с правилами» .

Но они все-таки трясутся над лицензией Центрального банка, поэтому я лично не знаю случаев, которые подрывали бы доверие к брокерам-акулам типа Финама.

Подробнее о выборе брокера Форекс читайте в моей статье на эту тему.

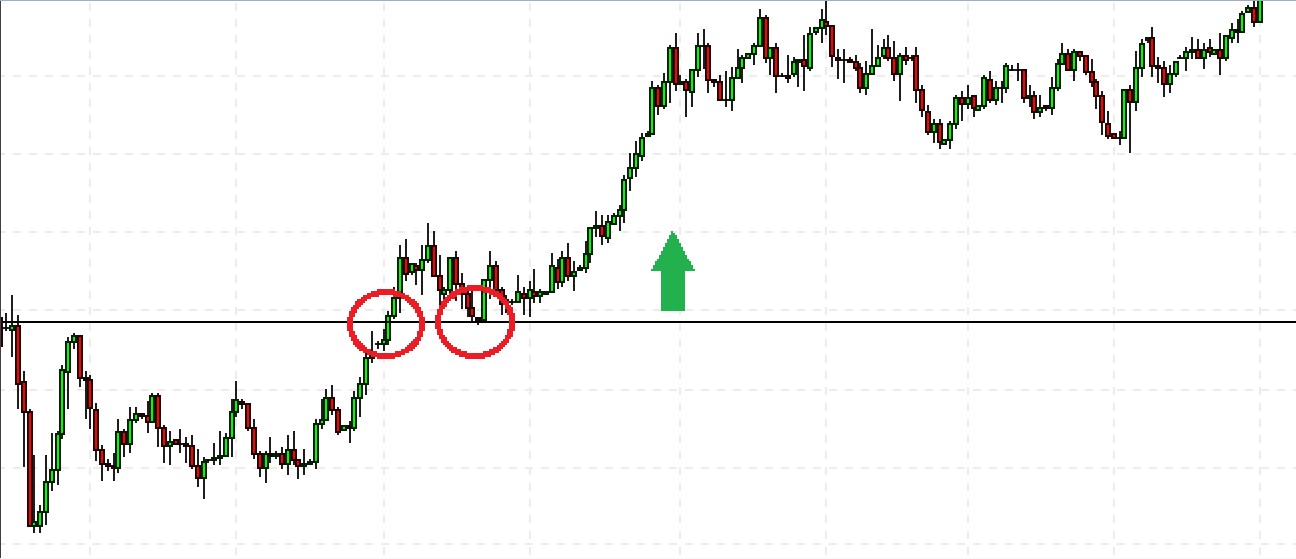

Изучить технический или фундаментальный анализ

Сделки на рынке надо открывать на основании анализа, а не вашего воображения. Не надо делать так: «Мне кажется, что цена пойдет вверх, надо открыться на повышение, нет, вот отсюда она должна пойти вниз – откроюсь на понижение».

Все ваши действия должны быть обоснованы. Например: «Цена пробивает уровень предыдущей вершины (первый красный кружок), начинает использовать этот уровень как линию поддержки (второй красный кружок) – значит, уровень сильный, высока вероятность движения цены наверх. Открываюсь на повышение».

Это пример технического анализа рынка, когда вы изучаете историю ценовых колебаний, чтобы через нее прогнозировать будущее.

Есть еще фундаментальный анализ – когда вы анализируете общую экономическую ситуацию, читаете финансовые новости и принимаете решение на основе этих данных. Например: «Евросоюз ввел новые санкции против России – значит, курс рубля к доллару должен снизиться, открываюсь на повышение».

В технической и фундаментальной аналитике есть очень много направлений, подходов и стратегий. Вам надо выбрать какую-то свою стратегию, проанализировать ее эффективность и неукоснительно ей следовать.

Потренироваться на демо-счете

Демо-счет – это платформа с игрушечными деньгами, но настоящими графиками и реальным временем. Он помогает потренироваться нажимать на кнопки в торговом терминале, опробовать торговую стратегию, в целом понаблюдать за движениями разных валютных пар. Поиграйтесь там, чтобы привыкнуть к терминалу и вообще к рынку.

Начинать торговать сразу на реальном счете нельзя. Сольете деньги.

Открыть реальный счет

Когда выбран надежный брокер, найдена хорошая торговая стратегия, пройдена практика на демо-счете – можно пробовать открывать реальный счет и заключать сделки на настоящие деньги.

Ни в коем случае нельзя вносить на реальный торговый счет заемные деньги. Вы можете случайно нажать не на ту кнопку и все потерять, стратегия может не сработать. В конце концов какая-нибудь шокирующая новость может перевернуть рынок вверх дном и вы все потеряете.

Начать торговать

Когда все предыдущие шаги пройдены, остается только начинать открывать реальные сделки.

В реальной торговле надо обязательно следовать правилам управления капиталом. В каждой сделке вы должны рисковать не более чем двумя процентами от своего депозита, обязательно выставлять защитные приказы (Тейк Профит и Стоп Лосс), воздерживаться от торгов в моменты выхода важных новостей, когда рынок колышет в разные стороны.

Заключение

Если вам понравился наш материал, пожалуйста, поставьте ему рейтинг, лайк в соцсетях и отзовитесь положительным комментарием. Удачи, максимального профита в биржевой игре!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Какие есть комиссии за покупку валюты на бирже и вывод денег

Когда человек покупает доллары в банке, комиссии за обмен уже заложены в курс валюты (поэтому он менее выгодный, чем на бирже). При покупке на бирже все сборы платит сам покупатель.

Вот какие расходы нужно учитывать при покупке валюты на бирже:

1. Комиссия Московской биржи: при покупке до 1000 евро или долларов она составляет 0,075%, минимум 1 ₽.

Скриншот с сайта Московской биржи

2. Комиссия брокера: её устанавливает сам брокер, причём у одного брокера может быть несколько тарифов с разной комиссией. Кроме того, комиссия может быть ниже при большой сумме сделок — например, от 200 000 ₽ за день. Обычно брокер берёт процент от сделки — несколько десятых или даже сотых. Например, есть тарифы с комиссией 0,3% или 0,05%. Иногда вводится минимальный размер комиссии, например 1 ₽.

3. Комиссия за перевод денег с брокерского счёта на банковский. Некоторые брокеры бесплатно выводят деньги на счёт в банке «своей» экосистемы. Например, из «Тинькофф Инвестиций» валюту можно без комиссий перевести на карту банка «Тинькофф». «Открытие Брокер» бесплатно переводит деньги на карту банка «Открытие», а за перевод на карты других банков взимает комиссию и дополнительное вознаграждение. Оно составит $25 или €25 при переводе долларов и евро соответственно.

Чтобы избежать лишних комиссий, лучше открывать брокерский счёт в своем банке, советует ведущий аналитик по глобальным исследованиям «Открытие Брокер» Андрей Кочетков.