Правило 50/30/20

Содержание:

- Шаг 3.Вести учет расходов

- Как лучше планировать свои личные доходы и расходы

- С чего начать составление семейного бюджета на год: пошаговая инструкция

- Планирование семейного бюджета: чего нельзя допускать?

- Приложения для учета расходов и доходов

- Структура семейного бюджета

- Результаты проекта: стоимость привлечения одного клиента снизилась в три раза

- У вас должна быть четкая цель, для чего вам нужно откладывать деньги

- Часть 1. 3+ простые методики

- Как составить семейный бюджет на год, опираясь на график доходов

- 3 совета, как вести семейный бюджет при нерегулярных доходах

- Мои выводы

Шаг 3.Вести учет расходов

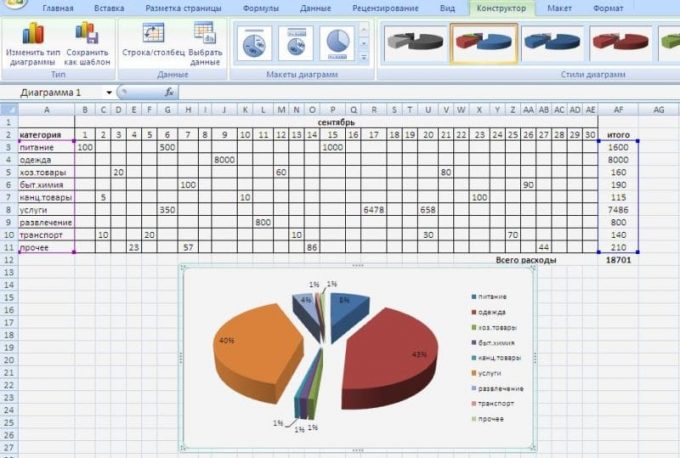

Учет расходов поможет понять, куда уходят деньги, и потом скорректировать семейный бюджет. Есть специальные программы для учета, например:

- Изифинанс;

- Коин-кипер;

- Дзен-мани.

Но можно записывать траты просто в блокноте, заметках на телефоне или Экселе. Главное — чтобы было удобно и просто это делать. Со сложными программами есть риск забросить это дело.

Расходы можно записывать в гугл-таблице с подробностями  Или кратко в заметках на телефоне

Или кратко в заметках на телефоне

Записывать расходы нужно, чтобы потом отнимать их из общего бюджета. В начале месяца в таблице с семейными расходами записано по статьям, на что сколько денег есть:

Когда тратим деньги на какую-то категорию, отнимаем из суммы в бюджете, сколько потратили. Например, отложили на ипотеку, вычитаем от строчки «Ипотека», закупили продукты из списка еженедельных на 1500 ₽, вычитаем из строчки «Продукты еженедельное».

Вычитать можно не каждый день, а раз в три — пять дней, но важно делать это регулярно, иначе траты забудутся и учет расходов будет неверным. Вот так будет выглядеть бюджет в середине месяца:

Вот так будет выглядеть бюджет в середине месяца:

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

А так — в конце:

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

Если вышли за пределы какой-то статьи расходов, придется компенсировать из другой, например, так получилось у Любы из таблички: она потратила на парикмахерскую больше, чем планировала, но зато сэкономила на развлечениях.

В следующем месяце нужно пересмотреть ту категорию, траты по которой получились больше плана. Надо подумать, будет ли такое повторяться, и если да, увеличить сумму.

Как лучше планировать свои личные доходы и расходы

Если вы никогда не вели учёт доходов и расходов, вам предстоит научиться всё записывать. Потому что прежде, чем планировать, надо увидеть реальную картину — то, что есть сейчас.

Если вы думаете, что вы и так знаете свои доходы и расходы, то давайте поступим так:

- Вы составляете бюджет на год, пусть и примерный, стараетесь учесть всё;

- Живёте по этому бюджету целый месяц, не отклоняясь;

- Анализируете результат — какие статьи бюджета совпали с планом, а где значительные расхождения, что вы ещё не учли;

- На основании анализа вносите коррективы в бюджет;

- Живёте по нему ещё месяц;

- Анализируете — и так далее.

С чего начать составление семейного бюджета на год: пошаговая инструкция

Поэтапно следуйте описанным ниже рекомендациям и советам по распределению денег — лично убедитесь в их эффективности.

- Оцените сумму своих долгов.

Самым важным действием является погашение имеющихся задолженностей. Необходимо расписать все долговые обязательства и сформировать график ускоренных выплат.

Самым важным действием является погашение имеющихся задолженностей. Необходимо расписать все долговые обязательства и сформировать график ускоренных выплат.

Предположим, у вас есть обязательство по выплате 6 000 рублей. Делим сумму на 12 равных частей и получаем 500 рублей. Получается, что при обычном раскладе вы будете вносить по 500 рублей каждый месяц, но для ускоренного погашения ежемесячные выплаты нужно постепенно увеличивать. Получаем такую схему:

- в первый месяц вносите 500 рублей;

- во второй – 500*2 = 1000 рублей;

- в третий плата составит 1500 рублей;

- в четвертый – 2000 рублей;

- и оставшийся остаток в 1000 рублей плюс требуемый банковский процент вы погасите уже в пятом месяце.

Все выплаты по кредитам, имеющимся долгам должны быть прописаны в графе расходов. Из-за того, что удвоение суммы происходит лишь со второго месяца, будет достаточно времени для выделения необходимых средств, исключив лишние траты. Таким образом, уже через пять месяцев вы станете полностью свободным в финансовом плане и сможете превратить свободные деньги в новые активы.

Запишите основные расходы.

Если такое планирование для вас нечто новое и неизведанное, для начала изучите основные статьи трат:

Если такое планирование для вас нечто новое и неизведанное, для начала изучите основные статьи трат:

- Плата за коммунальные услуги и аренду квартиры (если она не находится в собственности).

- Оплата продуктов, в том числе с расчетом на праздничные и выходные дни.

- Покупка необходимых предметов гардероба (сезонный шопинг).

- Чистящие вещества для уборки и чистки, косметические и гигиенические принадлежности.

- Подарки и гостинцы.

- Абонентская плата за WiFi и сотовую связь.

- Бензин для личного авто или оплата проездных документов на городской транспорт.

- Детские товары, игрушки, секции и т.д.

- Налоговые взносы.

- Средства в резерве.

Как только спланируете все ежемесячные взносы, вспомните о важных платежах: налог на авто, обязательное страхование и другие. Теперь у вас будет полное представление о том, сколько денег и на что требуется. Рассчитайте ежемесячный размер платежей и выстраивайте дальнейшую тактику, опираясь на перечисленные пункты.

Определите удобный способ ведения бюджета.

Для более удобного и наглядного анализа можно завести блокнот учета, сделать распределение семейного бюджета на год в Excel или установить наиболее понравившееся приложение на свой планшет или телефон. Выбирайте то, что наиболее удобно лично для вас.

Для более удобного и наглядного анализа можно завести блокнот учета, сделать распределение семейного бюджета на год в Excel или установить наиболее понравившееся приложение на свой планшет или телефон. Выбирайте то, что наиболее удобно лично для вас.

Создайте резервный фонд для непредвиденных ситуаций.

Резервный фонд семьи — обязательное условие организации запасов. В экстренном случае не придется вырывать деньги из запланированных на что-то другое, снова влезать в долги и переживать по этому поводу. Вы просто используете накопленную «подушку безопасности», а со следующего месяца снова начнете ее формирование путем откладывания свободных денег.

Резервный фонд семьи — обязательное условие организации запасов. В экстренном случае не придется вырывать деньги из запланированных на что-то другое, снова влезать в долги и переживать по этому поводу. Вы просто используете накопленную «подушку безопасности», а со следующего месяца снова начнете ее формирование путем откладывания свободных денег.

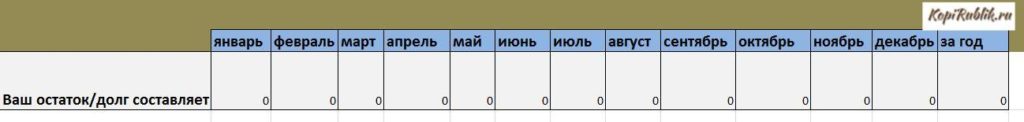

Запланируйте ваши сбережения.

В таблице распределения средств оставьте достаточно места для учета входящего потока, поступлений от пассивного дохода и т.д. Для этого проведите анализ средств, которые вы получаете каждый месяц, и вычтите из них суммы на первостепенные нужды. Оставшаяся дельта и будет показателем ваших сбережений. К сожалению, на первых порах можно часто увидеть в этой графе минусовое значение. Это повод задуматься о более рациональном использовании средств или о дополнительных способах заработка. Важным является факт, что по составленной таблице ясно видно остаток на последний месяц — это даст возможность начать «шевелиться» уже сейчас, если показатель вас не устраивает.

Планирование семейного бюджета: чего нельзя допускать?

Вести семейный бюджет нужно обязательно. Почему? Иначе вы будете тратить много денег на еду, и у вас не будет оставаться на крупные покупки, развлечения, отпуска. Другой вариант – деньги вообще будут непонятно куда расходиться и заканчиваться раньше, чем вы их заработали. Это происходит намного чаще, чем может показаться – и ноги проблемы растут из финансовой безграмотности.

Рассмотрим основные ошибки, которые допускают люди при планировании семейного бюджета:

Беспорядок в финансах и в голове – деньги любят порядок и счет. Если вы думаете, что их будет много тогда, когда вы начнете зарабатывать столько то и столько то, то сильно заблуждаетесь. Деньги есть в том доме, где их содержат в порядке – считают, учитывают, планируют, тратят с удовольствием и с умом.

Игнорирование «дыр». Такие «дыры» есть в любом семейном бюджете – и деньги утекают в них, как вода. Обращаться с главными пожирателями финансов нужно особым образом и очень строго. В среднем в неизвестном направлении у семьи уходит 10-40% дохода – и это очень много. Когда поймете, сколько именно и куда именно уходит, то сможете предпринимать меры.

Непонимание того, куда и сколько уходит денег. Пока вы не ведете учет и не считаете в процентах своих ежемесячные расходы по категориям, вы не знаете, сколько тратите на питание, сколько на развлечение, авто, транспорт, салоны красоты и так далее. Открытия для многих оказываются удивительными и далеко не приятными

Повышайте эффективность планирования – не так важно даже, сколько именно денег в месяц вы потратите, как то, куда именно они пойдут. Отсутствие целей – вы должны понимать, зачем считаете, планируете, ограничиваете себя в чем-то, и что вам это даст

Когда впереди будет стоять цель в виде покупки машины, шубы или поездки на море, жить по новой схеме будет намного проще и приятнее.

Незнание смысла тайм-менеджмента. Это не страшное новомодное слово, а умение планировать свою жизнь – и касается это как финансов, так и других вопросов, сфер.

Игнорирование необходимости своевременного погашения долгов – сначала вы тянете до последнего, а потом ищете, чем бы покрыть хотя бы ежемесячные проценты по кредитам. Так быть не должно – сначала долги, а потом другие траты.

Растрата основной части семейного бюджета в первые дни поступления средств – зарплату получили, и можно гулять, тратя деньги направо и налево. Рано или поздно (а обычно рано) они заканчиваются, приходится считать и планировать остатки, что сделать эффективно очень проблематично.

Отсутствие резервов – у каждого человека, в каждое семье должна быть подушка безопасности. Вы можете точно рассчитать расходы до копейки, но от непредвиденных ситуаций (сломалась машина или компьютер, вы заболели и т.д.) не застрахуетесь. Чтобы не выходить за ежемесячные лимиты, сделайте маленький запас – он покроет непредвиденные расходы.

Пример правильного расходования средств – вы получаете деньги, погашаете долги и создаете резерв (его процент от ежемесячного дохода определяется в индивидуальном порядке). Затем нужно будет оплатить постоянные расходы (коммуналка, проездной на метро, детский сад, пр.) и распределить остаток денег на личные нужды. На личные нужды финансы оптимально распределять не просто так, а по статьям – что на обучение, что на вещи и развлечения.

Приложения для учета расходов и доходов

Coinkeeper — это самое простое на мой взгляд приложение, лёгкий и приятный интерфейс. Есть ещё 3 версия, но она мне не понравилась интерфейсом. Недорогая вечная подписка в районе 500 рублей по акции, автоматическое распознавание смс от банков, внесение операций в пару кликов. Возможность создавать цели в приложении без перевода средств на отдельные счета. Есть веб версия и семейный учет.

Дзен мани — одно из популярных сервисов, конкурент предыдущего. Простое меню, автоматическое добавление операций из приложений банков. Распознавание смс и пуш уведомлений. Семейный учет, цели (только в веб версии), анализ трат и доходов по категориям. Различные подсказки и другие фичи.

Easyfinance — самый первый сервис в России по ведению бюджета . Есть веб версия и приложение для смартфона. Возможности программы учет долгов и кредитов, планирование целей, учет доходов (инвестиции, вклад, пифы и т.д.)

Таблица Excel — я использую гугл таблицы в связке с дзен мани (у меня просто вечная подписка). При создании новой таблицы можно сразу выбрать шаблон годового или месячного бюджета. Это дает более наглядную картину ваших средств. Также можно вести таблицу в связке с онлайн банком, так как во многих есть анализ финансов. Заполняем каждую неделю или в конце месяца.

Вот вам для примера один из шаблонов(на первое время вам его хватит): https://docs.google.com/spreadsheets/d/13-EeN6xprlF4EBiW70PSy15J6uVBjOZJxiZ3vw98cpY/edit?usp=sharing после чего нажмите «файл» и создать копию. У вас должен быть аккаунт гугл (почта). Если нет, то нужно зарегистрировать, делов на пару минут.

Структура семейного бюджета

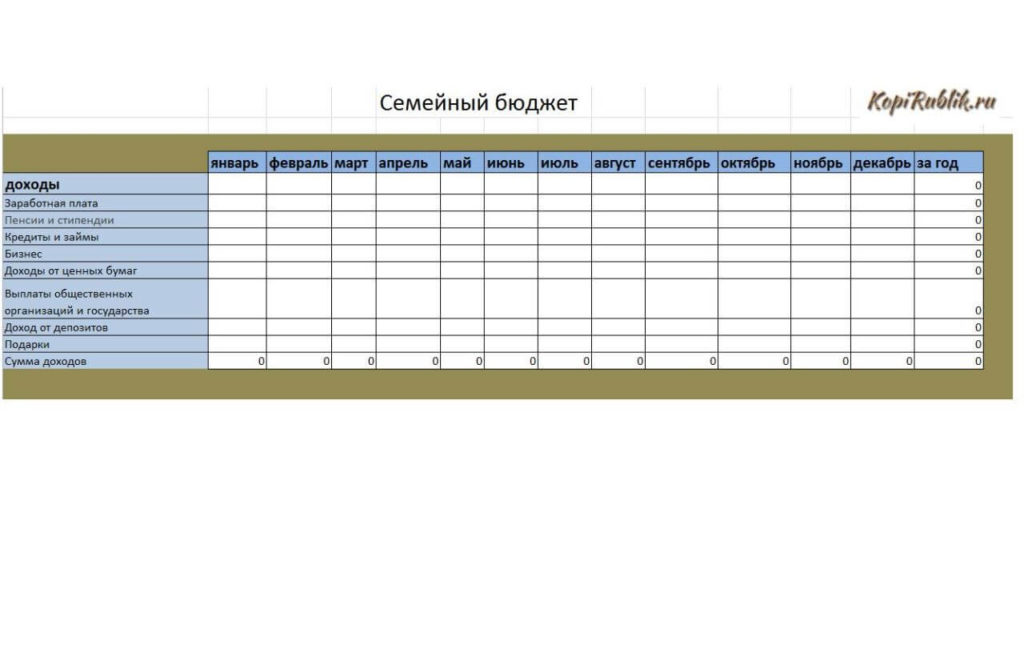

Две главные составляющие финансового плана – это доходы и расходы.

Источниками доходной части являются:

- Доходы от предпринимательской деятельности;

- Заработная плата;

- Кредиты и займы;

- Пенсии и стипендии;

- Доходы от акций, облигаций и иных ценных бумаг;

- Доходы от сдачи недвижимости в аренду;

- Выплаты и льготы из общественных организаций.

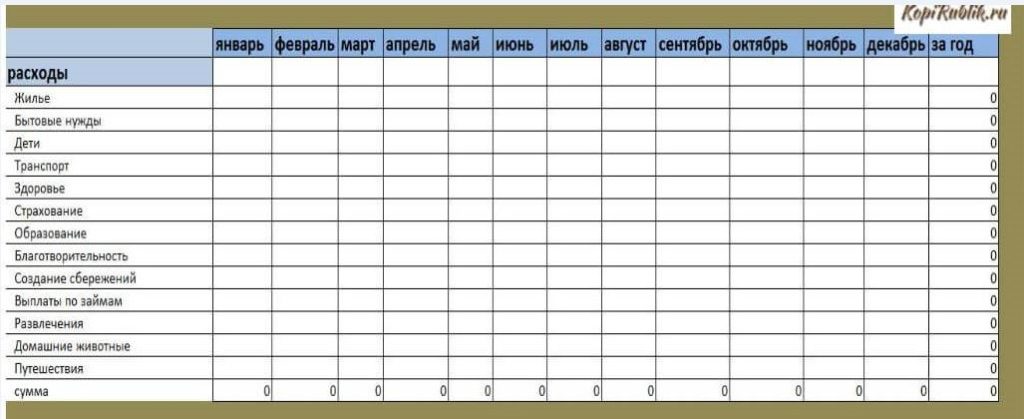

Расходная часть включает в себя следующие пункты:

- Питание;

- Жилье;

- Транспорт;

- Домашние животные;

- Выплаты долгов;

- Создание резервов;

- Одежда;

- Мебель и домашняя утварь;

- Вредные привычки;

- Медицинское обслуживание;

- Образование;

- Досуг и развлечения;

- Путешествия;

- Налоги;

- Непредвиденные издержки;

Представленные таблицы помогут получить общее

представление об основных структурных элементах бюджета

Пример таблицы в части доходов

Пример таблицы в части расходов

Пример таблицы с итогами

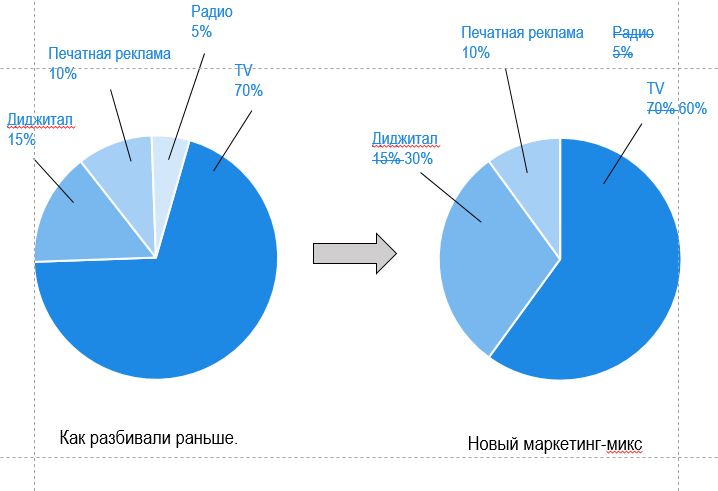

Результаты проекта: стоимость привлечения одного клиента снизилась в три раза

Оператор сравнил эффективность предыдущего распределения бюджета и новой методологии и выяснил, что стоимость привлечения клиента снизилась в три раза.

Чтобы маркетологам было проще распределять бюджет, мы создали «калькулятор»: специалисты задают сумму и получают оптимальное разбиение.

Например, если бюджет небольшой, то лучше вкладываться в интернет-рекламу. А при крупных суммах — закупать рекламу на телевидении, потому что люди будут идти в магазины благодаря эффекту затухания.

Теперь маркетологи могут посчитать ROAS (return on ad spend) — рентабельность затрат на рекламу. Они понимают, какой доход приносит каждый вложенный доллар.

Новое распределение бюджета

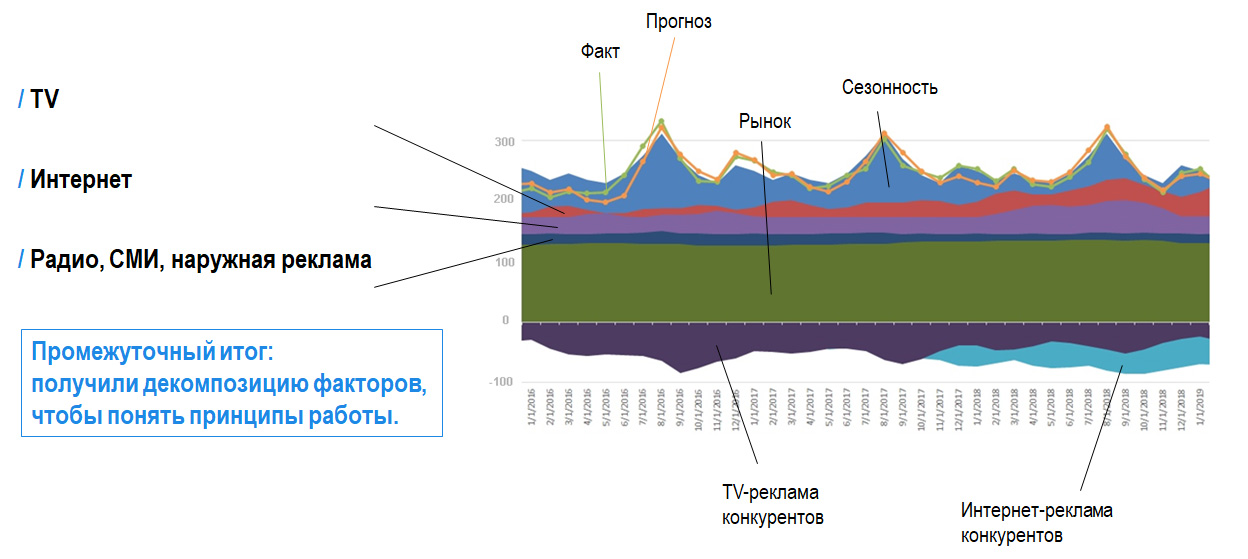

В результате моделирования мы получили следующие данные.

-

Для каждого из каналов определили цифровое значение влияния медиаканала, а также значение постоянного фактора.

-

С помощью построенных моделей определили коэффициенты задержки и затухания, оценили влияние каждого из медиаканалов.

-

Построили модели, которые показывают, что при одной комбинации рекламы приходит 50 человек, а при другой — уже 150.

На основе этих данных определили, как работает каждый медиаканал.

Интернет-реклама эффективна, работает без задержек и без затухания.

Реклама на телевидении эффективна с большим периодом затухания, но и с изначальной задержкой влияния.

Реклама на радио, в прессе или наружная реклама имеют минимальную эффективность, работают с небольшими задержкой и затуханием.

С новым распределением медиа-микса в магазины пришло в три раза больше человек.

По итогу проекта смогли оценить, какую долю клиентов получили благодаря рекламе в интернете, а какую на TV. Определили, сколько человек пришло даже без рекламы — только благодаря узнаваемости бренда и общему спросу на рынке.

Выявили сезонные факторы, например, праздники и отпуска. Благодаря информации о рекламе конкурентов смогли оценить, какую часть клиентов конкуренты «забрали» у нашего заказчика.

У вас должна быть четкая цель, для чего вам нужно откладывать деньги

Формулировать цель рекомендуется в несколько этапов.

Предварительная подготовка

Начинать стоит со строгого планирования своего бюджета — подсчетов, на что и в каком количестве расходуются деньги. Это позволит определить категории, на которых можно сэкономить без ущерба для качества жизни. На этом этапе может обнаружиться, что расходы превышают доходы, и тогда первостепенной задачей станет изменение ситуации.

Определение сроков и суммы

Правильная цель выглядит следующим образом: «Нужно 300 000 руб. к сентябрю, чтобы сделать ремонт». В такой формулировке указан и срок, и сумма цели. Затем высчитывается количество месяцев, и сумма делится на обозначенный срок. Например, 300 000 руб. / 10 мес. = 30 000 руб. нужно откладывать с зарплаты, чтобы сделать ремонт без заемных средств.

Сроки нужно устанавливать адекватные. Если доход в месяц не превышает 20 000 руб., невозможно откладывать больше этой суммы. Лучше установить срок в 1,5-2 раза больше, но копить без кредитов и займов.

Расстановка приоритетов

Откладывать одновременно на несколько глобальных целей можно, но срок их реализации отодвинется, а медленное продвижение может демотивировать. Нужно расставить приоритеты и откладывать деньги сначала на одну цель, а после ее достижения на другую.

Но даже таких задач должно быть не больше 4-5, чтобы эффективность накоплений не снизилась.

Часть 1. 3+ простые методики

Для начала разберем три предельно простые схемы, которые позволяют очень быстро и без больших затрат времени планировать семейный бюджет. Скорее всего, позднее Вам понадобится больше деталей и возможностей для анализа своего бюджета, тогда можно будет перейти к более развитым инструментам (типа программы ведения семейного бюджета) или разработать на основе этих простых схем более сложную, подходящую под Вашу финансовую ситуацию.

Кстати, авторы этих схем единодушно предлагают сберегать 20% от каждого полученного дохода, так что чем раньше это превратится в финансовую привычку, тем лучше. Еще один момент, в котором они все сходятся: цель состоит в уменьшении доли обязательных (необходимых, насущных) расходов в общей сумме расходов семьи, что позволит повысить уровень жизни.

1.1. Автор книги «The Only Investment Guide You’ll Ever Need» (Единственное руководство по инвестированию, которое когда-либо Вам может понадобится) Эндрю Тобиас предлагает следующее простое и эффективное решение проблемы бюджетирования:

- Шаг 1. Уничтожьте кредитные карты (избавьтесь от кредитов и долгов).

- Шаг 2. Сохраняйте и/или инвестируйте 20% от дохода (никогда не тратьте эти деньги).

- Шаг 3. Живите на оставшиеся 80% в свое удовольствие.

Просто, не так ли? Только помните, сначала откладываем 20%, а только потом тратим, иначе в конце месяца может оказаться, что откладывать совсем нечего. Кстати, если сумма в 20% кажется неподъемной, попробуйте начать с 10% или даже с 5%, чтобы выработать привычку и создать начальный фонд сбережений (резервный фонд семьи). Для усиления этой методики можно также то, что остается после трат в конце месяца, также добавлять в резервный фонд.

1.2. В книге «All Your Worth: The Ultimate Lifetime Money Plan» (Все ваше благосостояние: главный денежный план на всю жизнь) авторы утверждают, что для того чтобы достичь финансового успеха, необходимо держать три области «приложения» Ваших финансов в сбалансированном состоянии. Поэтому они предлагают разделить общий доход на три части:

- 50% пустить на необходимые вещи (продукты, аренда, транспорт, страховка, основная одежда и т.п.)

- 30% пустить на желанные вещи (кабельное телевидение, модная одежда, украшения, походы в ресторан, билеты в театр, книги, хобби и т.п.)

- 20% пустить на сбережения (в том числе на погашение долгов).

Таким образом, Вы одновременно и сберегаете довольно большую сумму (попутно избавляетесь от долгов, если они есть), и живете в свое удовольствие (30% от доходов на развлечения и приятности). Не факт, что при текущем уровне доходов и расходов Ваша семья может легко «вписаться» в эту схему, но можно рассматривать ее как некий идеал.

1.3. Правило 60%, которое предложил автор статей на сайте MSN Money, Ричард Дженкинс. Мы уже говорили об этой схеме в статье о . Вкратце, Дженкинс предлагает совокупный доход поделить на 5 частей, из которых порядка 60% уходит на текущие расходы.

- Текущие расходы – 60%.

- Пенсионные накопления – 10%.

- Долгосрочные покупки и выплаты – 10%.

- Нерегулярные расходы – 10%.

- Развлечения – 10%.

Более подробно о методе 60% и других способах составления бюджета в конвертах можно прочитать в статье Составляем семейный бюджет: метод конвертов и его вариации.

Как составить семейный бюджет на год, опираясь на график доходов

Выстраивая план семейного бюджета, могут возникнуть трудности с распределением расчетного периода. Общество подчиняется календарному ритму, так как все выплаты производятся согласно месячному циклу – квартплата, услуги ЖКХ, кредиты, родительские платы за детские учреждения, кружки, секции. Но доходы не всегда поступают в соответствии с календарным месяцем.

- Не составит труда согласовать колонки доходов и расходов для людей, получающих зарплату раз в месяц или чаще. Особенно, если суммы фиксированные. Это люди, работающие на окладе, получающие проценты от вкладов, социальные выплаты и постоянную зарплату. Именно на таких предсказуемых доходах и базируются готовые графики бюджетирования.

- Гораздо сложнее распределять финансы тем семьям, в которых хотя бы один супруг имеет нестабильный доход, например от сдельной оплаты по завершению работы. Такой вид заработка присущ всем фрилансерам, разнорабочим, людям, занимающимся индивидуальным предпринимательством и работающим на себя. В таких ситуациях рекомендуется за основу брать доход того семьянина, который получает стабильную зарплату, а плавающий доход отнести к дополнительным, и распределять его на среднесрочные и долгосрочные расходы.

- Доходом является гонорар – вознаграждение за выполненную работу. Такой вид оплаты распространен для людей творческих профессий: писателей, художников, актеров кино. Эти люди могут работать ежедневно в ожидании оплаты своего труда или продажи выполненной работы, при этом расценки за труды постоянно скачут, и их невозможно конкретизировать. В таких условиях планировать бюджет просто невозможно, если только не полагаться на стабильный заработок второго супруга, у которого первый может находиться на содержании до получения гонорара.

- Смешанный тип доходов возникает, когда оба супруга имеют как основные, так и дополнительные заработки. В таких семьях рекомендуется крупные подработки планировать на достижение долгосрочных целей, а небольшие случайные заработки – на среднесрочные расходы и резерв.

- Особого внимания заслуживает вид доходов, при котором прибыль фиксируется 1-2 раза за сезон. Это заработки от аренды жилья в курортных районах, оказания услуг в тех же условиях, реализации сельскохозяйственных товаров. В общем, доход от сезонной деятельности. В таком случае, при получении прибыли рассчитывается среднестатистический месячный доход, от которого исходит дальнейшее планирование. Если в какой-то момент получилась прибыль больше обычного, излишки планируются на долгосрочные проекты, инвестиции или резервный капитал, если иные виды доходов отсутствуют.

Подытожив, сделаем вывод, что для грамотного составления семейного бюджета стабильные заработки предпочтительнее плавающих, даже если они и выше.

3 совета, как вести семейный бюджет при нерегулярных доходах

Не все имеют постоянное место работы со стабильными выплатами зарплаты. Это вовсе не значит, что у вас не получится распределить семейный бюджет; просто вам придется уделить этому больше внимания.

- Первый способ заключается в расчетах среднего дохода за несколько лет, далее следует опираться на полученную цифру.

- Второй вариант – выделить себе неизменную зарплату из общей суммы дохода – на нее вам нужно жить, а остаток складывать на счету в банке. В трудные времена со счета списать недостающие деньги. Но ваш доход останется прежним.

- Третий способ распределения средств– вести одновременно две таблицы: для прибыльных и не очень месяцев. Это немного сложнее, но возможно. Тут можно попасть в ловушку и набрать кредитов в ожидании прибыли и хороших времен. Но если плохой период чуть затянется, пострадают все ваши настоящие и будущие финансы.

Мы описали про самые полезные способы распределения семейного бюджета, найдите для себя наиболее подходящий. Возьмите его за основу, пользуйтесь и ищите компромиссы!

Мои выводы

В этой заметке я постарался рассказать вам, что такое семейный бюджет и как его планировать, а также продемонстрировал на своем опыте плюсы и минусы учета домашних финансов.

В ходе своего эксперимента я в очередной раз убедился в наличии огромных резервов по экономии семейного бюджета. А также я осознал, что любые свои расходы вполне можно перевести из спонтанных и эмоциональных в разряд разумных трат.

За счет одного лишь правильного регулирования семейных расходов уже можно добиться улучшения своего бюджета. По-крайней мере, в этом я лично убедился на своем личном опыте.

Как-то раз одна моя знакомая чуть не выпрыгнула из своего костюма, когда я предложил ей (по своему примеру) записывать собственные расходы:

Могу лишь сказать, что каждый сам выбирает лучшую для себя линию финансового поведения в зависимости от собственных вкусов и предпочтений, будь то учет доходов и расходов или экономия семейного бюджета.

Для меня же вполне очевидным является тот факт, что когда я записываю свои расходы за прошедший день, мой мозг сразу дает свою оценку целесообразности произведенных мною трат.

Если у меня возникает ощущение, что данная покупка была очень дорогой или совершенно излишней, то в следующий раз она будет просто исключена или заменена чем-то более разумным и полезным.

Такая финансовая стратегия в итоге приводит к значительному улучшению планирования семейного бюджета (его расходной части) и позволяет увеличить бюджетные доходы, а следовательно – улучшить качество жизни всех членов семьи.

Оказывается, финансовые гуру во главе с вождем мирового пролетариата были правы, когда говорили, что учет и контроль семейных финансов являются основой материального благополучия отдельно взятой семьи.

А к чему (в смысле хорошему) может привести даже незначительное увеличение доходной части бюджета семьи? Постараюсь в будущем проверить и это. Ух, аж дух захватывает от открывающихся перспектив…

А ведь я всего-навсего прислушался к своей интуиции и поступил по ее совету. Спасибо тебе, родная, что не подвела меня, а снова указала верный путь к материализации своих желаний.

Такая вот история случилась в моей жизни. Надеюсь, что не в столь отдаленном будущем, смогу снова рассказать о новом этапе своего финансового эксперимента.