Полные условия и тарифы дебетовой карты тинькофф блэк

Содержание:

- Можно открыть счёт в 30 валютах и выгодно их обменивать

- Как открыть счёт в другой валюте

- 6. Может быть комиссия при снятии наличных за границей

- 7. Можно открыть бесплатную карту для близких

- 8. Можно также поделиться счётом

- 9. Но лучше для членов семьи выбрать отдельную карту

- 10. Можно получить металлическую карту

- Как закрыть дебетовую карту Тинькофф блэк?

- В чем подвох по карте Тинькофф Блэк?

- Мобильный банк Тинькофф

- Заключение

- Как оформить дебетовую карту Тинькофф Блэк

- 4 года я с Тинькофф. И дальше буду

- Заказать дебетовую карту tinkoff black через интернет

- Какие бывают тарифы у кредитной карты Тинькофф Платинум

- Какие условия и проценты на кэшбэк?

- Как подключить Кэшбэк Тинькофф Блэк?

- Условия и проценты начисления

- Когда начисляют кэшбэк?

- Как выбрать категории повышенного кэшбэка?

- Какие существуют категории повышенного кэшбэка?

- Индивидуальные категории для Tinkoff Black

- Максимальный возврат в месяц

- Как выводить?

- Как пользоваться и тратить?

- Есть ли возврат за покупки на Алиэкспресс?

- Магазины-партнеры по кэшбэку: где посмотреть список

- Преимущества и подводные камни черной карты Тинькофф Банка

- Особенности карты Тинькофф Блэк

- Условия получения и лимиты использования карты 2019

- Преимущества дебетовой карты Тинькофф Блэк

Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

-

выбирайте банкоматы крупных и известных банков;

-

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

-

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

-

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

-

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

-

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

-

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

-

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

-

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Как закрыть дебетовую карту Тинькофф блэк?

Закрыть карту можно через мобильное приложение Тинькофф или онлайн банк — выбираем:

Карта -> Действия -> Заблокировать.

После этого карта деактивируется, но счет останется действующим. Выводим остаток денег со счета и обращаемся в банк для расторжения договора.

В чем подвох по карте Тинькофф Блэк?

Да нет ни какого подвоха! Просто соблюдайте элементарные ограничения (на переводы, остаток по карте, покупки и т.п.) при пользовании картой.

Сначала не соблюдают этого всего, а потом им везде чудиться подвох и начинают писать негативные отзывы, сбивая с толку других пользователей.

Мобильный банк Тинькофф

Создав максимально выгодные условия использования карты, быстрое и удобное оформление. Корпорация Тинькофф не остановились на достигнутом и разработала бесплатное мобильное приложение. Следует отметить, что мобильное приложение создано отдельно для мобильного телефона каждой операционной системы.

С помощью мобильного приложения можно:

- круглосуточно контролировать свой баланс, иметь доступ ко всем счетам. Совершать расходные операции в любое удобное время, где бы вы не находились;

- делать различные перевода, например оплачивать ЖКХ, штрафы, школы, сады и прочие услуги;

- настраивать лимиты карты;

- подключать и отключать различные услуги;

- постоянно видеть выписку по счетам, что позволит анализировать не только затраты, но и начисленные бонусы и проценты;

- оставлять заявки на кредитные продукты, новые карты;

- открывать/закрывать счета;

- при помощи существующего чата общаться с банком.

Заключение

Если вы спросите меня стоит ли открывать дебетовую карту Tinkoff Black, я отвечу однозначно, да. С первых минут после начала использования сервиса Tinkoff, возникает чувство комфорта и понимание, что создатели учли все до мелочей. Очень радует начисления кэшбэка.

В современном мире, в основном все покупки совершаются с помощью карты. Возврат определенного процента на баланс, не может не радовать. Еще и есть возможность выбора категорий, по которым будет начисляться бонус.

Удобство мобильного приложения, если произвести все необходимые настройки шаблонов и автоплатежей, оплата квитанций займет минимальное время.

Единственный минус, который может огорчать, это достаточно дорогая годовая стоимость обслуживание карты. Но за весь предложенный сервис услуг и возможностей карты, оно того стоит. Заказывать или нет, карту Тинькофф Блэк решать исключительно вам, но оценить все ее преимущества можно после применения ее на деле.

Как оформить дебетовую карту Тинькофф Блэк

Тинькофф не имеет офисов и отделений, что может стать еще одним минусом для тех, кто захочет оформить карту. Но, честно говоря, не вижу здесь проблем. Все быстро и легко решается по телефону или в мобильном приложении. О чем я расскажу позже.

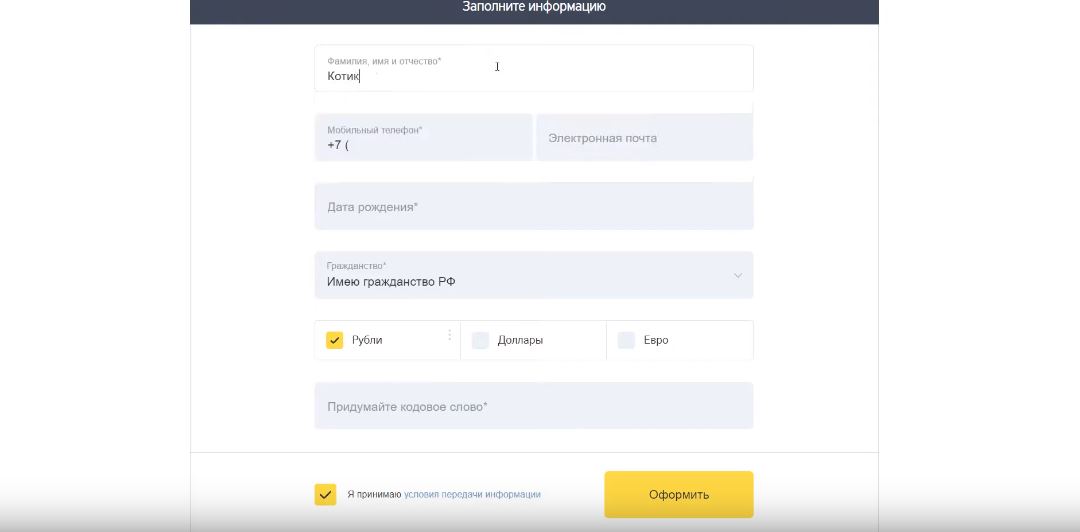

Итак, оформить карту можно прямо на сайте банка. Достаточно просто заполнить контактную форму. Указать ФИО, мобильный телефон и электронную почту, Дату рождения, гражданство, выбрать валюту счета – ее можно сменить потом в мобильном приложении или открыть другие счета, далее придумать кодовое слово для обеспечения безопасности своего счета.

После оформления заявки нужно подтвердить номер телефона с помощью смс и подождать ответ банка по телефону.

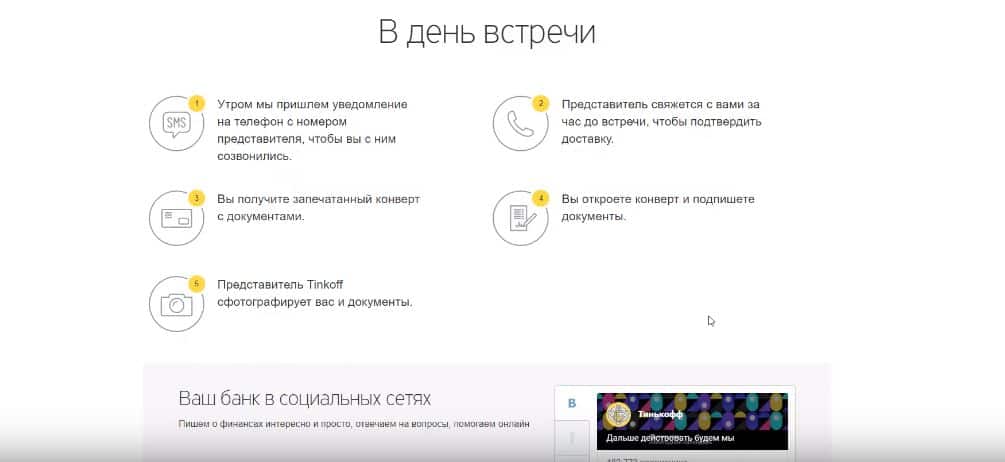

После согласовать время приезда курьера. Курьерская доставка доступна во всех городах России. Вы можете согласовать удобное время и место встречи: на работе в офисе или на ресепшене или дома.

Курьер приедет со всеми необходимыми документами, от вас потребуется лишь встретить курьера и иметь при себе паспорт.

Перед подписанием внимательно ознакомьтесь с документами, проверьте корректность указания ваших данных. В заявке можете проставить галочку напротив пункта «я не хочу подключить услугу СМС-банки…» это позволит сразу же отказаться от платной ненужной услуги. В любом случае ее можно отключить в мобильном приложении. О чем скажу дальше.

Итак, вы получили карту, дальше ее должны активировать и вы можете активно ей пользоваться.

Важно первым делом установить приложение, без него будет практически невозможно активно пользоваться картой

4 года я с Тинькофф. И дальше буду

Есть простая истина: если вам нужна дебетовая карта, с Tinkoff Black промахнуться невозможно.

Я много чего попробовал за эти 4 года, и вывод как на ладони. Приложение лучшее. Условия отличные. Поддержка просто топ. И это не пустые красивые слова. Вот покажите мне альтернативу, я подожду.

…

Лично для меня её сегодня нет, и спорить с этим, имхо, бесполезно. Тинькофф форева.

P.S. Если до сих пор не завели карту Тинькофф, самое время исправиться. Во-первых, получите полгода бесплатного обслуживания. И во-вторых…

? Пора получить карту Tinkoff Black бесплатно и забрать подарок:

Без шуток, беспрецедентная акция. Завидую вам.

iPhones.ru

Я не хотел заводить себе карту банка Тинькофф.

Заказать дебетовую карту tinkoff black через интернет

Чтобы оформить дебетовую карту Тинькофф, пользователю нужно зайти на сайт банка, выбрать желаемый продукт и заполнить заявку. После анализа полученных сведений, банк принимает решение относительно возможности выдачи обратившемуся человеку пластика.

С обычных покупок возврат средств равен 1%, однако, если покупать товары из некоторых категорий, кэшбэк будет повышен до 5%. Если выбирать товары у партнеров банка, пользователь может вернуть до 30% от изначальной стоимости покупки.

Основные этапы оформления дебетовой карты тинькофф на сайте

Оформление продуктов организацией осуществляется дистанционно. На дебетовую карту пользователь заполняет заявку онлайн, которая впоследствии рассматривается организацией. Оформление через интернет не занимает много времени.

Какие сведения требуется указать:

- ФИО.

- Мобильный контактный телефон.

- Адрес почты.

- Валюта, в которой предпочтительнее оформить счет.

- Обязательный пункт – выбор гражданства. Нужно указать, есть ли у пользователя гражданство России или нет.

- Необходимо указать достоверные сведения из паспорта.

- Адрес регистрации, тот же, который указан в паспорте.

Впоследствии необходимо будет ответить на вопросы сотрудника банка по телефону, если заявка одобрена, курьер привезет клиенту конверт с карточкой и документами на дом.

Получить дебетовый пластик Тинькофф можно двумя способами. Он предоставляется, когда клиент открывает счет или заказывает его онлайн. В первом случае обслуживание пластика бесплатно, если на счету находится определенная сумма.

После использования дебетового счета его потребуется активировать. Для этого достаточно позвонить в банк. После того, как договор и другие документы подписаны, клиент становится пользователем пластика.

Какие бывают тарифы у кредитной карты Тинькофф Платинум

В банке Тинькофф есть несколько десятков тарифов по кредитным картам Platinum. Какой дадут тариф — нельзя узнать заранее. При получении карты раньше давали листок с тарифом (без указания кредитного лимита, это отдельный параметр, меняется независимо от тарифа), и можно было, показав паспорт курьеру (представителю банка), его изучить, до подписывания заявления-анкеты. Теперь даже листок не дают, надо смотреть в приложении.

У тарифов них в основном отличаются:

- процентные ставки на покупки — 12—29,9% годовых

- процентная ставка на снятые наличные и переводы — 30—49,9% годовых

- комиссия за снятие наличных может отличаться от стандартных 290р + 2.9%

Заказывая кредитную карту, мы никогда не знаем, какой тариф назначит банк. Списка тарифов в свободном доступе — не существует, но сами тарифы лежат в PDF-файлах на сайте Тинькофф банка, но закрыты от индексации поисковыми системами в файле https://static.tinkoff.ru/robots.txt . Вот некоторые тарифы по кредитным картам

- ТП 14.13 — ставки 15%/30%, нал — 390р до 100к, 2%+390р — более 100к в расчетный период

- ТП 7.49 — ставки 12%/30%, нал — 2%+290р

- ТП 6.7 — тариф с бесплатным обслуживанием, часто про него читал, но близко не видел.

Начинающим пользователям кредитных продуктов, у кого короткая кредитная история, а то и есть пятна в ней, назначают тарифы с самыми высокими ставками — 49.9% на снятие наличных + комиссия — это совершенно небюджетно.

Тариф с бесплатным обслуживанием

В природе существует тариф 6.7 с бесплатным обслуживанием:

Но увы, тарифы по кредитным картам с бесплатным обслуживанием просто так не дают. Конечно, можно попросить в чате сменить тариф, вдруг прокатит.

Если вам действительно критичны эти 590р в год, можно пойти на крайние меры — закрыть долг по карте и написать в чат что хотите закрыть карту. Её сразу не закроют, возьмут паузу до завтра, и на следующий день позвонят из банка. Вежливый специалист поинтересуется, что вас не устраивает, тут ему можно прямо намекнуть, что вам не нравится платить за обслуживание :). В некоторых случаях могут отменить эти 590 рублей, и не только на следующий год, а и до конца срока действия карты.

Какие условия и проценты на кэшбэк?

Владельцам дебетовых Tinkoff Black предоставляется возможность совершать покупки, расплачиваясь безналичным способом, и возвращать часть уплаченной суммы, то есть получать кэшбэк.

Как подключить Кэшбэк Тинькофф Блэк?

Держателям Tinkoff Black не нужно в отдельном порядке подключать кэшбэк. Рассчитываться за покупки можно сразу после оформления и активации платежного средства.

Необходимость в подключении возникает в случае использования повышенного кэшбэка. О том, как это сделать подробно написано ниже по тексту.

Условия и проценты начисления

По Tinkoff Black начисление кэшбэка производится в следующих размерах:

- от 3 до 15% – за покупки, совершенные в местах, выбранных держателем карты в личном кабинете или приложении Тинькофф Банка,

- 1% – за прочие платежи,

- от 3 до 30% – можно получить при совершении покупок по специальным предложениям от партнёров банка.

Когда начисляют кэшбэк?

Согласно правилам, действующим в Тинькофф Банке, кэшбэк за совершенные покупки начисляется в последний день расчетного периода, то есть один раз в месяц (в день формирования выписки).

СПРАВКА. Держатель карты имеет возможность изменить дату расчетного дня. С соответствующим предложением нужно обратиться в чат поддержки банка.

Как выбрать категории повышенного кэшбэка?

Один раз в месяц банк подбирает для держателей Tinkoff Black несколько категорий, по которым можно получить повышенный кэшбэк. Его размер варьируется в пределах от 3 до 15%.

Для того, чтобы выбрать категорию повышенного кэшбэка, нужно выполнить следующие действия:

- Перейти на страницу tinkoff.ru/bonuses и авторизоваться в системе.

- Перейти по вкладке «Бонусы» и поставить галочку напротив интересующей категории.

- Нажать на кнопку «Выбрать».

ВНИМАНИЕ. Следует иметь в виду, что после подтверждения операции, отменить свои действия уже не получится.. Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»)

Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»).

Какие существуют категории повышенного кэшбэка?

Как уже было отмечено, банк каждый месяц устанавливает разные категории повышенного кэшбэка. К основным их разновидностям можно отнести:

- аптеки,

- спортивные товары,

- книги,

- служба доставки «Delivery Club»,

- красота,

- искусство и т.д.

Индивидуальные категории для Tinkoff Black

Держателям Tinkoff Black также предоставляется возможность ежемесячно выбирать 3 индивидуальные категории, по которым можно получить возврат до 30%. В этот перечень включены предложения от многих известных сетевых магазинов и сервисов России (например, «Рив Гош», «Адидас», «Биглион», «Озон» и другие).

ВНИМАНИЕ. Перечень спецпредложений устанавливается в индивидуальном порядке для каждого отдельного клиента

Он формируется на основании расходов, совершенных в течение последних месяцев.

Чтобы ознакомиться со всем перечнем, необходимо в мобильном приложении выбрать вкладки: «Еще» – «Спецпредложения». В личном кабинете список индивидуальных категорий можно просмотреть в разделе «Бонусы».

Максимальный возврат в месяц

По премиальной дебетовой Tinkoff Black Metal пользователи могут получить максимальный кэшбэк в размере 30 000 рублей (в месяц). Такая сумма действует в отношении рублевых счетов.

Как выводить?

Выводить кэшбэк, полученный по Tinkoff Black, можно следующими способами:

- через банкомат,

- путем перевода на другую карту.

Как пользоваться и тратить?

Кэшбэк по Tinkoff Black приравнивается к настоящим деньгам, поэтому использовать эти средства можно в самых разных целях. Например:

- снятие наличных,

- погашение задолженности по ЖКХ,

- совершение покупок,

- оплата штрафов и т.д.

Есть ли возврат за покупки на Алиэкспресс?

Да, такая возможность есть. Оформив Tinkoff Black AliExpress, клиент сможет получить бонусы от покупок, совершенных через эту площадку. Их размер составляет – 2 бонуса за каждые 100 рублей.

СПРАВКА. Один бонус по Tinkoff Black AliExpress приравнивается к 1 российскому рублю.

Магазины-партнеры по кэшбэку: где посмотреть список

С полным списком магазинов-партнёров, с которыми сотрудничает Тинькофф Банк, можно ознакомиться в личном кабинете или в мобильном приложении.

Преимущества и подводные камни черной карты Тинькофф Банка

Карты Tinkoff Black и Tinkoff Black Edition обладают некоторыми преимуществами и недочетами:

- Клиенты банка экономят время, так как заполнить анкету на получение карты можно на сайте. Для этого не приходится ехать куда-то или отстаивать очередь.

- Все счета и средства на картсчетах надежно защищены.

- Банк Тинькофф застрахован. Это значит, что клиентам вернут их деньги со счетов и вкладов, но в размере, не превышающем 1,4 млн. рублей.

- Вывод средств может совершаться в любом банке РФ.

- Карту можно оформить в кратчайшие сроки. Заполнить заявку можно на официальном сайте, а курьер принесет ее на дом в течение нескольких дней.

- Удобное мобильное приложение позволяет просматривать любые транзакции.

- За пользование картой клиент получает доход в виде процента на остаток и бонусов.

Помимо положительных качеств у карт Тинькофф Банка существуют и недостатки:

- цена за обслуживание Tinkoff Black card высокая по сравнению в другими;

- СМС-оповещения – платная услуга;

- округление кэшбэка происходит в меньшую сторону;

- платежные категории магазинов, которые закрепляет за держателем банк, не всегда соответствуют интересам и желаниям пользователей карт;

- условия пользования и тарифный план по карте могут в любой момент измениться, поэтому нужно внимательно следить за обновлениями;

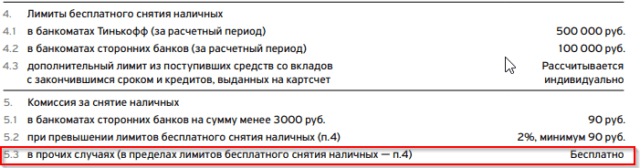

- комиссию клиент не оплачивает только при выводе средств, превышающих 3 тыс. руб.

Даже, несмотря на недостатки, эта карта остается одной из самых выгодных карт Тинькофф Банка.

Особенности карты Тинькофф Блэк

Тинькофф Блэк – это современный вариант расчетной банковской карточки. Она поддерживает технологию бесконтактной оплаты «в одно касание», а также сервисы Samsung Pay, Google Pay и Apple Pay. Банковскую карту Тинькофф Блэк можно отсканировать на смартфон или планшет и проводить расходные операции без использования «пластика», а в банкоматах Тинькофф без карточки можно снять наличные.

Интересно знать: К основному счету банк выпускает до пяти дополнительных карточек, которые могут быть оформлены на родственников. Кэшбэк возвращается от операций по всем картам.

На Тинькофф Блэк можно перевести начисление зарплаты или пенсии. Это выгодно, учитывая условия хранения средств на балансе.

Управление счетом, различными настройками возможностей Тинькофф Блэк осуществляется через личный кабинет – веб-банкинг или приложение для мобильных устройств (планшетный компьютер, смартфон). Тинькофф банк не имеет филиальной сети по стране, поэтому интернет-сервис проработан до мелочей: простая и интуитивно понятная навигация; отображение любых сведений по всем картам, открытым вкладам; платежные функции (оплата ЖКУ, штрафов, денежные переводы и многое другое).

Мультивалютная дебетовая карта Тинькофф Блэк дает возможность открывать валютные счета в евро или долларах. Валюту основного карт счета владелец «пластика» меняет по своему усмотрению.

Важно: Тип платежной системы карточки выбирает пользователь. По заказу банк выпустит карту Тинькофф Блэк Visa или MasterCard.

Кэшбэк и процент на остаток

«Двойной кэшбэк» по карте Тинькофф Блэк – это возврат части суммы, потраченной на оплату товаров или услуг и начисление 6% на остаток личных средств на счете. Держатель получает определенный доход и за расходы, и за хранение денег. Но прежде чем использовать Тинькофф Блэк, стоит разобраться во всех тонкостях и условиях «двойного кэшбэка».

Условия кэшбэка

Процент, возвращаемый за расходы, определяется категорией покупок:

5% банк начислит за траты в выбранных категориях. В личном кабинете будет отображено несколько таких категорий, из них держатель Тинькофф Блэк сможет выбрать три

Один раз в три месяца виды кэшбэка меняются.

До 30% банк вернет за покупки по спецпредложением, сформированным партнерскими организациями Тинькофф.

В размере 1% возвращается за траты, не входящие в указанные выше категории.Важно знать: Кэшбэк банк начисляет с каждых потраченных 100 рублей. Для примера: с покупки в 80 рублей держатель Тинькофф Блэк кэшбэк не получает, от суммы расхода 590 рублей процент начисляется только с 500 рублей, и держатель карты вернет 5 рублей в качестве кэшбэк (при самом низком проценте).

Выгода кэшбэка по карте Тинькофф Блэк в том, что финансовое учреждение возвращает не баллы и мили, а рубли. Их можно расходовать на любые цели. Начисление производится один раз в месяц – в день формирования выписки по счету.

Основной нюанс заключается в том, что сумма кэшбэка заведомо ограничена – до 3 тыс. рублей за обычные категории и до 6 тыс. рублей по спецпредложениям.

Условия начисления процентов на остаток

Чтобы получать 6% годовых на остаток рублевого счета, держатель Тинькофф Блэк должен пользоваться карточкой. Условие – совершение покупок минимум на 3 тыс. рублей в месяц. Причем разного рода переводы и пополнения в список одобряемых операций не входят. Сумма, на которую начисляется процент, не превышает 300 тыс. рублей. Если баланс на счете больше, 6% все равно будут начислены только на 300 тыс. Минимальные лимиты не обозначены.

Важно знать: Начисление процентов на сумму, которая хранится на карте Тинькофф Блэк, банк производит ежедневно, исходя из данных по остатку на счете на конец операционного дня.

Если счет ведется в долларах или евро, процент, начисляемый на остаток, ниже – 0,1% годовых. Условие его получения – проведение расходных операций: оплата товаров, услуг, работ. Переводы и пополнения также к учету не принимаются.

Такие условия по карте Тинькофф Блэк позволяют использовать ее в качестве вклада, без жестких ограничений по суммам и срокам хранения средств. Но если условия не соблюдаются, начисление не производится.

Условия получения и лимиты использования карты 2019

Для открытия кредитки или дебетовой карты Tinkoff Black, нужно подать заявку на выпуск пластикового средства платежа на официальном сайте Банка Тинькофф. При оформлениия обязательно наличие паспорта гражданина РФ. Нужно учесть то, со скольки лет можно заказывать карту: ограничения по возрасту заканчиваются с момента получения гражданства. Даже лица до 18 лет могут оформить карту при соблюдении ряда условий. После заполнения формы на выпуск нужно дождаться звонка сотрудника банка, который позвонит по указанному в анкете номеру, уточнит детали и назначит время и дату, когда курьер доставит карту и договор на подпись.

Потом клиенту следует активировать карту на официальном сайте. На авторизованный номер приходит сообщение с ПИН-кодом, который будет использоваться при совершении операций. Последний шаг пополнить баланс карты.

После активации клиент может свободно использовать карту. В рамках какой системы произвести выпуск пользователь карты может выбрать самостоятельно. При звонке сотрудника Тинькофф Банка, нужно уточнить платежную систему: Visa или Mastercard, и что лучше для данного гражданина. Тем, кто чаще путешествует по странам Европы, подходит Mastercard, а тем, кто совершает покупки или поездки в США, выгоднее использовать систему Visa.

Преимущества дебетовой карты Тинькофф Блэк

-

Кэшбэк — каждый месяц деньгами (не баллами):

- 5% — на выбранные три категории из предложенных банком 6 категорий товаров (они меняются каждый месяц),

- до 30% — по спецпредложениям отдельных партнеров (их пара сотен).

- 1% — на все остальные покупки кроме нескольких MCC-кодов (пополнение электронных кошельков и т.п.),

- Снятие наличных — при сумме от 3000р в любом банкомате — без комиссии, лимит в месяц — 100000р, далее 2% комиссия. Дополнительные лимиты еще на +500 тысяч есть на снятие в собственной сети банкоматов Тинькофф, в них без комиссии можно снимать и менее 3000р. Дополнительно лимит увеличивается если у вас закончился срок вклада, всю сумму вклада можно тоже снять наличными в любых банкоматах бесплатно.

- Проценты на остаток — 4% годовых — начисляется до суммы в пределах 300000 руб. Но необходимо совершение операций покупок по карте в месяц на 3000 руб,Подписка Tinkoff Pro повышает проценты на остаток до 6% годовых.

- Срок действия карты — 8(!) лет. Имеется чип, можно выбрать платежную систему MasterCard, VISA или МИР.

- Стягивание через с2с сторонними сервисами на карты других банков. Это бесплатно для любой мелкой суммы операции. Но при этом по-прежнему расходуется лимит на снятие наличных в «чужих» банкоматах — 100 тысяч в расчетный период (месяц).

- базовое SMS-информирование — бесплатно.

- SMS-банк — информирование об операциях покупок и снятия наличных — 59 р/мес.

- Переводы в другой банк по реквизитам счета — бесплатно, суточных лимитов фактически нет. Эти переводы отправляются быстро, в течение 30 минут с 01:20 до 18:45, но только по рабочим дням.

- переводы по номеру карты другого банка — до 20000 р/месяц бесплатно (card2card).

- переводы по СБП (по номеру телефона) — до 150000 за перевод. Без комиссии, до 20 переводов в сутки, до 1.5 млн в месяц.

- до 5 дополнительных карт к вашему счету бесплатно. Дополнительную карту можно выпустить на свое имя или на 3-е лицо (например члена семьи). Получает дополнительную карту и генерирует пин-код только владелец счета, он отвечает за все операции. Если делать заявку по звонку, можно выбрать другую платежную систему, например Мир, и пользоваться ее бонусами через программу privetmir.ru.

- перевыпуск карты даже по инициативе клиента — бесплатно.

- плата за обслуживание карты Tinkoff Black — 99р/месяц или бесплатно, см. далее.