Охота за дивидендами: какие бумаги держать и во что вкладываться

Содержание:

- Налоговой сбор

- Подарки и разочарования

- Прогнозные дивиденды

- Даты закрытия реестров, даты отсечки

- Прошлая дивидендная доходность

- Новости дивидендов

- Часто задаваемые вопросы по дивидендам

- Как получить дивиденды?

- Как определить дату отсечки по дивидендам?

- Как можно быстро заработать на дивидендах?

- Как компания принимает решение о выплате дивидендов?

- В какие сроки компания выплачивает дивиденды?

- Можно ли зашортить дивидендную отсечку?

- Как быстро акции закрывают дивидендный гэп?

- Какие надо платить налоги с дивидендов?

- Как инвестировать, чтобы жить на дивиденды, если таких денег нет

- Где посмотреть даты закрытия реестра и экс-дивидендную дату

- Налог на дивиденды для физических лиц в 2021 году

- На какую прибыль можно рассчитывать?

- Выплата дивидендов

- Покупать или подождать

Налоговой сбор

Дивиденд, пусть он и не настолько большой для среднего акционера, поскольку является чистой прибылью, поддается налогообложению. В частности, этот процесс координирует Налоговый Кодекс РФ, а именно его вторая часть. Перелистывая скучную книгу, обозначу, что налог начисляется по-разному, в зависимости от того, компания, в которой у вас акции находится в России или за ее пределами.

- Если же компания, которая выплачивает дивиденд, зарегистрирована и ведет деятельность за пределами РФ, акционер платит 13% налога на прибыль самостоятельно.

- Если компания с «отечественной пропиской», тогда вы получаете дивиденд, как уже чистая прибыль, компания уплачивает 13% с вашей прибыли самостоятельно.

Отмечу, что еще пару лет назад налог был меньше и составлял всего 9%, и о выплате дивидендов говорили как о том, что является достаточно рентабельным. Для юридических лиц, которые получают дивиденды, налоговая ставка аналогичная и составляет 13%.

О выплате нужно сообщать, тем более, что некоторые акции продаются настолько публично и открыто через банки или филиалы компаний, что скрыть это не возможно.

Хотя сложно сдержать негодование, когда компания заплатила тебе 5% прибыли, из которых 13% ушло на налог. Заполняя годовую налоговую декларацию, обязательно внесите эти моменты выплат в нее, чтобы избежать неприятных моментов с законом.

Подарки и разочарования

Впрочем, о том, что дивидендным прогнозам, как и любым другим, нельзя верить безоговорочно, напоминает довольно длинный перечень приятных и не очень дивидендных сюрпризов от российских эмитентов, который приводит Александр Шадрин. «Разочарованием прошедшего дивидендного сезона можно считать нефтегазовые компании (“Роснефть”, “Татнефть”, “Лукойл”, “Газпром нефть” и “Новатэк”), — перечисляет он. — Однако и тут были приятные сюрпризы — “Газпром” перешёл к норме дивидендных выплат 50% на год ранее запланированного. “Сургутнефтегаз” являлся одним из выигравших от девальвации рубля, что позволило ему заплатить большие дивиденды по префам. В банковской сфере — ВТБ в очередной раз не воплотил в жизнь ожидания о крупных дивидендах по причине нехватки необходимого уровня капитала, и уже теперь по итогам 2021 года опять руководство госбанка заверило, что дивиденды будут хорошими. Сбербанк заплатил на уровне прошлого года, увеличив для этого долю дивидендных выплат в чистой прибыли. Дивиденды банка “Санкт–Петербург”, которые увеличились за прошедший год почти в 1,5 раза относительно предыдущих, можно считать приятной неожиданностью. Среди энергетических компаний одним из разочарований являлось “Юнипро”. Ввиду очередного переноса срока ввода третьего энергоблока Берёзовской ГРЭС компании пришлось сократить размер ранее озвученных дивидендов. Однако с апреля 2021 года энергоблок введён в эксплуатацию, что позволяет с оптимизмом смотреть в дивидендное будущее компании».

Определённым разочарованием эксперт считает и сокращение дивидендов у ГМК «Норильский никель», которое между тем прошло по объективным причинам — крупный штраф за разлив топлива и аварии на предприятиях, приведшие к сокращению производства.

В целом металлурги (ММК, НЛМК и «Северсталь»), до этого переживавшие дно цикла, взлетели на фантастические высоты по финансовым показателям благодаря рекордным ценам на сталь, отмечает Шадрин. А другие экспортёры, в том числе химики («Фосагро» и «Акрон»), испытывали положительные эффекты сначала от девальвации рубля, а потом от роста цен на их продукцию.

Резкое сокращение дивидендов у префов «Нижнекамскнефтехима», который в данном случае выступает исключением из правила, аналитик объясняет отрицательными курсовыми разницами.

«Среди электросетевых компаний можно выделить две крепкие дивидендные бумаги — МРСК Центра и МРСК Центра и Приволжья, да ещё префы “Ленэнерго”, остальные сетевые собратья либо не выплатили, либо сократили свои дивиденды. Бумаги инвестиционного холдинга АФК “Система” также не блистали в плане дивидендных выплат: ему деньги нужны на новые инвестиции и погашение долга. Продолжение роста дивидендов у его дочерней компании — МТС — подтвердило её статус “дойной коровы”, что не может не радовать акционеров», — заключает Шадрин.

Прогнозные дивиденды

| Название | Тикер | Год | дивиденд,руб | Цена акции | Див.дох. | ||

|---|---|---|---|---|---|---|---|

| Мечел ап | MTLRP | 2021 | год | 75 П | 238,35 | 31,5% П | |

| ВТБ ао | VTBR | 2022 | год | 0,005979689 П | 0,050995 | 11,7% П | |

| ВТБ ао | VTBR | 2021 | год | 0,00569 П | 0,050995 | 11,2% П | |

| ГАЗПРОМ ао | GAZP | 2021 | год | 36 П | 344,47 | 10,5% П | |

| ЭнелРос ао | ENRU | 2021 | год | 0,085 П | 0,849 | 10,0% П | |

| СаратНПЗ-п | KRKNP | 2021 | год | 1450 П | 15120 | 9,6% П | |

| Сургнфгз-п | SNGSP | 2021 | год | 3,65 П | 38,66 | 9,4% П | |

| Башнефт ап | BANEP | 2021 | год | 94,39 П | 1057,5 | 8,9% П | |

| Сбербанк-п | SBERP | 2021 | год | 25,45 П | 308,72 | 8,2% П | |

| Сбербанк | SBER | 2021 | год | 25,45 П | 325 | 7,8% П | |

| Распадская | RASP | 2021 | 4 кв | 30 П | 387,98 | 7,7% П | |

| Юнипро ао | UPRO | 2021 | 3 кв | 0,19 П | 2,731 | 7,0% П | |

| РусГидро | HYDR | 2021 | год | 0,0562 П | 0,8111 | 6,9% П | |

| ГМКНорНик | GMKN | 2021 | 3 кв | 1574 П | 22786 | 6,9% П | |

| Башнефт ао | BANE | 2021 | год | 94,39 П | 1415 | 6,7% П | |

| АЛРОСА ао | ALRS | 2021 | 4 кв | 8,79 П | 139,17 | 6,3% П | |

| М.видео | MVID | 2021 | 2 кв | 35,5 П | 600,5 | 5,9% П | |

| Юнипро ао | UPRO | 2021 | 4 кв | 0,1586 П | 2,731 | 5,8% П | |

| МТС-ао | MTSS | 2021 | 4 кв | 17,45 П | 331,75 | 5,3% П | |

| Акрон | AKRN | 2021 | 3 кв | 370 П | 7074 | 5,2% П | |

| Магнит ао | MGNT | 2021 | год | 304 П | 5973 | 5,1% П | |

| GLTR-гдр | GLTR | 2021 | 4 кв | 27,97 П | 551,2 | 5,1% П | |

| ЛУКОЙЛ | LKOH | 2021 | 3 кв | 340 П | 6825,5 | 5,0% П | |

| Газпрнефть | SIBN | 2021 | 3 кв | 22,9 П | 463,5 | 4,9% П | |

| iQIWI | QIWI | 2021 | 3 кв | 15 П | 623,5 | 2,4% П | |

| iQIWI | QIWI | 2021 | 4 кв | 15 П | 623,5 | 2,4% П | |

| Сургнфгз | SNGS | 2021 | год | 0,7 П | 32,94 | 2,1% П | |

| Россети ап | RSTIP | 2021 | год | 0,0312 П | 1,9 | 1,6% П | |

|

+добавить дивиденды История выплаченных дивидендов |

В следующем календаре находятся точные даты закрытия реестров, утвержденные советом директоров. Кроме того, здесь указываются даты закрытий реестров для

участия в годовых и внеочередных собраниях акционеров российских компаний

Даты закрытия реестров, даты отсечки

| Дата | Описание | Ссылка |

|---|---|---|

| 27.09.2021 | MAGN: закрытие реестра по дивидендам 3,53 руб | |

| 27.09.2021 | GEMC: закрытие реестра по дивидендам 73,52 руб | |

| 27.09.2021 | LRCX: дивиденды $1.5; Выплата 13.10.2021 | |

| 27.09.2021 | PM: последний день с дивидендом $1.25 | |

| 28.09.2021 | APLE: последний день с дивидендом $0.01 | |

| 28.09.2021 | BXP: последний день с дивидендом $0.98 | |

| 28.09.2021 | DHR: последний день с дивидендом $0.21 | |

| 28.09.2021 | LADR: последний день с дивидендом $0.2 | |

| 28.09.2021 | SLG: последний день с дивидендом $0.303 | |

| 28.09.2021 | USB: последний день с дивидендом $0.46 | |

| Полный календарь |

В нижеследующих таблицах указаны дивидендные доходности, которые рассчитаны как отношение суммы всех полностью выплаченных дивидендов за прошлый год к текущей рыночной цене акции.

Фактически, эта таблица показывает, на какую годовую доходность могут рассчитывать инвесторы в случае, если компания за этот год выплатит такие же дивиденды как и в прошлый раз.

Но поскольку ситуация с прибылью компаний из года в год меняется, прошлые доходности не могут быть гарантированы в будущем.

Прошлая дивидендная доходность

| № | Название | Див доход, ао, % | Цена, посл | ||

|---|---|---|---|---|---|

| 1 | Лензолото | 137.9% | 11040 | ||

| 2 | Globaltrans | 13.5% | 551.2 | ||

| 3 | ТМК | 13.5% | 94 | ||

| 4 | КИВИ (QIWI) | 13.4% | 623.5 | ||

| 5 | МТС | 10.7% | 331.75 | ||

| 6 | Селигдар | 10.0% | 45.02 | ||

| 7 | Россети Центр и Приволжье | 9.9% | 0.2612 | ||

| 8 | НЛМК | 9.6% | 224.28 | ||

| 9 | ТГК-1 | 9.1% | 0.010948 | ||

| 10 | ОГК-2 | 8.7% | 0.687 | ||

| Полная таблица |

| № | Название | Див доход, ап, % | Цена, посл | ||

|---|---|---|---|---|---|

| 1 | Лензолото | 176.6% | 2095 | ||

| 2 | Сургутнефтегаз | 17.4% | 38.66 | ||

| 3 | Селигдар | 10.1% | 44.75 | ||

| 4 | Россети Ленэнерго | 9.2% | 164.7 | ||

| 5 | Пермэнергосбыт | 8.1% | 154.2 | ||

| 6 | ДЗРД — Донской завод радиодеталей | 7.8% | 1710 | ||

| 7 | Саратовский НПЗ | 7.5% | 15120 | ||

| 8 | Красноярскэнергосбыт | 6.9% | 9.44 | ||

| 9 | ЦМТ | 6.5% | 8.68 | ||

| 10 | Сбербанк | 6.1% | 308.72 | ||

| Полная таблица |

Здесь представлены все последние новости по дивидендам, опубликованные на смартлабе. Чтобы добавить новость по дивидендам в этот раздел,

напишите пост и поставьте в нему тег «дивиденды»

Новости дивидендов

-

(2)

26/09

Акции Lockheed Martin или как каждый может получить деньги от Пентагона -

(3) +8

24/09

Добровольного выкупа акций Нижнекамскнефтехим и Казаньоргсинтез может не быть — Универ Капитал -

+4

24/09

Увеличение free float позитивно для акций ММК — Финам -

+4

24/09

Распадская утвердила размер выплаты дивидендов за первое полугодие -

+4

24/09

Repsol: недорогой и дивидендный испанский нефтяник — Финам -

+4

24/09

Введение налога на дивиденды отложено, что позволит окончательно доработать его — Промсвязьбанк -

+4

24/09

McDonald’s возобновляет выкуп акций, поскольку бизнес восстанавливается после пандемии -

+11

23/09

Налоговый маневр в M&M. Соглашение достигнуто — Атон -

+4

23/09

Связывать падение акций металлургических компаний только с налогами не стоит — Универ Капитал -

+4

23/09

Дивидендная политика не должна увеличивать нагрузку на российскую экономику — Белоусов -

….

Здесь можно увидеть сообщения о дивидендах, поступивших на счет акционеров. Участники смартлаба, которым пришли дивиденды,

пишут в соответствующую ветку нашего форума акций —

«Поступление дивидендов»

Часто задаваемые вопросы по дивидендам

Как получить дивиденды?

Чтобы получить дивиденды, надо купить акции и держать их на день, когда происходит фактическая отсечка по дивидендам (для акций, купленных на Московской бирже, эта дата указана в таблице сверху в графе “дата Т-2”). Например, если “дата Т-2” указана 16 июля, то для того, чтобы получить дивиденды, вам необходимо купить акции в любой день и в любое время и держать их до окончания торгов в этот день.

Как определить дату отсечки по дивидендам?

Дату отсечки заранее утверждает совет директоров компании. В таблице на странице дивиденды указаны две даты: “дата отсечки” — это дата, на которую надо быть в реестре акционеров, чтобы получить дивиденды. На Московской бирже торги акциями осуществляются в режиме Т+2, что означает, что поставка акций осуществляется на второй рабочий день после сделки. Поэтому если вы хотите попасть в реестр под дивиденды, акции надо покупать за два дня до даты, которую совет директоров компании определил как “дату, на которую определяются лица, имеющие право на получение дивидендов”. Фактическую дату отсечки в нашей таблице мы вывели в столбце “дата Т-2”.

Как можно быстро заработать на дивидендах?

Первое, что приходит в голову людям, которые плохо знакомы с рынком: купить акции на все плечи в день отсечки и получить дивиденды:) Но, как известно, халява только в мышеловке — на следующий день, акции будут торговаться без дивидендов и обычно, акции после дня фактической отсечки падают на величину дивидендов.

У тех, кто узнал про это, возникает другой вопрос — а можно ли зашортить акцию перед отсечкой? Зашортить-то можно, но смысла в этом большого нет — брокер удержит с каждой акции размер дивидендов или даже большую величину (уточняйте эту инфу у своего брокера!).

Единственный способ быстро заработать на дивидендах — это предсказать, что размер рекомендации совета директоров будет существенно больше, чем ожидает рынок и успеть купить акции до того, как рекомендация выйдет в ленты новостей. Такие сюрпризы редки, но возможны. Например настоящие ракеты в 2019 году случились после объявления неожиданно высоких дивидендов в Газпроме, НКНХ, Центральном телеграфе.

Как компания принимает решение о выплате дивидендов?

Сначала должен собраться совет директоров и вынести рекомендацию по дивидендам для собрания акционеров. Собрание акционеров не может сделать дивиденд больше, но может утвердить дивиденд, сделать его меньше, или отклонить совсем. Такое бывает, но редко. Между публичным сообщением о собрании акционеров, на котором будет голосование по дивидендам и самим собранием должно быть не меньше 20 дней.

Обычно, самый важный день — это именно заседание совета директоров, поскольку именно его рекомендацию почти всегда утверждает собрание акционеров.

После собрания акционеров сообщение о его итогах должно быть публично раскрыто в течение 4 дней.

Фиксация реестра акционеров для дивидендов должна произойти от 10 до 20 дней после собрания акционеров.

В какие сроки компания выплачивает дивиденды?

Эмитент перечисляет дивиденды номинальным держателям (депозитариям) деньги на счет в течение 10 рабочих дней. Другим акционерам — в течение 25 рабочих дней.

То есть максимальный срок, в течение которого вам могут перечисляться дивиденды может составить чуть больше месяца после отсечки.

Разные брокеры выплачивают дивиденды в разные сроки. Чтобы посмотреть, кто в каком брокере получил дивиденды, смартлабовцы используют ветку форума поступление дивидендов.

Можно ли зашортить дивидендную отсечку?

Запомните, легких денег не бывает! Брокер обязательно вычтет с каждой бумаги в вашей позиции величину дивидендов, а может и больше. Изучайте регламент, уточняйте правила у своего брокера!

Как быстро акции закрывают дивидендный гэп?

Все зависит от состояния рынка и от будущих перспектив прибыли. Если рынок считает, что в следующий раз дивиденды вырастут, то акции сохраняют привлекательность и могут быстро закрыть гэп. Если большие дивиденды были в последний раз и в дальнейшем ожидается ухудшение прибыли, то незакрытый гэп может висеть долго.

Какие надо платить налоги с дивидендов?

С дивидендов удерживается налог 13%. Даже если вы покупаете акцию на ИИС, с дивидендов вы заплатите налог. По этой причине бывает выгодно продать акцию до отсечки и откупить назад после дивидендного гэпа, так как гэп обычно бывает на всю величину дивидендов, а не дивиденд минус налог

Важно понимать, что в холдинговых структурах, которые получают свою прибыль из дивидендов других компаний, налог на дивиденд уже уплачен, поэтому в целях избежания двойного налогообложения, ставка налога может быть меньше или даже нулевой, если вся прибыль получена из дивидендов дочерних компаний, налог по которым уже уплачен

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома», любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

- Procter & Gamble

- Johnson & Johnson

- Caterpillar и другие. Всего около 60 компаний.

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Где посмотреть даты закрытия реестра и экс-дивидендную дату

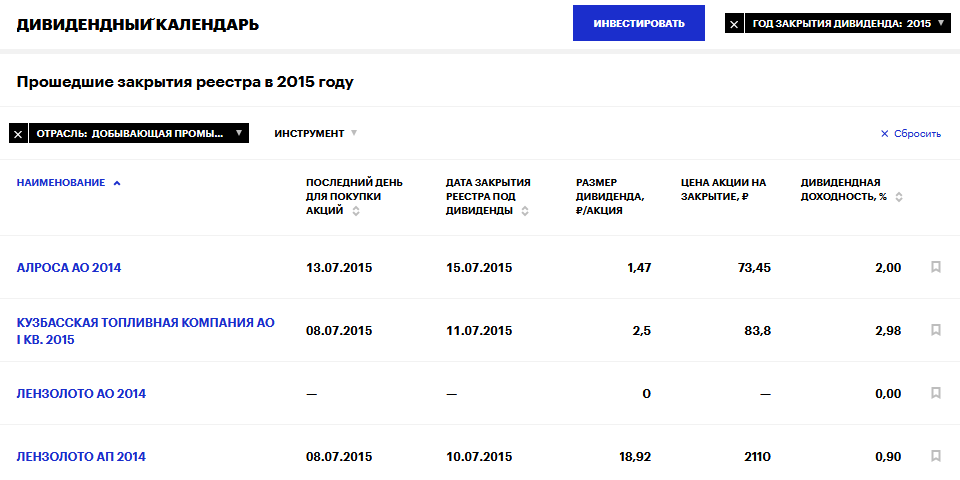

Для отечественного рынка узнать даты закрытия реестра можно через различные дивидендные календари.

Дивидендный календарь Finam

В данном дивидендном календаре отражаются даты собрания акционеров и даты закрытия реестра. Чтобы получить выплаты необходимо будет купить акцию до экс-дивидендной даты (см. → перейти в дивидендный календарь finam).

Дивидендный календарь finam позволяет узнать даты заседания совета директоров и даты закрытия реестра.

Покупка акции до заседания совета директоров

Знание дня заседания совета директоров применяется в стратегии, когда прогнозируется ожидаемые дивиденды на основе фундаментальных показателей. И если рекомендации совета директоров будет выше, чем ожидания рынка, то это может дать сильный импульс и разгон цены до дивидендных выплат.

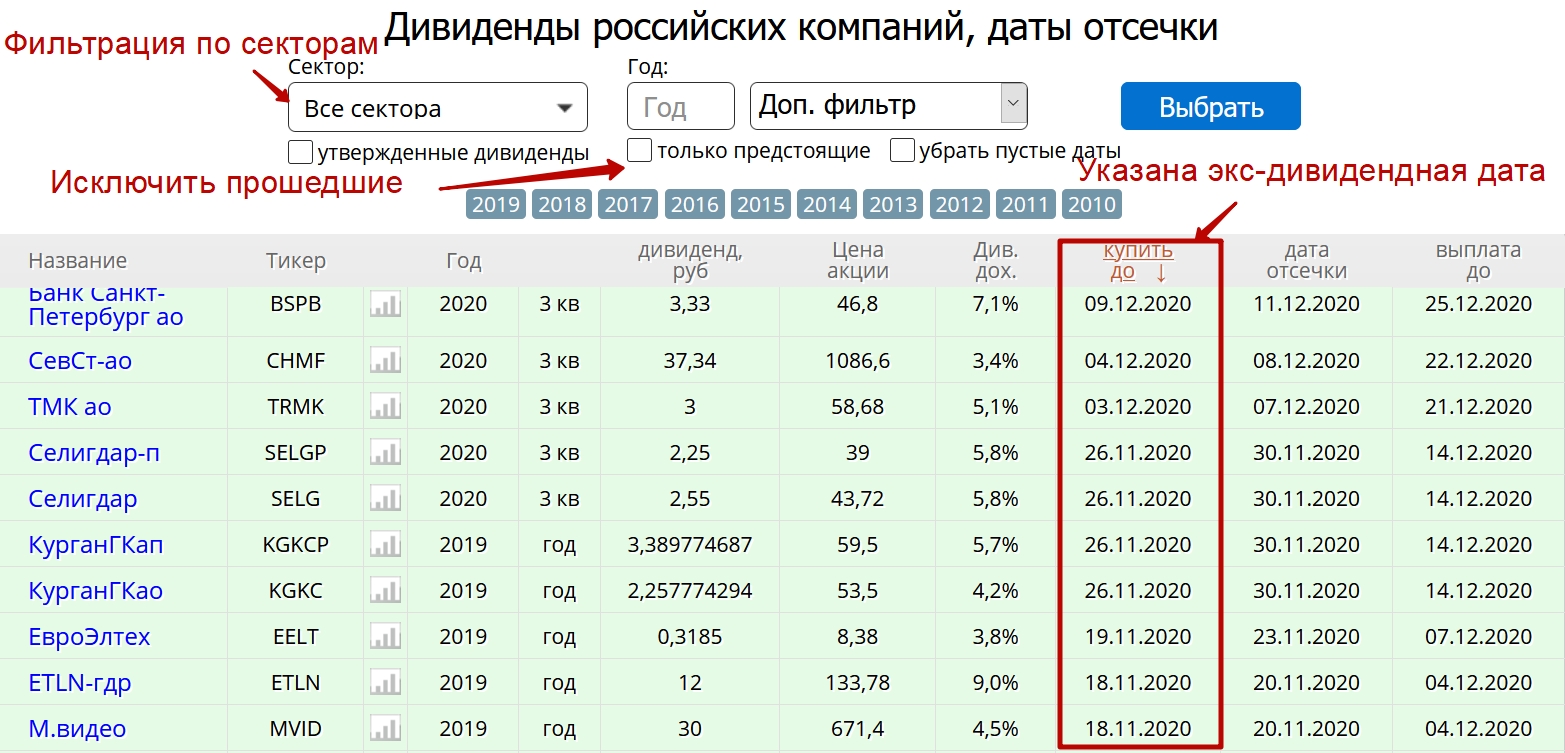

Дивидендный календарь Smartlab

Второй сервис для поиска и анализа дивидендных акций smart-lab. (см. → перейти в дивидендный календарь smartlab).

Преимущества

(+) Есть возможность скрыть прошедшие дивиденды.

(+) Также есть опции фильтрации по секторам.

(+) Указана дата, до которой необходимо купить акции, чтобы получить дивиденды.

(+) По интересующей компании можно получить более глубокую справку: годовые дивиденды на обыкновенную акцию, на привилегированные, размер выплат по годам, краткая описание дивидендной политики.

Дивидендный календарь Smartlab имеет множество дополнительных фильтров и сортировок. Один из лучших календарей.

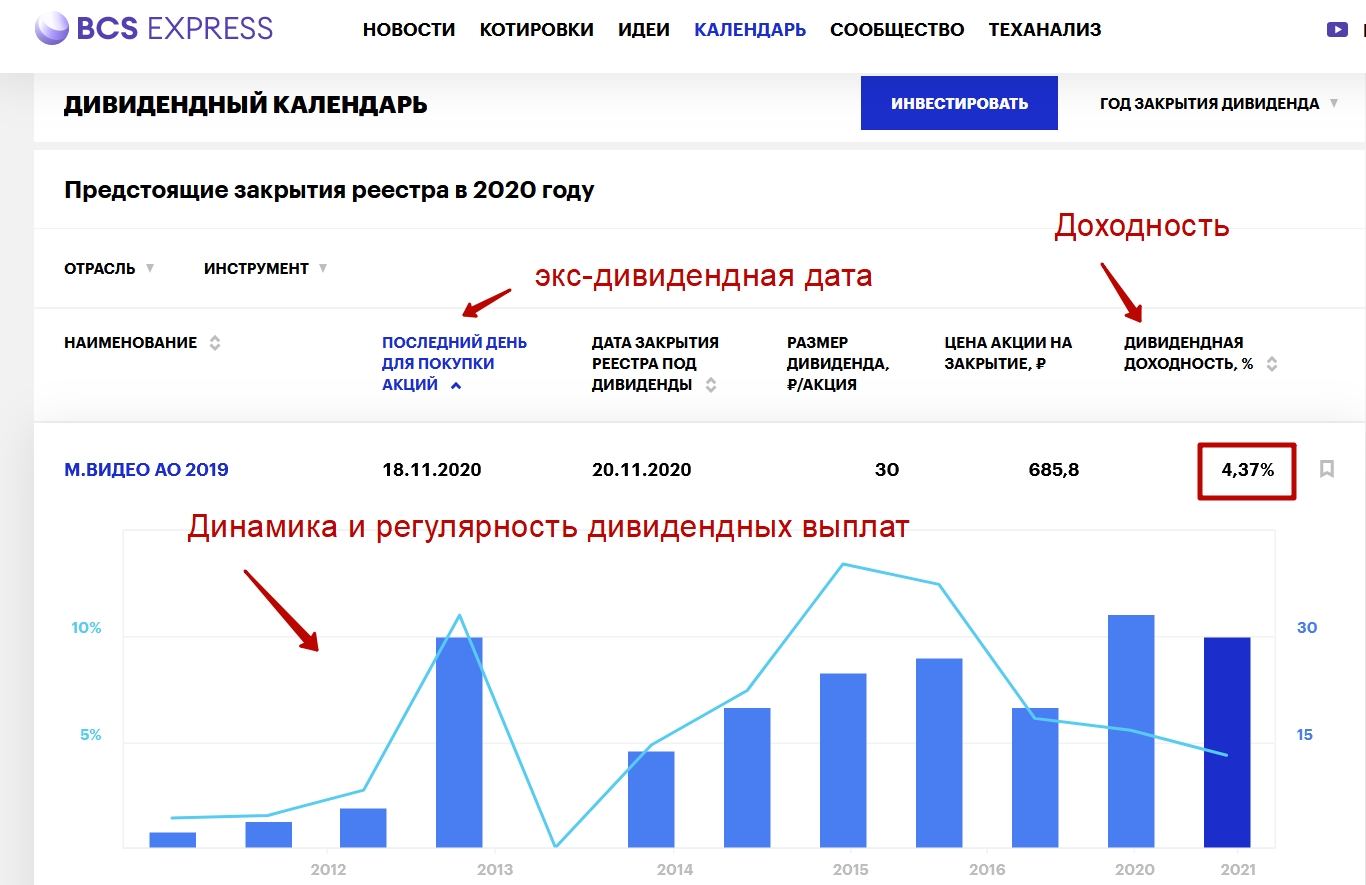

Дивидендный календарь БКС

Брокер БКС на своем официальном сайте тоже публикует дивидендные даты (см. → перейти в дивидендный календарь БКС)

Преимущества

(+) Возможность оценить динамику и регулярность дивидендных выплат за предыдущие года по компании.

Дивидендный календарь БКС позволяет быстро оценить характер дивидендных выплат за предыдущие периоды

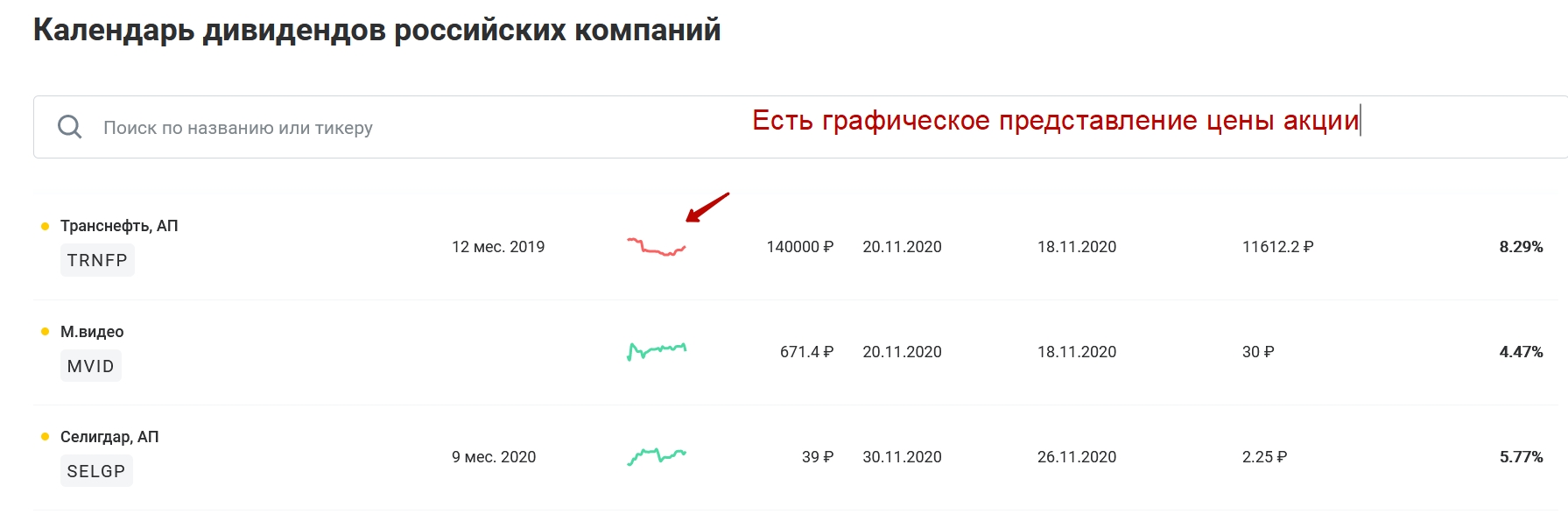

Дивидендный календарь Брокера «Открытие»

Брокер «Открытие» представляет возможность узнать дивидендные даты по российским акциям с более подробной информацией о предыдущих размерах выплат (см. → перейти в дивидендный календарь «Открытие»)

Преимущества

(+) Возможность быстро оценить ценовые паттерны перед датой закрытия реестра. Чтобы определить интересно ли сейчас входить в «дивидендное ралли» или нет.

Дивидендный календарь брокера «Открытие» наглядно показывает текущий тренд акции. Полезно использовать чтобы быстро выбрать компании в локальном минимуме но в преддверии ближайших выплат.

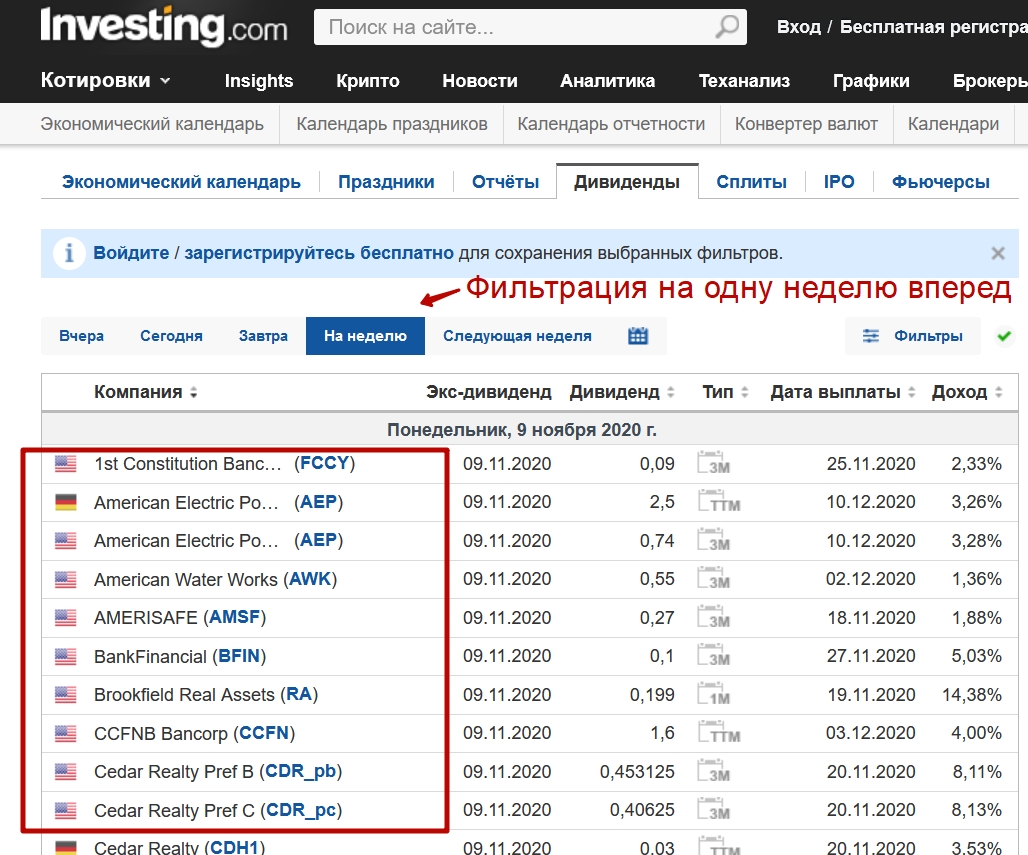

Дивидендный календарь Investing.com

Информационный сайт Investing.com позволяет узнать дивидендные даты для иностранных компаний и их доходность.

Преимущества

(+) Дивиденды иностранных компаний.

(+) Фильтрация по секторам.

(+) Фильтрация ближайших выплат (день, неделя)

(+) Фильтрация по странам.

Дивидендный календарь Investing.com позволяет найти иностранные дивидендные компании на ближайшую неделю, отсортировать акции по странам и важности. Выводы

Выводы

Знание дивидендных дат позволяет определить свою инвестиционную стратегию: покупать до экс-дивидендной даты для получения дивиденда, покупать до даты заседания совета директоров в ожидании резкого оживления цены, покупать после даты закрытия реестра с ожиданием закрытия дивидендного гэпа и восстановлением цены. Также не следует сужать свой выбор только российскими акциями. Многие крупные иностранные компании и ETF фонды платят дивиденды каждый месяц (см. → Акции и фонды с ежемесячными дивидендами. Максимальная доходность).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Налог на дивиденды для физических лиц в 2021 году

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2021 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом. Для него налог, уплачиваемый на дивиденды для физических лиц в 2021 году, будет взиматься по ставке 13%. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

Удерживать НДФЛ с дивидендов в 2021 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Если же юрлицо работает на ЕНВД, то сделка по передаче имущества учредителю должна облагаться в рамках общего или упрощенного режима (если общество совмещает режимы ЕНВД и УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

В некоторых случаях суды становятся на сторону ООО, признавая, что здесь нет признаков реализации имущества, но и есть и противоположные судебные решения. Если вы не готовы спорить с налоговиками в суде, то не советуем применять такой способ. Возможно, когда-то в НК РФ внесут соответствующие изменения, но пока выплата дивидендов имуществом грозит дополнительным налогообложением.

На какую прибыль можно рассчитывать?

Для того чтобы рассчитать доход от каждой акции, важно знать, какой процент прибыли и за какой период выплачивает компания. Поскольку выплаты прямо влияют на капитализацию (заметно снижая ее), то в среднем, размер дохода определяется в процентном соотношении к каждой ценной бумаге

Для того чтобы понимать на какой суммарный дивидендный доход можно рассчитывать, стоит воспользоваться формулой расчета. Но при этом стоит понимать, как именно начисляется прибыль:

- фиксированный процент на каждую ценную бумагу, указанный в документах компании;

- плавающий процент в зависимости от финансовых результатов деятельности за определенный период.

Расскажу, как рассчитать дивидендный доход быстро и точно. Для этого величину дивиденда на 1 ценную бумагу (размер решается на собрании акционеров) необходимо разделить на рыночную стоимость акции и умножить на 100%. Разумеется, что инвестиции в интернете быстрее окупаются и предлагают более сжатый период работы, но при этом с увеличенной долей риска.

Коэффициент выплаты дивидендов

Основное правило: дивидендный доход рассчитывается как коэффициент годовой прибыли компании на каждую акцию. Сложно спрогнозировать развитие в текущем году, поэтому за основу берутся данные прошлого года. Предлагаю познакомиться с ТОП-10 российскими компаниями с самой большой дивидендной доходностью за последние 12 месяцев.

| # | Название компании | Размер дивидендного дохода (в %) | Особенность получения прибыли на тип акции |

|---|---|---|---|

| 1 | Мечел | 15,75 | Привилегированная |

| 2 | Северстал | 15,7 | Обычная |

| 3 | МРСК Центра и Приволжья | 14,2 | Обычная |

| 4 | МРСК Волга | 13,86 | Обычная |

| 5 | Энел Россия | 13,63 | Обычная |

| 6 | Ленэнерго | 13,46 | Привилегированная |

| 7 | Аэрофлот | 12,58 | Обычная |

| 8 | Ростелеком | 12,43 | Привилегированная |

| 9 | Мостотрест | 11,94 | Обычная |

| 10 | ЛСР Группа | 11,93 | Обычная |

Чистая процентная маржа

Говоря, что это такое дивидендный доход для акционеров, можно провести параллель с чистой процентной маржой. Коэффициент характерен для деятельности банка, но этот принцип применяется и для ОАО или ЗАО. Фактически, это соотношение чистого процентного дохода и средней величины активов. Также в формуле учитывается разница между процентными доходами и процентными расходами. Коэффициент указывает на эффективность менеджмента любой коммерческой организации.

Взаимный фонд

Если стоимость акций достаточно большая, применяется сотрудничество с взаимным фондом. В этом случае коэффициент дивидендного дохода остается тем же за минусом комиссий. Принцип в том, что вкладываются в компанию небольшие акционеры. Очень популярный инвестиционный инструмент в США, а в России это понятие имеет свой аналог — паевой фонд. Выбирая среди предложенный, стоит определить: что показывает результат работы: количество вкладчиков, общий дивидендный доход, больше узнать о репутации. Среди мировых гигантов инвестиционные фонды Vanguard High Dividend Index и Vanguard Index Fund.

Обращу внимание: дивиденды могут выплачиваться не только деньгами, но продукцией компании или же ее акциями.

Биржевые ноты

Это финансовая часть, которая частично влияет на дивидендный доход, ведь ETNs — это необеспеченный актив, и предлагаемая ставка дивиденда компанией зависит от такого долгового обязательства, его размера, как и от того: будет ли выплачен дивиденд. Фактически, это кредит, который можно дать переделённой организации, но при грамотном менеджменте нота принесет прибыль. И особенность в небольшой цене (не более 1 доллара), возможности покупки большого количества, а также в том, что они частично координируют волатильность рынка.

Выплата дивидендов

Как в России, так и в мире выплата дивидендов происходит преимущественно с апреля по август, хотя есть немало фондов и компаний, которые могут делать это ежеквартально. После решения компании о выплате устанавливается дата фиксации реестра — дивиденды получают все обладатели акций к этому сроку, вне зависимости от того, как давно они находятся у своих владельцев. Это же дата называется дивидендной отсечкой. Единственное, что должно быть соблюдено на российском рынке, это правило двух дней (Т+2):

Поскольку поставка акций происходит на второй день, то это значит, что при фиксации реестра 11.04.2013 для получения дивидендов по акциям их нужно было купить не позднее 9.04.2013 и 19.00 мск. Или владеть ими к этому времени. Причем купив акцию 9 апреля, продать ее можно уже на следующий день, не дожидаясь 11 числа. Календарь дивидендов можно увидеть тут:

По ссылкам представлены как прошедшие, так и предстоящие фиксации (закрытия) реестра. Дивиденды выплачиваются на брокерский счет или ИИС в течение 25 дней или чуть больше. Пример дивидендного календаря с сайта bcs-express:

Дивидендный налог и важные даты

С 1 января 2015 года дивидендный налог в России для физических и юридических лиц составляет 13% (ранее он составлял 9%). Для юридических лиц, которые не являются резидентами РФ, налог равен 15%. Интересно, что паевые фонды, инвестирующие в российские акции, освобождены от налогообложения — таким образом, управляющая компания полностью реинвестирует все дивиденды.

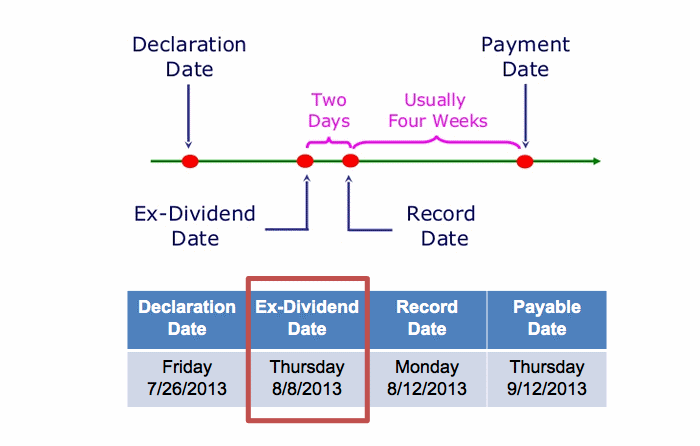

В США во время второй мировой войны налог поднимался до 90%! Сейчас в среднем только 15%. Если россиянин откроет счет у американского брокера, то для него будет и вовсе 10%. Если акции были приобретены через российского брокера, то он сам вычтет все налоги из суммы полученных дивидендов, так как является еще и налоговым агентом. На зарубежном рынке все выглядит аналогично и делится на четыре стадии:

- Declaration date — дата объявления размера дивидендов (примерно за две недели до фиксации реестра)

- Ex-dividend date — дата, до которой нужно купить акции, чтобы получить выплаты

- Record date — дата подачи реестра владельцев акций, которые получат выплаты (закрытие/фиксация реестра, она же дивидендная отсечка — обычно через два рабочих дня после Ex-dividend date)

- Payment date — дата поступления на брокерский счет (25-30 дней после Record Date)

Как получить дивиденды по акциям?

Звучит хорошо и вы уже хотите получать по акциям дивиденды — но не очень понятно, с чего начать? Начать лучше всего с открытия брокерского счета. Брокер даст вам доступ на фондовый рынок, где продаются акции и фонды акций. В России наиболее известные брокеры это Финам, БКС или крупные банки — Сбербанк, ВТБ. Порог входа в среднем 30 000 рублей. После открытия счета покупаете в торговом терминале акции. Стоимость российских акций — от сотен до нескольких тысяч рублей, дальше остается просто ждать выплат.

Альтернативой может быть открытие зарубежного брокерского счета — это не очень сложная процедура. Порог входа тут выше — от 2 000 долларов, но зато доступ на американский рынок позволит купить множество биржевых фондов ETF с активами по всему миру, в том числе выплачивающих высокие дивиденды.

Биржевые фонды состоят из множества ценных бумаг, что делает риски одной из них несущественными по сравнению с совокупностью других. Причем вне зависимости от состава входящих в них бумаг все паи биржевых фондов считаются акциями, а значит и выплаты по ним являются дивидендными — даже, если базовый актив фонда это облигации. Правда, придется доплатить налог в России.

Покупать или подождать

Стандартную дилемму инвестора: входить в привлекательные активы немедля или подождать, пока они подешевеют в результате очередной коррекции, опрошенные «ДП» эксперты советуют решать скорее в пользу первого варианта. Тем более что выплата дивидендов у многих компаний происходит чаще, чем раз в год.

«Начинается пора промежуточных дивидендов, — напоминает Лариса Морозова. — На Московской бирже торгуется 20 акций, по которым в течение последних 4 лет выплачивались промежуточные дивиденды. Среди них “Полиметалл”, “Газпром нефть”, ГМК “Норильский никель”, “Детский мир”, “Лукойл”, ММК, “Северсталь”, НЛМК, “Татнефть”, “Юнипро” и другие. И есть реальная возможность получить дивиденды ещё в этом году».

На днях уже объявила размер дивиденда за II квартал 2021 года «Северсталь» (84,45 рубля). Советы директоров НЛМК и ММК также рекомендовали собраниям акционеров утвердить квартальные дивиденды (13,62 и 3,53 рубля на акцию соответственно).

«Ответ на вопрос о времени вхождения в активы зависит от многих индивидуальных факторов — инвестиционной цели, горизонта инвестиций, отношения к риску, чувствительности к моменту инвестиций (вся сумма инвестируется в один момент или нет) и условий рынка, — констатирует Александр Шадрин. — Дивидендные акции имеют неплохие перспективы в ближайший год в связи с хорошими финансовыми результатами и высокой реальной доходностью с учётом вероятного пика инфляции, поэтому условия рынка мы расцениваем как благоприятные для принятия риска. Более длинный инвестиционный горизонт при этом позволит чувствовать себя более спокойно при неминуемых просадках рынка».

Покупка бумаг на инвестиционный горизонт от 1 года обычно оправданна в период дивидендных выплат. Текущая благоприятная конъюнктура в большинстве отраслей способствует пересмотру форвардных оценок компаний в сторону повышения. В перспективе ближайших кварталов будут интересны дивидендные акции, косвенно являющиеся антиинфляционными. В течение нескольких месяцев может сохраняться позитивная динамика котировок сырьевых товаров, по крайней мере до того, когда начнётся явное ужесточение монетарных условий в ведущих экономиках. От сырьевого ралли выиграют добывающая отрасль в целом, секторы металлодобычи и металлообработки (хотя после повышения таможенных пошлин прогноз может быть пересмотрен), драгоценных и цветных металлов, нефтегазовый и нефтехимический. Сектор электроэнергетики может демонстрировать отставание из–за медленной индексации тарифов, однако эмитенты из него традиционно платят щедрые дивиденды.

Евгений Миронюк

аналитик «Фридом Финанс»

Среди наиболее привлекательных по дивидендной доходности акций можно отметить «Газпром». Конъюнктура на рынке газа остаётся благоприятной. Рост цен и высокий спрос в Европе позволяют ожидать роста финансовых результатов в 2021 году. Дивидендная доходность по итогам года может превысить 10%. Компания «М.Видео» в начале 2021 года приняла новую дивидендную политику, намереваясь распределять до 100% чистой прибыли по МСФО. Акции сильно скорректировались после SPO, что подняло форвардную дивидендную доходность на грядущие 12 месяцев до уровня 8–13%. «Юнипро» в текущем году собирается направить на дивиденды 18–20 млрд рублей с учётом выплаченных летом 7 млрд. Совокупная дивидендная доходность в этом году может составить 10–11%. «Северсталь» является бенефициаром роста цен на сталь. На фоне благоприятной конъюнктуры дивдоходность за первое полугодие составляет 7%. При сохранении высоких цен на сталь совокупная доходность за весь 2021 год может превысить 15%. МТС за 2020 год увеличили выплаты на фоне сильной динамики финансовых показателей. По итогам 2021 года компания может предложить акционерам около 9% дивдоходности.

Василий Карпунин

начальник управления информационно–аналитического контента «БКС Мир инвестиций»

Александр Пирожков

Все статьи автора

27 июля 2021, 07:17

1274